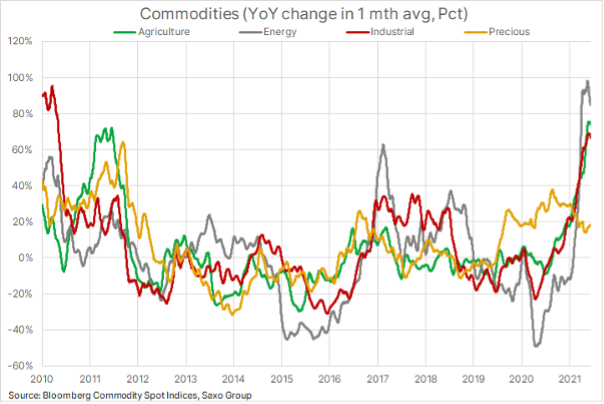

Pomimo pięciu kwartałów zysków z rzędu, w III kwartale 2021 r. sektor surowców wydaje się gotowy do dalszej hossy – choć jej tempo nieco spadnie w miarę, jak niektóre z jej ostatnich dynamicznych czynników zaczynają tracić impet. Od czasu minimów z marca ubiegłego roku, spowodowanych pandemią i ogólnoświatowymi lockdownami, indeks towarowy spot Bloomberg, podążający za wynikami głównych kontraktów terminowych na koszyk surowców o najbliższym terminie wygaśnięcia, od energii po metale i produkty rolne, poszedł w górę aż o 75% i osiągnął dziesięcioletnie maksimum. Dało to początek spekulacjom, że wkroczyliśmy w nowy supercykl na rynkach towarowych.

Supercykl charakteryzuje się dłuższymi okresami niedopasowania rosnącego popytu do nieelastycznej podaży. Korekta tej nierównowagi popytu i podaży jest czasochłonna ze względu na wysokie początkowe nakłady kapitałowe dla nowych przedsięwzięć oraz czas niezbędny na wykorzystanie nowej podaży. Przykładowo w branży miedziowej od decyzji do produkcji może upłynąć aż dziesięć lat. Tak długie okresy często powodują, że przedsiębiorstwa opóźniają podejmowanie decyzji inwestycyjnych w oczekiwaniu na wzrost cen, a wówczas jest zbyt późno na uniknięcie dalszych podwyżek.

Dotychczasowe supercykle oparte na popycie obejmowały przezbrojenie przed II wojną światową czy reformę chińskiej gospodarki, która przyspieszyła po przystąpieniu Chin do Światowej Organizacji Handlu w 2001 r. Do czasu światowego kryzysu finansowego z 2008 r. nieograniczony apetyt Chin na surowce przyczynił się do wzrostu indeksu towarowego spot Bloomberg o niemal 350%. Supercykle mogą być również oparte na podaży: ostatnim takim przypadkiem było embargo OPEC na ropę w latach 70.

Niektórzy ekonomiści uważają, że obecny boom cen surowców ma charakter cykliczny, a nie strukturalny, ponieważ napędzany był wyjątkowo mocnym popytem w Chinach. Popyt ten obecnie hamuje w miarę ograniczania kredytów, natomiast na bazujący na bodźcach fiskalnych wzrost gospodarczy w Europie i Stanach Zjednoczonych nakładają się zakłócenia w łańcuchach dostaw. Do tego należy dodać fakt, iż ceny kluczowych produktów rolnych osiągnęły wieloletnie maksima w efekcie najgorszej od 90 lat suszy w Brazylii, silnego popytu w Chinach na pasze oraz wzrostu konkurencji w odniesieniu do olejów jadalnych ze strony branży biopaliw.

Uważamy jednak, że poszczególne wydarzenia we wszystkich trzech sektorach w dalszym ciągu będą zapewniały wsparcie. Mimo iż podaż ropy nie jest ograniczona, rynek uzyska wsparcie w postaci okresu zsynchronizowanego ogólnoświatowego wzrostu popytu, w ramach którego producenci z OPEC+ będą mogli w coraz większym stopniu kontrolować cenę ze względu na perspektywę braku reakcji na wyższe ceny ze strony producentów spoza OPEC+; dotyczy to w szczególności producentów północnoamerykańskich, którzy odeszli od wydobycia za wszelką cenę.

W odniesieniu do metali, wzrost wydatków rządowych na infrastrukturę i dekarbonizację w dalszym ciągu będzie napędzał znaczny popyt na metale, w tym na miedź i rudę żelaza – kluczowy surowiec do produkcji stali – a także aluminium, cynk, a nawet na metale półprzemysłowe, takie jak srebro czy platyna. Należy do tego dodać perspektywę coraz bardziej zmiennych warunków pogodowych, co potencjalnie uniemożliwi proces niezbędnego uzupełniania zapasów kluczowych produktów rolnych.

Ponadto uważamy, że wzrost inflacji najprawdopodobniej będzie miał charakter długoterminowy, a nie przejściowy, tym samym podtrzymując popyt ze strony inwestorów, którzy będą potrzebowali realnych aktywów, takich jak surowce, do zabezpieczenia swoich portfeli. Biorąc ponadto pod uwagę naszą ogólnie negatywną prognozę dla dolara, metale szlachetne – zarówno złoto, jak i srebro – powinny nadal generować popyt, w szczególności jeżeli przewidywany wzrost rentowności amerykańskich obligacji skarbowych spowodowany będzie rosnącymi oczekiwaniami inflacyjnymi, tym samym ograniczając nadmierny wzrost realnych rentowności.

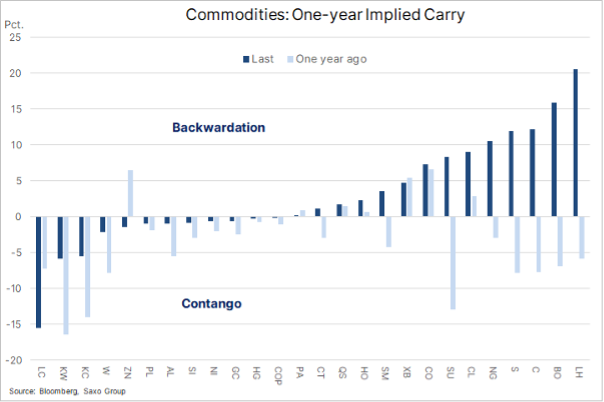

Ograniczenie podaży na rynku w ciągu ostatniego półrocza to kolejny powód, dla którego po raz pierwszy od wielu lat zarządzający aktywami ponownie postrzegają surowce jako interesującą możliwość inwestycyjną. Kiedy szereg surowców odnotował ograniczenie podaży, ich krzywe forward przeszły do deportu, co oznacza, że kontrakty terminowe z najbliższym terminem wygaśnięcia wykazują premię względem kontraktów odroczonych. Im większy spread, tym wyższa rentowność, którą można uzyskać przy rolowaniu kontraktów poza krzywą.

(Na wykresie poniżej zaprezentowano zmianę warunków rynkowych na korzyść pasywnych inwestorów długoterminowych w ubiegłym roku. W odniesieniu do większości głównych surowców pojawił się dodatni zysk z rolowania, przy czym najwyższy koszt utrzymywania pozycji dotyczy kontraktów terminowych na produkty rolne i energię.)

Podczas gdy rosnący fizyczny popyt postrzegany jest jako główna przyczyna dalszego wzrostu cen surowców, równie istotną rolę odgrywa tu popyt inwestycyjny. Ich wspólną cechą jest to, że przeważająca większość inwestycji ze strony zarządzających aktywami oraz funduszy hedgingowych dotyczy surowców i ostatecznie fala ta dotrze na rynek kontraktów terminowych. Ten napływ inwestycji, inicjowanych często z przyczyn, które nie mają nic wspólnego z fundamentami poszczególnych surowców, zapewnia dodatkową warstwę wsparcia. Przykładowe motywacje decyzji zarządzających aktywami dotyczących szeroko rozumianych inwestycji w surowce, pomijając obawy przed pominięciem czegoś istotnego (ang. fear of missing out, FOMO), to m.in. impet czy zabezpieczanie się przed wzrostem inflacji i osłabieniem dolara; jedno i drugie może spowodować przesunięcie środków z innych klas aktywów.

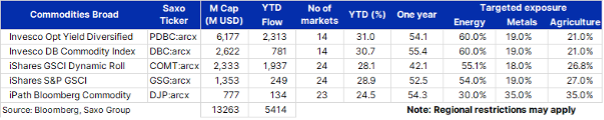

Trzy najbardziej znane indeksy towarowe, za którymi w jakiejś formie podążają miliardy dolarów, to indeks towarowy Bloomberg, S&P GSCI oraz zróżnicowany indeks towarowy o optymalnej stopie zwrotu DBIQ. Dostawcy funduszy notowanych na giełdzie, m.in. Invesco, iShares, iPath czy WisdomTree, oferują różne odmiany tych indeksów towarowych. Niektóre podążają za danym indeksem bez jakiejkolwiek selekcji, podczas gdy inne dążą do optymalizacji zwrotu poprzez wybór optymalnego miejsca do inwestycji na krzywej kontraktów terminowych.

Analiza szczegółowa: emisje dwutlenku węgla

Unijny system handlu uprawnieniami do emisji (ETS) został ustanowiony w 2005 r. i obecnie jest zdecydowanie największym i odnoszącym największe sukcesy rynkiem. To wyjątkowo płynny system pułapów i transakcji, w ramach którego władze określają dopuszczalną górną granicę emisji dwutlenku węgla wytwarzanych przez daną gospodarkę lub region. Głównym źródłem podaży w ETS są uprawnienia przyznawane nieodpłatnie emitentom; drugim źródłem są aukcje.

ETS jest obecnie stabilnym i bardzo przejrzystym systemem. Obejmuje około 40% emisji gazów cieplarnianych w Europie z takich branż jak sektor usług komunalnych czy sektor przemysłowy. W tym momencie system nie obejmuje innych sektorów, takich jak rolnictwo, branża budowlana czy transportowa (w tym spedycyjna), natomiast przewiduje się uwzględnienie niektórych z nich w nadchodzących latach.

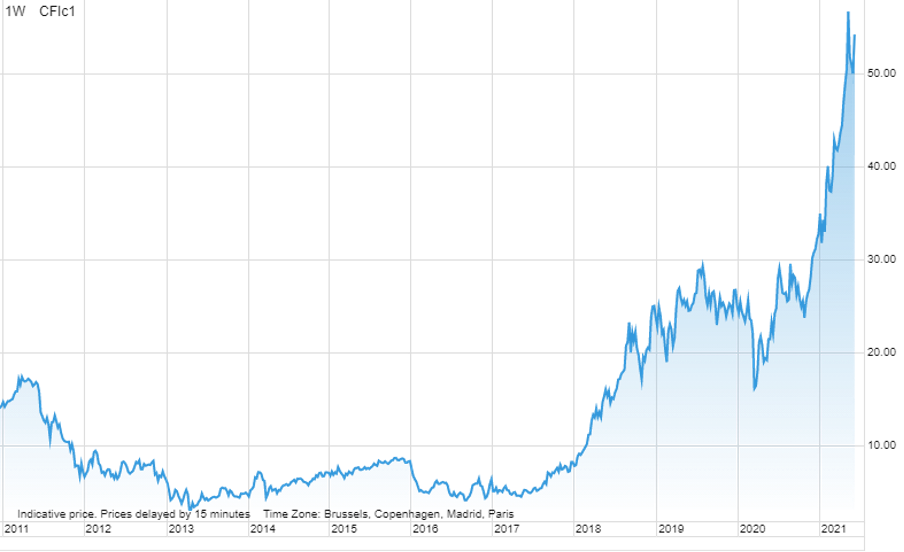

Do czasu wybicia powyżej 50 EUR za tonę CO2 na początku tego roku ETS przeszedł szereg faz, z których pierwsza zakończyła się niepowodzeniem kilka lat temu, ponieważ wydano zbyt wiele pozwoleń, a sprzedaż nadwyżki pozwoleń podtrzymała presję cenową. W ciągu dwóch lat do 2019 r. udało się rozwiązać wiele początkowych problemów, jednak cena pozostała na niskim poziomie, przez co nie osiągnięto celu zakładającego zmuszenie podmiotów generujących najwięcej zanieczyszczeń - poprzez podwyższenie ich kosztów - do przejścia na energie odnawialne i odejścia od źródeł energii wytwarzających najwięcej zanieczyszczeń, takich jak węgiel.

W ubiegłym roku, a w szczególności od listopada, kontrakt terminowy ICE EUA odpowiadający za jedną tonę emisji dwutlenku węgla (ticker: CFIZ1) mocno poszedł w górę do poziomu 40 EUR, tj. o 300% przekroczył średnią cenę z ostatnich pięciu lat. Co się wydarzyło w listopadzie? Przede wszystkim zapowiedziano pierwszą szczepionkę, sygnalizując wyraźną drogę do globalnego ożywienia; ponadto prezydentem Stanów Zjednoczonych został Joe Biden, preferujący bardziej przyjazną dla środowiska politykę.

Politycy zrozumieli wreszcie, że konieczne są bardziej agresywne działania, aby do 2030 r. zredukować poziom emisji o 55% w porównaniu z poziomami z 1990 r. Biorąc pod uwagę, że w ciągu ostatnich 30 lat udało się obniżyć poziom emisji o mniej niż połowę docelowej wartości 55%, a pozostało już tylko 9 lat, system wreszcie wykazuje oznaki działania. W ciągu najbliższych 9 lat system obejmie dodatkowe branże, a ogólna liczba uprawnień w obiegu (ang. total number of allowances in circulation, TNAC) będzie stopniowo wycofywana do tzw. rezerwy stabilności rynkowej, co ograniczy podaż i wywrze presję wzrostową na ceny.

W efekcie koszt emisji najprawdopodobniej będzie nadal rosnąć. Biorąc pod uwagę silny impet zaobserwowany w ubiegłym roku, przyciągnie to również coraz więcej inwestorów spekulacyjnych, którzy są niemalże gwarancją wzrostu zmienności i okresów korekt. Jednak w ujęciu ogólnym prognozuje się, że cena będzie rosnąć i do 2030 r. może osiągnąć nawet 100 EUR za tonę.

Aby udało się dokonać tak olbrzymiej redukcji, sektor usług komunalnych, przemysł i inne sektory generujące duże zanieczyszczenia w coraz większym stopniu będą szukać alternatywnych niskoemisyjnych źródeł energii.