Niedawno miałem okazję mówić o zyskach inwestycyjnych w ciągu najbliższych 30 lat na V Międzynarodowym Szczycie Funduszy (International FundsSummit). Od tego czasu klienci często mnie proszą o dostęp do prezentacji (tutaj). Spróbuję zestawić główne wnioski poniżej. Proszę o wybaczenie, jeżeli czegoś nie uwzględnię i jeżeli moje prognozy nie do końca się sprawdzą. Jak powiedział laureat Nagrody Nobla w dziedzinie fizyki Niels Bohr: „Przewidywanie jest bardzo trudne, szczególnie jeśli idzie o przyszłość”.

Moim zdaniem znajdujemy się w połowie nowego schumpeterowskiego cyklu innowacji i przewiduję, że proces destrukcyjnej kreacji w nadchodzących latach przyspieszy, prowadząc do rozpadu wielu przedsiębiorstw i sektorów, m.in.:

- Bankowości w dzisiejszej postaci

- Funduszy emerytalnych

- Tesli

- GAFA (Google (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Facebook (NASDAQ:FB) i Apple (NASDAQ:AAPL))

- Krajowych linii lotniczych

- Komputerów stacjonarnych

- Wysokich cen ropy

- Pieniądza fiducjarnego.

Ta piąta fala innowacji rozpoczęta na początku lat 90. charakteryzuje się niskim wzrostem, niską produktywnością i niskoflacją(uporczywie niską inflacją, ang. lowflation). W przeciwieństwie do czwartej fali innowacji (od lat 50. do lat 90.), która m.in. dotyczyła oddziaływania elektroniki i lotnictwa na system gospodarczy, w przypadku większości krajów obecny okres cechuje niska produktywność, co ostatecznie przyczynia się do obniżenia potencjalnego wzrostu PKB. Nie ma jednego wytłumaczenia dla niskiej produktywności, jednak z pewnością przynajmniej w części wiąże się z faktem, iż obecne innowacje nie tworzą nowych sektorów przemysłowych, jak miało to miejsce w przeszłości.

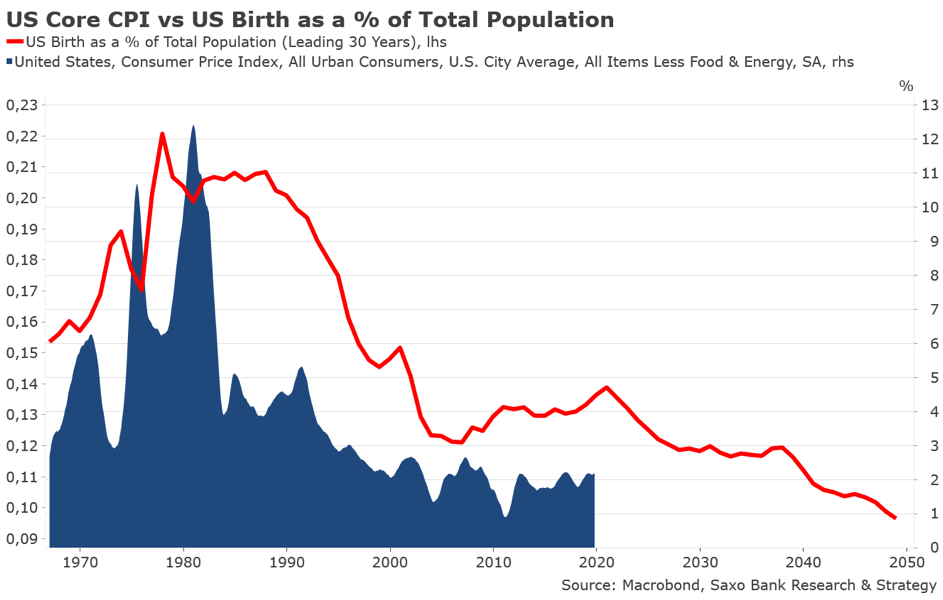

Nasze hasło na nadchodzące lata brzmi: niskoflacja to nowa normalność. Poniżej zamieściłem jeden z moich ulubionych wykresów. Widać na nim, że liczba urodzeń w Stanach Zjednoczonych jako procent ogólnej liczby ludności wyprzedza amerykański bazowy CPI o 30 lat. Tym samym wykazuje bezpośredni wpływ starzenia się społeczeństwa na kształt inflacji. Do pozostałych silnych czynników strukturalnych przyczyniających się do obniżenia inflacji można zaliczyć również nowe technologie, oligopole i światową kumulację długu. Przyzwyczailiśmy się, że CPI w krajach rozwiniętych wynosi poniżej 2%, jednak najbardziej uderzający, a równocześnie najmniej wspominany, jest fakt, iż inflacja bardzo wyraźnie hamuje również w gospodarkach wschodzących, w których zwykle była bardzo wysoka. Według najnowszych danych, średnia inflacja w krajach BRICS + Indonezji wynosi około 3,5% r/r, w porównaniu ze średnią 7% w okresie bezpośrednio następującym po światowym kryzysie finansowym.

Byłem sceptyczny co do ryzyka japonizacji gospodarki, jednak w istocie problem ten właśnie się zmaterializował. Podobnie jak w Japonii, ultraakomodacyjna polityka pieniężna ma niewielkie pozytywne przełożenie na wzrost gospodarczy, ujemne stopy procentowe powodują najczęściej zakłócenia finansowe, inflacja utrzymuje się na bardzo niskim poziomie, a czynniki strukturalne, takie jak starzenie się społeczeństwa, wychodzą na prowadzenie w kształtowaniu długoterminowego wzrostu. Ponadto, również podobnie jak w Japonii, rośniekoszt polityki „przeciągania i udawania”. Wszyscy mamy świadomość, że polityka pieniężna nie jest właściwym narzędziem do stymulacji gospodarki, a wady ujemnych stóp przewyższają ich zalety, jednak w dalszym ciągu podejmujemy te same działania i powoli docieramy do punktu, w którym banki centralne stają się animatorami rynku w niektórych segmentach. Dzieje się tak już na rynku obligacji skarbowych strefy euro. W oparciu o nasze wyliczenia, EBC jest już właścicielem 70% długu publicznego Francji i około 80% długu publicznego Niemiec. Do pewnego stopnia zgadzam się z niektórymi kolegami twierdzącymi, iż giełda to gospodarka. Nie stać nas – i mam tu na myśli przede wszystkim twórców polityki – na krachy na giełdzie, ponieważ powodowałoby to efekt zarażenia przekładający się na realną gospodarkę. W ostatnich latach rynek akcji otrzymał tak wiele zastrzyków płynności, że obecnie ich wycofanie jest niemal niemożliwe. Jedynym rozwiązaniem jest kontynuacja tych zastrzyków, co tłumaczy, dlaczego około 60% banków centralnych na całym świecie stosuje luzowanie polityki. To najwyższy poziom od czasu światowego kryzysu finansowego. Wyższe stopy procentowe i zacieśnianie ilościowe są de facto niemożliwe w świecie długu. Sam denominowany w dolarach dług rynków wschodzących sięga 3,7 bln USD, co stanowi wzrost o 156% od 2008 r. Takie obciążenie długiem jest nie do utrzymania, jeżeli nastąpi istotny wzrost stóp procentowych. Twórcy polityki nie są gotowi zaakceptować społecznych kosztów zakończenia ekspansywnej polityki pieniężnej.

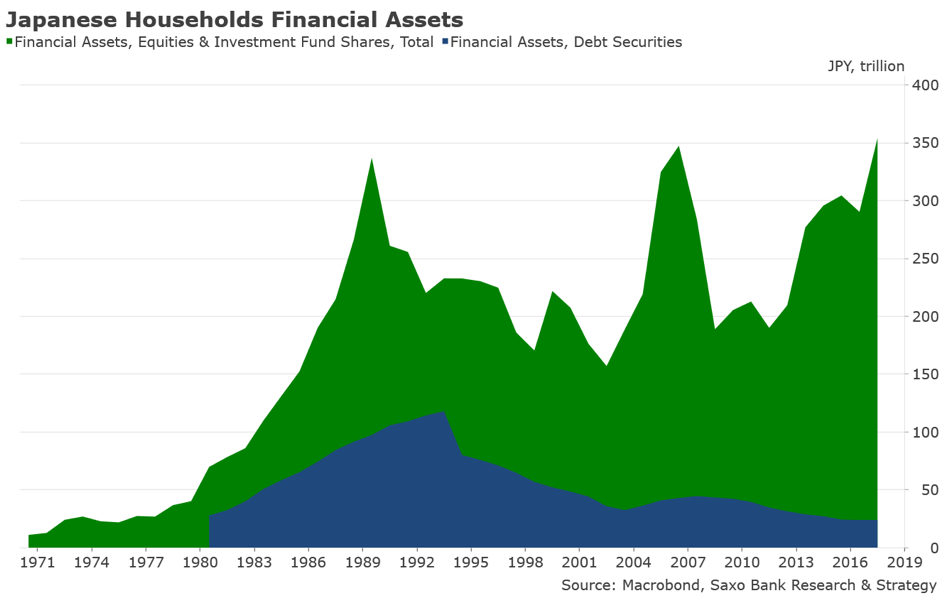

Co to oznacza dla inwestorów? Jeżeli uznamy Japonię za przykład przyszłego rozwoju wydarzeń w wielu krajach, w szczególności w Europie, z dużym prawdopodobieństwem inwestorzy będą przedkładać rynek akcji nad rynek obligacji. Na wykresie poniżej widzimy, że w ciągu ostatnich 30 lat akcje stały się najbardziej atrakcyjną inwestycją w Japonii. Można to tłumaczyć faktem, iż polityka pieniężna Banku Japonii napędzała rynek akcji, w szczególności przedsiębiorstwa eksportowe, które skorzystały na niższym kursie jena. Być może brzmi to jak paradoks, ale w nadchodzących latach jest wysoce prawdopodobne, że rynek akcji w dalszym ciągu będzie odnotowywać stosunkowo mocne wyniki, a relacja cena-zysk będzie rosnąć. Nie oznacza to, że nierównowagi finansowe nie będą już miały znaczenia. Przykładowo, niepokojący jest fakt, iż fundusze hedgingowe w dalszym ciągu inwestują w akcje pięciu tych samych spółek technologicznych (Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Facebook (NASDAQ:FB), Alibaba (NYSE:BABA) i Alphabet), jednak w świecie niekończącego się luzowania ilościowego i niskoflacji dla inwestorów szukających zysków nie ma innej alternatywy, niż akcje.