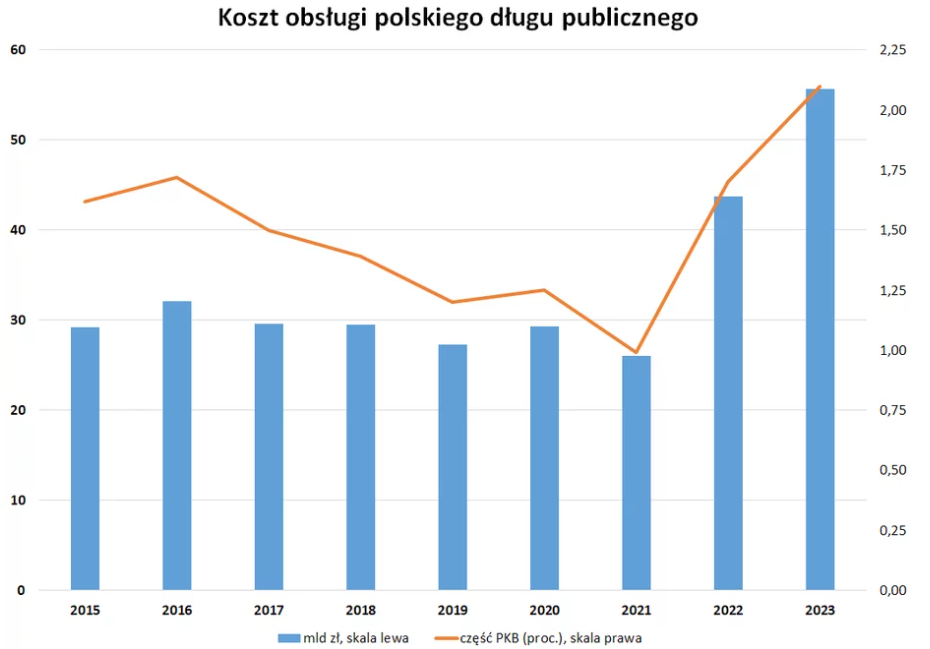

Wraz z rosnącą inflacją Polacy w poszukiwaniu instrumentów mogących ochronić kapitał przed wzrostem cen rzucili się na obligacje skarbowe. W czerwcu padł historyczny rekord jeżeli chodzi o sprzedaż obligacji, który wyniósł 14,72 mld zł. Jednym z czynników, który napędził zakupy, była m.in. informacja o tym, że już w grudniu zeszłego roku w polskie obligacje zainwestował Premier Mateusz Morawiecki w kwocie 4,6 mln zł. Największym zainteresowaniem cieszyły się obligacje roczne, co jest uzasadnione w tak dynamicznie się zmieniającym środowisku. Jak podaje Ministerstwo Finansów oprocentowanie papierów dłużnych o terminie wykupu rok oraz dwa lata w lipcu będzie wynosić kolejno: 6%, oraz 6,25%. To, co jest zyskiem dla inwestorów, jest jednocześnie coraz większym kłopotem dla skarbu państwa. Wyższe rentowności oznaczają wzrost kosztów obsługi polskiego zadłużenia, które w przyszłym roku prawdopodobnie roku przekroczą 2% PKB, co dla porówniania jest równowartością mniej wiecej rocznego budżetu polski na obronność.

Rysunek 1. Koszty obsługi polskiego długu, źródło: businessinsider.com.pl

Biorąc pod uwagę, że koszty zadłużenia mogą pozostać relatywnie wysokie w kolejnych latach, przy potencjalnie coraz mniejszych wpływach budżetowych w warunkach recesji, wzrost wydatków na obsługę długu będzie kontynuowany.

Rentowności polskich obligacji biją kolejne rekordy

Od września zeszłego roku rentowności polskich obligacją trwają w permanentnym trendzie wzrostowym, który spowodowany jest przede wszystkim rosnącymi stopami procentowymi. Pomimo odreagowania w ostatnich tygodniach, szczególnie widocznego na długim końcu krzywej rentowności, w dalszym ciągu znajdujemy się na bardzo wysokich poziomach w porównaniu z analogicznym okresem w zeszłym roku.

Rysunek 2. Rentowności polskich obligacji dwuletnich

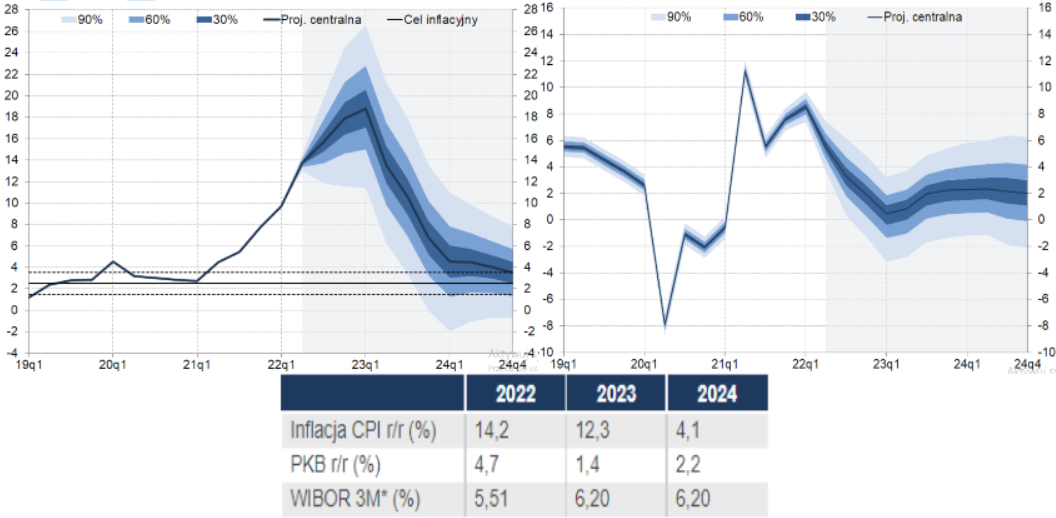

Analizując popularne obligacje dwuletnie, widzimy wyraźne wyhamowanie w okolicy 8%, co może być jedynie przystankiem przed kolejną falą wzrostową. Oliwy do ognia dolewają najnowsze projekcje makroekonomiczne opublikowane przez NBP, które zakładają szczyt inflacji dopiero na początku przyszłego roku, i jest istotną zmianą względem zapowiedzi, że maksimum wzrostu cen możemy oczekiwać a najbliższych miesiącach.

W związku z tym istnieją uzasadnione przypuszczenia, że poziom 6,5%, na jakim obecnie kształtuje się główna stopa referencyjna, nie będzie tegorocznym szczytem. W połączeniu ze słabnącym złotym, który jest najtańszy względem dolara amerykańskiego w nowożytniej historii, na koniec roku najprawdopodobniej będziemy mieli stopy procentowe w przedziale 7-7,5% podbijając jeszcze rentowności polskich obligacji.

Sytuacja budżetowa z coraz gorszymi perspektywami

Obecna sytuacja budżetowa wydaje się być względnie stabilna, szczególnie jeżeli zwrócimy uwagę na relację długu do PKB, która spadła z 57,4% do 54,2%, co wynika z wysokiego wzrostu gospodarczego sięgającego 8,5% r/r w ramach ostatniego odczytu pod koniec maja. Niestety przewidywania na kolejne lata nie są już tak optymistyczne. Bazując na tych samych projekcjach NBP, średnioroczny wzrost PKB w 2022 rok wyniesie 4,7% a w 2023 już tylko 1,4%.

Rysunek 3. Projekcje makroekonomiczne NBP, źródło: www.nbp.pl

To z jednej strony zmniejszy wpływy budżetowe, jednocześnie zwiększając poziom zadłużenia, co w warunkach wysokich stóp procentowych będzie dużo bardziej odczuwalne niż w poprzednich latach. W przyszłym roku polski rząd będzie musiał wykupić obligacje o wartości 90 mld zł, które będą zrolowane przez papiery o dużo wyższym oprocentowaniu. Wzrost zadłużenia jest nieunikniony, szczególnie biorąc pod uwagę, że wchodzimy w rok wyborczy, kiedy to redukcja już rozbudowanych wydatków socjalnych jest scenariuszem mało prawdopodobnym.

W aktualnych warunkach makroekonomicznych obecna oferta obligacji skarbowych z pewnością nie ochroni całego kapitału przed inflacją w krótkim terminie. W przypadku obligacji jednorocznych oraz dwuletnich zwrot jest nieco wyższy niż na tradycyjnej lokacie w granicach 6-6,25%. Jeżeli chodzi o papiery indeksowane inflacją przy wyborze instrumentów dziesięcio oraz dwunastoletnich możemy chronić nasz kapitał przy średniorocznej inflacji mieszczącej się w przedziale 5-7,5%. W tym przypadku jest to jednak premia za ryzyko inwestowania w długim terminie czasowym, a trzeba pamiętać, że jeżeli decydujemy się na wybór indeksowania, co w praktyce opiera się na stawce WIBOR, wówczas istnieje duże prawdopodobieństwo spadku inflacji oraz powrotu do niskich stóp procentowych w perspektywie kolejnych kilku lat.