Nigdy nie sądziłem, że ktoś nazwie mnie "perma-bykiem". Szczególnie w odniesieniu do licznych artykułów, które pisałem przez lata na temat ryzyka związanego z nadmiernymi wycenami, interwencjami monetarnymi i sztucznie tłumionymi stopami procentowymi. Mimo wszystko doczekałem się:

Lance, jesteś po prostu kolejnym perma-bykiem, powtarzającym swoją mantrę. Kiedy rynek się załamie, nadal będziesz mówił ludziom, by kupowali wszystko, jak popadnie.

Rozumiem. W ciągu ostatnich kilku lat byliśmy optymistyczni, ale sugerowanie, że zawsze będziemy optymistyczni, jest nieporozumieniem. Na przykład w styczniu 2020 r. napisaliśmy dwa artykuły wyjaśniające, dlaczego ograniczamy ryzyko.

Naucz się inwestować z najlepszymi! InvestingPro to nie tylko narzędzie, to Twoja szkoła giełdowych strategii za jedynie 1 zł dziennie, wspierana zaawansowaną technologią AI.

Kiedy siadasz do stołu z zespołem zarządzającym portfelem, a pierwszy komentarz brzmi "to szaleństwo", prawdopodobnie nadszedł czas, aby pomyśleć o ogólnym ryzyku portfela. W piątek komitet inwestycyjny zaczął i skończył właśnie w ten sposób - "to szaleństwo". W ciągu ostatnich kilku tygodni rozmawialiśmy o wykupionym, rozszerzonym i zadowolonym z siebie rynku, ale w piątek opublikowałem na Twitterze (NYSE:TWTR) kilka wykresów, które ilustrowały przesadę.

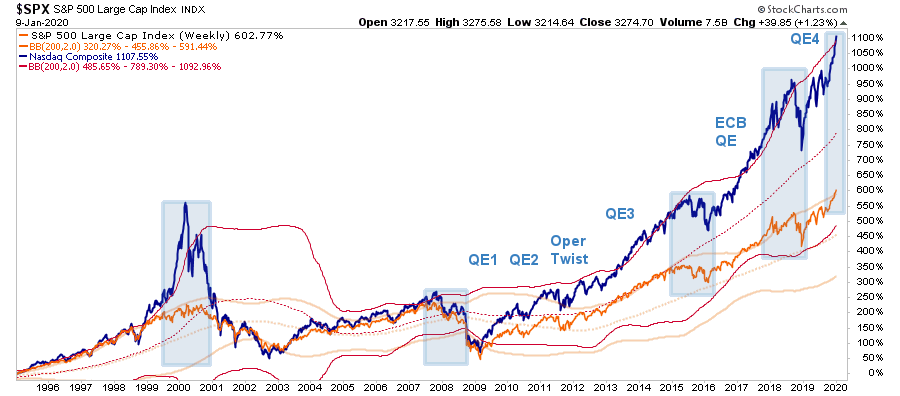

Pierwszy wykres porównuje Nasdaq z S&P 500 index. Oba indeksy przekroczyły 200-tygodniową średnią kroczącą o 2 standardowe odchylenia:

- Niemal pionowe przyspieszenie cen na rynkach było historyczną cechą charakterystyczną późnych etapów cyklu, znanych również, jako faza "topnienia".

- Kiedy rynki osiągają ponad 2 standardowe odchylenia powyżej swojej długoterminowej średniej kroczącej, wkrótce potem następuje powrót do średniej.

W tym czasie spełniliśmy oba warunki. Potrzebowaliśmy jednak czegoś więcej.

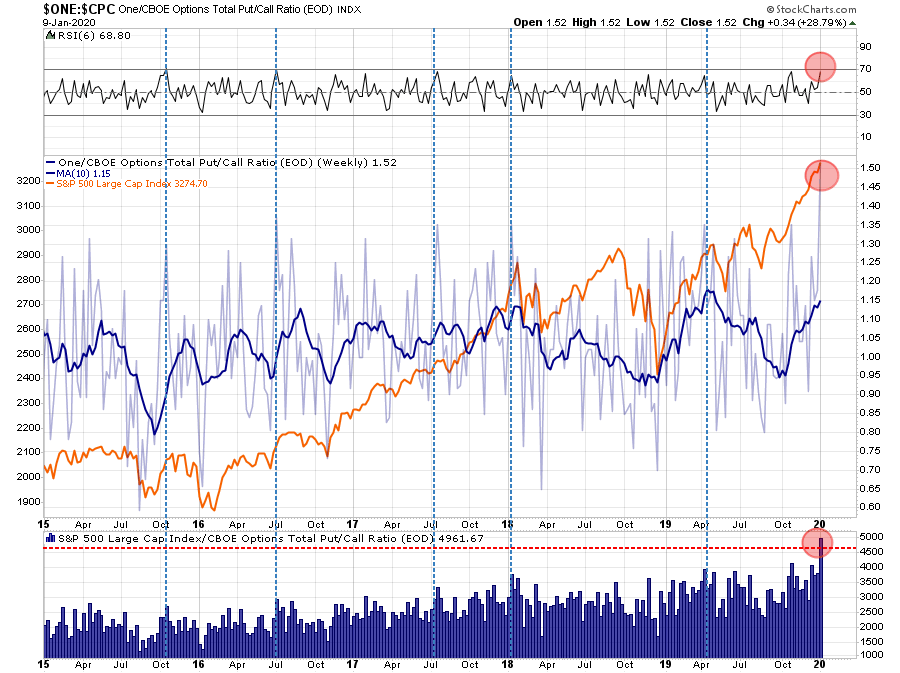

Gdyby chodziło tylko o przyspieszenie cen, bylibyśmy tylko lekko zaniepokojeni. Jednak również samozadowolenie inwestorów osiągnęło bardziej ekstremalne poziomy. Wskaźnik PUT/CALL osiągnął obecnie historycznie wysokie poziomy (wskaźnik put/call to stosunek "opcji sprzedaży" kupowanych na S&P 500 (teoretycznie w celu zabezpieczenia ryzyka) do liczby opcji "kupna" kupowanych w celu "zwiększenia" ryzyka).

Oto wykres wskaźnika Put/Call w porównaniu z rynkiem w styczniu 2020 roku.

Jak stwierdziliśmy w tamtym czasie:

Chociaż nic z tego nie oznacza, że rynek się "załamie", sugeruje to, że stosunek ryzyka do zysku nie jest korzystny dla byków w perspektywie krótkoterminowej. Tak, "to szaleństwo", dlatego w piątek wycofaliśmy zyski z portfeli.

Następnie napisałem post w kolejnym tygodniu. Post ten odnosił się do wielu e-maili karcących nas za ucieczkę z hossy, która wyraźnie się rozkręca.

Podczas gdy wielu uważało, że byliśmy wówczas nadmiernie "niedźwiedzi", w lutym ponownie zmniejszyliśmy ekspozycję. Następnie, w marcu, rynek spadł o, około 35%, ponieważ gospodarka została zamknięta.

Chcę podkreślić, że nie jesteśmy "perma-bykami". W rzeczywistości nie jesteśmy ani "byczy, ani niedźwiedzi". Analizujemy rynek pod kątem szans lub zagrożeń i odpowiednio dostosowujemy nasze portfele. Od listopada 2022 r. jesteśmy byczo nastawieni do rynku po średniej rewersji, która rozpoczęła się w styczniu.

Jednak, chociaż pozostajemy optymistyczni do końca 2024 r., istnieje coraz większe ryzyko dla rynku w kierunku 2025 r.

Ani perma-byki, ani perma-niedźwiedzie

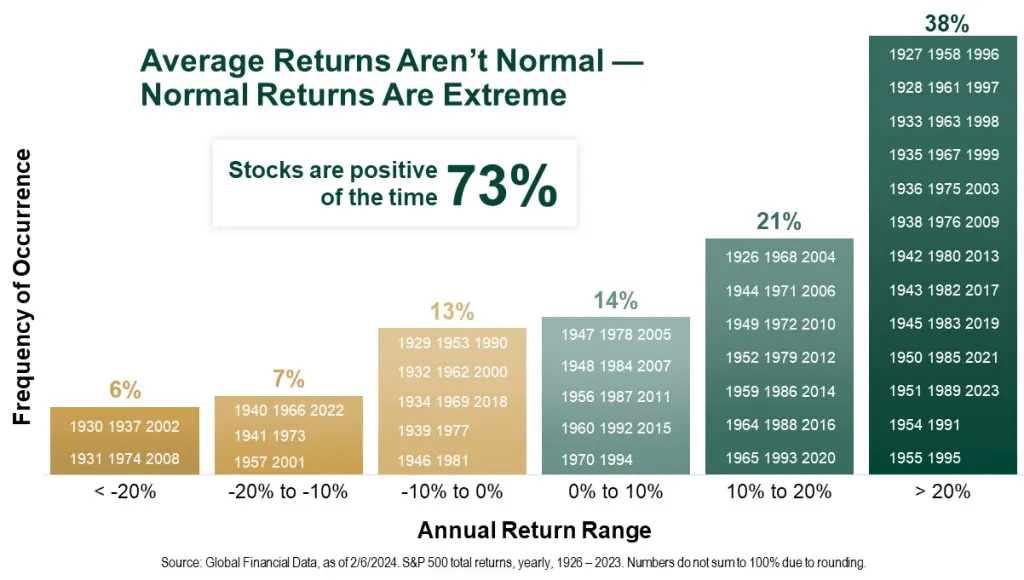

Z pewnością na rynkach finansowych jest dziś pełno "perma-byków". Od Eda Yardeniego po Jima Cramera, wielu analityków z Wall Street konsekwentnie prognozuje wyższe rynki. Jednym z powodów jest to, że bycie "perma-bykiem" jest bardziej opłacalne niż bycie niedźwiedziem. Wynika to z faktu, że rynki finansowe rosną znacznie częściej niż spadają. Taki punkt omawialiśmy w "Spadki na rynku i problem czasu:".

Od 1900 roku rynek akcji "uśrednił" roczną stopę zwrotu na poziomie 8%. Nie oznacza to jednak, że rynek zwraca 8% każdego roku. Jak ostatnio omawialiśmy, należy zrozumieć kilka kluczowych faktów dotyczących rynków. Akcje rosną częściej niż spadają: W ujęciu historycznym, rynek akcji wzrastał przez około 73% czasu. W pozostałych 27% przypadków korekty rynkowe odwracają nadwyżki poprzednich wzrostów. Poniższa tabela pokazuje dyspersję zwrotów w czasie.

W przypadku analityków, bycie stale "byczym" prowadzi do 73% skuteczności w odczytywaniu sygnałów rynkowych. Co więcej, chociaż istnieją wydarzenia, które poprzedzają pozostałe 27% wyników, ludzka psychologia skłania nas do zapominania o bolesnych wydarzeniach. Dlatego też uczestnicy rynku mają tendencję do zapamiętywania tylko sygnałów do "kupowania akcji", które pojawiły się w pobliżu dołków rynkowych. Dzieje się tak pomimo tego, że ten sam analityk mówi "kupuj akcje" podczas całego cyklu korekcyjnego.

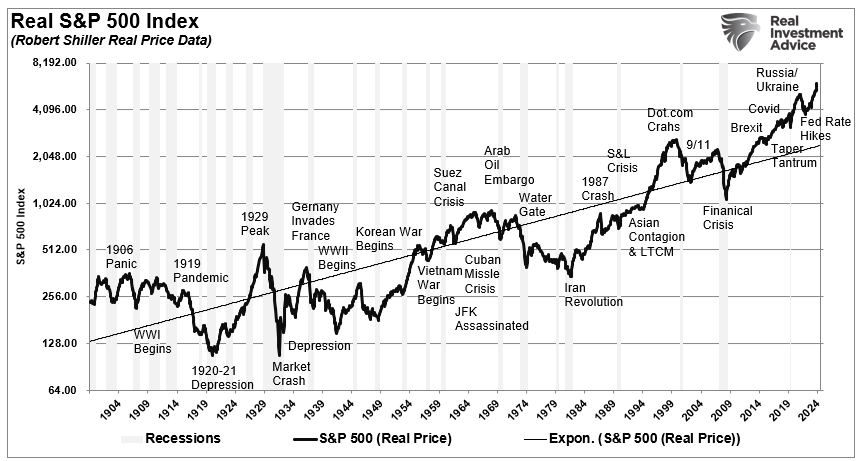

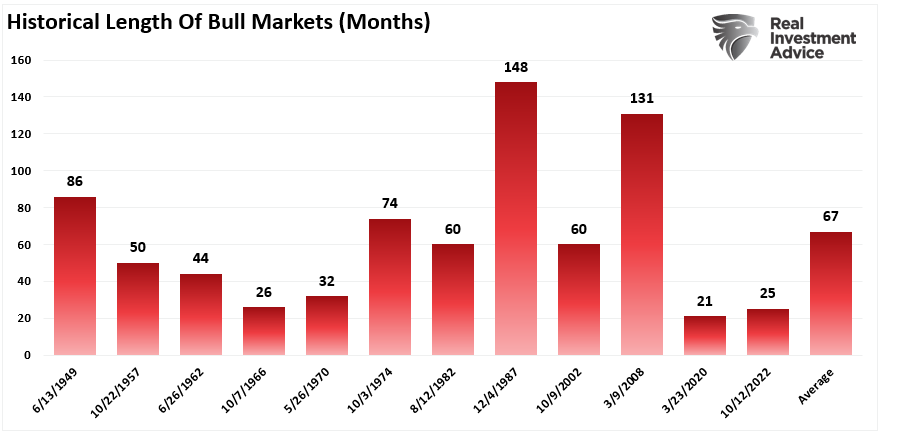

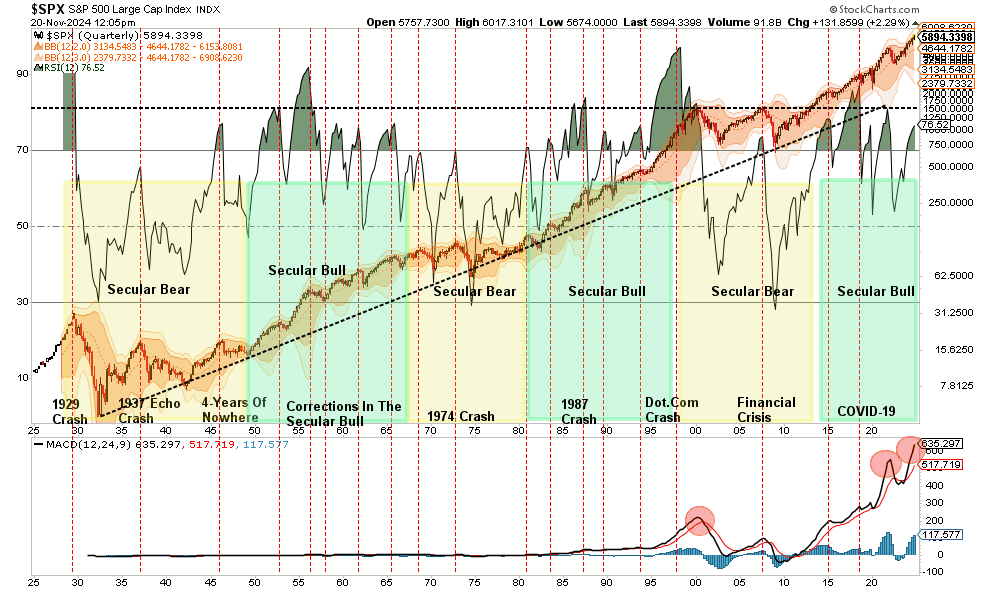

Biorąc pod uwagę, że historyczne rynki byka są zazwyczaj długie, bycie "perma-bykiem" częściej okazuje się słuszne. Poniższy wykres pokazuje długość poprzednich rynków byka w całej historii, ze średnią długością rynków byka wynoszącą około 5 i pół roku.

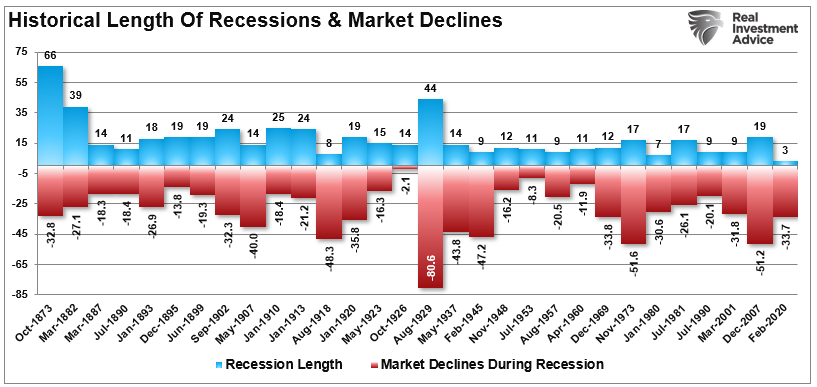

Podczas gdy długi czas trwania hossy faworyzuje byki, problemem jest jej ostateczne zakończenie, które zawsze ma miejsce. Jak pokazano, rynki niedźwiedzia i, ogólnie rzecz biorąc, następujące po nich recesje są zazwyczaj bardzo krótkie. Większość rynków niedźwiedzia trwa krócej niż 18 miesięcy i choć są to bolesne doświadczenia, zwykle szybko się o nich zapomina, gdy powraca bycza akcja cenowa.

Dla inwestorów, problem z poglądami "perma-byczymi" polega na tym, że zachodzi destrukcja kapitału podczas spadków na rynku niedźwiedzia. Jak zawsze, powrót do poziomu równowagi nie jest równoznaczny z zarabianiem pieniędzy. Właśnie, dlatego nawigacja po cyklach rynkowych w długim terminie jest zarówno trudna, jak i konieczna.

Tak, byliśmy bykami przez ostatnie dwa lata, ale nie jesteśmy "perma-bykami". Chociaż dokonaliśmy właściwego wyboru na początku 2020 r., popełniliśmy również błąd, pozostając niedoważonymi akcjami do lipca 2020 r., co wpłynęło negatywnie na nasze wyniki w tym roku. Naszym błędem było skupienie się na wpływie na gospodarkę i zyski spowodowanym zamknięciem gospodarki. (Naszą porażką było niedokładne oszacowanie wpływu wysyłania czeków do gospodarstw domowych, miliardowych miesięcznych QE i zerowych stóp procentowych napędzających natychmiastowy powrót do rynkowego entuzjazmu.

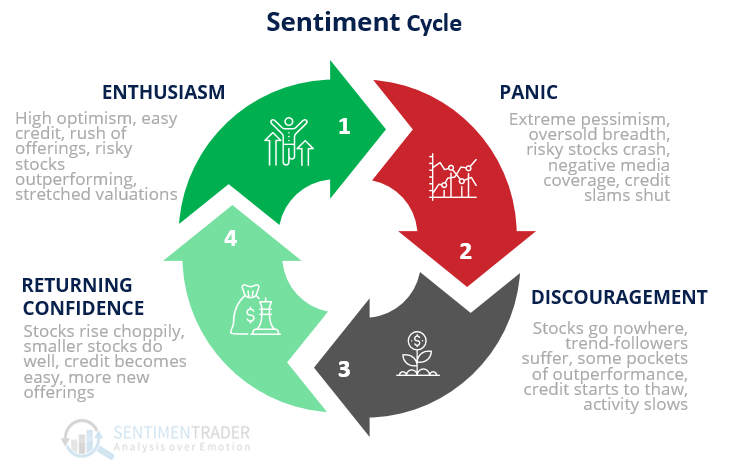

Szybkie odwrócenie "paniki" w "FOMO " było czymś, czego nigdy wcześniej nie doświadczyliśmy i nie zostało uwzględnione w naszych modelach zarządzania ryzykiem. Była to jednak lekcja na temat wpływu interwencji monetarnych i fiskalnych na rynki finansowe. W z grudnia 2021 ostrzegaliśmy, że "entuzjazm" ponownie powrócił na rynki i że musimy stać się bardziej ostrożni.

"Ten rodzaj aktywności rynkowej wskazuje, że rynki powróciły do etapu "entuzjazmu". Charakteryzuje się on następującymi cechami:

- Wysoki optymizm;

- Łatwy kredyt (zbyt łatwy, z luźnymi warunkami);

- Natłok ofert pierwotnych i wtórnych;

- Ryzykowne akcje osiągające lepsze wyniki;

- Rozciągnięte wyceny.

Nic dziwnego, że rynek osiągnął szczyt w styczniu 2022 r. i rozpoczął korektę, która trwała do końca października, gdy Rosja zaatakowała Ukrainę, a Rezerwa Federalna agresywnie podniosła stopy procentowe. Przez cały rok utrzymywaliśmy niedźwiedzie nastawienie i niedoważaliśmy akcje, a następnie, w styczniu 2023 r., napisaliśmy, że "Handel bólem dla rynku był wyższy".

Ponieważ wszyscy są skrajnie niedźwiedzi i przekonani o recesji, stawia to rynki w sytuacji, w której jest niewielu kupujących i przytłaczająca liczba sprzedających. Z kontrariańskiego punktu widzenia inwestycyjnego jest to idealna konfiguracja dla "handlu bólem" w górę, który omawialiśmy, jako rosnącą możliwość.

Od tego czasu utrzymujemy głównie bycze nastawienie do rynków.

Być może jednak w 2025 r. będziemy bliżej taktycznej zmiany nastawienia na bardziej niedźwiedzie.

Od byka do niedźwiedzia - może w końcu

Choć obecnie nie ma zbyt wielu powodów, by nie pozostawać byczo nastawionym do rynków, istnieją trzy (3) główne powody, dla których w 2025 r. przejście na "niedźwiedzi" kurs może stać się konieczne.

Rynkowy entuzjazm i podejmowanie ryzyka

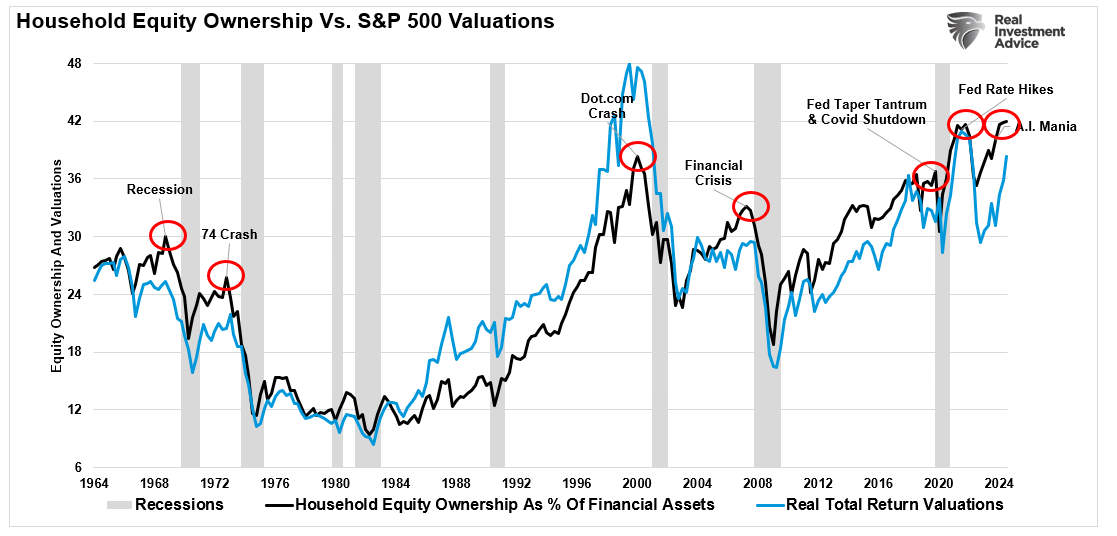

Jak wspomniano powyżej, na początku 2020 r. zauważyliśmy, że entuzjazm rynkowy i podejmowanie ryzyka osiągały skrajności. Teraz ponownie dostrzegamy tego dowody, ponieważ inwestorzy gromadzą się w niektórych z najbardziej niepłynnych i wysoce lewarowanych inwestycjach, aby podjąć dodatkowe ryzyko spekulacyjne. Nie chodzi jednak tylko o aktywa spekulacyjne, ale zasadniczo o wszystkie akcje, ponieważ gospodarstwa domowe posiadają obecnie rekordową alokację w akcje w połączeniu z wysokimi wycenami. Podczas gdy wyceny są fatalnym narzędziem do określania czasu na rynku, w połączeniu z nadmierną alokacją kapitału gospodarstw domowych, zapewniły one składniki do odwrócenia trendu.

Co więcej, tło techniczne jest również bardzo podobne do poprzednich szczytów rynkowych. Podczas gdy "perma-byki" i analitycy z Wall Street spieszą się, aby wyprzedzić w "przewidywaniach" innych, warto zauważyć, co następuje:

- Rynki osiągają historyczne poziomy ekstremalnego wykupienia;

- 2. najwyższy poziom wycen w historii;

- Ekstremalne odchylenia od długoterminowych linii trendu wzrostowego;

- Nastroje i zaufanie inwestorów napędzają ekstremalną hossę; oraz

- Inwestorzy są w pełni zaangażowani w rynek z niskim poziomem gotówki.

Innymi słowy, po 15 latach z rzędu hossy, "ryzyko" wykolejenia się optymistycznych oczekiwań znacznie wzrosło.

Zyski przedsiębiorstw, jako procent PKB

Po drugie, jak omówiono niedawno w Równanie zysku Kaleckiego zyski przedsiębiorstw są niezwykle wysokie, jako procent PKB. Jak zauważono w tym artykule:

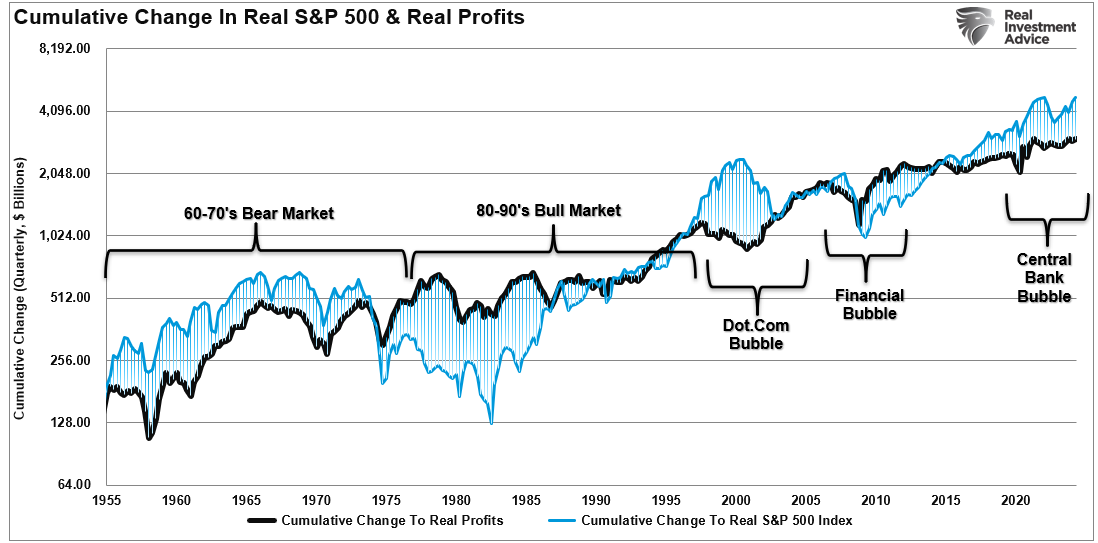

Wyceny są wysokie, częściowo dlatego, że inwestorzy zakładają, że utrzymają się podwyższone marże zysku. Jednak skumulowana zmiana skorygowanej o inflację ceny rynkowej znacznie przekracza generowane zyski. Poprzednie takie odchylenia nie kończyły się dobrze dla inwestorów i to właśnie sugeruje równanie Kaleckiego.

Jeśli warunki gospodarcze ulegną pogorszeniu lub polityka fiskalna ulegnie zaostrzeniu, możemy być świadkami znaczącego resetu. Prognozy zysków prawdopodobnie zostałyby zrewidowane w dół, obniżając ceny akcji. Jak zasugerował James Montier, długoterminowe zwroty z amerykańskich akcji wyglądają ponuro nawet przy optymistycznych założeniach. Zauważył on, że wskaźniki cen do zysków już odzwierciedlają te zawyżone marże zysku, pozostawiając niewiele miejsca na błędy.

Jednak, jak wspomniano, te marże zysku zależą od ciągłego utrzymywania deficytów przez rząd, co prowadzi nas do naszego trzeciego punktu.

Koncentracja na redukcji deficytu

Nowa administracja Trumpa koncentruje się na redukcji deficytu, od Departamentu Efektywności Rządu (DOGE) po nominację Scotta Bessenta na stanowisko sekretarza skarbu, który jest jastrzębiem fiskalnym. Oba te działania mają na celu zmniejszenie deficytu o około 2 biliony dolarów, co choć pomoże zapewnić długoterminową stabilność gospodarczą, nie obędzie się bez krótkoterminowego bólu.

Dla rynków "oszczędności rządowe", jak omówiono w podlinkowanym powyżej artykule na temat zysków, negatywnie wpływają na rentowność przedsiębiorstw. Cięcia te doprowadzą do wyższego bezrobocia i wolniejszego wzrostu gospodarczego.

Kompensacją będzie współpraca Rezerwy Federalnej z Departamentem Skarbu w celu ponownego uruchomienia "luzowania ilościowego" i drastycznego obniżenia stóp procentowych w miarę spadku wzrostu gospodarczego i inflacji, co doprowadzi do recesji.

Podsumowanie

Poruszanie się po rynkach wymaga zrównoważenia optymizmu z ostrożnością i zdolnością do adaptacji. Podczas gdy rynki byka mają tendencję do dominowania w historii, rynki niedźwiedzia przypominają o ryzyku samozadowolenia. Etykietowanie inwestorów, jako "perma-byki" lub "perma-niedźwiedzie" nadmiernie upraszcza złożoność zarządzania portfelem, które wymaga reagowania na zmieniającą się dynamikę rynku.

Ostatnio byliśmy optymistyczni, ale wskaźniki historyczne i pojawiające się zagrożenia - takie jak entuzjazm rynkowy, podwyższone marże zysku i potencjalne zacieśnienie fiskalne - sugerują, że w 2025 r. to zwiększona ostrożność może być tematem dnia. Celem nie jest przewidywanie każdego ruchu na rynku, ale przygotowanie się na zmiany ryzyka i zysku. Takie podejście pomogło nam poruszać się w poprzednich cyklach, nawet, jeśli czasami popełnialiśmy błędy.

Inwestorzy powinni skupić się na utrzymaniu zdyscyplinowanej strategii, dywersyfikacji ryzyka i obserwowaniu oznak zmian. Nie pozostawanie przesadnie byczym, czy niedźwiedzim pozwala na większą elastyczność w ochronie i pomnażaniu kapitału w dłuższej perspektywie.