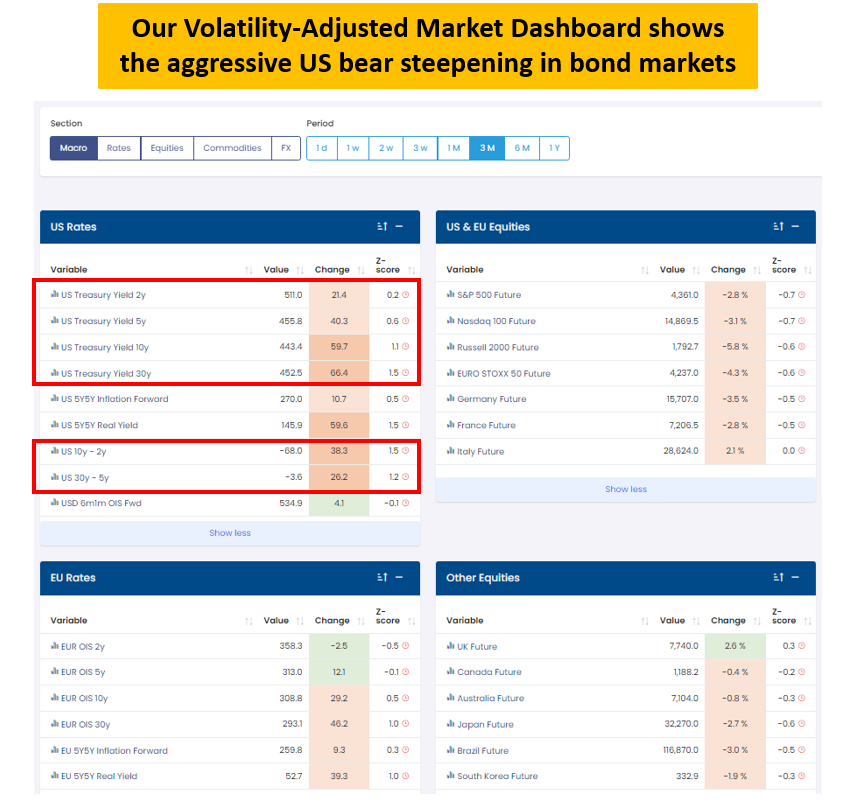

Historia pokazuje, że pozostawiony bez kontroli może wyrządzić poważne szkody rynkom akcji i gospodarce. W ciągu ostatnich 3 miesięcy amerykańskie rynki obligacji znajdowały się w agresywnym i długotrwałym okresie niedźwiedziego wystromienia krzywej dochodowości.

TMC VAMD pokazuje i koduje kolorami ruchy skorygowane o zmienność w różnych klasach aktywów. Im ciemniejszy kolor, tym większy ruch w kontekście historycznym.

Omówmy podstawy: Czym jest niedźwiedzie wystromienie krzywej dochodowości i dlaczego ma ono w ogóle znaczenie?

Niedźwiedzie wystromienie ma miejsce, gdy stopy procentowe rosną, ale to rentowności długoterminowe przejmują inicjatywę, przesuwając całą krzywą wyżej, ale jednocześnie bardziej stromo.

Powyższy wykres przedstawia 10-letnią ścieżkę oczekiwaną przez rynek dla funduszy Fed przed i po niedźwiedzim wystromieniu oraz zmianę netto w ramce poniżej.

Aby to zrozumieć, pomyśl o rentowności 10-latek jak o ciągu wszystkich przyszłych funduszy Fed na następne 10 lat zdyskontowanych do dnia dzisiejszego.

Powodem, dla którego do niedawna nie zauważaliśmy rentowności 10-letnich obligacji skarbowych przekraczających 4%, jest to, że dominującym reżimem krzywej dochodowości było niedźwiedzie wypłaszczenie: Fed narzuciłby wyższe rentowności w latach 1-2 na powyższym wykresie, ale rynek zdyskontowałby szkody dla wzrostu i inflacji w przyszłości i wyceniłby znacznie niższe stopy Fed Funds w latach 3-10 z konwergencją w kierunku "neutralnego" poziomu 3% w czasie.

Właśnie dlatego wyższe stopy końcowe na poziomie 5%+ nie spowodowały wzrostu rentowności 10-latek powyżej 4%.

Jednak w ciągu ostatnich 3 miesięcy melodia uległa zmianie wraz z nasileniem się niedźwiedziego wystromienia.

Zamiast tego rynki wyceniły ostatnio nieco wyższą stopę końcową na poziomie 5,45%, a co najważniejsze, wysłuchały komunikatu Fed: żadnych cięć w najbliższym czasie.

Ale, podczas gdy w przeszłości oznaczało to, że więcej cięć zostanie wycenionych natychmiast po tym, ruch niedźwiedzia sugeruje, że rynki są zdania, że gospodarka może poradzić sobie z wyższymi stopami procentowymi przez znacznie dłuższy czas (czerwona strzałka).

Krótko mówiąc, według rynków nie tylko fundusze Fed na poziomie ponad 5% przez kolejne kwartały nie spowodują recesji, ale w rzeczywistości gospodarka ledwo drgnie (?).

Dlaczego niedźwiedzie wystromienie jest tak rzadkim i niebezpiecznym zjawiskiem?

Reżimy niedźwiedziego wystromienia powodują gwałtowny wzrost rentowności długoterminowych, co ma duży i szybki wpływ na gospodarkę realną. Oprocentowanie 30-letnich kredytów hipotecznych i pożyczek korporacyjnych gwałtownie rośnie na całej krzywej, finansowanie staje się jeszcze trudniejsze, a negatywne efekty wyceny rynkowej (patrz banki regionalne) są wzmacniane.

Ostatnia część jest szczególnie ważna: wzrost rentowności 30-latek o 10 punktów bazowych jest około 10-12 razy silniejszy, niż ten sam wzrost rentowności 2-latek z perspektywy wyceny rynkowej; dzieje się tak, ponieważ instrumenty o stałym dochodzie i o długim terminie zapadalności mają dłuższy czas trwania i są znacznie bardziej wrażliwe na zmiany stóp procentowych.

Wszystkie modele biznesowe, które w dużym stopniu wykorzystują instrumenty o długim terminie zapadalności i dźwignię finansową są narażone na ryzyko, jeśli zarządzanie ryzykiem nie jest wykonywane prawidłowo. Wiedzą o tym fundusze emerytalne, firmy ubezpieczeniowe, równoległy system bankowy, nieruchomości i inne.

Kluczowy punkt: niedźwiedzie wystromienie + osłabienie gospodarki = szkody

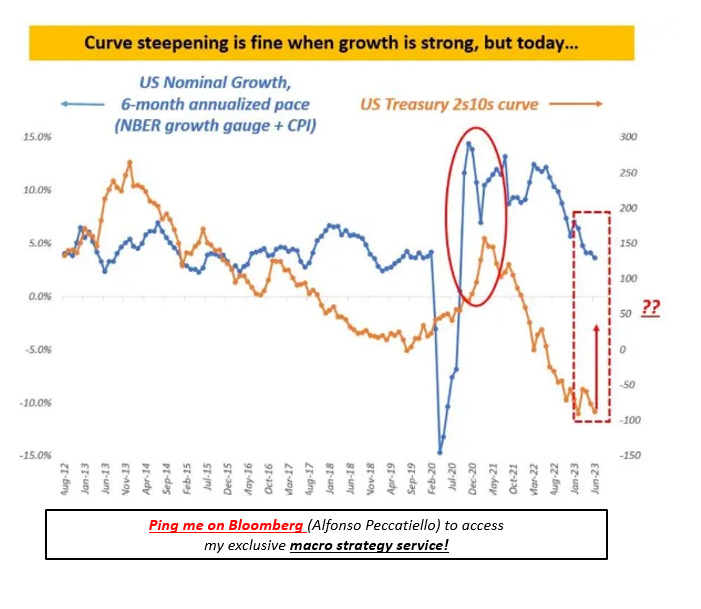

Kluczową kwestią, którą należy zrozumieć, jest to, że wyższe rentowności i niedźwiedzie wystromienie nie są problemem samym w sobie. Jeśli gospodarka jest w dobrej kondycji, to w rzeczywistości zdrowym objawem jest, aby stopy procentowe na długim końcu odzwierciedlały wzrost nominalny.

Obecnie tak nie jest.

Powyższy wykres przedstawia podstawowy trend wzrostu nominalnego w USA (niebieski, LHS) na tle nachylenia krzywej rentowność 2-10 latek USA (pomarańczowy, RHS): zauważ, jak w 2021 r. wystromiła się krzywa dochodowości, odzwierciedlając gwałtownie przyspieszający wzrost spowodowany bodźcami fiskalnymi i ponownym otwarciem. Nie ma żadnego problemu, prawda?

Ale teraz spójrzmy na dzień dzisiejszy: Nominalny wzrost w USA spada, a mimo to rynki odnotowują przedłużające się niedźwiedzie wystromienie.

Ponieważ nie odzwierciedla to silniejszego wzrostu, należy to interpretować, jako próbę znalezienia punktu krytycznego przez rynki obligacji w bardzo późnej fazie cyklu - w końcu Fed zapowiada podwyżki na dłużej, więc idźmy za nią i zobaczmy, czy to zadziała.

Bardzo podobne reżimy makroekonomiczne ze wzrostem poniżej trendu, ale recesjami, które się nie zmaterializowały, a rynki forsowały reżim niedźwiedziego wystromienia, gdy ludzie przekonali się, że "gospodarki mogą poradzić sobie z wyższymi stopami procentowymi", obserwowano w okresach:

- wrzesień - listopad 2000 r.

- maj - czerwiec 2007 r.

- wrzesień - listopad 2018 r.

We wszystkich trzech powyższych przypadkach gwałtowne tendencje do niedźwiedziego wystromienia w późnym cyklu oznaczały koniec eksperymentu "tym razem jest inaczej" i zakończyły się poważnymi trudnościami dla gospodarek (2001-2008) lub rynków (IV kwartał 2018 r.).

Nie sądzę, by tym razem było inaczej.

Historia służy, jako użyteczny przewodnik i musimy tylko cofnąć się w czasie do 2018 r., aby uzyskać konkretny przykład.

Fed podnosiła stopy procentowe i zacieśniała politykę pieniężną, gdy gospodarka i inflacja rosły, a rynki wykazywały zwykłe niedźwiedzie wystromienie aż do sierpnia 2018 roku.

W tym momencie wydawało się, że gospodarka trzyma się dobrze pomimo zacieśniania, a narracja dotyczyła tego, jak cięcia podatkowe Trumpa będą wspierać wzrost przez długi czas, jak Powell postrzegał wyższe stopy neutralne i jak gospodarka poradzi sobie z wyższymi stopami.

I tak krzywa niedźwiedzia wystromiła się (czerwone pola) przez około 7 tygodni z rzędu do początku października.

To długotrwałe niedźwiedzie wystromienie w późnym cyklu było "właśnie tym" dla rynków, a akcje osiągnęły szczyt na początku października, po czym spadły o 23% w mniej niż 3 miesiące.

Nie, tym razem nie było inaczej: gospodarka i rynki nie były w stanie strukturalnie poradzić sobie z wyższymi długoterminowymi stopami procentowymi.

Dlaczego niedźwiedzie wystromienie jest dziś jeszcze bardziej niebezpieczne?

W tamtym czasie inflacja wynosiła 2%, a Fed mogła szybko zmienić kurs na początku 2019 r., naprawiając w ten sposób szkody: stopy spadły, a S&P 500 zwrócił ponad 30% w 2019 r.

Tym razem inflacja jest znacznie wyższa, a Fed ma związane ręce.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych