W tym tygodniu czeka nas istny wysyp ważnych danych, w tym: indeks cen konsumpcyjnych (CPI), dotyczące sprzedaży detalicznej, oraz indeks cen producentów (PPI). Szczególnie istotne są dane dotyczące CPI, ponieważ oczekuje się, że sierpniowe wartości ujawnią przyspieszenie inflacji.

Prognozy wskazują, że inflacja zasadnicza prawdopodobnie wzrośnie o 0,6% w ujęciu miesiąc do miesiąca (m/m) i o 3,6% w ujęciu rok do roku (r/r), co oznacza wzrost w porównaniu z poprzednimi wartościami, które wyniosły odpowiednio 0,2% i 3,2%.

Dla kontrastu, oczekuje się, że sprzedaż detaliczna wykaże w sierpniu skromniejszy wzrost, bo wynoszący 0,1% m/m, w porównaniu z 0,7% odnotowanym w lipcu. Tymczasem, wskaźnik PPI dla popytu końcowego ma wzrosnąć w sierpniu o 1,3% r/r, co stanowi znaczny wzrost w porównaniu z 0,8% r/r odnotowanym poprzednio.

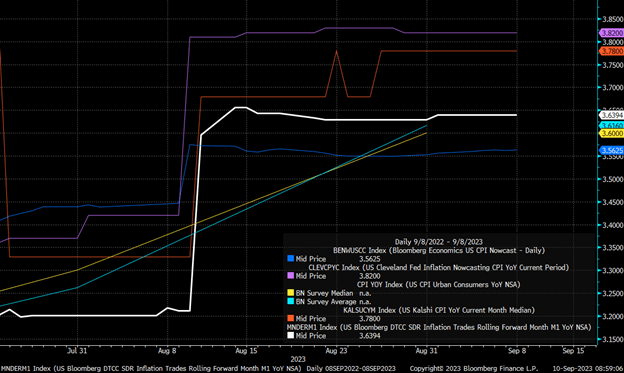

Jeśli chodzi o oczekiwania rynkowe, swapy inflacyjne sugerują obecnie, że CPI r/r wyniesie 3,64%. Jednak inne źródła oferują nieco inne mediany, z Kalshi na poziomie 3,78%, Rezerwą Federalną w Cleveland na poziomie 3,8%, analitykami CPI średnio na poziomie 3,62%, z kolei szacunki Bloomberg Economics mówią o 3,56%.

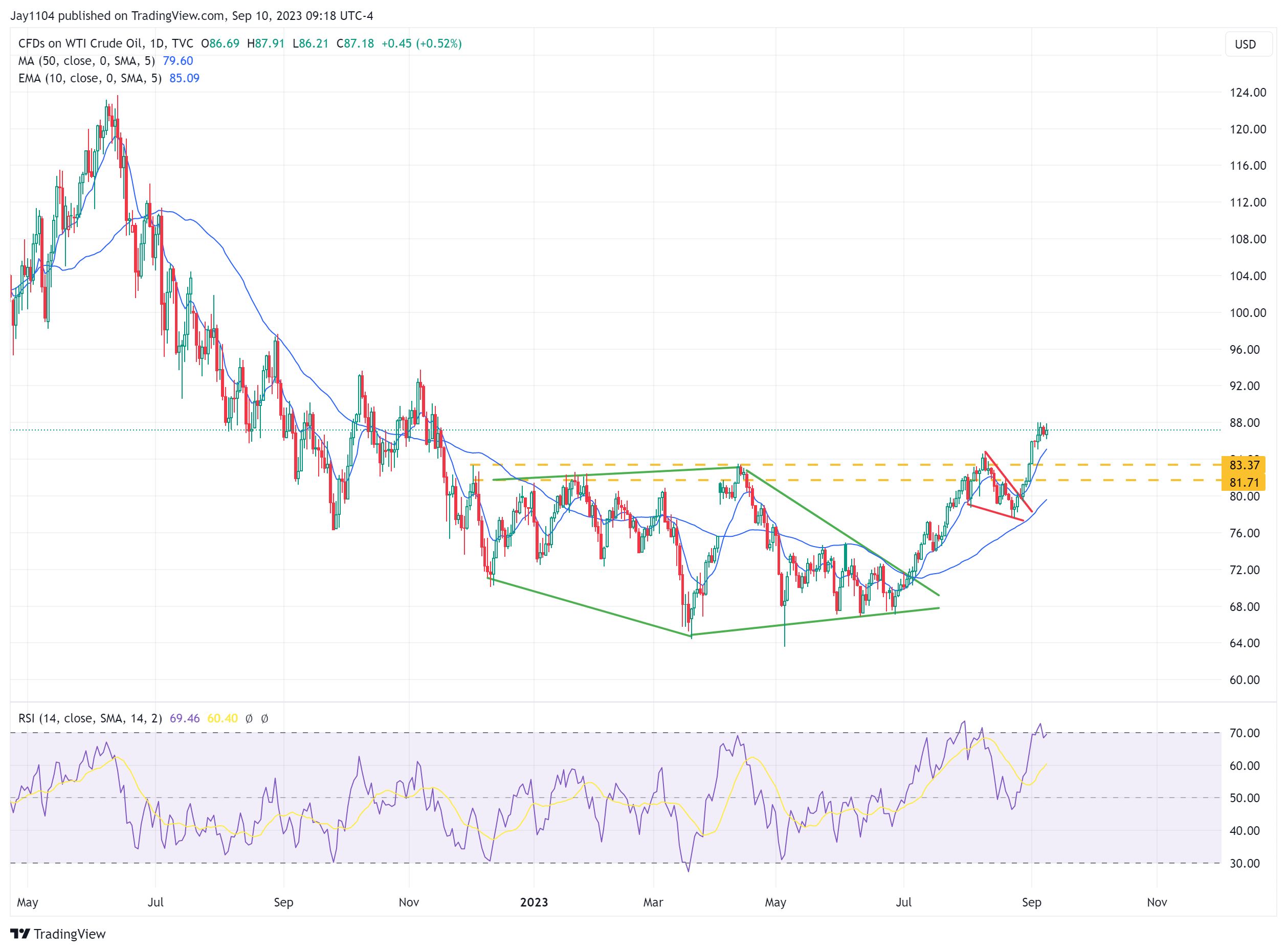

Znaczną część ostatnich wyraźnych wzrostów inflacji można przypisać utrzymującemu się wzrostowi cen benzyny i ropy w sierpniu, a tendencja wzrostowa utrzymuje się również we wrześniu. Deflacyjny wpływ wynikający ze spadających kosztów energii należy już do przeszłości, a ponieważ ceny benzyny i ropy w nadchodzących miesiącach będą wywierać jeszcze większą presję inflacyjną na gospodarkę.

W związku z tym wydaje się prawdopodobne, że rynek może szybko stracić zainteresowanie bieżącą wartością inflacji, jeśli okaże się ona niższa, jeśli uwzględnimy, że trwający wzrost cen ropy i benzyny pozostaje istotnym czynnikiem.

Cena ropy niedawno przebiła kluczowy poziom oporu; kolejny znaczący poziom oporu znajduje się w pobliżu 89 USD. Jednak bardziej solidne poziomy oporu są spodziewane dopiero w przedziale od 92 do 93 USD. Sugeruje to, że w nadchodzących tygodniach może pojawić się dalszy impuls wzrostu cen ropy.

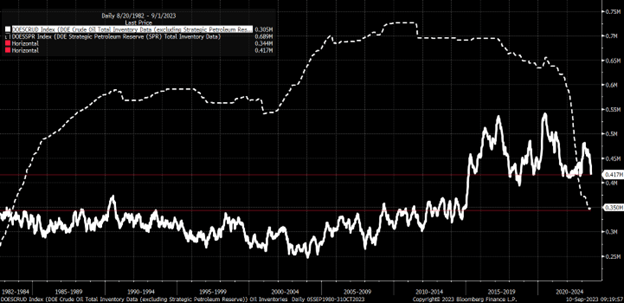

Poziomy zapasów ropy naftowej znajdują się obecnie w dolnej części przedziału obserwowanego w ciągu ostatnich pięciu lat. Jednocześnie Strategiczna Rezerwa Ropy Naftowej (SPR) Stanów Zjednoczonych znajduje się na poziomach przypominających te obserwowane ostatnio na początku lat 80-tych.

Czynniki te, w połączeniu z cięciami produkcji ze strony głównych wydobywców ropy naftowej, tj. Arabii Saudyjskiej i Rosji, zdecydowanie wskazują, że ceny ropy prawdopodobnie odnotują dalsze wzrosty w dającej się przewidzieć przyszłości.

Koniunkcja zmniejszonych poziomów zapasów, historycznie niskiego poziomu amerykańskich zapasów SPR i ograniczeń podaży nałożonych przez kluczowych globalnych graczy sugeruje korzystne środowisko dla presji na wzrost cen na rynku ropy.

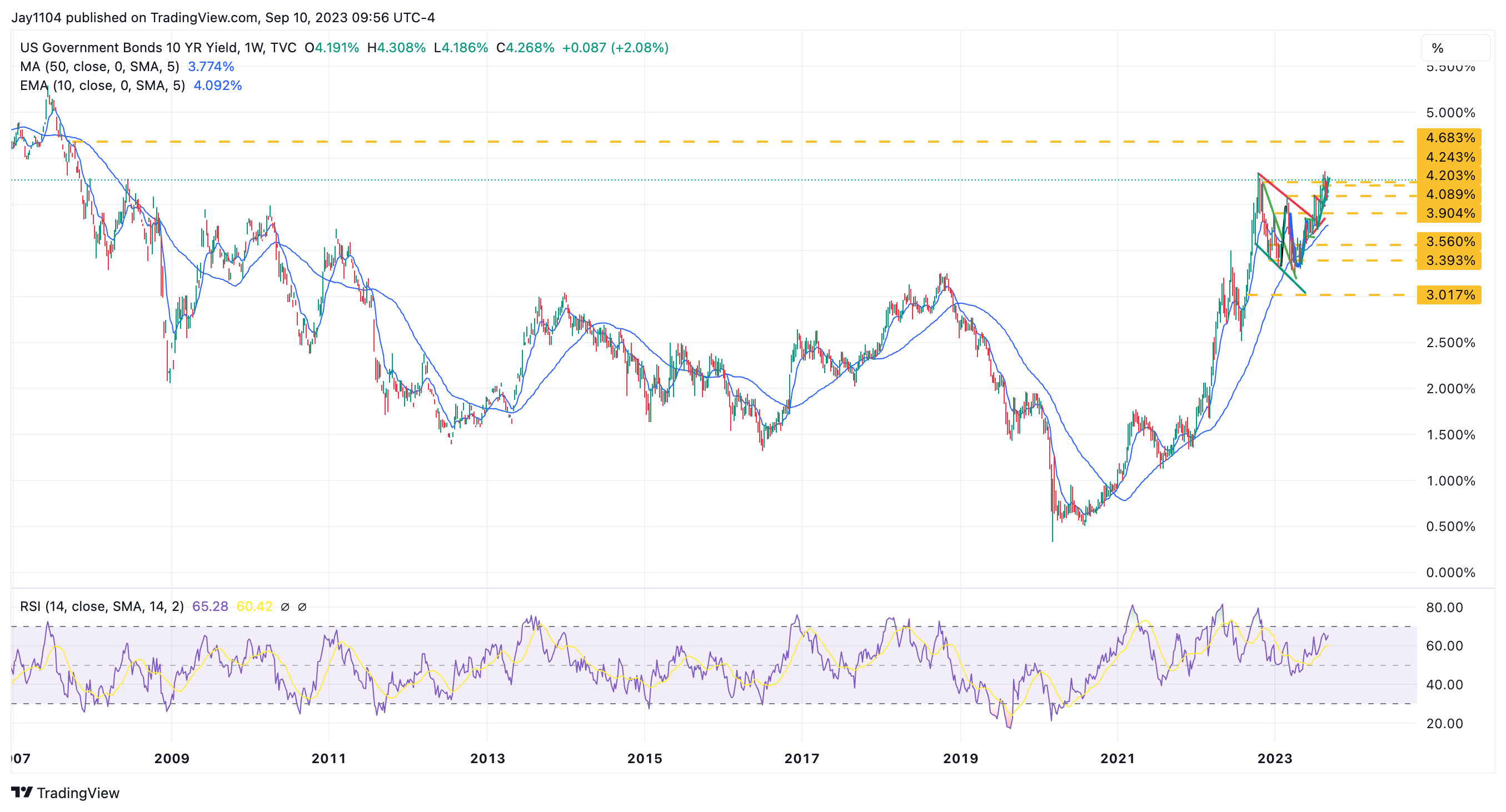

Gwałtowny wzrost cen ropy, w połączeniu z nieoczekiwanie dobrymi danymi gospodarczymi, wywarł presję na wzrost stóp procentowych, szczególnie na dłuższym końcu krzywej dochodowości.

W szczególności stopy 10-latek i 30-latek odnotowały znaczące wzrosty, a długoterminowe trendy wydają się wskazywać, że obie rentowności mogą mieć przestrzeń do dalszego wzrostu z obecnych poziomów.

Można sobie wyobrazić, że jeśli rentowność 10-latek przekroczy próg 4,4%, może rozpocząć trajektorię wzrostową w kierunku około 4,7%.

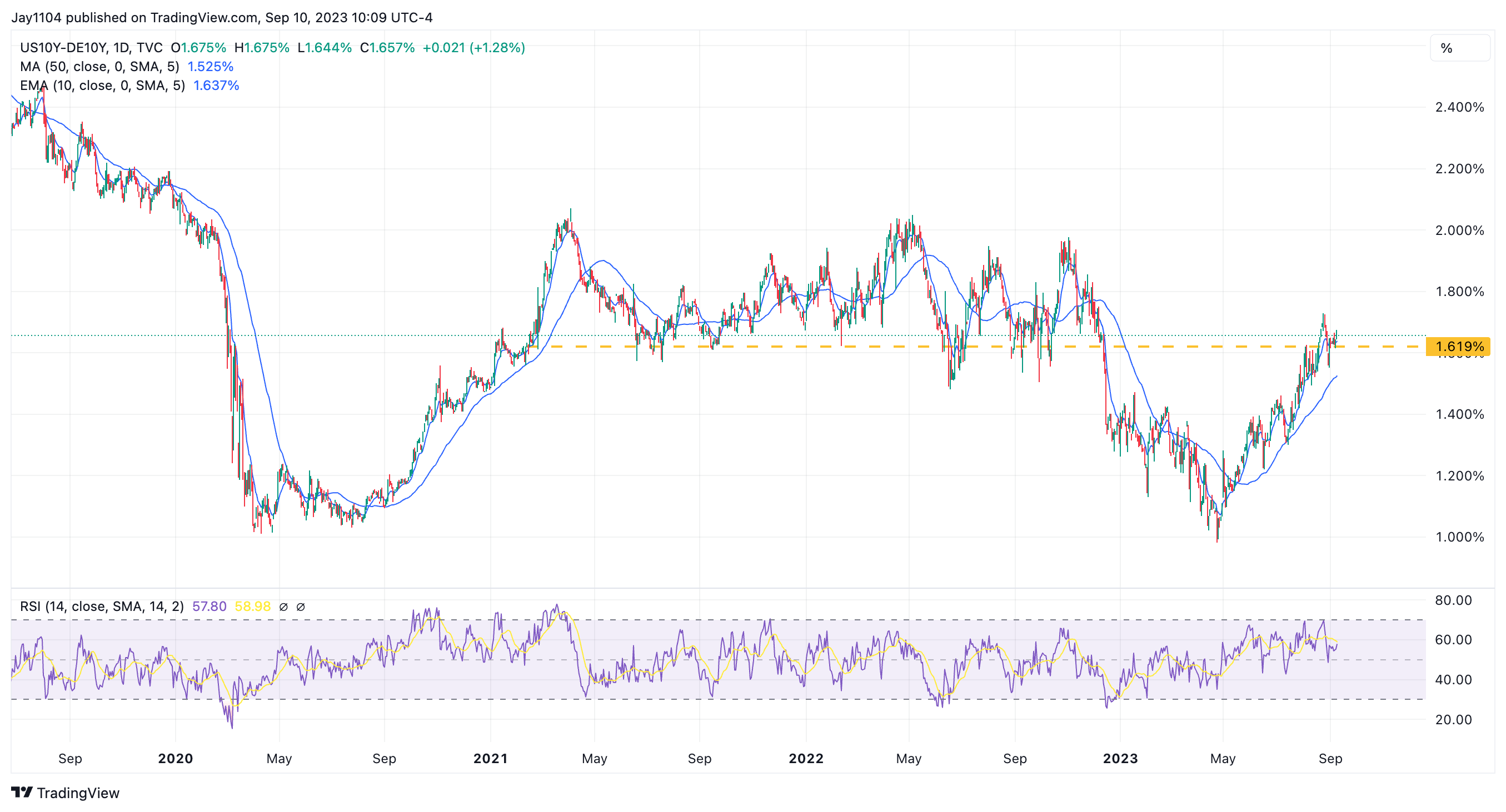

Jeśli stopy procentowe w Stanach Zjednoczonych będą nadal rosły szybciej niż w Europie, może to zwiększyć różnicę między rentownościami 10-letnich obligacji amerykańskich i niemieckich 10-latek.

Możliwość rozszerzenia tego spreadu, być może nawet osiągnięcia różnicy 2%, jest rzeczywiście realna, ponieważ poprzednio utrzymywał się on na tym poziomie w listopadzie 2022 roku. Scenariusz ten może stać się jeszcze bardziej prawdopodobny, jeśli gospodarka USA osiągnie lepsze wyniki, niż jej europejski odpowiednik.

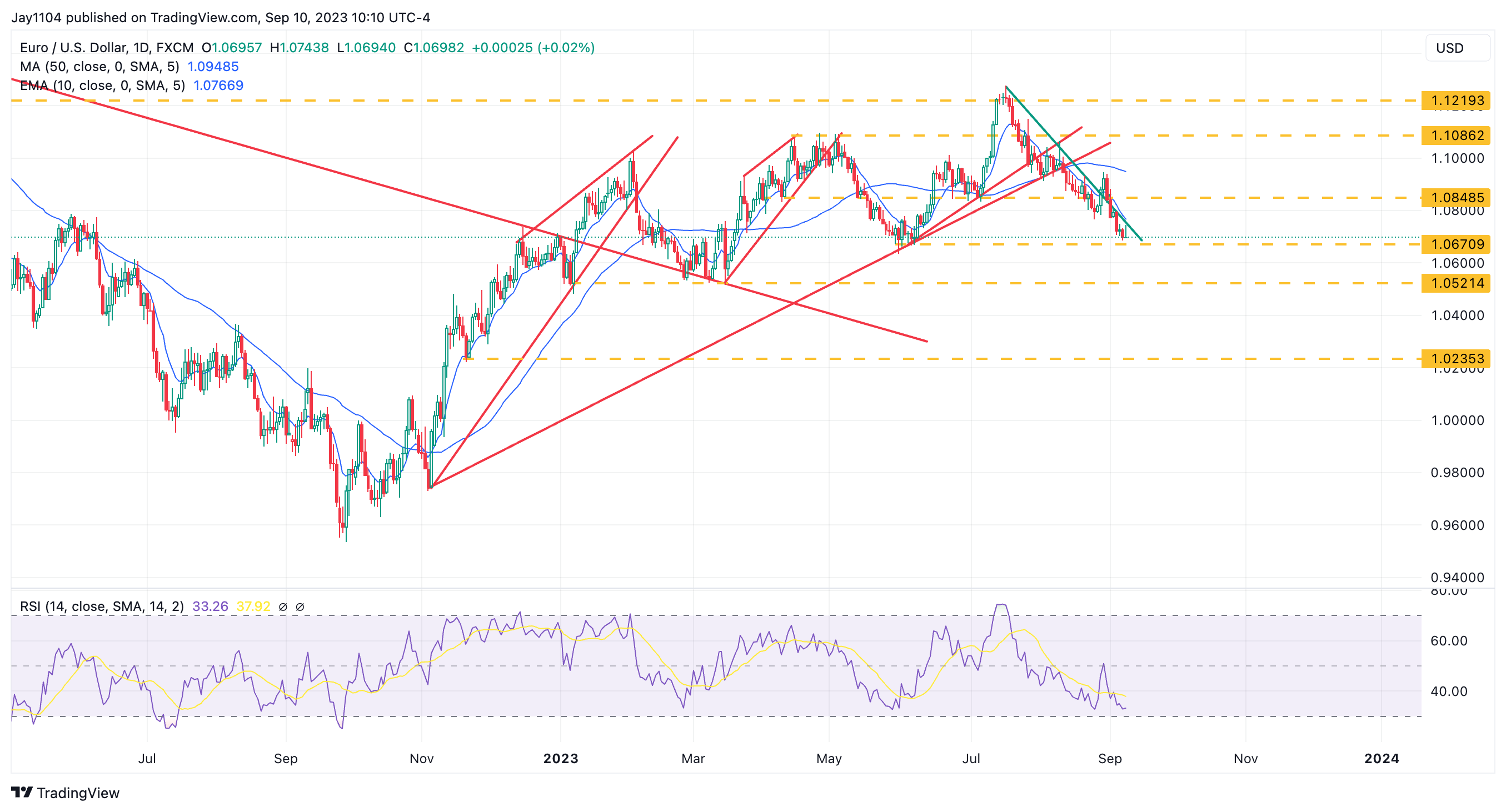

Rzeczywiście, jeśli spready rentowności między USA a Europą nadal się rozszerzają, często wywiera to presję spadkową na euro w stosunku do dolara amerykańskiego.

Euro waha się w pobliżu kluczowego poziomu wsparcia na poziomie około 1,067. Jeśli ten poziom wsparcia zostanie przełamany, uprawdopodobni to dalszą utratę wartości euro w stosunku do dolara, potencjalnie wycofując się do około 1,05 do dolara.

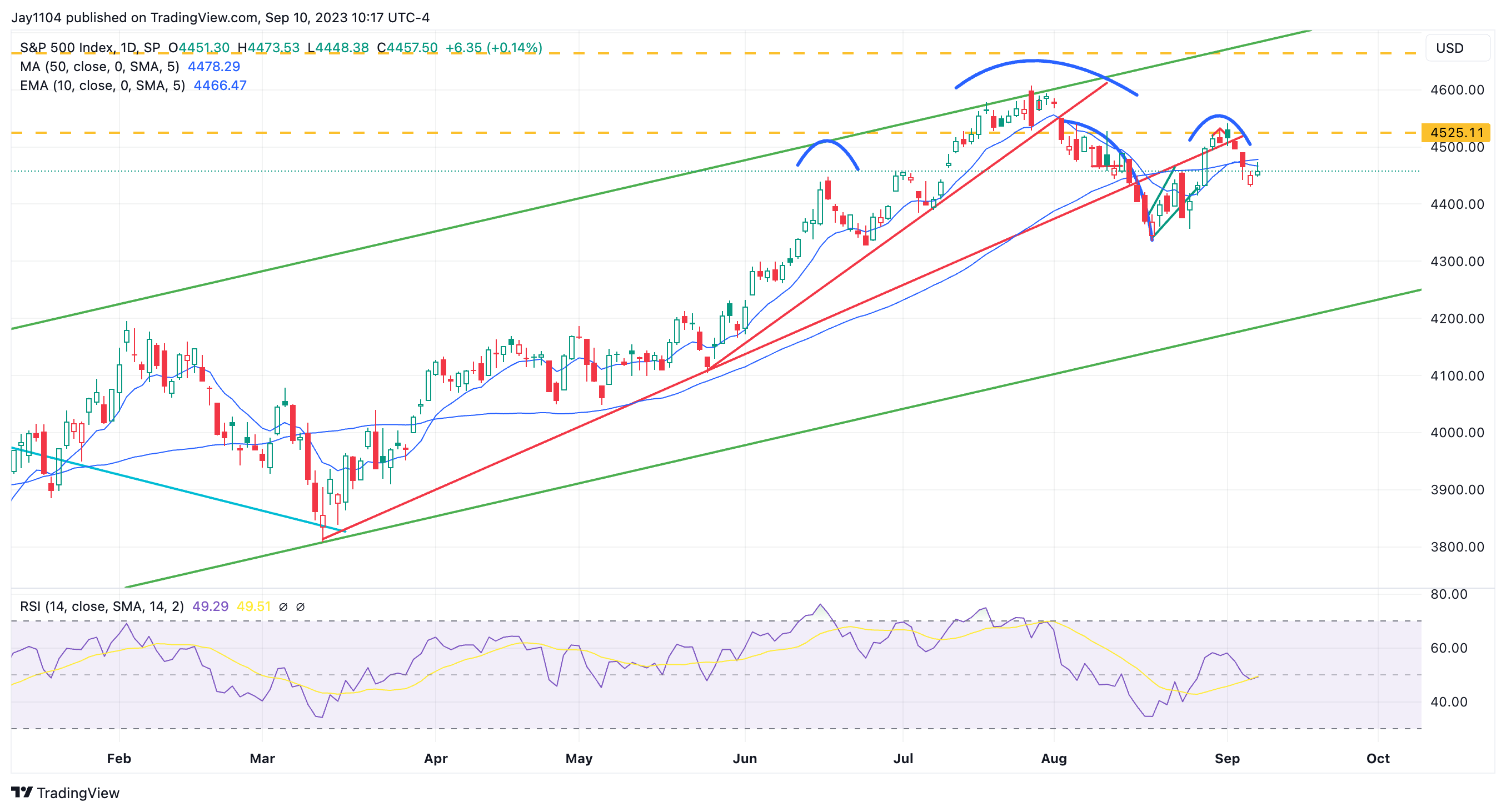

Obecne otoczenie gospodarcze, charakteryzujące się wyższymi stopami procentowymi, silniejszym dolarem amerykańskim, rosnącymi cenami ropy naftowej i potencjałem wzrostu inflacji, mocno komplikuje rynek akcji.

Łącznie, czynniki te mogą pogarszać wyniki akcji. Obecnie indeks S&P 500 ma trudności z utrzymaniem wzrostu powyżej 50-dniowej średniej kroczącej (wręcz spadając poniżej). Co więcej, próby wzniesienia się ponad dolną granicę trendu spadkowego zakończyły się niepowodzeniem.

Dodatkowo, na wykresie wydaje się tworzyć potencjalna formacja głowy z ramionami, co sugeruje pojawienie się trendu spadkowego.

Jeśli wsparcie na poziomie 4 300 zostanie przełamane, może to utorować drogę do spadku z powrotem do poziomu 4 100, którego się spodziewałem. Ten ruch mógłby skutecznie wymazać cały rajd, na który moim zdaniem miały wpływ korzystne warunki finansowe.

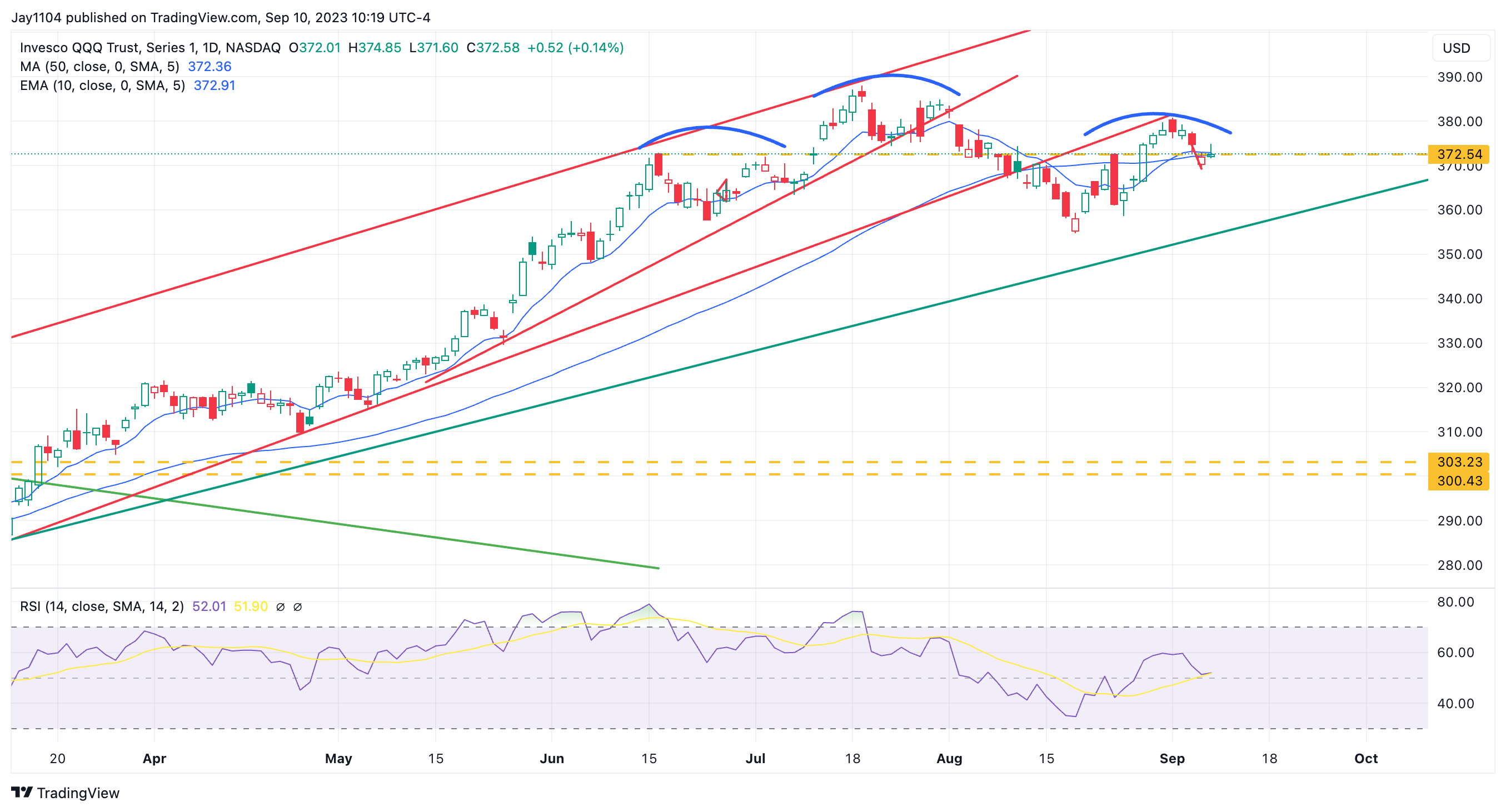

Jeśli ETF QQQ przebije się poniżej poziomu 355 USD, potwierdzi to formację głowy i ramion, wskazując na potencjalny trend spadkowy. W tym scenariuszu prawdopodobnym celem staje się powrót do poziomu około 325 USD.

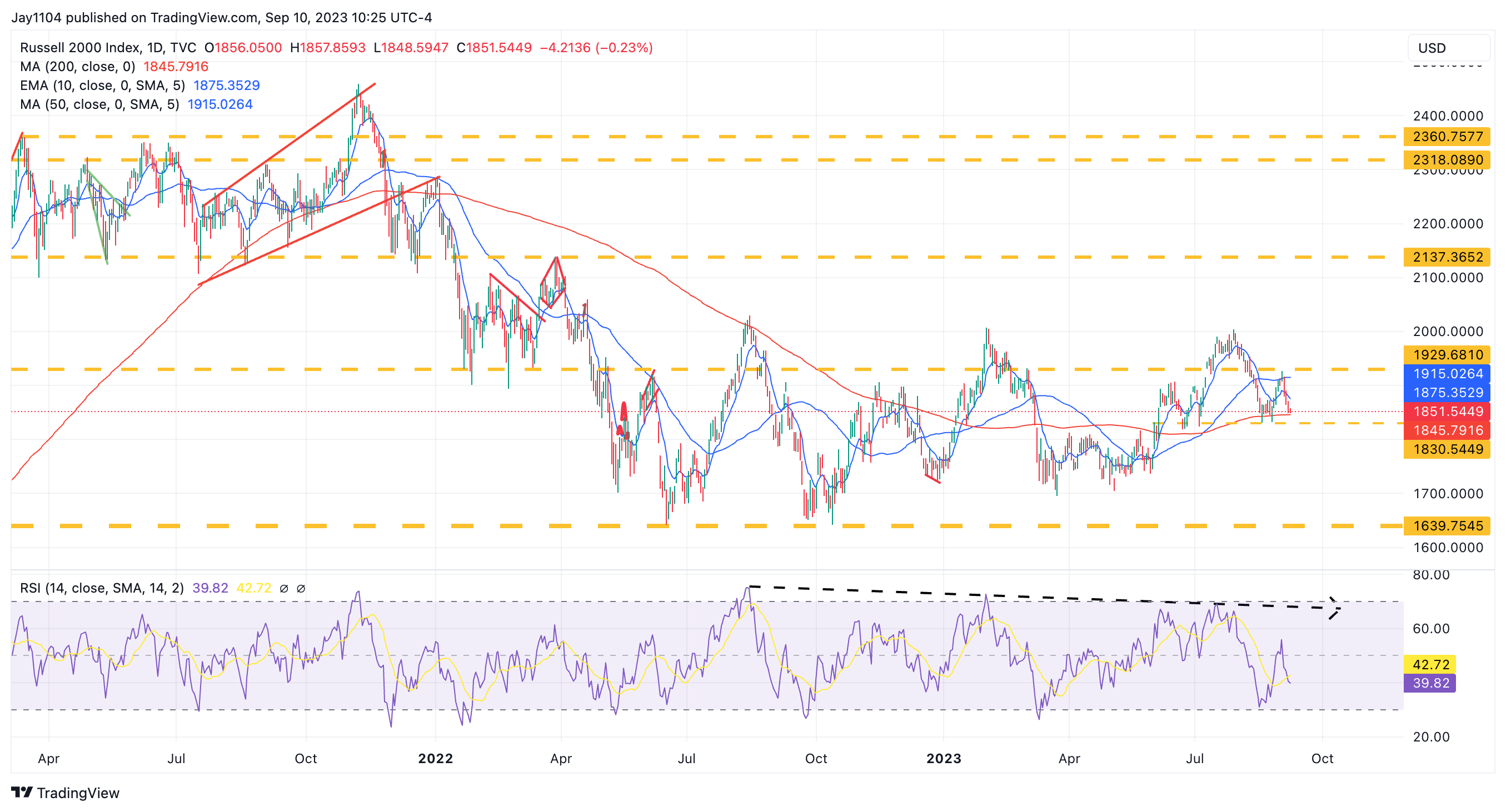

Godna uwagi jest też względna słabość Russell 2000 w porównaniu do S&P 500 i QQQ. Bycie na skraju spadku poniżej 200-dniowej średniej kroczącej jest sygnałem technicznym, który sugeruje potencjalny trend spadkowy.

Jeśli Russell 2000 spadnie poniżej poziomu 1 825, może to przygotować grunt pod dalszy spadek do około 1 700, potencjalnie powracając do poprzednich minimów.

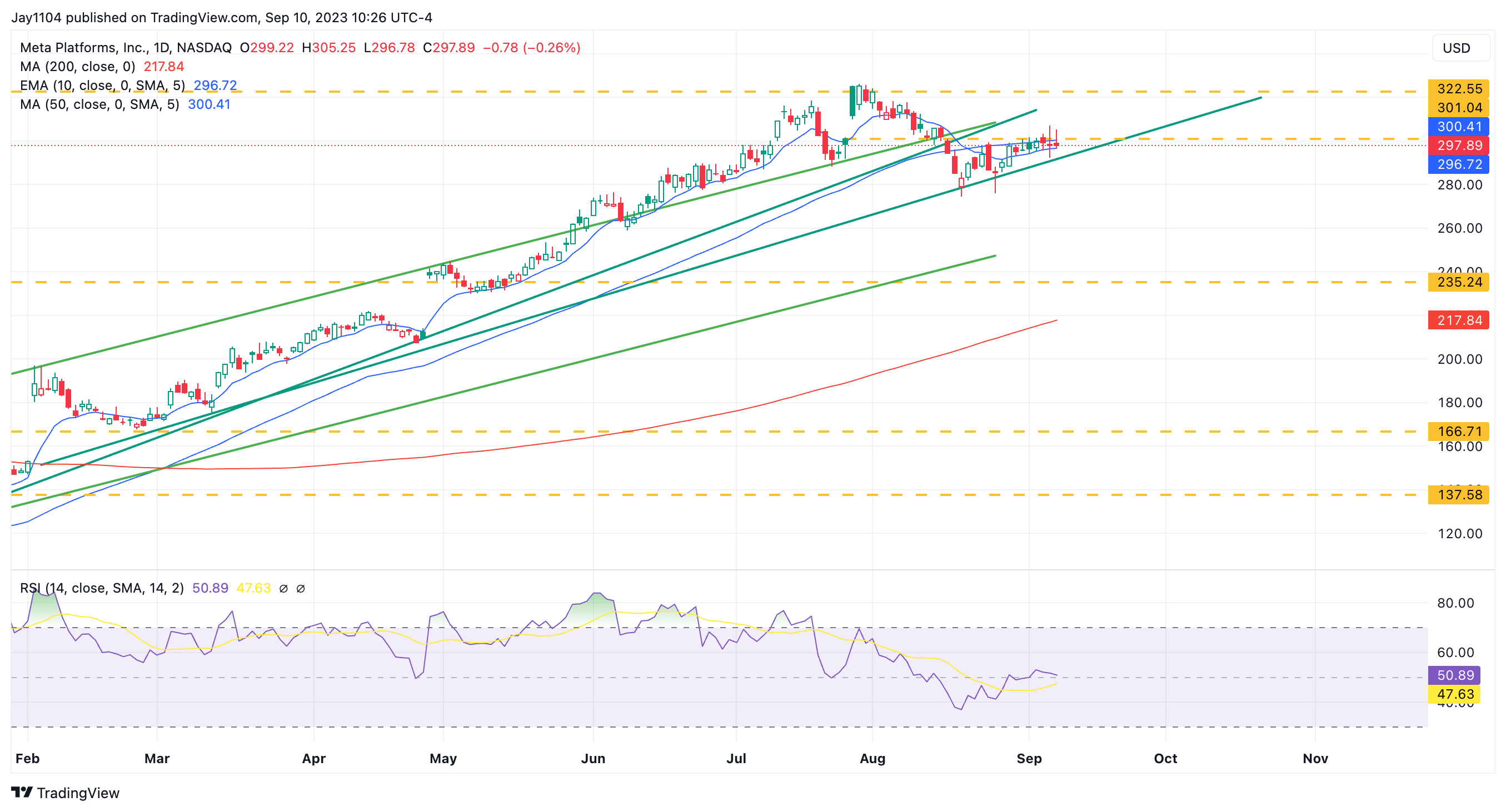

META

Wyniki spółki Meta (NASDAQ:META) były naznaczone wyzwaniami związanymi z odzyskaniem i utrzymaniem ceny powyżej 300 USD od połowy sierpnia. Jako główny składnik Nasdaq i znaczący gracz w sektorze technologicznym, ruchy Meta mogą wskazywać na szersze trendy rynkowe.

Warto zauważyć, że Meta - wcześniej znana, jako Facebook - była jedną z pierwszych akcji, które odbiły się po początkowym spadku na rynku, a teraz wydaje się odgrywać wiodącą rolę w obecnym ruchu spadkowym.

Poziom 275 USD wydaje się być kluczowym wsparciem i jest kluczowym poziomem technicznym, który należy obserwować. Jeśli akcje Meta przekroczą ten poziom wsparcia, może to sygnalizować dalsze osłabienie i potencjalnie wpłynąć na szersze nastroje rynkowe.

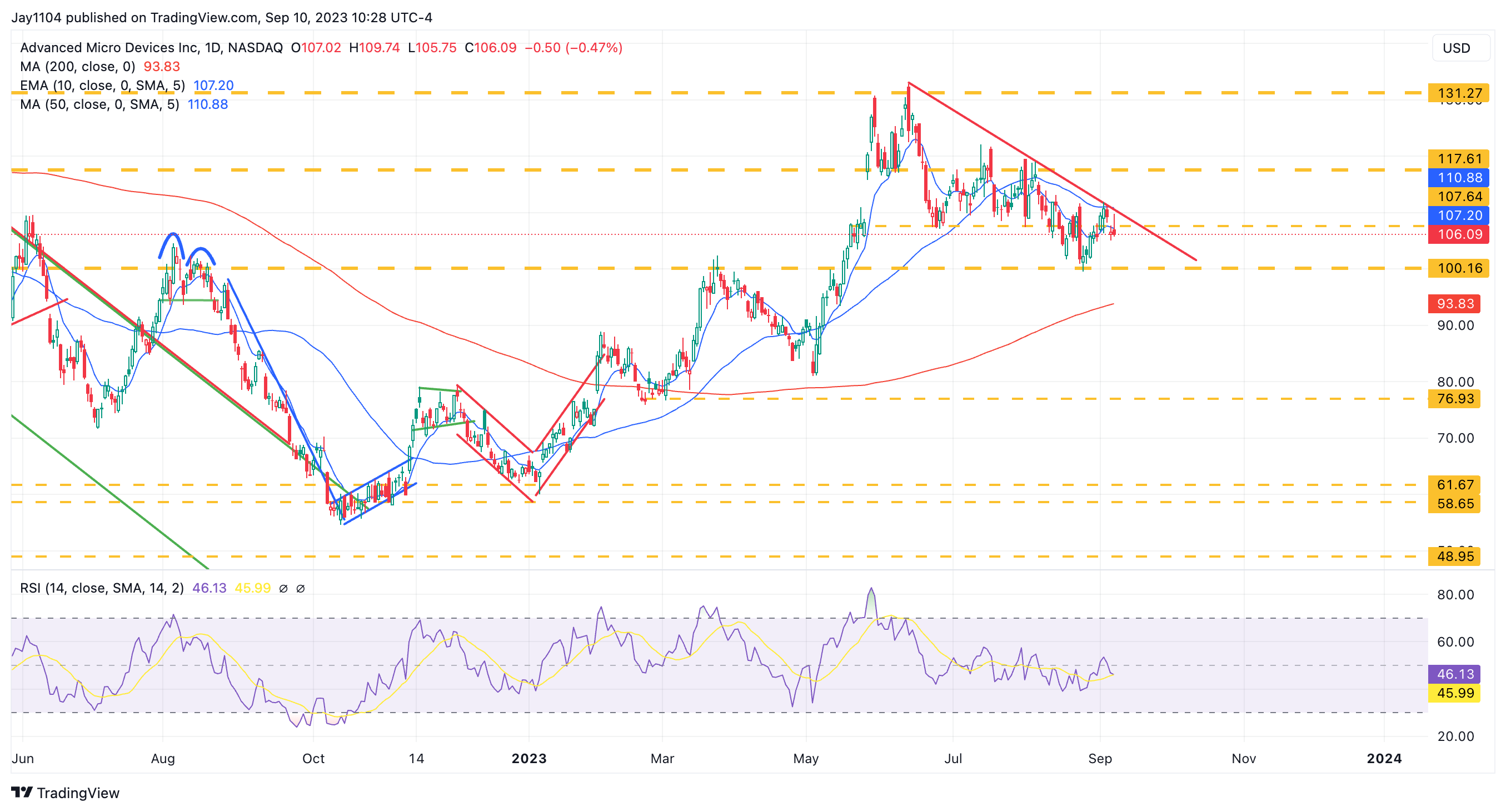

AMD

Advanced Micro Devices (NASDAQ:AMD) wydaje się być w trakcie formowania trójkąta zniżkującego, który wygląda bardzo niedźwiedzio, a 100 USD jest głównym poziomem, którego nie można przełamać, ponieważ jego przełamanie może doprowadzić do dalszego spadku do około 80 USD.

Powodzenia na parkietach w tym tygodniu.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych