- Nie obawiaj się bańki internetowej 2.0. Dane sugerują, że rajd AI różni się od boomu dot-comów.

- Spółki technologiczne o dużej kapitalizacji przewodzą na rynku; historia pokazuje, że nie oznacza to krachu.

- Podczas gdy niektórzy martwią się o wąskie przywództwo, obecne wyniki rynkowe są w rzeczywistości zgodne z historią.

- Odblokuj selekcje akcji oparte na sztucznej inteligencji za mniej niż 7 USD miesięcznie: Roczna subskrypcja InvestingPro (-35%) teraz w ultra-niskiej cenie 36 złotych miesięcznie! Skorzystaj w ramach letniej wyprzedaży już dziś!

Obawy o bańkę rynkową często przesłaniają ważne dane. Porównanie pozycji Nvidii (NASDAQ:NVDA) z Cisco (NASDAQ:CSCO) w erze dotcomów daje jasność, dlaczego dzisiejsze wyceny technologii nie są tak niepokojące.

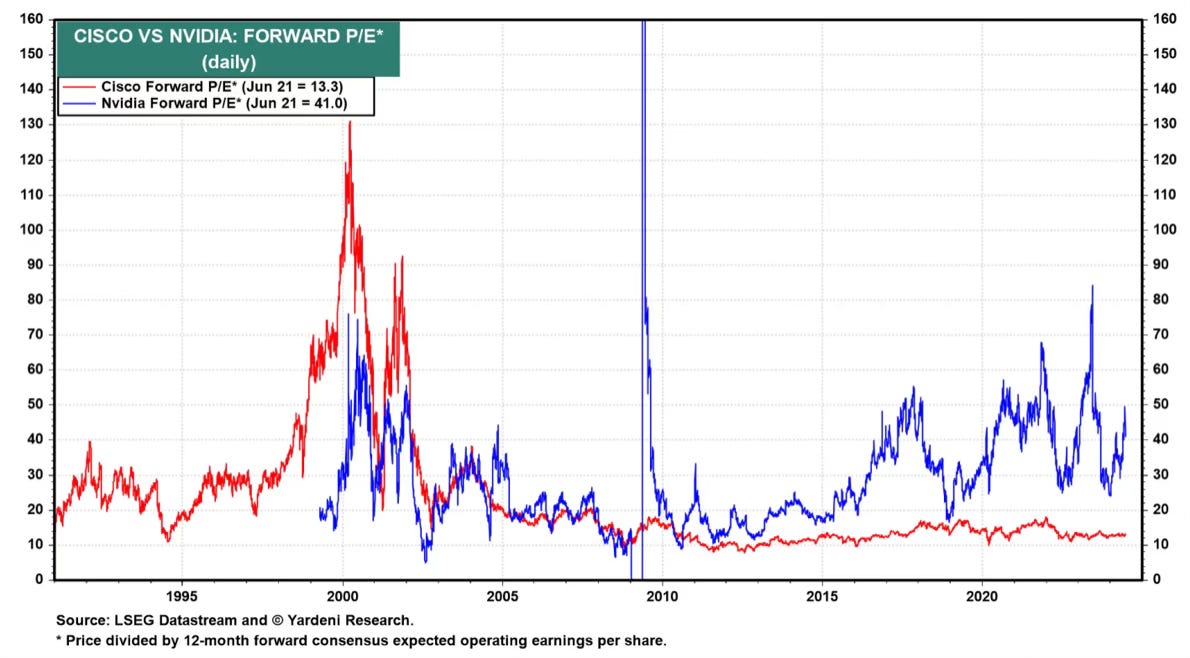

W marcu 2000 r., szczytowy terminowy wskaźnik P/E Cisco wzrósł do 131, a obecny terminowy wskaźnik P/E Nvidii wynosi znacznie mniej, bo 45. Chociaż Nvidia nie jest tania, jej wycena jest daleka od ekstremalnych poziomów osiągniętych przez Cisco w 2000 roku, a także znacznie poniżej wskaźnika PE Microsoftu (NASDAQ:MSFT) w 1999 roku.

Historyczne wyniki Nvidii nie oznaczają nieuchronnego upadku. Ważne jest, aby zrozumieć, że Nvidia nie musi podążać tą samą trajektorią, co Cisco ponad dwie dekady temu.

Porównanie ich wskaźników P/E pokazuje znaczące różnice: Nvidia i Cisco to fundamentalnie różne firmy o odmiennych kontekstach rynkowych.

Mega-spółki technologiczne w czołówce, ale historia nie wskazuje na krach

W centrum uwagi często znajdują się akcje spółek technologicznych o dużej kapitalizacji, które napędzają obecną hossę. To automatycznie umieszcza je na liście spółek przewartościowanych, prawda? Niekoniecznie.

W przeszłości tacy giganci często przewodzili rajdom i nie oznacza to nieuchronnego krachu.

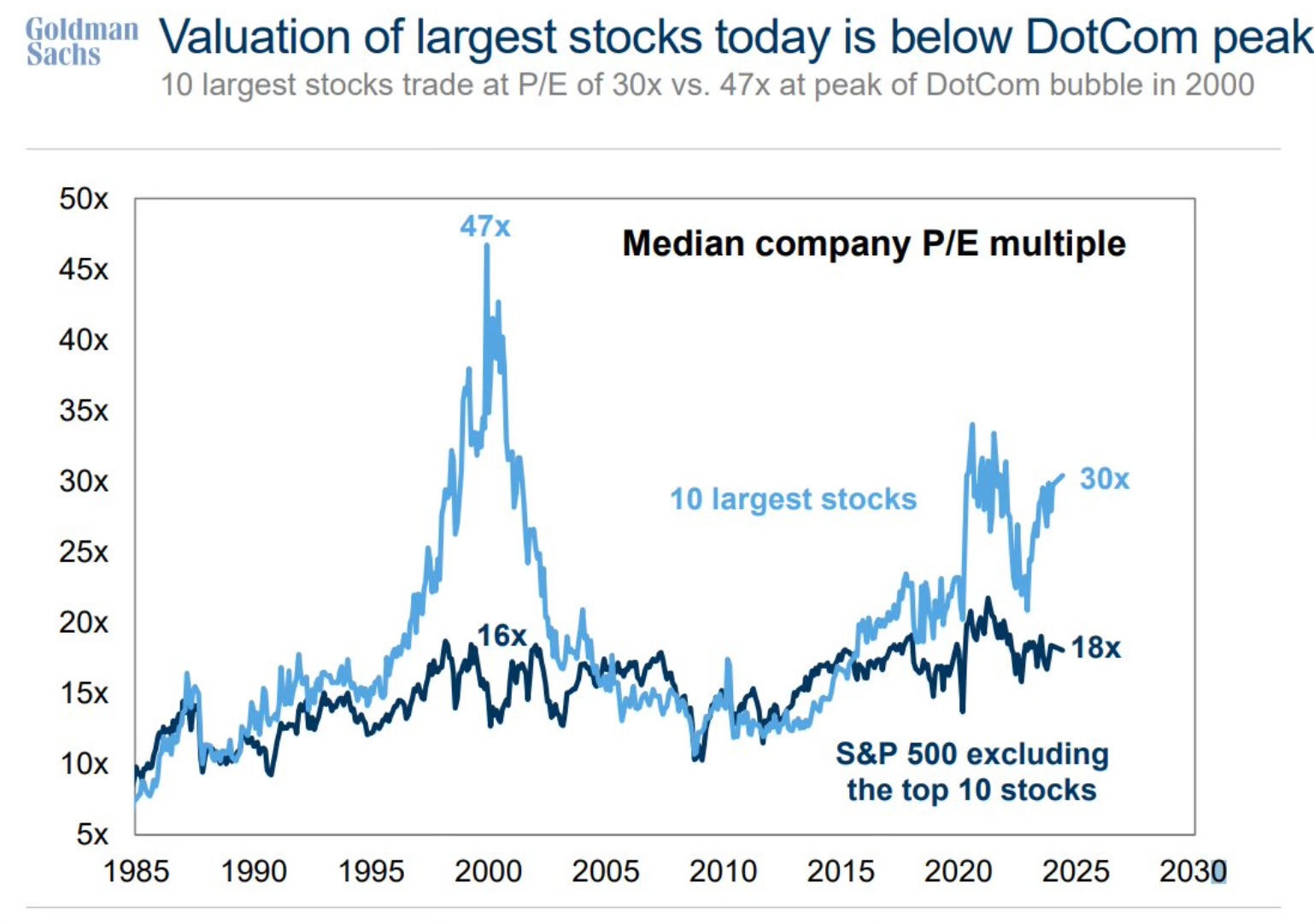

Potwierdzają to dane. 10 największych akcji S&P 500 notowanych jest obecnie przy wskaźniku P/E na poziomie 30x, w porównaniu do 47x dla 10 największych akcji w 2000 roku. Po wyłączeniu 10 najlepszych akcji, pozostałe 490 akcji z indeksu S&P 500 notowanych jest dziś przy wskaźniku P/E na poziomie 18x, w porównaniu do 16x w 2000 roku.

Niewiele akcji generuje większość zysków, czy to naprawdę powód do niepokoju?

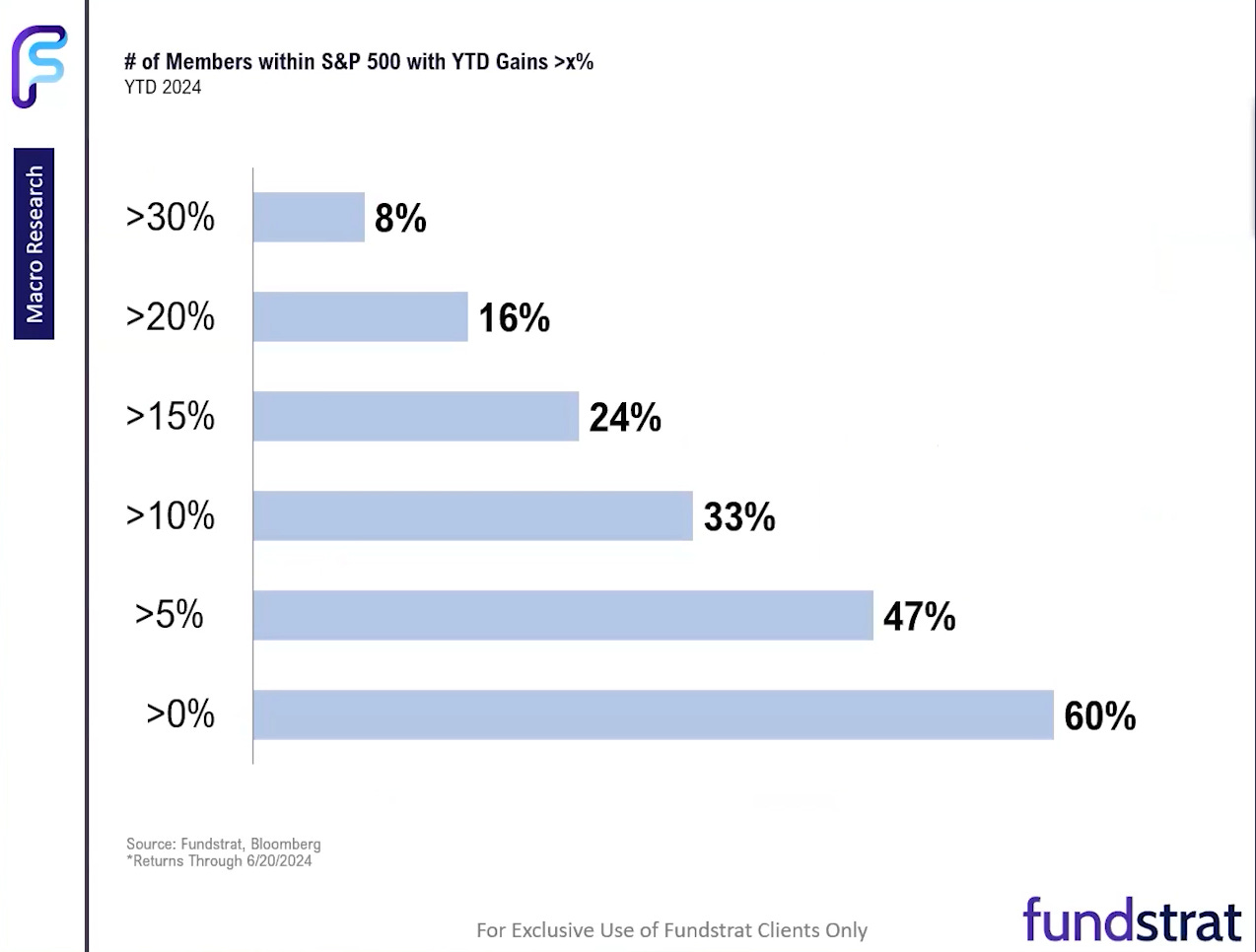

Mówi się również o wąskim przywództwie na rynku. Przyjrzyjmy się temu bliżej. Podczas gdy 8% S&P 500 zwróciło ponad 30% od początku roku (YTD), nie są to tylko zwykli podejrzani.

Te imponujące wyniki pochodzą z szerszej grupy 40 akcji, a nie tylko z często wymienianych 7.

Obecne 8% akcji S&P 500 osiągających wyniki powyżej 30% jest w rzeczywistości zgodne z historycznymi średnimi - nieco niższe niż średnia 10% od 1990 roku. Sugeruje to, że rok 2024 może być typowym rokiem.

Przed akcjami bardzo mocne drugie półrocze 2024 r.

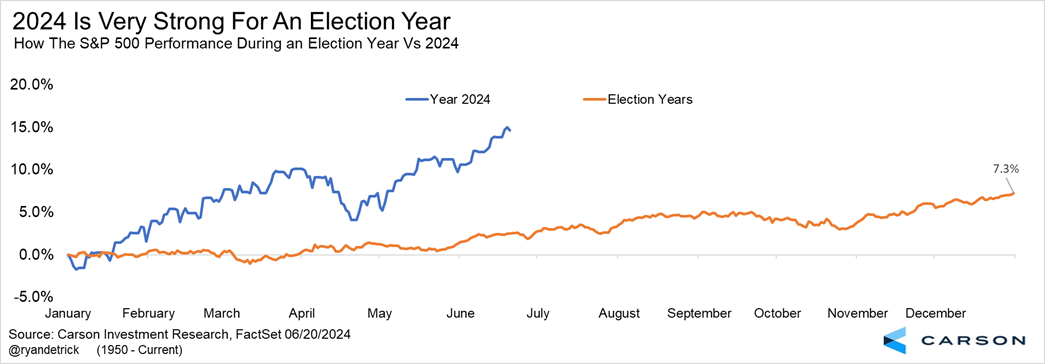

W ubiegłym roku S&P 500 zwrócił prawie 25%, a w tym roku jak dotąd, około 15%, co jest godne uwagi, biorąc pod uwagę, że lata wyborcze zazwyczaj charakteryzują się lepszymi wynikami w dalszej części roku.

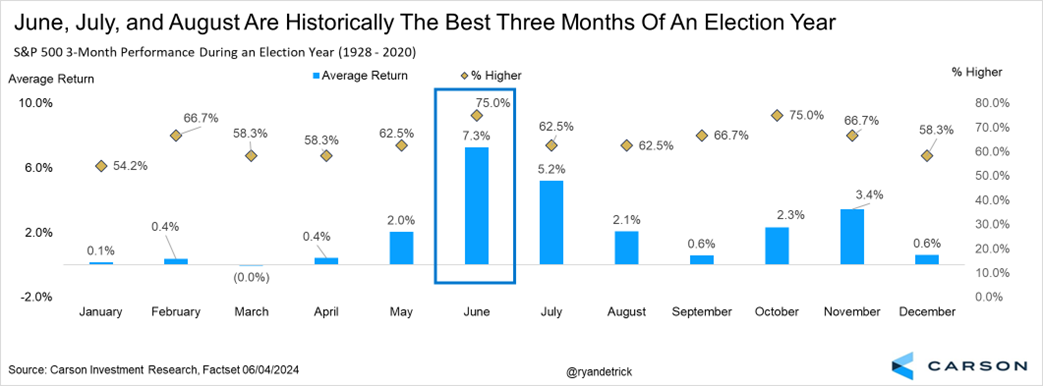

Poniższy wykres pokazuje, że obecny trend pozostaje powyżej średniej, ale ważne jest, aby wziąć pod uwagę, że lata wyborcze są zwykle pozytywne, a rynek akcji osiąga dobre wyniki od połowy maja do września. Czy może to być zapowiedź letniego rajdu?

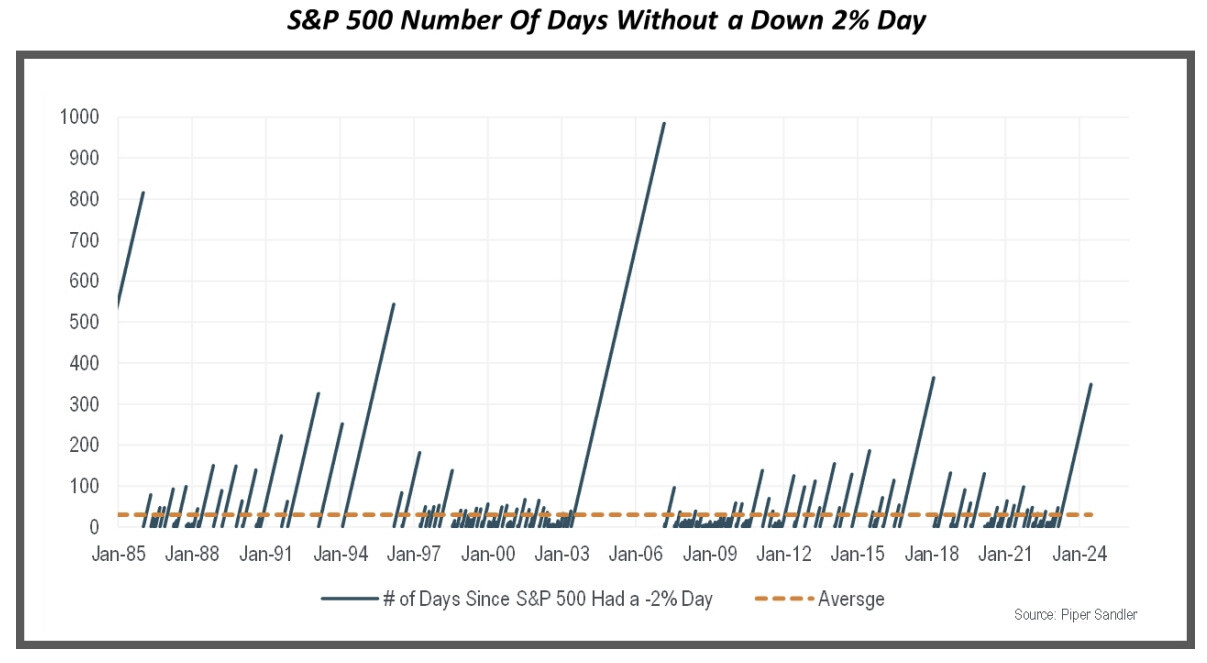

Czerwiec może zakończyć się wzrostem indeksu S&P 500 o blisko 4%. Warto zauważyć, że najgorszy dzień w tym miesiącu przyniósł spadek o zaledwie 0,31% na początku tygodnia. Ponadto od dłuższego czasu nie odnotowano dziennych spadków o 2%.

Ostatni raz rynek odnotował dzienny spadek przekraczający 2% w lutym 2023 roku. Przekłada się to na 338 kolejnych dni tradingowych bez takiego spadku, znacznie więcej niż typowe 29 dni.

Chociaż może to sugerować pewną oczekiwaną zmienność, ważne jest, aby zachować perspektywę - obecna passa to tylko jedna trzecia najdłuższej odnotowanej w historii (949 dni).

Patrząc w przyszłość, lipiec był historycznie silnym miesiącem dla S&P 500, ze wzrostami w 9 kolejnych latach i 11 z ostatnich 12.

W ciągu ostatnich 20 lat średnia stopa zwrotu w lipcu przekraczała 2,5%. Biorąc pod uwagę pozytywny trend w latach wyborczych, rynek może kontynuować trend wzrostowy w miesiącach letnich.

***

Tego lata uzyskaj ekskluzywne zniżki na nasze subskrypcje, w tym plany roczne za mniej niż 36 złotych miesięcznie!

Masz dość patrzenia, jak wielcy gracze zgarniają zyski, podczas gdy ty pozostajesz na uboczu?

Rewolucyjne narzędzie sztucznej inteligencji InvestingPro, ProPicks, zapewnia moc tajnej broni Wall Street - selekcję akcji opartą na sztucznej inteligencji - na wyciągnięcie ręki!

Nie przegap tej ograniczonej czasowo oferty.

Zastrzeżenie: Niniejszy artykuł został napisany wyłącznie w celach informacyjnych; nie stanowi on zachęty, oferty, porady, porady ani rekomendacji do inwestowania, jako takiego, nie ma na celu zachęcania do zakupu aktywów w jakikolwiek sposób. Chciałbym przypomnieć, że każdy rodzaj aktywów jest oceniany z wielu perspektyw i jest wysoce ryzykowny, a zatem każda decyzja inwestycyjna i związane z nią ryzyko pozostaje w gestii inwestora.