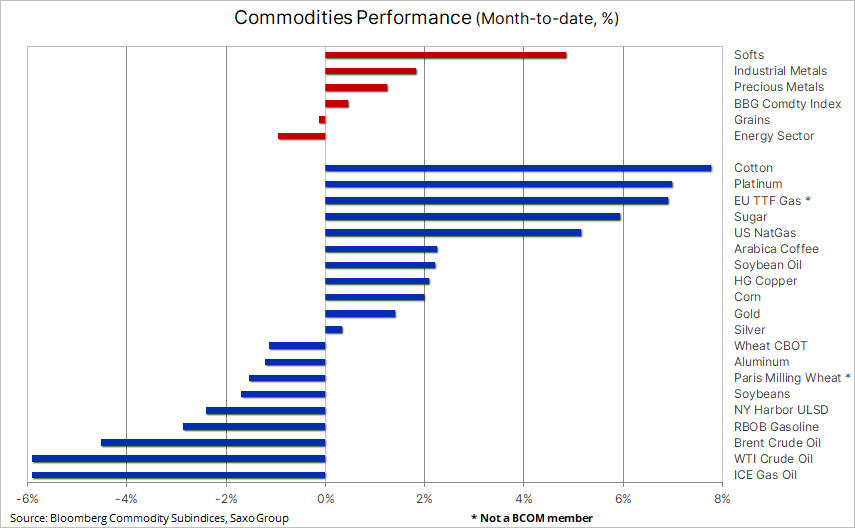

Podsumowanie: Korekta, która w przypadku niektórych surowców rozpoczęła się już w marcu, od końca lipca w coraz większym stopniu wykazuje oznaki odwracania, napędzana przez ostatnie solidne dane ekonomiczne, słabego dolara i sygnały, że inflacja mogła już osiągnąć wartość szczytową. W związku z faktem, iż ogólne korekty pozycji już się zakończyły, inwestorzy ponownie skupiają się na podaży, która w wielu przypadkach pozostaje ograniczona, zapewniając tym samym dalsze wsparcie, w szczególności w sektorze energii i kluczowych produktów rolnych.

Korekta, która w przypadku niektórych surowców rozpoczęła się już w marcu, od końca lipca w coraz większym stopniu wykazuje oznaki odwracania. Według indeksów towarowych Bloomberg, w okresie korekty nastąpiły spadki o 41% w przypadku metali przemysłowych, o 31% w przypadku zbóż i o 27% w przypadku energii. Główną przyczyną tej dramatycznej korekty po rekordowej serii mocnych wzrostów było przeniesienie uwagi rynku z ograniczonej podaży na obawy dotyczące popytu.

Poza prognozowanym spowolnieniem gospodarczym w Chinach w związku z polityką „zero Covid” i kryzysem na rynku mieszkaniowym, który zadał cios metalom przemysłowym, najważniejszym czynnikiem był sposób, w jaki banki centralne na całym świecie dokładały starań w celu ograniczenia galopującej inflacji, wymuszając spadek aktywności gospodarczej poprzez agresywne zacieśnianie warunków monetarnych. Proces ten jest w toku, jednak ostatnie solidne dane ekonomiczne, osłabienie dolara i oznaki, że inflacja mogła osiągnąć już wartość szczytową, zapewniły wsparcie rynkom po wielotygodniowych, a w niektórych przypadkach - wielomiesięcznych mocnych spadkach cen, które wiązały się z agresywną likwidacją długich pozycji przez traderów, jak również z falą sprzedaży zainicjowaną przez fundusze makroekonomiczne szukające zabezpieczenia przed spowolnieniem gospodarczym.

W związku z faktem, iż ogólne korekty pozycji już się zakończyły, inwestorzy ponownie skupiają się na podaży, która w wielu przypadkach pozostaje ograniczona, zapewniając tym samym dalsze wsparcie, ale także powodując problemy dla sprzedających, którzy szukają jeszcze niższych cen w oczekiwaniu na recesję i spadek popytu.

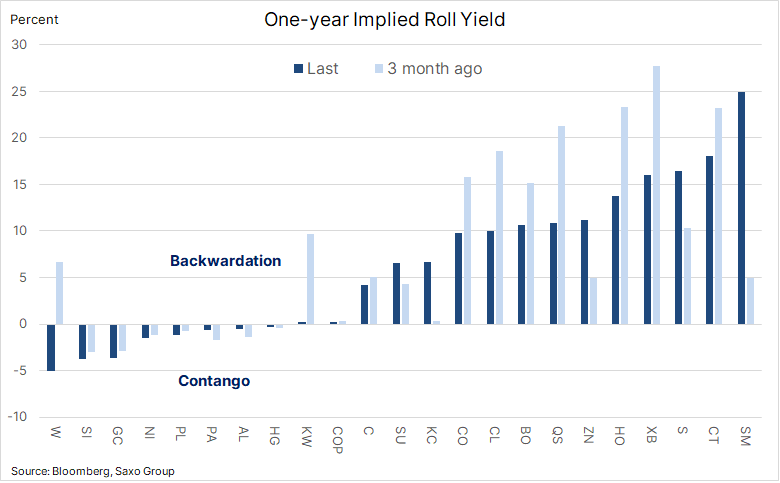

Deport pozostaje na wysokim poziomie pomimo obaw o wzrost gospodarczy

Zmiany cen natychmiastowych (spot) surowców, obserwowane w oparciu o kontrakty terminowe o najbliższym terminie wygaśnięcia, rzadko dają nam pełny obraz fundamentów, ponieważ akcję cenową często determinują inwestorzy spekulacyjni kierujących się cenami technicznymi i fundusze skupiające się na wydarzeniach makroekonomicznych, w przeciwieństwie do indywidualnej sytuacji fundamentalnej. W rezultacie nastąpił okres agresywnej sprzedaży, po części w związku z redukcją pozycji byków, ale także w związku ze zwiększoną sprzedażą ze strony funduszy szukających zabezpieczenia przed spowolnieniem gospodarczym.

Spowolnienie gospodarcze lub - w najgorszym przypadku - recesja w zwykłych warunkach spowodowałoby nadwyżkę surowców, ponieważ popyt słabnie, a produkcja z opóźnieniem reaguje na spadek popytu. Jednak w ciągu ostatnich trzech miesięcy sprzedaży koszt surowców z dostawą natychmiastową wykazywał zdrową premię w stosunku do cen surowców z dostawą w późniejszym terminie. Na wykresie poniżej przedstawiono procentowy spread pomiędzy ceną kontraktu terminowego o najbliższym terminie wygaśnięcia a ceną dwunastomiesięcznego kontraktu forward i mimo iż podaż lekko wzrosła, w przypadku większości surowców jest ona nadal niewielka, w szczególności w sektorze energii i produktów rolnych. To sygnał, że przecena na rynku w większym stopniu opierała się na oczekiwaniach niż na rzeczywistości, co może wskazywać na możliwość silnego ożywienia po ustabilizowaniu się prognoz dotyczących wzrostu gospodarczego.

Trend spadkowy w odniesieniu do cen ropy WTI i Brent przez ostatnich kilka miesięcy wykazywał oznaki odwracania w związku z faktem, iż rynek koryguje prognozę dla popytu w obliczu dalszych obaw o podaż i o to, kto będzie w stanie zaspokoić popyt w przyszłości. Do odbicia od poziomu poniżej 95 USD w przypadku ropy Brent i 90 USD w przypadku ropy WTI w tym tygodniu przyczyniły się oznaki złagodzenia inflacji w Stanach Zjednoczonych, obniżające potencjalną szczytową wartość stóp funduszy Fed, a tym samym poprawiające prognozy dotyczące wzrostu gospodarczego. Ważnymi czynnikami były również słabszy dolar i coraz większy popyt, w szczególności w Stanach Zjednoczonych, gdzie ceny benzyny na stacjach spadły poniżej 4 USD za galon po raz pierwszy od marca.

Ponadto Międzynarodowa Agencja Energetyczna (IEA) podwyższyła swoje szacunki dotyczące globalnej konsumpcji o 380 kb/d argumentując, że dynamicznie rosnące ceny gazu przy wysokim popycie na energię elektryczną skłaniają przedsiębiorstwa usług komunalnych do przestawiania się z drogiego gazu na produkty paliwowe. Równocześnie OPEC może mieć trudności ze zwiększeniem produkcji w nadchodzących miesiącach ze względu na ograniczone rezerwy produkcyjne. Choć w ostatnich miesiącach pojawiały się nisze słabszego popytu, nie spodziewamy się, aby miały one istotny wpływ na naszą zasadniczo wzrostową prognozę. Niepewność po stronie podaży pozostaje zbyt duża, by ją ignorować, w szczególności biorąc pod uwagę zbliżający się termin uwolnienia ropy z amerykańskich rezerw strategicznych oraz nałożenia unijnego embarga na rosyjską ropę. Mając to na uwadze, podtrzymujemy naszą prognozę na III kwartał (95-115 USD).

Złoto (XAU/USD)

Po niedawnym oblężeniu złoto odnotowało wzrost przez czwarty tydzień z rzędu, wspierane przez słabszego dolara po tym, jak niższe niż przewidywano odczyty CPI i PPI w Stanach Zjednoczonych przyczyniły się do obniżenia oczekiwań dotyczących potencjalnego pułapu podwyżek stóp przez Fed. Jednak rosnący apetyt na ryzyko, widoczny w postaci dynamicznie rosnących cen akcji i rentowności obligacji w ujęciu tygodniowym, jak dotąd nie umożliwił zdecydowanego ataku na poziom kluczowego oporu powyżej 1 800 USD/oz, a niedawna redukcja pozycji funduszy giełdowych i niska całkowita liczba otwartych kontraktów terminowych na COMEX wskazuje, że rynek szuka nowego, decydującego impulsu. Naszym zdaniem ten nowy optymizm rynku dotyczący stopnia skutecznego opanowania inflacji jest nadal nadmiernie optymistyczny, a w kontekście licznych obaw o sytuację geopolityczną nie widzimy powodu, by odchodzić od naszej od dawna utrzymywanej konstruktywnej opinii na temat złota jako zabezpieczenia i narzędzia dywersyfikacji.

Złoto znalazło wsparcie na linii pięćdziesięciodniowej średniej ruchomej (1 783 USD); aby uniknąć kolejnej rundy likwidacji długich pozycji w perspektywie krótkoterminowej, musi utrzymać się na poziomie 1 760 USD. Mimo iż pewien opór plasuje się nieco powyżej 1 800 USD, złoto potrzebuje zdecydowanego wybicia powyżej 1 829 USD, aby uzyskać impet niezbędny do przyciągnięcia do kontraktów terminowych nowych nabywców w postaci funduszy giełdowych i zarządzających środkami pieniężnych.

Metale przemysłowe (miedź)

Od czasu lipcowego spadku do najniższego poziomu od 20 miesięcy miedź odbiła się o około 18%, wspierając tym samym ogólne ożywienie w całym sektorze metali przemysłowych, który najsilniej odczuł ostatnią korektę. Dodatkowe wsparcie zapewniło osłabienie dolara, dane potwierdzające siłę amerykańskiej gospodarki, coraz mniejsze obawy o prognozowany popyt w Chinach, a także, co nie mniej ważne, zakłócenia produkcji w Azji, Europie i Ameryce Południowej, potencjalnie ograniczające podaż w czasie, gdy monitorowane przez giełdy zapasy pozostają na poziomie najniższym od dekady. Zmusiło to inwestorów spekulacyjnych do redukcji niedawno utworzonych krótkich pozycji.

Istnieje potencjał poprawy prognozy dla popytu w Chinach, a koncern BHP poinformował o złożeniu oferty przejęcia spółki OZ Minerals i jej aktywów dotyczących przede wszystkim niklu i miedzi - to najnowsze z serii globalnych przejęć mających na celu zabezpieczenie dostaw metali niezbędnych do transformacji energetycznej. Ze względu na wysoką przewodność elektryczną miedź wykorzystywana jest w każdym używanym przez nas urządzeniu elektronicznym, od smartfonów po sprzęt medyczny. Już teraz stanowi podstawę istniejących sieci elektrycznych i jest kluczowa dla procesu elektryfikacji, który w nadchodzących latach będzie konieczny do zmniejszenia zapotrzebowania na energię pochodzącą z paliw kopalnych.

Po chwilowym ożywieniu cen miedzi na początku czerwca, kiedy Chiny zaczęły poluzowywać restrykcje związane z lockdownami, rajd szybko stracił impet i miedź spadła poniżej kluczowego wsparcia, zanim ostatecznie ustabilizowała się po znalezieniu wsparcia na poziomie 3,14 USD/lb, czyli zniesienia o 61,8% z linii rajdu z lat 2020-2022. Od tego czasu cena mocno wzrosła, może jednak chwilowo zahamować po znalezieniu oporu w rejonie 3,70 USD/lb. Podtrzymujemy długoterminową wzrostową prognozę dla miedzi i skłaniamy się ku strategii kupowania w momencie osłabienia zamiast sprzedawania w czasie umocnienia.

Sektor zbóż odnotował pięciotygodniowe maksimum przed piątkową publikacją raportu amerykańskiego Departamentu Rolnictwa w sprawie popytu i podaży. Indeks zbożowy Bloomberg kontynuuje wzrost po trwającej od czerwca do lipca korekcie o 28%; w ubiegłym tygodniu na prowadzenie wyszły pszenica i kukurydza w reakcji na osłabienie dolara, a także na upalną i suchą pogodę w Stanach Zjednoczonych oraz na kolejną falę upałów w Europie, która budzi obawy o zbiory i produkcję. Upały i susze w krytycznym momencie dla upraw tuż przed zbliżającymi się zbiorami spowodowały, że inwestorzy szczególnie niecierpliwie czekali na raport dotyczący szacowanego światowego popytu i podaży na rynkach rolnych (WASDE, World Agricultural Supply and Demand Estimates); badania wskazują na wsparcie cen ze względu na perspektywę niższych zbiorów obniżającą oczekiwania dotyczące poziomu dostępnych zapasów przed nadchodzącą zimą.

W przypadku bawełny, której cena wzrosła w tym miesiącu o 8%, obawy inwestorów ze wzrostu gospodarczego i popytu, w szczególności w Chinach, przeniosły się na problem globalnej podaży, ponieważ fale upałów w Stanach Zjednoczonych i w Chinach pogorszyły perspektywy produkcji. Przewidywano, że piątkowy raport WASDE wykaże, że niższa produkcja w Stanach Zjednoczonych spowodowała spadek zapasów końcowych o około 10% do 2,2 mln bel, czyli do najniższego poziomu od 11 lat.

Kawa arabica, od lutego wykazująca trend spadkowy, również odnotowała stabilny wzrost po odbiciu się od kluczowego wsparcia poniżej 2 USD/lb w ubiegłym miesiącu. W ciągu ostatnich kilku tygodni ponownie zmaterializowało się konsekwentne wsparcie w postaci obaw o produkcję w Ameryce Południowej, ponieważ zbiory w bieżącym sezonie mogą okazać się najniższe od 2014 r. Susza i ochłodzenie w Brazylii negatywnie wpłynęły na kwiatostany w ubiegłym sezonie, a silne przymrozki w lipcu 2021 r. - w okresie wysokich kosztów środków produkcji rolnej, w szczególności nawozów - skłoniły rolników do wycinki kawowców. Kolumbia, inny czołowy producent, również odnotowała zmniejszenie zbiorów z powodu zbyt dużych opadów.