Początek roku to okres, gdy wielu inwestorów rozważa różne scenariusze, według których potoczą się sprawy na rynkach finansowych. Zeszły rok nie rozpieszczał. Akcje i obligacje zakończyły go na solidnych minusach. Z trendu wyłamały się jedynie surowce i dolar. Ostatni kwartał 2022 roku sprawił jednak, że część inwestorów spogląda z większym optymizmem na przyszłość. Czy słusznie ?

Od 1968 roku pod egidą amerykańskiego tygodnika Barron’s spotykają się tuzy światowego rynku finansowego. Dzielą się swoimi spostrzeżeniami co do koniunktury makro i w uniwersum inwestycyjnym. Do tego typują aktywa – przede wszystkim akcje, które warto mieć w swoich portfelach. Jest to tzw. Roundtable, czyli Okrągły Stół.

W tegorocznej, 55 edycji, wzięło udział 10 ekspertów (w kolejności alfabetycznej):

Todd Ahlsten – dyrektor inwestycyjny (CIO) i wiodący menedżer portfelowy Parnassus Investments,

Rupal Bhansali – dyrektor inwestycyjna (CIO) oraz zarządzająca portfelem akcji międzynarodowych i globalnych w Ariel Investments,

Scott Black – założyciel i prezes Delphi Management,

Abby Joseph Cohen – profesor Columbia University, była wieloletnia strateżka w Goldman Sachs (NYSE:GS),

Sonal Desai – dyrektor inwestycyjna (CIO) i menedżer portfelowy w Franklin Templeton Fixed Income,

Henry Ellenbogen – dyrektor inwestycyjny (CIO) i partner zarządzający w Durable Capital Partners (WA:CPAP),

Mario Gabelli – prezes Gamco Investors,

David Giroux – dyrektor inwestycyjny (CIO) w T. Rowe Price Investment Management,

William Priest – dyrektor wykonawczy i współdyrektor inwestycyjny (co-CIO) w Epoch Investment Partners, i

Meryl Witmer – partner generalny w Eagle Capital Partners.

Wymieniając okazje inwestycyjne eksperci koncentrują się po pierwsze na akcjach, a po drugie zwłaszcza amerykańskich. Choć bywają też typy dla rynku instrumentów dłużnych, a także pozaamerykańskie (praktycznie wszystkie kontynenty).

Zanim przejdziemy do szczegółowych wskazań specjalistów garść najważniejszych poglądów w ujęciu całości debatującego grona. Zdania ekspertów były podzielone co do przyszłej koniunktury w segmencie akcji i obligacji. Niektórzy byli zdania, że ubiegłoroczne straty w tych klasach aktywów były koniecznym „oczyszczeniem” nadmiaru wycen w porównaniu z perspektywami. A ten proces ugruntował podstawę dla kolejnej fazy zwyżkowej. Niewielu uczestników panelu spodziewa się głębokiej lub długiej recesji w 2023 roku.

Gdy swoimi oczekiwaniami dzieli się dziesięć osób nietrudno o rozbieżność opinii. Niemniej istniała wśród nich zgodność co do kilku rzeczy. Era darmowych pieniędzy za nami. Inwestorzy przywiązują ponownie znaczenie do kwestii wycen. Ponadto w przeciwieństwie do ostatnich lat instrumenty dłużne w końcu spełniają swoją rolę, gdyż oferują spory potencjalny dochód, i co być może jeszcze ważniejsze, stanowią realną alternatywę dla akcji.

Prześledźmy zatem, jakie najważniejsze tezy inwestycyjne ujawnili poszczególni uczestnicy Okrągłego Stołu. A do tego, jakie aktywa polecali. Inicjatywa Barrons’a jest bez wątpienia najbardziej znanym na świecie spotkaniem szacownych inwestorów, a że stoją za nią typy inwestycyjne, to powszechnie rozlicza się tuzów rynku finansowego z zeszłorocznych wskazań. Pójdźmy tym tropem.

W poniższych infografikach znajdą się zatem zeszłoroczne typy wraz z wygenerowanymi stopami zwrotu, a także tegoroczne sugestie. Łączna stopa zwrotu została przeliczona na dolary, a dla poszczególnych aktywów w portfelu przyjąłem, że miały one identyczne wagi udziału, czyli 1/n.

Pewnym problemem jest dobór właściwego benchmarku, żeby ocenić, czy inwestorzy okazali się lepsi czy gorsi niż rynek. Według mnie można przyjąć jedynie umowną miarę, czyli akcyjny S&P 500. Większość typów dotyczyła bowiem dużych amerykańskich korporacji. Indeks stracił 19,4% w 2022 roku.

Todd Ahlsten zdaje się optymistą co do kształtowania się ścieżki inflacji w USA. Jego zdaniem pod koniec tego roku rentowność 10-letnich tamtejszych obligacji skarbowych może spaść poniżej 3%, a może nawet poniżej 2%. Szanse na pokonanie inflacji ocenia na 60:40. Największa gospodarka świata będzie miała miękkie lądowanie lub łagodną recesję, a stopa oprocentowania funduszy federalnych sięgnie szczytu w marcu.

Widzi potencjał w akcjach spółek technologicznych. W perspektywie 12-18 miesięcy według niego Fed będzie w zupełnie innym miejscu niż obecnie, co może sprzyjać akcjom wzrostowym – w szczególności z sektora nauk przyrodniczych, rolnictwa precyzyjnego, półprzewodników i technologii związanych ze zmianami klimatycznymi. Od strony timingu na S&P 500 Ahlsten spodziewa się, że pierwsze półrocze 2023 może być wymagające, lecz w całym roku indeks pójdzie w górę o 10% lub więcej. W takim scenariuszu S&P 500 zakończy rok powyżej 4 300 pkt.

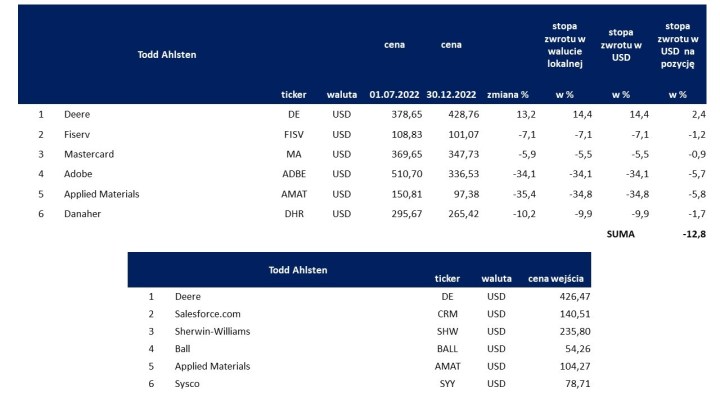

W 2022 roku proponowany przez zarządzającego z Parnassus Investments portfel stracił prawie 13% wartości, choć na pocieszenie pozostaje fakt, że był to rezultat lepszy niż osiągnął benchmark. W tegorocznym zestawie akcji Ahlstena znalazło się sześć spółek. Większość z nich to firmy technologiczne. Łączy je wspólny mianownik, gdyż choć działają w różnych branżach, to każda z nich spełnia kilka kryteriów. Wyszły z pandemii obronną ręką. Z otwarcia postpandemicznego trwale skorzystały. Przetrwały okres podwyższonej inflacji, a w jej otoczeniu podjęły odpowiednie decyzje długoterminowe, w tym w zakresie inwestycji. W 2023 rok wchodzą z lepszą pozycją rynkową niż kiedykolwiek wcześniej.

Infografika 1 – Typy Todda Ahlstena

Źródło: opracowanie własne na podstawie Barron’s

Rupal Bhansali okazała się sceptyczna co do koniunktury na rynku akcji. Zwróciła uwagę, że segment akcji zwykle przesadnie reaguje. Od euforii, gdy wskaźniki wyceny rynkowej są wyśrubowane, do nadmiernego pesymizmu, gdy spadają one grubo poniżej średnich. W związku z tym radzi przygotować się na takie otoczenie. Nie wyklucza dwucyfrowej korekty na rynkach akcji, przede wszystkim w Stanach Zjednoczonych i na faworyzowanych rynkach wschodzących (np. Indie). Mniej na tym ucierpi Europa, gdyż tam wiele złych wiadomości zostało już skonsumowanych z nawiązką. Bhansali oczekuje słabszego dolara. Z tego powodu inwestorzy, dla których walutą funkcjonalną jest dolar, mogą korzystać też ze zjawiska dodatnich różnic kursowych.

Przy takim podejściu nie dziwi zatem sugerowany przez nią skład portfela. Znalazły się w nich cztery korporacje, które bez wyjątku można określić mianem defensywnych. Są tam papiery Admiral Group (LON:ADML) (dystrybucja polis samochodowych) i GSK (ochrona zdrowia). Wreszcie całość portfela uzupełniają dwie firmy brazylijskie: TIM (telefonia mobilna) i Telefonica (BME:TEF) Brasil, która jest odpowiednikiem naszego Orange (WA:OPL), gdyż łączy telekomunikację stacjonarną z mobilną. Zarządzająca z Ariel Investments oceniła, że każdy z tych podmiotów cechuje uzyskiwanie wysokich przychodów mimo recesji, mocne bilanse i zdolności do ewentualnych przejęć podupadłych konkurentów.

W 2022 roku zestaw akcji wyselekcjonowany przez Rupal Bhansali poszedł w górę o prawie 11%, co uczyniło ją bezapelacyjną zwyciężczynią poprzedniej edycji Roundtable.

Infografika 2 – Typy Rupal Bhansali

Źródło: opracowanie własne na podstawie Barron’s

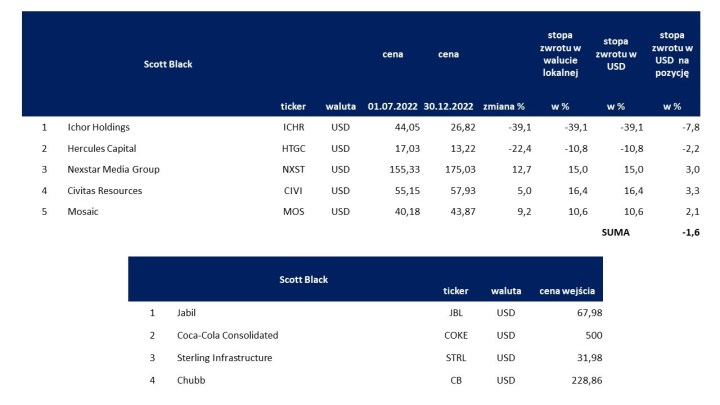

Scott Black nie traci z pola widzenia czynników spoza sfery makroekonomicznej czy finansowej. Nie zapomina o sferze geopolitycznej. W kręgu czarnych scenariuszy w jego ocenie jest dalsza eskalacja konfliktu w Ukrainie, próba zajęcia Tajwanu przez Chiny lub zbombardowanie Iranu przez Izrael, żeby zapobiec budowie broni nuklearnej. Według niego, jeśli Fed nie wstrzyma tymczasowo podwyżek stóp procentowych, to ujrzymy w USA recesję. Zdaniem zarządzającego Delphi Management akcje amerykańskie są drogie, ale o ile Fed rozpocznie cykl łagodzenia polityki pieniężnej, to rynek może zyskać. Jeżeli sprawy potoczą się w tym kierunku, to Black zakłada, że S&P 500 wzrośnie o 5-6% rdr, a dodatkowo potencjalną stopę zwrotu podbiją dywidendy (stopa dywidendy wynosi ok. 1,5%).

W tym roku Scott Black zbudował portfel czteroskładnikowy. Są tam firmy z sektora projektowania układów elektronicznych (Jabil, dla którego największym klientem jest Apple (NASDAQ:AAPL)), dystrybucji napojów (Coca-Cola (NYSE:KO) Consolidated), ubezpieczeń (Chubb) i infrastruktury (Sterling). W minionym roku portfolio skonstruowane przez eksperta zanotowało prawie 2% stratę.

Infografika 3 – Typy Scotta Blacka

Źródło: opracowanie własne na podstawie Barron’s

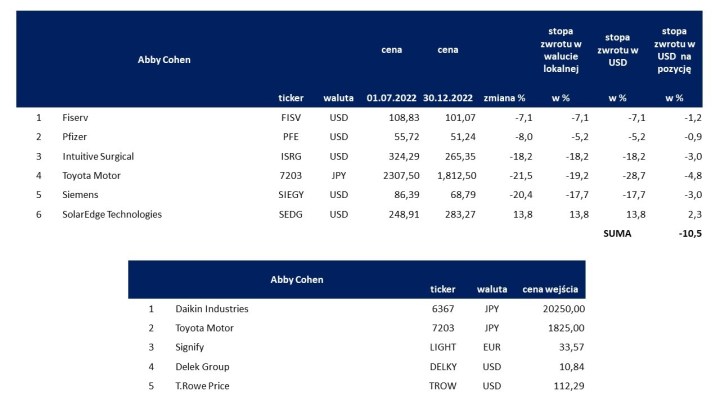

Abby Cohen to bardzo znana postać na rynku kapitałowym. Przez lata sprawowała kierownicze stanowiska w banku inwestycyjnym Goldman Sachs, a obecnie udziela się głównie w kręgach akademickich. W jej ocenie 2022 rok był okresem oczyszczenia rynku z nadmiarowości wycen, gdyż era taniego pieniądza się skończyła. Była to monumentalna zmiana po 30 latach, w ciągu których panowała niska inflacja, czemu towarzyszyły niskie stopy procentowe. Cohen nie zakłada recesji za oceanem w tym roku, choć nie wyklucza dwóch (w pierwszym półroczu) rozczarowujących kwartałów. Zyski korporacji z indeksu S&P 500 wzrosną o 5-8% rdr. Oczekuje sporej zmienności zarówno na rynku akcji, jak i obligacji. Na koniec 2023 roku S&P 500 osiągnie według niej 4 300 pkt.

W tegorocznym pięcioskładnikowym portfelu stawia m. in. na spółki japońskie, gdyż w porównaniu z innymi rynkami widzi ich niedowartościowanie. Stąd pojawiły się w nim Daikin Industries (spółka przemysłowa wyspecjalizowana w systemach budowlanych – szczególnie HVAC, i produkcji pomp ciepła) oraz Toyota Motor (produkcja pojazdów). Abby Cohen oczekuje umocnienia się jena wobec dolara, dlatego dodatkową korzyścią z inwestycji w Japonii mogą być różnice kursowe.

Stopa zwrotu z ubiegłorocznego portfela Abby Cohen była ujemna (-10,5%), choć zaproponowany przez nią zestaw akcji pobił benchmark.

Infografika 4 – Typy Abby Cohen

Źródło: opracowanie własne na podstawie Barron’s

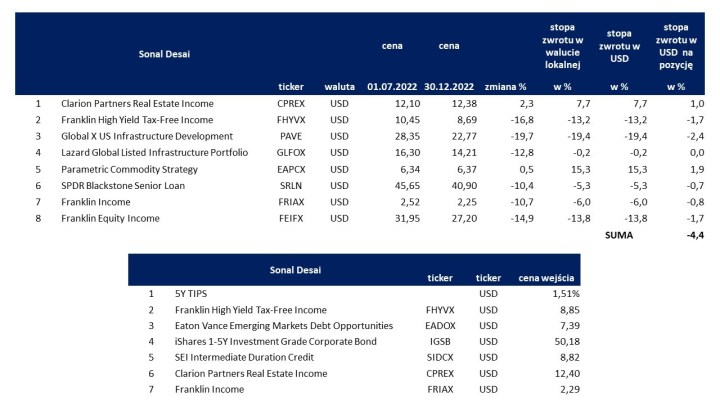

Sonal Desai jest wyjątkową postacią w gronie specjalistów Okrągłego Stołu. Wszystko za sprawą tego, że zajmuje się instrumentami dłużnymi. Z tego powodu unika typowania określonych akcji, lecz skupia się wyłącznie na inwestowaniu za pomocą ETF-ów.

Jej zdaniem inwestorzy zbyt optymistycznie podchodzą do kwestii inflacji w USA. Długoterminowe oczekiwania inflacyjne są dobrze zakotwiczone, ale oczekiwania na rok do przodu utrzymują się na poziomie 5,2%. Desai sądzi, że Fed podniesie stopy procentowe do poziomu 5,0%-5,5%, a następnie utrzyma je tam. Uznaje oczekiwania części analityków co do obniżki stóp o 50 pb w drugiej połowie 2023 za nietrafione. Co więcej, nie spodziewa się, żeby w sytuacji wzrostu bezrobocia Fed drastycznie obniżył stopy procentowe i rozpoczął znowu luzowanie ilościowe. Sonal Desai uważa, że normalna lub neutralna stopa procentowa jest prawdopodobnie wyższa niż Fed lub którykolwiek z ekonomistów byłby zdolny przewidzieć. W odniesieniu do rynku akcji zarządzająca Franklin Templeton zakłada, że S&P 500 będzie „płaski”, a zatem pozostanie na poziomie zbliżonym do zeszłorocznego zamknięcia (ok. 3 840 pkt.).

W zeszłym roku portfel przygotowany przez nią stracił ponad 4%, choć okazał się mocniejszy niż benchmark.

Infografika 5 – Typy Sonal Desai

Źródło: opracowanie własne na podstawie Barron’s

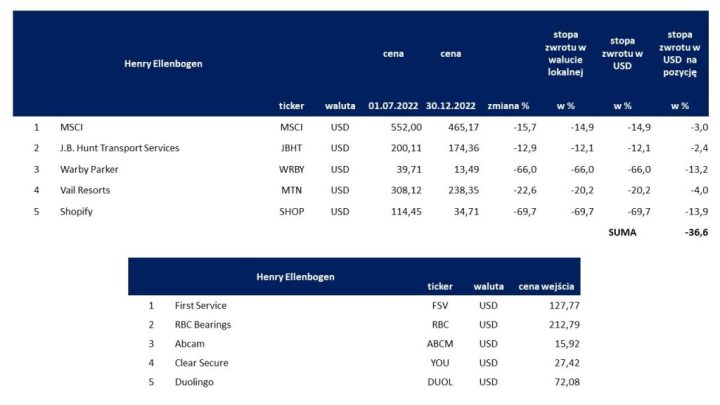

Henry Ellenbogen jest największym przegranym ubiegłorocznego typowania. Portfel przygotowany przez niego stracił bowiem ponad 36%. Co ciekawe, był to jedyny uczestnik Roundtable, którego portfel zachowywał się gorzej niż przyjęty przeze mnie benchmark.

Ellenbogen jest zdania, że wchodzimy w okres podobny do lat 2001-2006, a więc po bessie dot-comów, gdy na powierzchni przetrwały spółki, które zachowały równowagę pomiędzy tempem wzrostu a rentownością. Jest wielkim zwolennikiem ChatGPT, który porównuje do wprowadzenia iPhone’a w 2007 roku. Według niego w ciągu kilku lat generatywna sztuczna inteligencja pozwoli firmom na znaczne zmniejszenie zatrudnienia w obszarach, w których ludzie wykonują rutynowe zadania związane z rozmową i tworzeniem treści. Oczekuje słabej koniunktury na S&P 500 w pierwszej połowie tego roku, lecz druga część 2023 powinna być o wiele lepsza.

W tegorocznym portfelu zarządzającego Durable Capital Partners znalazły się akcje pięciu spółek. To przykład zestawu aktywów o zróżnicowany profilu biznesowym. First Service zarządza przeszło 9 tys. nieruchomości. RBC Bearings to producent łożysk precyzyjnych. Abcam z kolei specjalizuje się w wytwarzaniu przeciwciał. Clear Secure jest dostawcą systemów weryfikacji bezpieczeństwa na lotniskach, które są oparte o biometrię. Stawkę propozycji Ellenbogena zamyka Duolingo, firma dostarczająca oprogramowanie do nauki języków obcych.

Infografika 6 – Typy Henry’ego Ellenbogena

Źródło: opracowanie własne na podstawie Barron’s

Mario Gabelli oczekuje, że S&P 500 zakończy rok w okolicach 3500-3800 pkt. Portfel zbudowany przez niego jest najbardziej zdywersyfikowany wśród dyskutantów Roundtable – obejmuje akcje 11 podmiotów. Dominują w nim firm rozrywkowe (m. in. Liberty Braves, Wynn Resorts czy Warner Bros). Poza tym nie brakuje w zestawieniu przedstawicieli sektora obronnego: Crane Holdings (systemy i komponenty lotnicze) i Textron (producent samolotów Longitude i Latitude oraz śmigłowców Bell). Portfel uzupełniają firmy z branży oil&gas, czyli Halliburton i Dril-Quip.

Infografika 7 – Typy Mario Gabelliego

Źródło: opracowanie własne na podstawie Barron’s

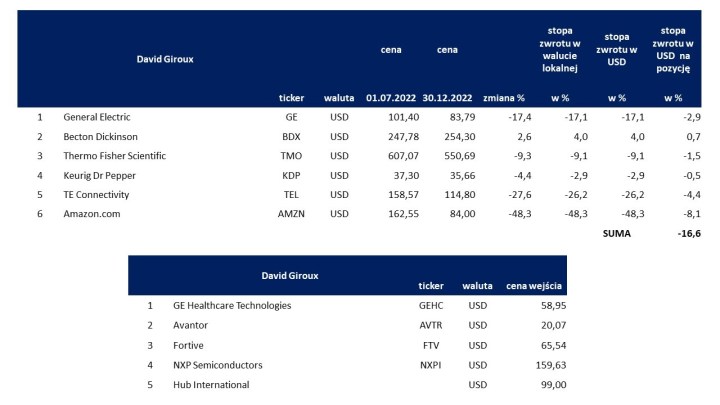

David Giroux sądzi, że rynek akcji wygląda rozsądnie atrakcyjnie i uważa, że S&P 500 zamknie się na koniec grudnia na poziomie ok. 4 300 pkt. Zwraca uwagę na pewną prawidłowość statystyczną. Gdy ceny spadną dwucyfrowo w skali roku, to przyszłe stopy zwroty są zazwyczaj powyżej średniej, a ryzyko kolejnego spadkowego roku jest niższe. Tegoroczny portfel Giroux jest pięcioskładnikowy. Znajdują się w nim m. in. akcje GE Healthcare (produkcja sprzętu do obrazowania), Avantor (chemikalia) czy Fortive (konglomerat przemysłowy).

Infografika 8 – Typy Davida Giroux

Źródło: opracowanie własne na podstawie Barron’s

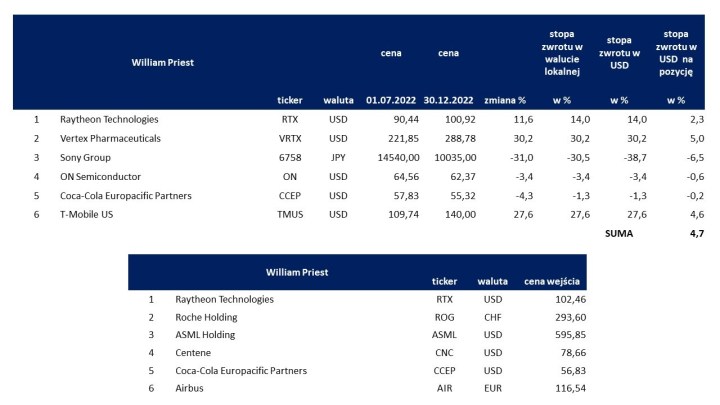

William Priest uważa, że zsynchronizowane zacieśnianie polityki pieniężnej na całym świecie i globalny szok energetyczny prawdopodobnie doprowadzą do umiarkowanej globalnej recesji. Stopy procentowe osiągną swój szczyt w tym roku. Z tego powodu dobrze będą się zachowywać instrumenty dłużne. Jednocześnie zarządzający Epoch Investment Partners obawia się, że ten rok może być kolejnym słabym w wykonaniu akcji – S&P 500 skończy go w okolicach 3 900 pkt.

Czynnikiem ryzyka dla wielu klas aktywów w jego opinii jest wojna w Ukrainie. Priest klasyfikuje ją jako jedno z trzech najważniejszych wydarzeń w ciągu ostatnich 50 lat, które zmieniły oblicze świata. Pierwszym był upadek muru berlińskiego w 1989 roku, drugim zaś włączenie Chin do Światowej Organizacji Handlu w 2001 roku.

William Priest zaproponował na ten rok portfolio składające się z sześciu firm, których akcje można jednoznacznie zakwalifikować do inwestycji defensywnych. Roche jest jedną z największych na świecie korporacji farmaceutyczno-biotechnologicznych. ASML to z kolei dostawca rozwiązań fotolitograficznych dla branży półprzewodnikowej. Coca-Cola Europacific zajmuje się międzynarodową dystrybucją napojów. Centene świadczy ubezpieczenia zdrowotne (m. in. w ramach systemów Medicaid i Medicare). Do tego dochodzą firmy zbrojeniowe – Raytheon i Airbus.

Zeszłoroczny portfel Priesta radził sobie całkiem dobrze na wzburzonych wodach rynku akcji. Zyskał prawie 5% i był to drugi najlepszy wynik spośród dziesiątki typujących Okrągłego Stołu.

Infografika 9 – Typy Williama Priesta

Źródło: opracowanie własne na podstawie Barron’s

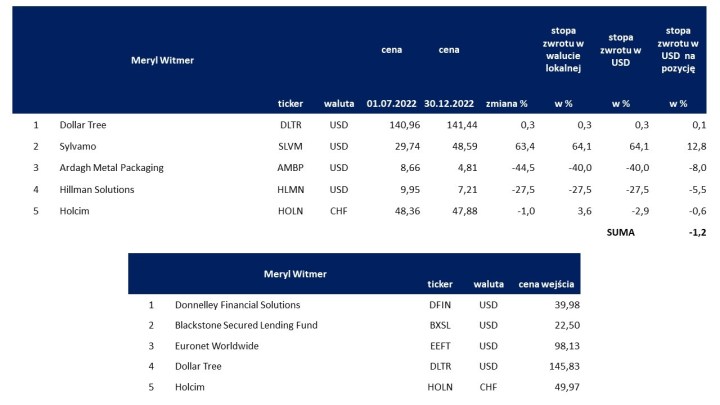

Zdaniem Meryl Witmer rynek akcji pod względem wycen nie jest tani. Spodziewa się, że S&P 500 zakończy rok na poziomie zbliżonym do zamknięcia z 2022 roku. Portfel skonstruowany przez Meryl Witmer zakończył miniony rok nieznacznie pod kreską – strata nieco ponad 1%.

W gronie tegorocznych wskazań inwestycyjnych Witmer jest pięć akcji. Większość z nich to reprezentanci szeroko pojętej branży finansowej. Donnelley Financial Services dostarcza oprogramowanie w zakresie zgodności regulacyjnej (np. co do przepisów rynku kapitałowego). Blackstone Secured Lending Fund inwestuje w dług zabezpieczony zastawem. Euronet świadczy usługi finansowe – spółkę powszechnie kojarzy się z elektronicznymi przekazami pieniężnymi. Poza tym wśród faworytów zarządzającej Eagle Capital Partners są Holcim (materiały budowlane) i Dollar Tree (sieć dyskontów).

Infografika 10 – Typy Meryl Witmer

Źródło: opracowanie własne na podstawie Barron’s