- W tym tygodniu przedstawiciele Fed zbierają się na dorocznym sympozjum w Jackson Hole, w stanie Wyoming.

- Wszystkie oczy będą zwrócone na gwóźdź programu, czyli wystąpienie przewodniczącego Fed - Powella, podczas którego przedstawi on swoje najnowsze poglądy na temat stóp procentowych, gospodarki i inflacji.

- Spodziewam się, że Powell wykorzysta tę okazję, aby podkreślić swoje jastrzębie stanowisko i odeprzeć rosnące oczekiwania na gołębi zwrot w polityce monetarnej.

Rezerwa Federalna może wysłać rynkom finansowym jastrzębi komunikat podczas spotkania globalnych bankierów centralnych podczas Sympozjum ekonomicznego w Jackson Hole w tym tygodniu.

Oczekuje się, że najważniejszym wydarzeniem będzie wystąpienie prezesa Fed - Jerome'a Powella w piątek rano, podczas którego omówi on perspektywy polityki pieniężnej, gospodarki i ceny konsumpcyjne.

Moim zdaniem, Powell przyjmie jastrzębią postawę i zasugeruje, że konieczne będą dodatkowe podwyżki stóp procentowych, aby zapobiec wzrostowi inflacji. Uważam również, że szef Fed wykorzysta swoje przemówienie, aby zasygnalizować, że stopy procentowe pozostaną wyższe przez dłuższy czas i odeprzeć pomysł obniżek stóp.

Rzeczywiście, rynek obligacji wydaje się przygotowywać na bardziej jastrzębią politykę pieniężną, ponieważ rentowności amerykańskich benchmarkowych 10-latek wzrosły do ponad 15-letniego maksimum na poziomie 4,366% w ubiegły wtorek.

W międzyczasie, dotychczasowe wzrosty na rynku akcji straciły impet, a indeks S&P 500 spadł w sierpniu o 4,4%.

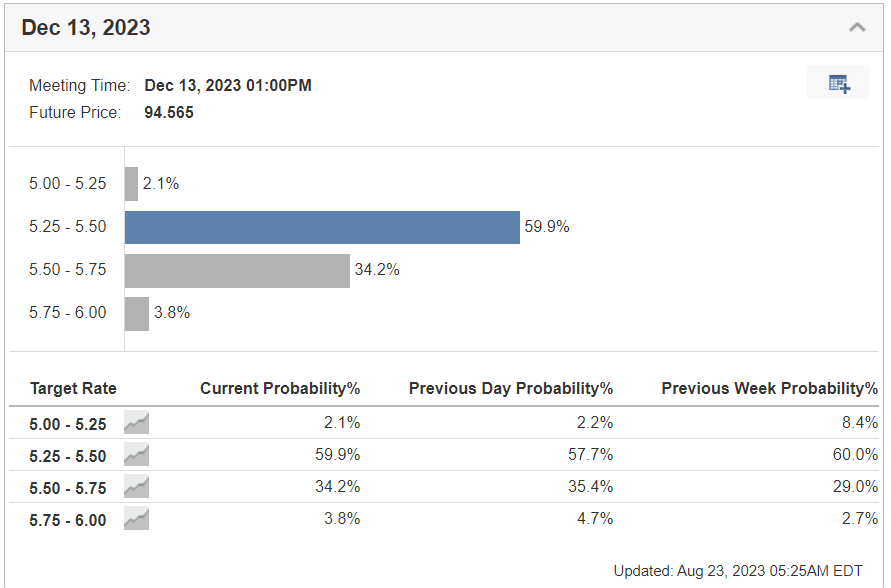

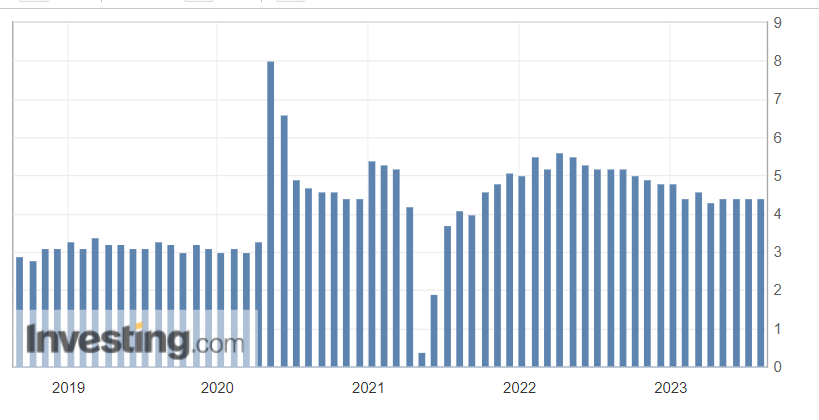

Inwestorzy kontraktów powiązanych ze stopą procentową Fed widzą obecnie około 40% szans na kolejną podwyżkę stóp procentowych do końca tego roku, w porównaniu z około 30% szans w poprzednim tygodniu.

Źródło: Investing.com

Jednocześnie, nadzieje na obniżki stóp procentowych na początku przyszłego roku osłabły, a inwestorzy zdali sobie sprawę, że stopy procentowe nie spadną tak szybko, jak myśleli.

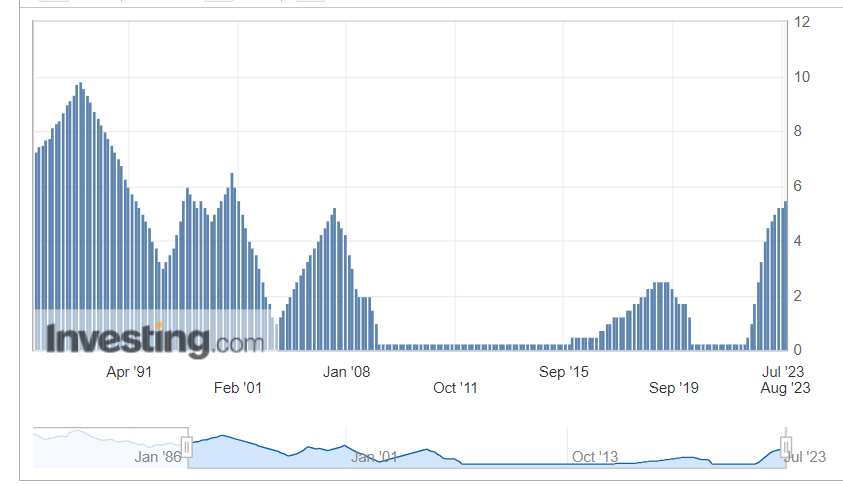

Fed podniosła swoją referencyjną stopę procentową podczas 11 z ostatnich 12 posiedzeń, windując ją łącznie o 525 punktów bazowych od marca 2022 r. do obecnego przedziału 5,25%-5,5%.

Oto trzy główne powody, dla których Fed nie przestanie zacieśniać polityki pieniężnej w najbliższym czasie.

1. Silna gospodarka

Przemówienie Powella w Jackson Hole nastąpi po kolejnej partii mocnych danych gospodarczych, które pokazały, że wydatki konsumenckie pozostały odporne w lipcu, a sprzedaż detaliczna odnotowała największy miesięczny wzrost od lutego.

Rok temu wiele osób na rynku było przekonanych, że gospodarka amerykańska zmierza w kierunku głębokiej i poważnej recesji, gdy Fed rozpoczęła swój historyczny cykl zacieśniania polityki pieniężnej w celu walki z inflacją.

Dziś gospodarka trzyma się znacznie lepiej niż oczekiwano, co skłoniło kilku członków FOMC do wycofania się z prognoz dotyczących zbliżającego się spowolnienia.

"Pracownicy nie oceniali już, że gospodarka wejdzie w łagodną recesję pod koniec roku" - ujawnił w zeszłym tygodniu protokół z posiedzenia Fed w dniach 25-26 lipca.

Gospodarka nie tylko nie zwalnia, ale wręcz wykazuje oznaki ożywienia.

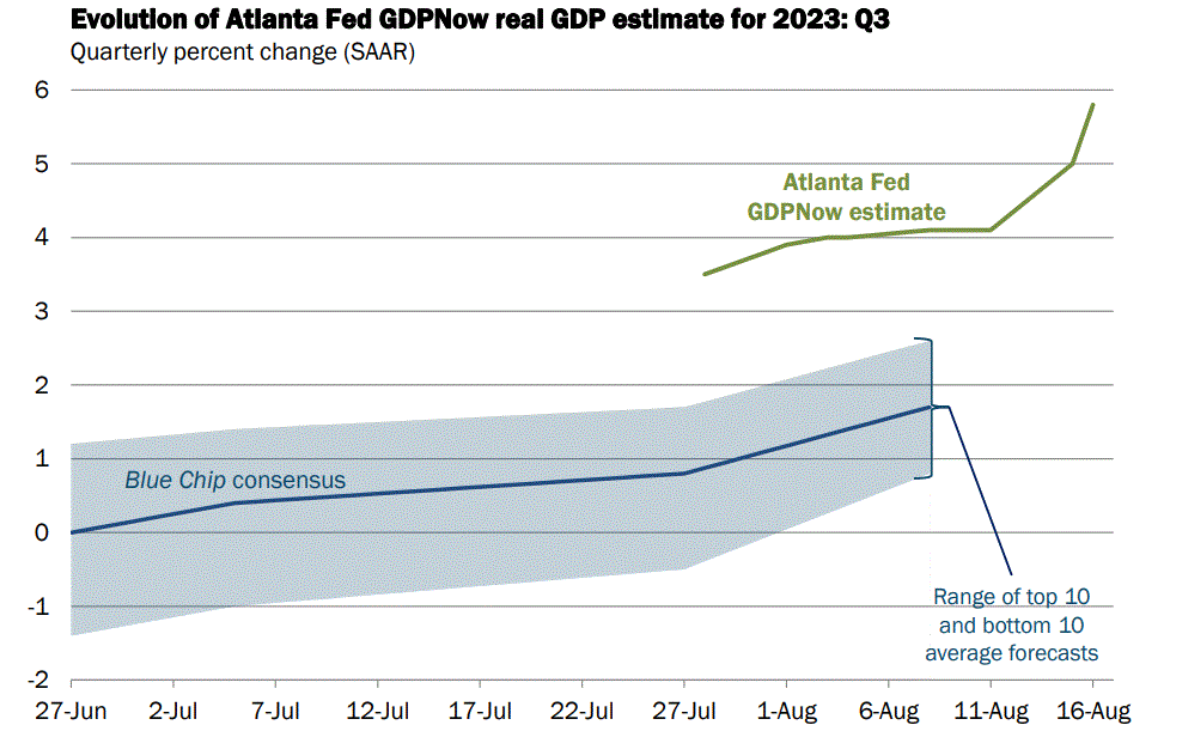

Według GDP Now Fed z Atlanty wzrost PKB w okresie lipiec-wrzesień wyniósł aż 5,8%, podkreślając utrzymującą się silną dynamikę konsumpcji oraz zaskakujące odbicie w produkcji przemysłowej i rozpoczętych budowach domów.

Źródło: Atlanta Fed

Biorąc to wszystko pod uwagę, silna gospodarka i solidne wydatki konsumenckie wskazują, że nie ma większego uzasadnienia dla Powella, aby zmienił nastawienie na bardziej gołębie w Jackson Hole.

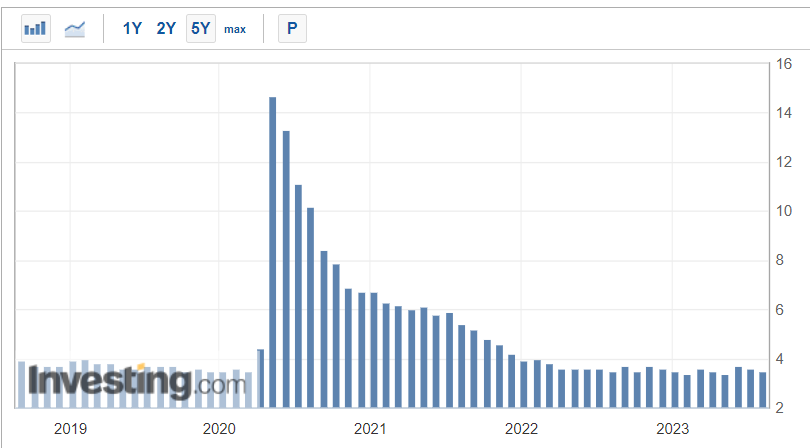

2. Rozgrzany rynek pracy

Wbrew oczekiwaniom, amerykański rynek pracy nadal jest rozgrzany, ponieważ ostatnie dane wykazały solidny wzrost płac i spadek wskaźnika stopy bezrobocia z powrotem do 3,5% w lipcu.

Dla porównania, dokładnie rok temu w sierpniu 2022 r., stopa bezrobocia wyniosła 3,7%, co sugeruje, że Fed wciąż ma przestrzeń do podnoszenia stóp procentowych.

Przedstawiciele Fed sygnalizowali w przeszłości, że stopa bezrobocia musi wynosić, co najmniej 4%, aby spowolnić inflację.

Kolejną oznaką napiętego rynku pracy jest fakt, że pracodawcy nadal podnosili płace w silnym tempie w zeszłym miesiącu. Średnie zarobki godzinowe wzrosły o 0,4% w lipcu po wzroście o tę samą wartość w czerwcu, co wciąż jest zbyt dużo dla Fed.

W rezultacie, stopa rok do roku wzrosła o 4,4%, dodając więcej paliwa do niepokojących prognoz inflacyjnych, które dają Fed wystarczającą poduszkę, aby pozostać na ścieżce zacieśniania.

"Warunki na rynku pracy będą ważną częścią powrotu inflacji do akceptowalnych poziomów i dlatego uważamy, że potrzebujemy dalszego złagodzenia warunków na rynku pracy" - powiedział Powell na konferencji prasowej Fed po spotkaniu w zeszłym miesiącu.

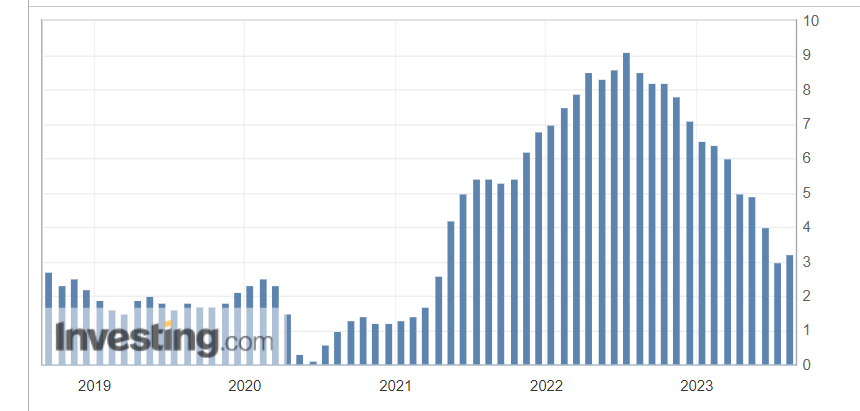

3. Przyspieszenie inflacji

Ogólnie rzecz biorąc, podczas gdy trend CPI był niższy, najnowsze dane zwiększają ryzyko ponownego wzrostu inflacji, która już teraz przebiega znacznie szybciej niż to, co Fed uznałaby za zgodne z docelowym zakresem 2%.

Ceny konsumpcyjne wzrosły w lipcu, o 3,2%, co oznacza, że po raz pierwszy od 13 miesięcy roczna stopa CPI wzrosła w porównaniu z poprzednim miesiącem. Nastąpiło to po wzroście o 3% w czerwcu.

W świetle ostatnich znaczących wzrostów zarówno cen energii, jak i żywności, oczekuję, że presja inflacyjna przyspieszy w nadchodzących miesiącach.

Tendencja ta prawdopodobnie utrzyma się na początku 2024 r., a wskaźnik CPI może powrócić do przedziału od 4,6% do 5,4%.

W związku z tym uważam, że poziomy inflacji mogą pozostać na podwyższonym poziomie dłużej, niż obecnie przewidują rynki finansowe.

Podczas konferencji prasowej po posiedzeniu FOMC w zeszłym miesiącu, Powell ostrzegł, że choć inflacja nieco spadła od połowy ubiegłego roku, osiągnięcie celu Fed na poziomie 2% "to nadal długa droga". Co więcej, dodał, że nie widzi spadku inflacji do celu 2% aż do 2025 roku.

Biorąc to wszystko pod uwagę, obecne środowisko nie wskazuje na to, że Fed będzie musiała zmienić swoją politykę i uważam, że jest jeszcze trochę do zrobienia, zanim decydenci będą gotowi ogłosić, że misja „duszenia inflacji” została zakończona.

***

Zastrzeżenie: W chwili pisania tego tekstu zajmuję długą pozycję na Dow Jones Industrial Average za pośrednictwem funduszu SPDR Dow ETF (DIA). Mam również długą pozycję na Energy Select Sector SPDR ETF (NYSE:XLE) i Health Care Select Sector SPDR ETF (NYSE:XLV). Ponadto zajmuję krótką pozycję na indeksach S&P 500, Nasdaq 100 i Russell 2000 za pośrednictwem funduszy ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) i ProShares Short Russell 2000 ETF (RWM).

Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka zarówno środowiska makroekonomicznego, jak i finansów spółek.

Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane jako porada inwestycyjna.