- Rynki są nastawione na niestabilny miesiąc, a przed nami mnóstwo ważnych decyzji gospodarczych;

- Inwestorzy powinni jednak pamiętać, że krótkoterminowa zmienność nie oznacza złych zwrotów w dłuższej perspektywie;

- W rzeczywistości, inwestowanie na giełdzie było historycznie najbardziej dochodową inwestycją długoterminową.

Szereg niezwykle ważnych wydarzeń już wkrótce odciśnie piętno na rynkach i nada ton nadchodzącym miesiącom.

Pierwsze miało miejsce wczoraj, gdy prezes Rezerwy Federalnej przemówił przed Senacką Komisją Bankową. Drugie będzie miało miejsce dziś po południu. Wtedy to Powell będzie zeznawał w sprawie perspektyw gospodarczych i działań w zakresie polityki pieniężnej przed Wspólnym Komitetem Ekonomicznym.

Inwestorzy będą pilnie wypatrywać wszelkich wskazówek na temat polityki monetarnej Fed. Wiemy już, że ludzie zwracają uwagę na słowa kluczowe lub frazy. Widzieliśmy jak rynek zareagował w zeszłym tygodniu, gdy prezes Fed z Atlanty stwierdził, że bank może rozważyć wstrzymanie podwyżek stóp latem.

W piątek ukaże się raport o zatrudnieniu w USA. Rynek oczekuje utworzenia 203 000 etatów poza rolnictwem po zaskakujących 517 000 w poprzednim miesiącu.

Za tydzień, we wtorek poznamy raport o inflacji w USA. Rynek oczekuje, że CPI wyniesie 6% w porównaniu z 6,4% poprzednio. Z drugiej strony oczekuje się, że najważniejszy bazowy CPI wzrośnie do 5,4%.

Wreszcie, 22 lutego, Fed podejmie decyzję w sprawie stóp procentowych, a Powell zorganizuje konferencję prasową. Po tych wszystkich wydarzeniach inwestorzy będą mieli większą jasność, co do tego, czy Fed wstrzyma podwyżki stóp procentowych w nadchodzących miesiącach.

Dlaczego warto inwestować na giełdzie

Ale niezależnie od tego, co się stanie w tym miesiącu z danymi, o których właśnie wspomniałem, jedno jest pewne - należy inwestować na giełdzie.

Powód jest prosty, w ujęciu historycznym, żadna inna inwestycja nie była bardziej opłacalna niż złoto, obligacje i nieruchomości. Żadna inna inwestycja nigdy nie przyniosła inwestorom więcej pieniędzy, ani nie wygenerowała wyższych zwrotów w dłuższej perspektywie.

Przetrwała wojny światowe, kryzysy gospodarcze, recesje, depresje, pandemie, wielkie międzynarodowe ataki terrorystyczne, zabójstwa prezydentów (w tym Białego Domu), klęski żywiołowe (trzęsienia ziemi, powodzie, susze, wulkany, tsunami), cyberataki, bańki, poważne bankructwa korporacyjne, przekręty i wielomilionowe oszustwa. Lista mogłaby się ciągnąć bez końca.

W wyniku wielu z tych przyczyn giełda przeżywała znaczne spadki trwające niekiedy kilka lat. Ale w końcu zawsze wracała do zdrowia i ruszała po nowe maksima wszechczasów.

Giełda jest najlepszym barometrem ludzkich nastrojów. Odzwierciedla wszystkie rodzaje emocji od pozytywnych (radość, optymizm, euforia, pewność siebie, nadzieja) do negatywnych (niepewność, zwątpienie, strach, niepokój, panika, chciwość).

Dlatego jednym z kluczy jest umiejętność radzenia sobie z oczekiwaniami, zachowanie spokoju, opanowanie w trudnych chwilach i demonstrowanie dużej cierpliwości.

Jak już wspomniałem, inwestowanie na giełdzie jest zdecydowanie najlepszą inwestycją, jakiej można dokonać w dłuższej perspektywie. Nie wierzysz? Cóż spójrzmy na liczby, one nigdy nie kłamią.

W poniższej tabeli widzimy rentowność giełdy, 10-letnich obligacji Stanów Zjednoczonych, złota i nieruchomości w różnych okresach (od 1800 r. od 1900 r., od 1971 r. i od 1980 r., wszystko do 2020 roku, takie mam dane).

|

RYNEK |

Od 1800 do 2020 |

Od 1900 do 2020 |

1971 do 2020 |

Od 1980 do 2020 |

|||||

|

Giełda |

8,6% |

10,1% |

10,5% |

11,6% |

|||||

|

Obligacje |

5,2% |

4,7% |

7,3% |

7,9% |

|||||

|

Złoto |

2,1% |

3,8% |

8,3% |

3,4% |

|||||

|

Nieruchomości |

? |

3,5% |

5% |

4,3% |

I po uwzględnieniu inflacji:

|

RYNEK |

Od 1800 do 2020 |

Od 1900 do 2020 |

1971 do 2020 |

Od 1980 do 2020 |

|||||

|

Giełda |

6,8% |

6,4% |

6,5% |

8,3% |

|||||

|

Obligacje |

3,5% |

1,7% |

3,4% |

4,8% |

|||||

|

Złoto |

0,4% |

0,8% |

4,3,% |

0,3% |

|||||

|

Nieruchomości |

? |

0,5% |

1% |

1,3% |

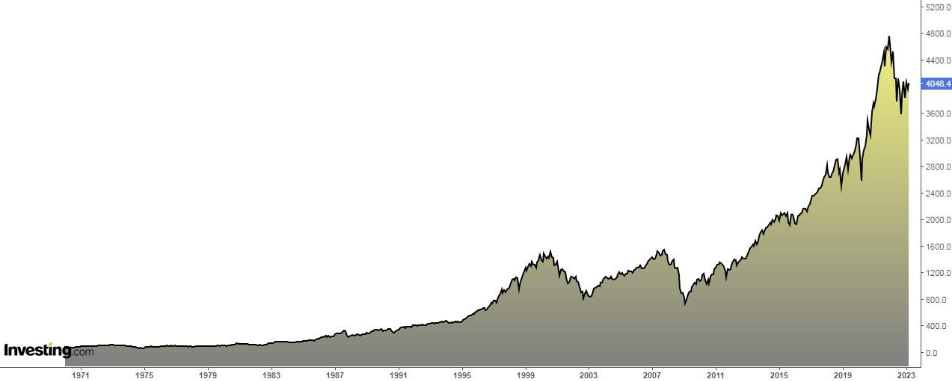

Jak można zauważyć, niezależnie od tego, czy uwzględnimy inflację, czy nie, długoterminowe inwestowanie na giełdzie z łatwością pokonuje inne klasyczne inwestycje takie, jak 10-letnie obligacje, złoto i nieruchomości.

Co więcej, od 1950 r. S&P 500 przyniósł dodatni łączny zwrot w ciągu 57 z 73 lat (78% czasu), pomimo średniego rocznego spadku o -13,8%. Nikt nie mówił, że będzie łatwo - kluczowa jest tu cierpliwość.

Były okresy, gdy giełda nie była najlepiej działającym aktywem, ale nie było to normą. Od 1800 roku tylko w czasie 6 z 22 dekad giełda nie dominowała w rankingach wyników.

I tylko złoto było jedynym aktywem innym, niż giełda, które powtórnie znalazło się na pierwszym miejscu, a było to w latach 70.

Poniżej znajduje się wykres S&P 500 od 1970 do 2023 roku. Uważam, że niewiele więcej można dodać.

Jeśli mówimy o akcjach S&P 500, analizując okres od 1 stycznia 1992 r. do 31 grudnia 2021 r. w ciągu ostatnich 30 lat odnotowano ogromne zwroty, w tym dywidendy (całkowity zwrot):

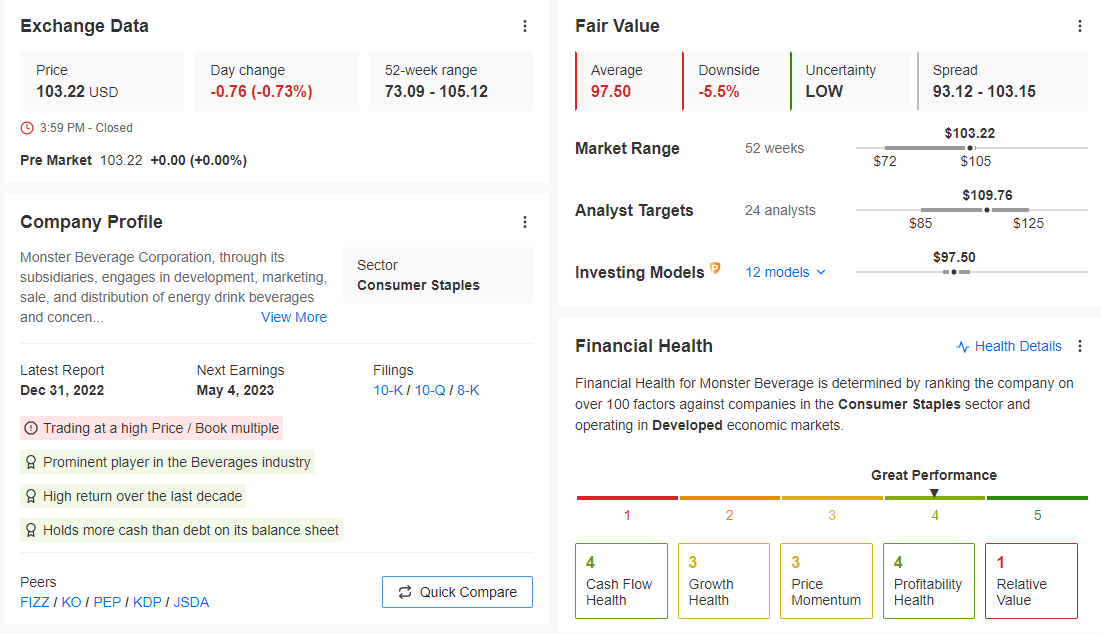

Najlepsze akcje według całkowitego zwrotu:

- Monster Beverage (NASDAQ:MNST) +255957%.

- Amazon (NASDAQ:AMZN) +222190%.

- Pool (NASDAQ:POOL) +82916%

- Nvidia Corporation (NASDAQ:NVDA) +80773%

- Cerner (NASDAQ:CERN) +66062%

- Johnson Controls (NYSE:JCI) +61322%

- NVR (NYSE:NVR) +58259%

- Netflix (NASDAQ:NFLX) +55866%

- Idexx Laboratories (NASDAQ:IDXX) +47249%

- Apple (NASDAQ:AAPL) +42994%

- Microchip Technology (NASDAQ:MCHP) +41234%

- Altria (NYSE:MO) +41175%

- Starbucks (NASDAQ:SBUX) +40834%

Źródło: Investing Pro

W tym zestawieniu zdecydowanie wyróżnia się Monster Beverage, producent napojów energetycznych Monster. Był najlepszym zawodnikiem na amerykańskiej giełdzie od przełomu wieków. Od 2008 roku firma zwiększa zyski rok do roku, a od 2001 roku jej sprzedaż rośnie w tempie, co najmniej 9% rocznie.

Zastrzeżenie: Autor nie posiada żadnego z wymienionych papierów wartościowych.