Rekordowe deficytowe wydatki, rosnąca podaż pieniądza i inflacja to jedne z prawdopodobnych odpowiedzi, jakie usłyszelibyśmy od inwestorów na pytanie, dlaczego złoto rośnie. Zamiast zakładać, że te lub inne narracje rynkowe dotyczące cen złota są poprawne, przeanalizujmy historyczne korelacje między złotem a danymi ekonomicznymi i rynkowymi.

Oprócz pomocy w lepszym zrozumieniu, dlaczego złoto gwałtownie rośnie, nasza analiza pomoże Wam zrozumieć, że narracje rynkowe wyjaśniające ruchy cen aktywów mogą być błędne, bez względu na to, jak rozsądne mogą się wydawać na pierwszy rzut oka.

Czym jest złoto?

Złoto nie jest ani roszczeniem dotyczącym obietnicy przyszłych zysków, jak akcje, ani zobowiązaniem instytucji publicznej lub podmiotu prywatnego, jak obligacje. W przeciwieństwie do waluty, nie ma pełnej wiary i kredytu większości rządów.

Złoto służy niewielu celom przemysłowym, w przeciwieństwie do wszystkich innych towarów, i jest najbardziej czczone, jako błyszczący metal używany do wyeksponowania blichtru lub biżuterii. To właśnie te fakty sprawiają, że złoto jest wyjątkowym aktywem. Co więcej, niektórzy inwestorzy uznają złoto za magazyn wartości i nieoceniony składnik dywersyfikujący portfel.

Dla niektórych złoto to uświęcona tradycją waluta. Jak powiedział John Pierpont Morgan (J.P. Morgan):

Złoto to pieniądz, wszystko inne to kredyt.

Prezes Fed Alan Greenspan definiuje je w następujący sposób:

Złoto, w przeciwieństwie do wszystkich innych towarów, jest walutą... a głównym motorem popytu na złoto nie jest biżuteria. Nie chodzi o nic innego niż ucieczkę od tego, co jest postrzegane, jako system pieniądza fiducjarnego, pieniądza papierowego, którego stan wydaje się pogarszać. -Alan Greenspan 2011

Krótszy termin - M2, CPI, realne stopy procentowe i dolar a ceny złota

Naszą analizę rozpoczynamy od spojrzenia, które pomoże ocenić, które czynniki miały najsilniejszy związek ze złotem w ciągu ostatnich kilku lat.

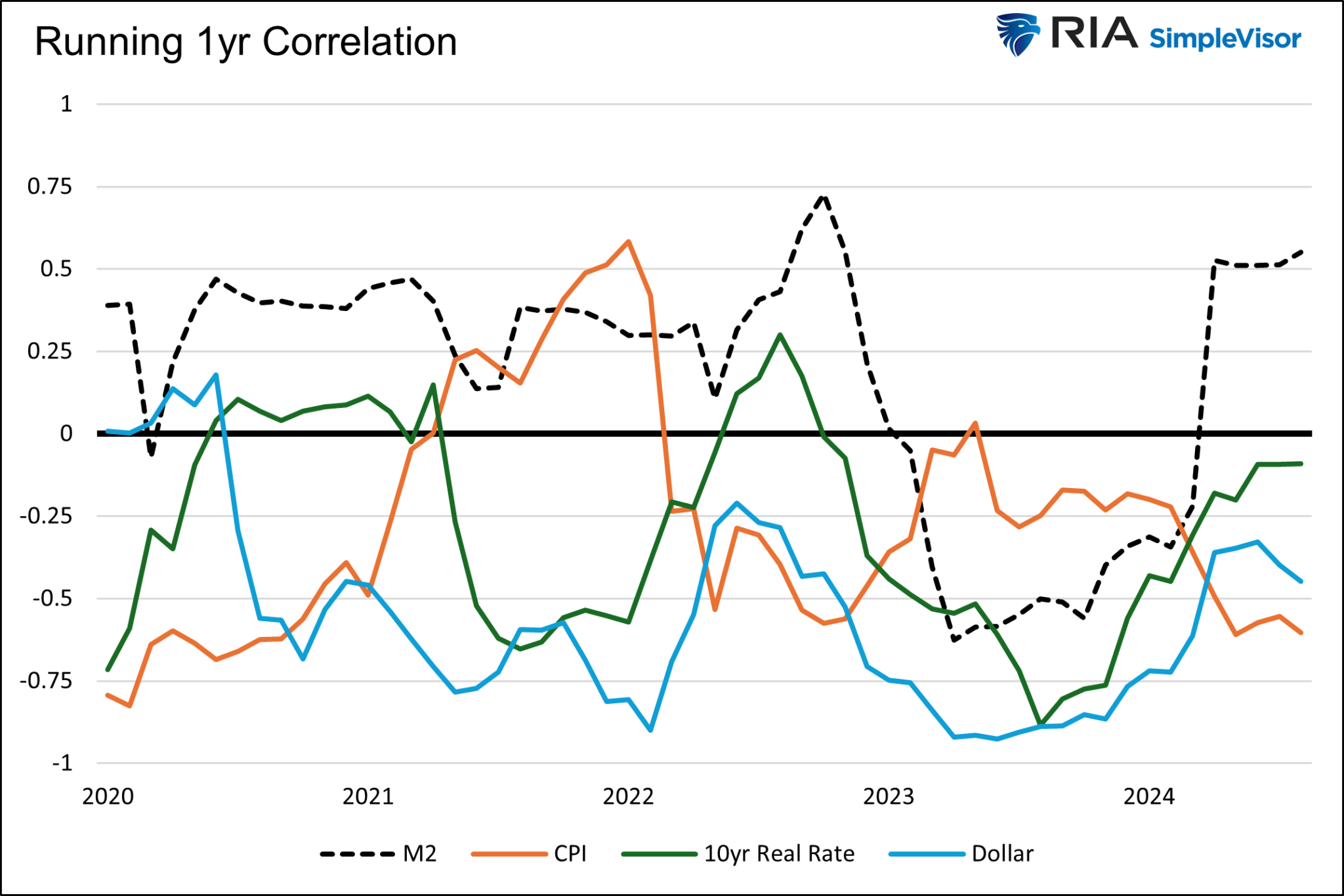

Poniższy wykres przedstawia roczną korelację złota z M2 (podaż pieniądza), CPI, realnymi stopami 10-latek i indeksem dolara amerykańskiego od 2020 roku. Jak widać, korelacja dla każdego czynnika zmienia się w ciągu czterech lat. Oto kilka wniosków:

- Z wyjątkiem 2023 r., złoto miało dodatnią korelację z M2. Co ciekawe, gdy M2 skurczyło się w 2023 r., związek ten stał się ujemny. Wbrew konwencjonalnej mądrości, złoto rosło wraz ze spadkiem M2.

- Złoto i indeks dolara miały ujemną korelację przez większość okresu. Indeks dolara osiągnął ostatnio wsparcie na poziomie 1,00 USD. Jeśli wsparcie się utrzyma, może to oznaczać niższe ceny złota i odwrotnie, jeśli przełamie wsparcie.

- Poza 2021 r. związek między złotem a inflacją był ujemny. Pomimo gwałtownie rosnącej inflacji, złoto nie uległo zmianom w 2021 roku. Ostatnio związek ten stał się silnie ujemnie skorelowany, ponieważ ceny złota rosną, podczas gdy inflacja spada. Podobnie jak w przypadku naszych uwag dotyczących M2, ostatnie korelacje między CPI a złotem nie odpowiadają narracjom wspierającym rosnące ceny złota.

- Zależność między realnymi stopami 10-latek a złotem była zmienna w tym okresie, choć przede wszystkim ujemna. Niższe realne stopy procentowe zbiegły się w czasie z wyższymi cenami złota. Zależność ta jest często ujemna, ale znacznie silniejsza, gdy realne stopy procentowe są bliższe zeru.

Dłuższy okres - M2, CPI, realne stopy procentowe i dolar a ceny złota

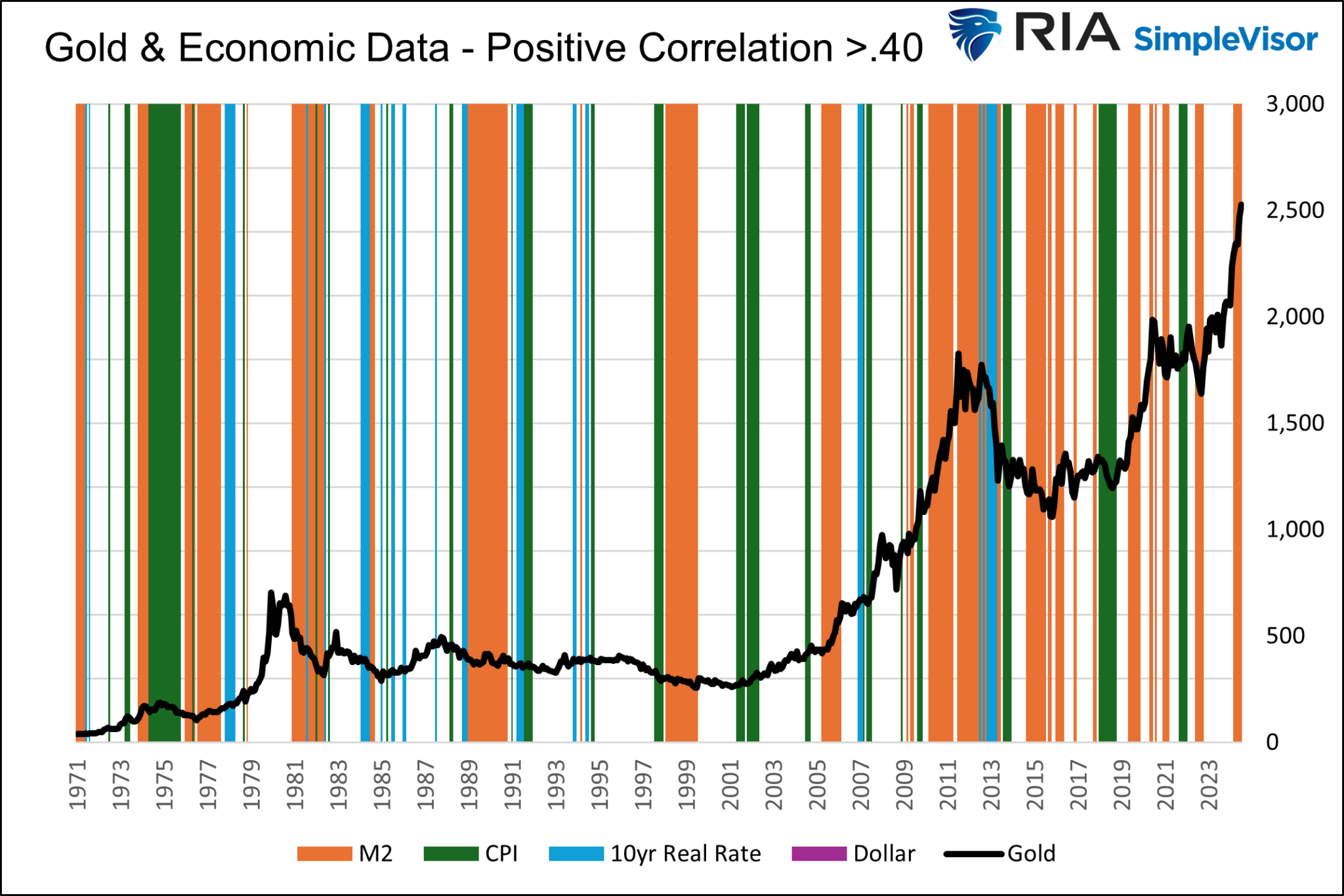

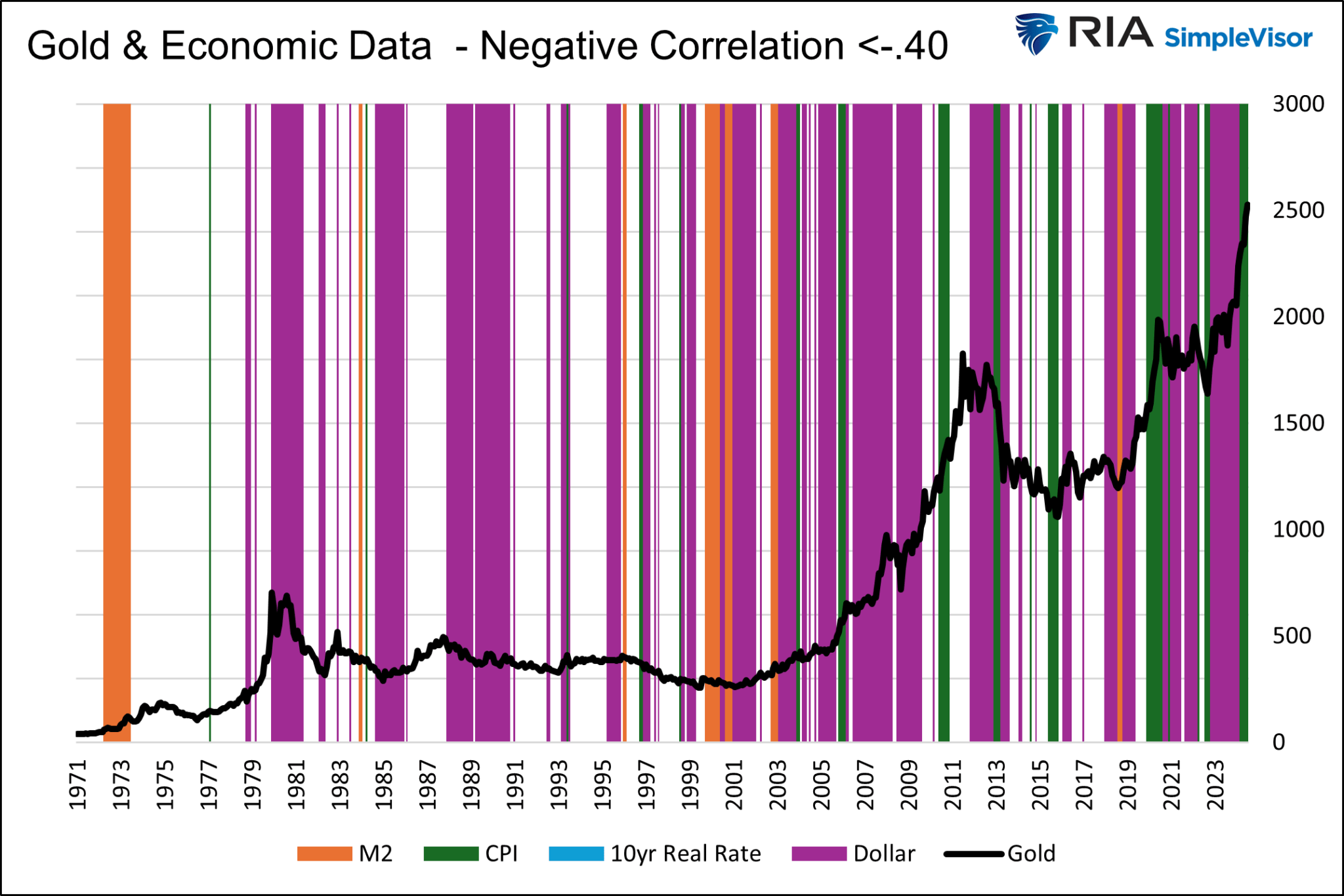

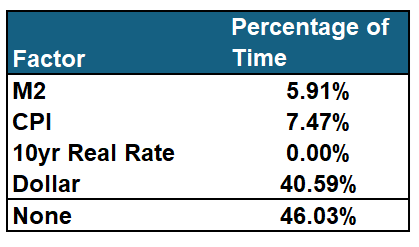

Poniższa analiza opiera się na bieżącej rocznej korelacji między złotem a każdym czynnikiem ekonomicznym. Wykresy i tabele pokazują najbardziej dominujący czynnik dla każdego miesiąca od 1971 roku.

Ustawiliśmy korelację na poziomie +/- 0,4 jako nasze minimum do wyświetlenia na wykresie. Jeśli korelacja złota z którymkolwiek z czynników była powyżej +0,4 lub poniżej -0,4, pokazujemy czynnik o najwyższej lub najniższej korelacji ze złotem. Jeśli wszystkie korelacje mieszczą się w przedziale od -0,4 do +0,4, uznajemy, że dany okres nie jest dobrze skorelowany z żadnym z czynników.

Ponadto oddzielamy dodatnie i ujemne wyniki korelacji, aby pomóc lepiej unaocznić wyniki. Na koniec podsumowujemy wyniki w tabeli pod każdym wykresem.

Jak pokazują wykresy, czynnik o najsilniejszym związku zmienia się w czasie. Dolar i złoto wydają się mieć najbardziej dominujący negatywny związek, podczas gdy dolar i M2 mają najczęstszy pozytywny związek.

Najważniejszym wnioskiem jest to, że różne czynniki mają silny związek ze złotem w różnych okresach.

Co więcej, istnieje wiele okresów, w których żaden z czynników nie jest silnie skorelowany ze złotem. Jeśli handlujesz złotem w oparciu o jedną z relacji, najlepiej jest ocenić niedawną siłę takiego związku.

Złoto i akcje

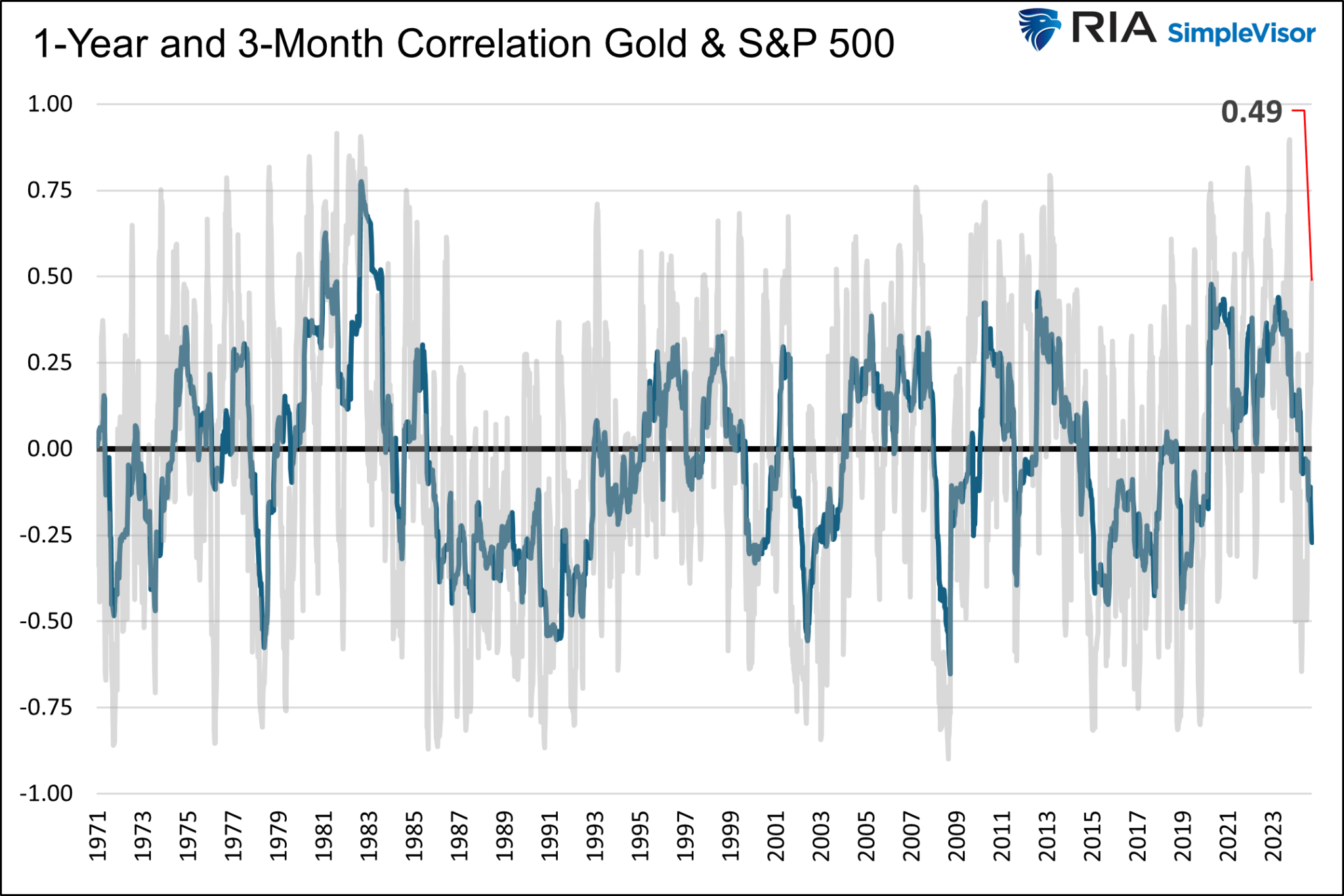

Złoto i rynek akcji, korzystając z S&P 500, nie mają znaczącego długoterminowego związku. Jednak, jak pokazujemy poniżej, przechodzą one przez okresy znaczących pozytywnych i negatywnych relacji.

W krótszych 3-miesięcznych okresach korelacja może przekraczać +/-0,75, co uznaje się za istotne statystycznie. Korelacja w ciągu ostatnich trzech miesięcy wynosi +0,49.

Złoto i bitcoin

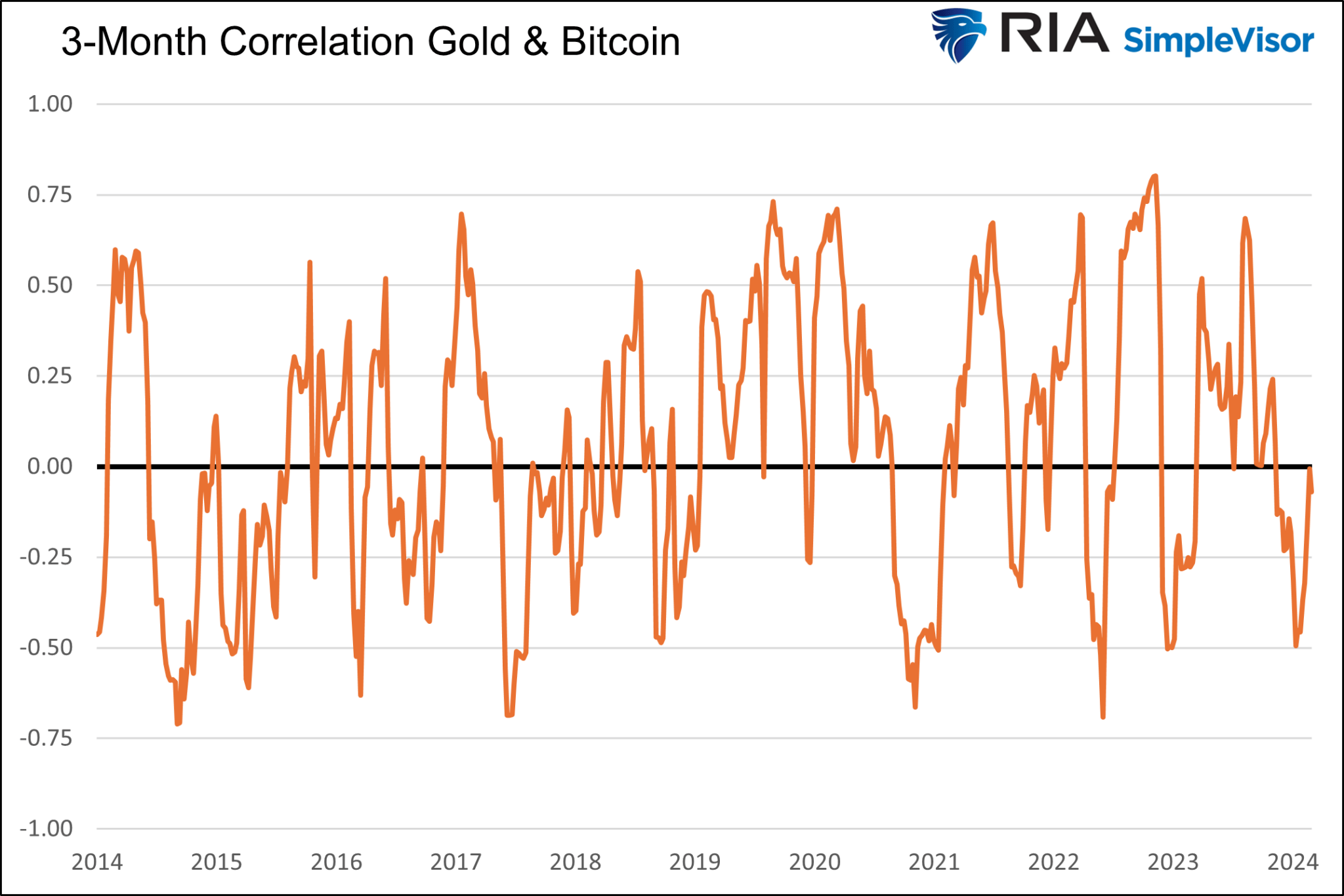

Wiele osób kupuje bitcoina z podobnych powodów, co złoto. Po prostu jest on uznawany przez wielu za alternatywną walutę, która teoretycznie powinna chronić kupującego przed osłabieniem dolara amerykańskiego.

Ponieważ bitcoin istnieje dopiero od około dziesięciu lat, obliczamy korelację między nim a złotem w krótszych, trzymiesięcznych ramach czasowych. Jak widać, korelacja jest zmienna i nie ma dominującego związku.

Analiza regresji wielorakiej - argumenty za realnymi stopami procentowymi

Na podstawie danych złoto ma tendencję do bardziej wiarygodnych relacji z danymi ekonomicznymi niż z danymi rynkowymi. Dlatego też idziemy o krok dalej w analizie czterech czynników ekonomicznych i przeprowadzamy analizę regresji wielokrotnej. W ten sposób obliczamy korelację czterech czynników łącznie, a nie indywidualnie. Co więcej, analiza ta informuje nas o znaczeniu każdego czynnika w odniesieniu do jego wpływu na cenę złota.

Podzieliliśmy regresję wielokrotną na dwa okresy: 1971-2007 i 2008-obecnie. Metoda ta oddziela epoki, w których Fed stosował QE i pozostałe. Pomimo podziału czasowego, obie analizy były podobne.

Współczynnik korelacji wyniósł .23 dla ery QE i .19 dla ery przed QE. Oba te wskaźniki są uważane za słabe statystycznie. Jednak statystyki t, mierzące znaczenie każdego czynnika, podkreślają realne stopy procentowe, jako najważniejszy czynnik wpływający na ceny złota. Statystyka t równa 2,0 lub wyższa jest uznawana za statystycznie istotną. Statystyki t dla realnych stóp procentowych wyniosły 3,25 i 3,75 odpowiednio dla okresu po i przed QE.

Regresja wielokrotna jest zgodna z naszą wcześniejszą analizą złota. Więcej informacji na temat tej zależności i jej znaczenia można znaleźć w naszym artykule - {{art. 200635562||Inwestorzy złota stawiają na Fed}}.

Aktualna sytuacja

Niedawna bańka spekulacyjna na wielu rynkach aktywów i silna korelacja między akcjami a złotem skłaniają nas do stwierdzenia, że złoto wydaje się być częścią bańki.

Inflacja spada, wzrost M2 jest płaski, a realne stopy procentowe są wysokie. Bazując na historycznych zależnościach, takie środowisko nie powinno sprzyjać wzrostowi cen złota. Co więcej, restrykcyjna polityka pieniężna Fed jest ostrożna, co nie powinno dobrze wróżyć złotu.

Dlaczego więc złoto rośnie?

Biorąc pod uwagę, że złoto działa wbrew swoim normalnym relacjom z kluczowymi czynnikami fundamentalnymi, pozostaje nam jego dodatnia korelacja z rynkiem akcji, aby wyjaśnić jego ostatni trend cenowy. Podobnie jak w przypadku wielu innych aktywów, spekulacyjna gorączka na złocie wydaje się odpowiadać na nasze pytanie.

Atmosfera spekulacyjna może trwać nadal, ale należy uważać, ponieważ złoto staje się wykupione i odbiega od długoterminowych czynników fundamentalnych. Gdy spekulacyjny impet zawiedzie, złoto może w końcu powrócić do swoich fundamentalnych relacji.

Poniższy fragment pochodzi z naszego artykułu Rynek wszystkiego może jeszcze trochę potrwać:

Po drugiej stronie argumentu "byk/niedźwiedź " znajdują się "gold bugs" cieszący się rosnącymi cenami złota, ponieważ "długi i deficyty" w końcu niszczą amerykańską gospodarkę. Jak stwierdził niedawno Michael Hartnet z BofA:

"Długoterminowe zwroty z towarów rosną po najgorszej dekadzie od lat 30. XX wieku, na czele ze złotem, które jest zabezpieczeniem przed 3D: długiem, deficytem, debetem".

Dowody nie potwierdzają tego poglądu. W ujęciu historycznym, gdy deficyty, jako procent PKB rosną, złoto radzi sobie bardzo dobrze, ponieważ rosną obawy o kondycję gospodarczą USA (według Michaela Hartnetta z BofA). Jednak złoto radzi sobie słabo, gdy wzrost gospodarczy się poprawia, a deficyt maleje. Jest to logiczne, z wyjątkiem tego, że od 2020 r. cena złota wzrosła, nawet, gdy kondycja gospodarcza pozostaje solidna, a deficyt, jako procent PKB nadal spada.

Podsumowanie

Kluczem do skutecznego handlu złotem jest wiedza, który czynnik (czynniki) ma obecnie najsilniejszy związek z cenami złota. Jak już wspomnieliśmy, znaczenie każdego z tych czynników zmienia się w czasie. Co więcej, krótkoterminowe środowiska spekulacyjne napędzające gwałtowny wzrost cen złota, w jakim naszym zdaniem obecnie się znajdujemy, mogą zerwać fundamentalne relacje. A relacje te są bardziej niezawodne w dłuższych okresach.

Podobnie jak w przypadku każdego aktywa spekulacyjnego, świadomość trendów cenowych, dynamiki i podstawowych fundamentów ma kluczowe znaczenie dla lepszej oceny handlu złotem.