Znacie to stare przysłowie „Sell in May And Go Away" (sprzedaj w maju i odejdź), prawda?

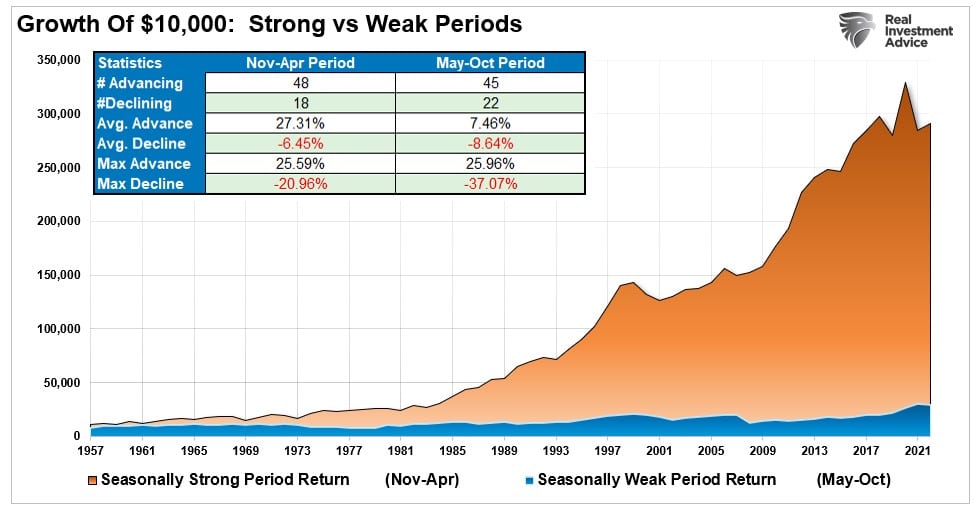

Analiza historyczna sugeruje, że letnie miesiące na rynku są zwykle najsłabszymi w roku. Statystyki matematyczne dowodzą tego, ponieważ 10 000 USD zainwestowane na rynku od listopada do kwietnia znacznie przewyższyło kwotę zainwestowaną od maja do października.

Co ciekawe, maksymalne wypłaty są znacznie większe w okresach sprzedaży w maju. Poprzednie ważne daty dużych spadków na rynku miały miejsce w październiku 1929, 1987 i 2008 roku.

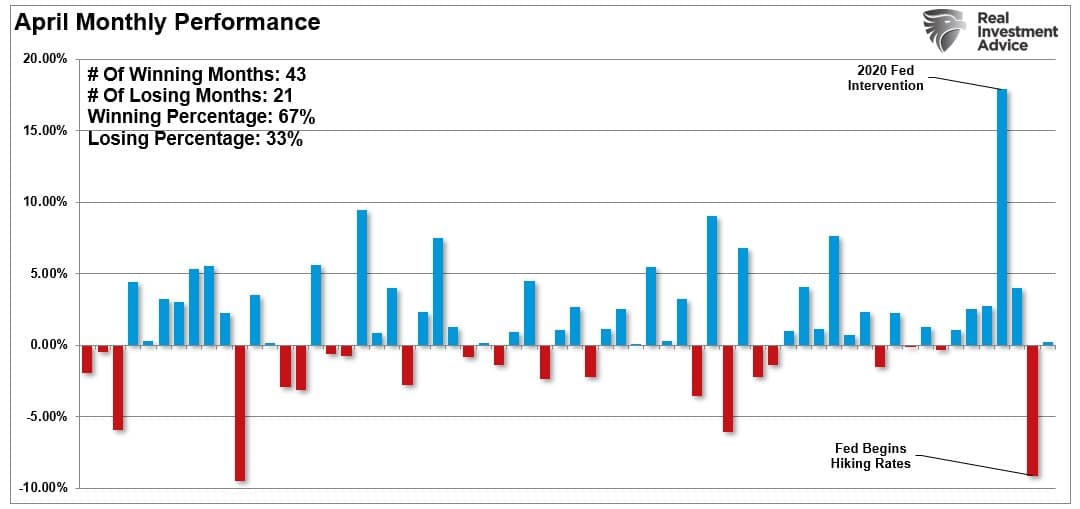

Jednakże, nie każde lato kończy się źle. Historycznie rzecz biorąc istnieje wiele okresów, w których "Sell In May" nie działało, a rynki rosły. Lata 2020 i 2021 były przykładami, w których masowe interwencje Rezerwy Federalnej spowodowały wzrost cen w kwietniu i kolejnych miesiącach letnich. Jednakże, rok 2022 był odmienny, ponieważ kwiecień był miesiącem gwałtownych spadków, gdy Fed rozpoczęła agresywną kampanię podwyżek stóp procentowych miesiąc wcześniej.

W miarę zbliżania się końca kwietnia, czy rok 2023 będzie kolejnym rokiem, w którym strategia "Sell In May" będzie działać? Chociaż nikt nie zna odpowiedzi, statystyki historyczne, aktualne wskaźniki ekonomiczne i środki techniczne sugerują, że pewna ostrożność jest uzasadniona.

Odwrócenie płynności

Zanim omówimy, gdzie jesteśmy obecnie potrzebny jest szybki przegląd poprzedniej analizy na potrzeby kontekstu.

Poprzednio dyskutowaliśmy, że w lutym prawdopodobnie rozpoczęła się korekta po silnym styczniowym rajdzie.

„W ciągu następnych kilku tygodni "handel w bólu" będzie prawdopodobnie niższy w miarę kontynuacji korekty. Jeśli byki wygrają tę bitwę kluczowe poziomy wsparcia zdołają się utrzymać. Jeśli nie, prawdopodobnie zaczniemy głębszy spadek, gdy stery przejmą niedźwiedzie fundamenty”.

Niedźwiedzie rzeczywiście przejęły kontrolę, a rynki spadały do połowy marca. Następnie pisaliśmy tak:

"Jednakże, przy tych sygnałach kupna inwestorzy powinni nieznacznie zwiększyć ekspozycję na akcje, ponieważ prawdopodobna ścieżka cen akcji jest wyższa w ciągu najbliższych dwóch tygodni do dwóch miesięcy. Jak wykazano najbardziej prawdopodobnym celem dla S&P 500 przed napotkaniem poważnego oporu jest 4 200 i rozsądnym poziomem do realizacji zysków i ponownego zmniejszenia ryzyka.

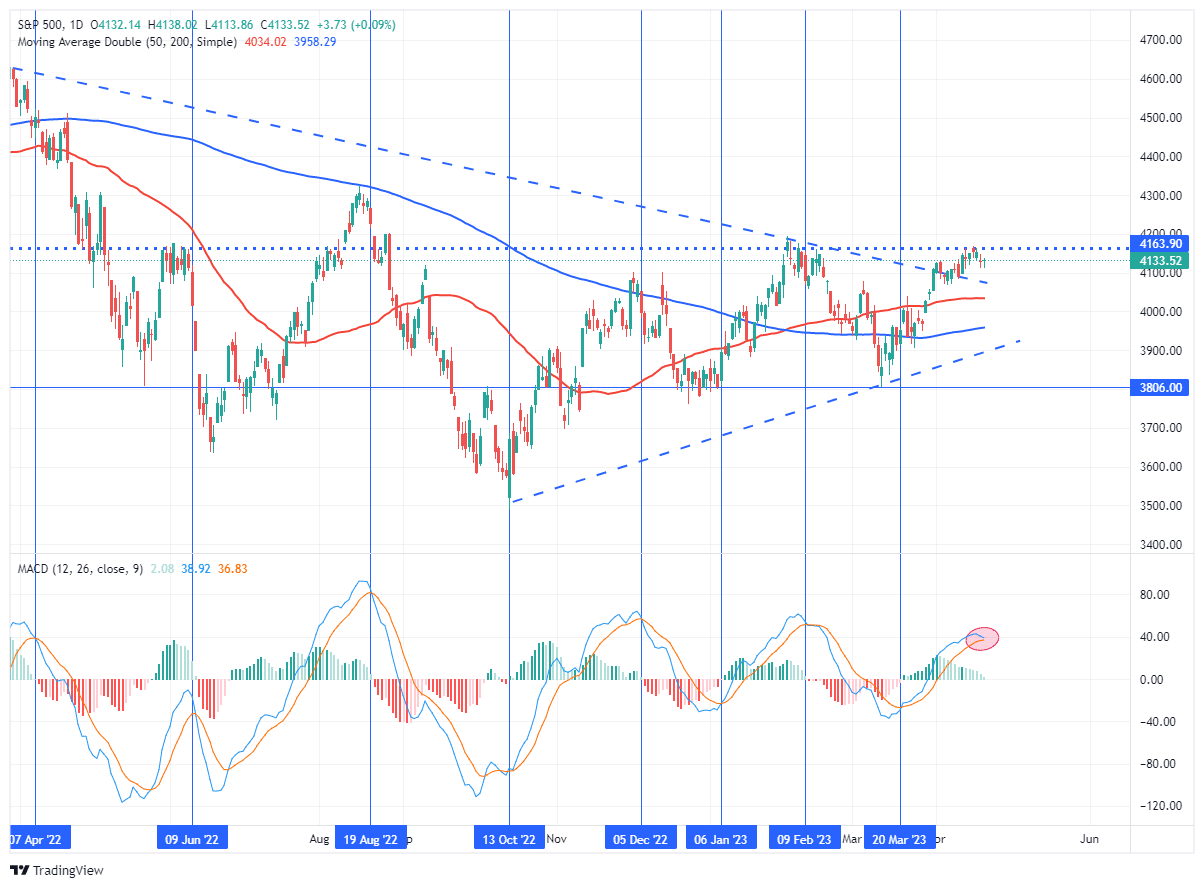

Chociaż rynek nie wzrósł do 4 200, to był blisko i osiągnął szczyt z dziennym maksimum na poziomie 4 168.

Kolejne wsparcie dla tego rajdu pochodziło z pomocy Fed dla banków po upadku Silicon Valley Bank. Jak omówiono w innym artykule, te pożyczki dla banków nie były technicznie luzowaniem ilościowym. Jednak z perspektywy rynków wzrost bilansu Fed był "dzwonkiem Pawłowa".

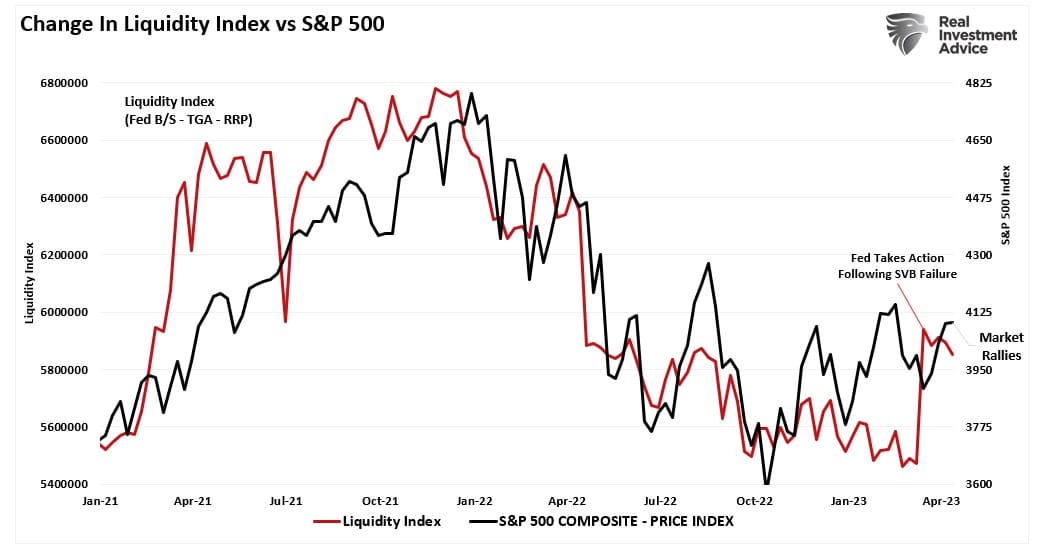

„Innym sposobem spojrzenia na to jest miara płynności w bilansie Fed pomniejszona o konto ogólne Skarbu Państwa i pomniejszona o program rezerw federalnych. Ta połączona miara ma przyzwoitą korelację ze zmianami na rynku”.

Poniższy wykres został opatrzony adnotacjami i zaktualizowany od czasu tego raportu. Nic dziwnego, że uwzględniając historyczną korelację między indeksem płynności a S&P 500 rynek wzrósł w odpowiedzi na wzrost płynności. Gdy zbliżamy się do okresu majowej sprzedaży, ten wskaźnik płynności spada i prawdopodobnie będzie dalej spadał, ponieważ Skarb Państwa i rząd walczą o zbliżający się pułap zadłużenia.

Jak zauważono, nie tylko odwrócenie płynności sugeruje, że majowa sprzedaż może być rozsądnym ruchem, ale także przesłanki techniczne i ekonomiczne.

Wskaźniki sugerują ostrożność

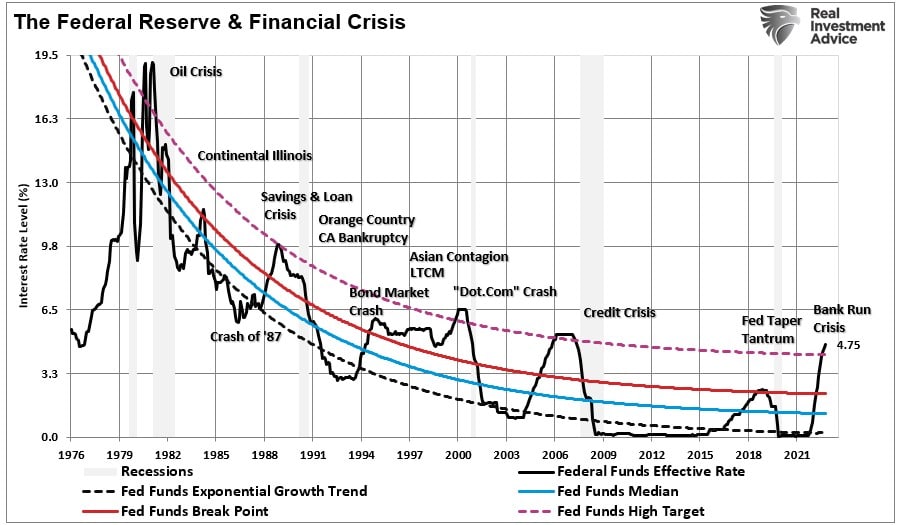

W najnowszym raporcie Bull Bear wspominałem, że wiele wskaźników jest niewątpliwie niepokojących i sugeruje, że oficjalna recesja gospodarcza jest prawdopodobna. Inwersja krzywej rentowności stopy funduszy Fed w stosunku do 10-latek USA jest najsilniejsza od 1986 r. (około 10 miesięcy przed krachem na rynku w 1987 r.).

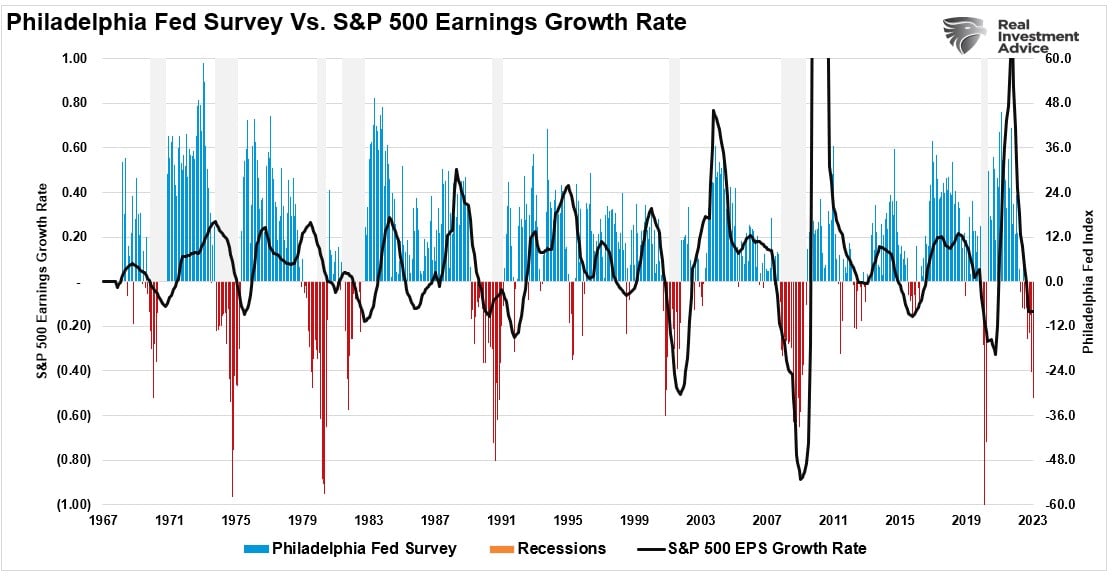

Co więcej, najnowsza publikacja Philadelphia Federal Reserve Manufacturing Index wykazała gwałtowny spadek nastrojów sugerując wyraźniejszą korektę, niż obecnie wskazują na to wyniki. Historycznie rzecz biorąc, tak głębokie odczyty indeksu Philly Fed wiązały się z głębszymi, a nie łagodniejszymi recesjami gospodarczymi.

Jednakże, w krótkim okresie największą uwagę zwracamy na techniczną akcję cenową. Dzieje się tak, dlatego, że akcja cenowa reprezentuje psychologię rynku. Te wskaźniki techniczne były głównymi czynnikami powodującymi zmniejszenie ekspozycji na rynki w lutym i ponowne zwiększenie w marcu. Pionowe linie reprezentują każdy sygnał "kupna" i "sprzedaży" w ciągu ostatniego roku.

Chociaż sygnały te nie są wskaźnikami czasowymi „wejścia” lub „wyjścia z rynku”, to konsekwentnie dostarczają dobrych sygnałów, aby odpowiednio zwiększyć lub zmniejszyć ekspozycję na ryzyko kapitałowe. Wskaźniki te sugerują, że inwestorom może opłacić się decyzja o sprzedaży w maju i powrocie w późniejszym czasie.

Wszystko wskazuje na to, że Fed podniesie stopy

Chociaż same wskazania techniczne mogą być wystarczającym ostrzeżeniem, aby zmniejszyć ryzyko w maju, to warto pamiętać, że Fed jest gotowa na kolejną podwyżkę 5 maja. Z każdą podwyżką stóp zbliżamy się do sytuacji, w której Rezerwa Federalna dokona zniszczenia czegoś ekonomicznie lub finansowo. Taka sytuacja powtarzała się wielokrotnie w historii, a biorąc pod uwagę agresywność kampanii podwyżek stóp procentowych w ciągu ostatniego roku, negatywny wynik nie byłby zaskoczeniem.

Jak dotąd, rynki zniosły podwyżkę stóp znacznie lepiej niż oczekiwano. Jednak większość z tych podwyżek stóp procentowych jeszcze nie została przetrawiona przez system gospodarczy. Co więcej, gospodarka została wzmocniona ogromnym wzrostem podaży pieniądza, który nadal wspiera działalność gospodarczą. Ale to wsparcie również zanika, gdy kończą się programy wsparcia z czasów pandemii.

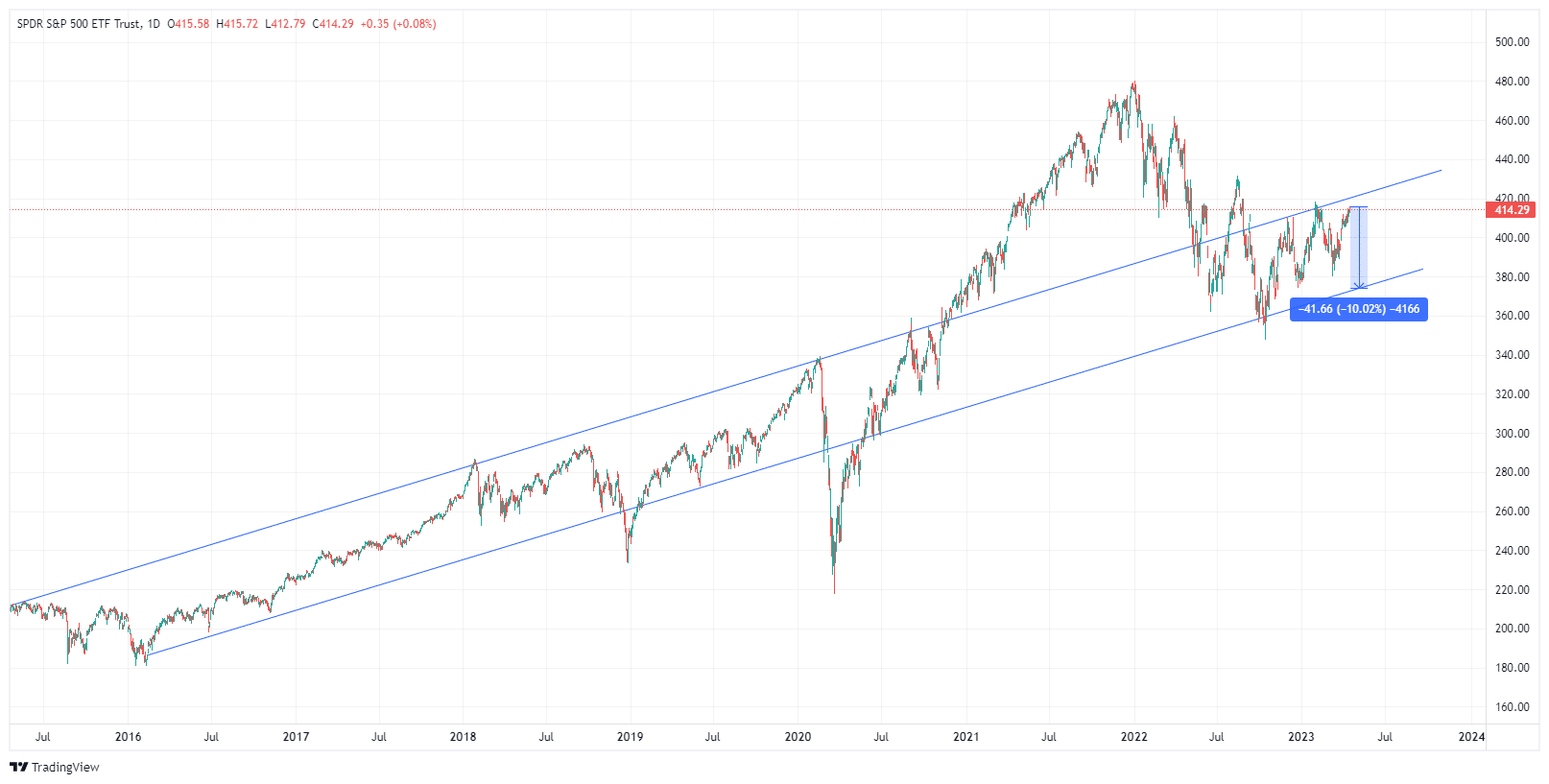

Wchodząc w tradycyjnie słabe miesiące letnie musimy zauważyć, że rynkowy trend zwyżkowy pozostaje nienaruszony. Jednakże, jak stwierdziłem w miniony weekend:

"Należy pogodzić się z tą perspektywą i oczekiwać korekty. Spadek o 10% doprowadziłby do kolejnego powrotu do dołków kanału trendu zwyżkowego jak wspomniano powyżej. Jeśli to wsparcie się utrzyma byłoby to logiczne miejsce na dodanie ekspozycji na ryzykowne aktywa z czysto technicznego punktu widzenia".

Z tych powodów zwiększyliśmy środki pieniężne i zmniejszyliśmy ryzyko kapitałowe w portfelach, gdy zbliżamy się do sezonowo słabych miesięcy letnich. Czy możemy się mylić "sprzedając maj" i opuszczając rynek, by powrócić później? Jest to z pewnością możliwe, a jeśli rzeczywiście tak jest w razie potrzeby odpowiednio dodamy ekspozycję.

Jednak ostrożne podejście do lata może przynieść dodatkowe korzyści.