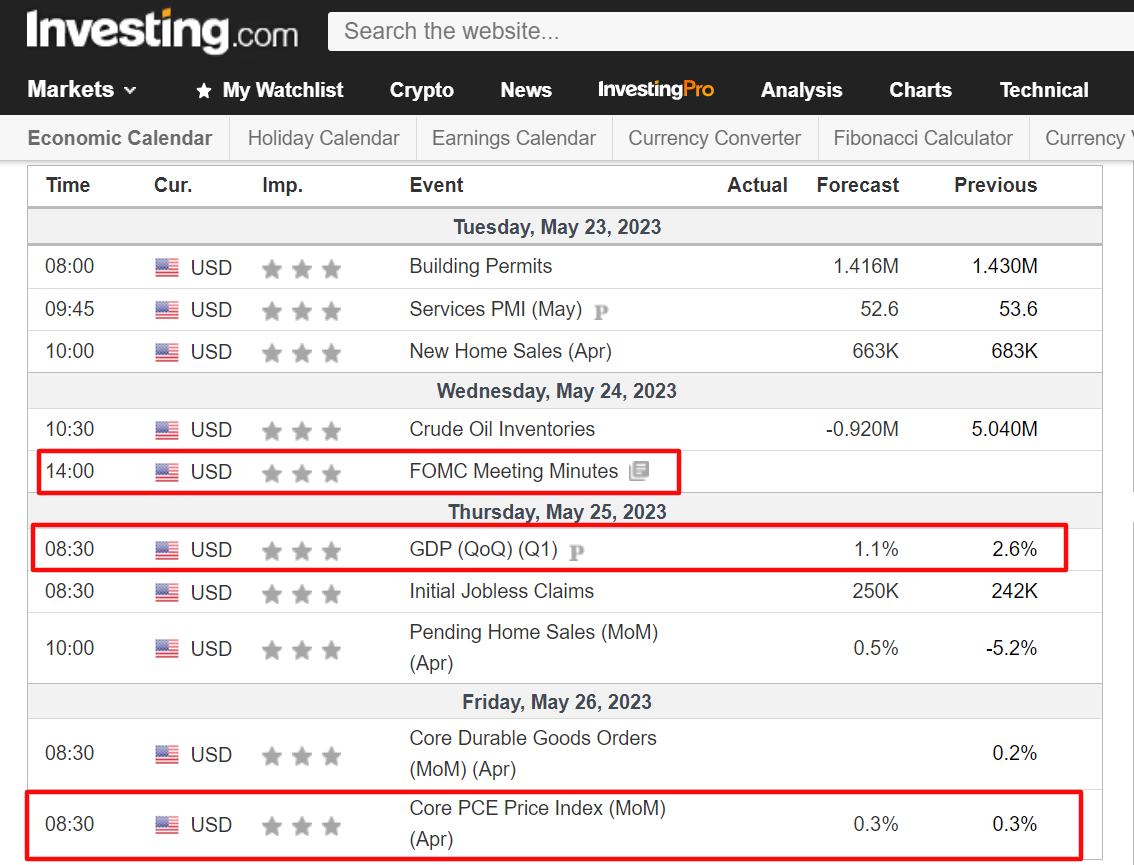

- W tym tygodniu w centrum uwagi będą niewątpliwie dane o inflacji PCE, protokół Fed z posiedzenia FOMC i oczywiście spór dotyczący pułapu zadłużenia;

- Akcje firmy DICK’S Sporting Goods to akcje warte kupna z uwagi na imponujące zyski;

- Za to akcje spółki Nvidia spadają z powodu dużego spadku zysków i niezachęcającej perspektywy.

Akcje na Wall Street zakończyły piątkowe notowania na minusie, ze względu na wstrzymanie negocjacji w sprawie podniesienia pułapu zadłużenia USA. Ostudziło to nieco optymizm, że umowa zostanie "jak zwykle" zawarta przed ostatecznym terminem zapobiegając katastrofalnej niewypłacalności.

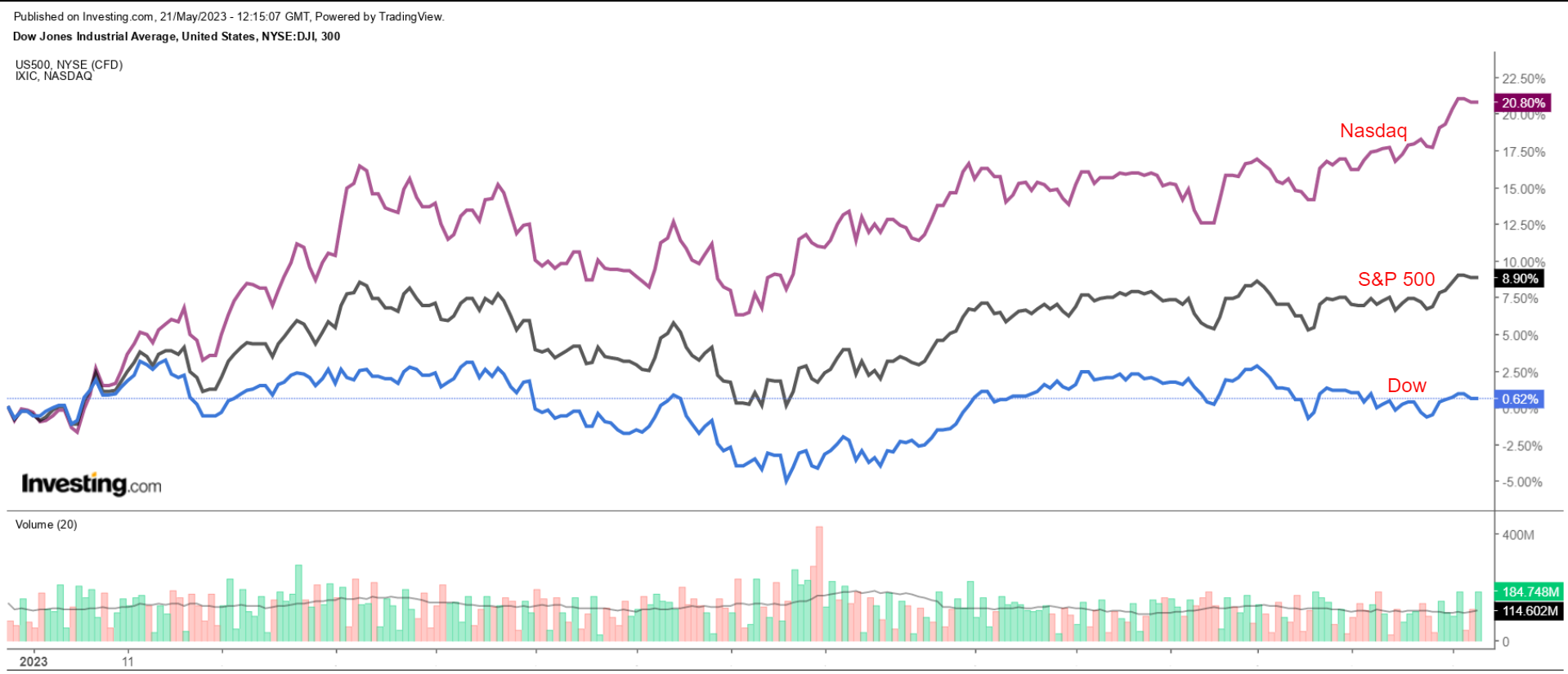

Pomimo słabych wyników z piątku, Dow Jones Industrial Average wzrósł po raz pierwszy od trzech tygodni, podczas, gdy benchmarkowy S&P 500 i technologiczny Nasdaq Composite odnotowały największe tygodniowe zyski od marca.

W ciągu tygodnia, Dow zyskał 0,4%, S&P 500 wzrósł 1,6%, Nasdaq dodał 3%.

Oczekuje się, że nadchodzący tydzień będzie kolejnym obfitującym w wydarzenia, ponieważ inwestorzy nadal oceniają perspektywy gospodarki, inflacji i stóp procentowych w obawie przed potencjalną niewypłacalnością USA.

W kalendarzu ekonomicznym najważniejsza będzie piątkowa publikacja indeksu cen osobistych wydatków konsumpcyjnych (PCE), który jest preferowaną miarą inflacji Rezerwy Federalnej. Jak podaje Investing.com, analitycy spodziewają się, że zarówno stopa m/m (+0,3%) jak i r/r (+4,6%) pozostaną na podwyższonym poziomie.

Równie uważnie obserwowana będzie środowa publikacja przez Fed protokołu z posiedzenia FOMC. Inwestorzy będą analizowali tę publikację pod kątem wszelkich dyskusji na temat przyszłego kierunku polityki pieniężnej.

Obecnie, rynki w przeważającej mierze oczekują, że Fed wstrzyma cykl zacieśniania monetarnego na kolejnym posiedzeniu w czerwcu; według narzędzia monitorującego stóp Fed Investing.com, szanse na brak działań wynoszą 82%.

Poza tym, swoimi wynikami pochwalą się, m.in.: Lowe’s (NYSE:LOW), Best Buy (NYSE:BBY), Kohl’s (NYSE:KSS), Costco (NASDAQ:COST), Dollar Tree (NASDAQ:DLTR), Burlington Stores (NYSE:BURL), Zoom Video (NASDAQ:ZM), Palo Alto Networks (NASDAQ:PANW) i Workday (NASDAQ:WDAY). Tym samym sezon wyników za I kw. na Wall Street dobiega końca.

Niezależnie od tego, w jakim kierunku pójdzie rynek, poniżej przedstawiam jedną spółkę, która prawdopodobnie będzie poszukiwana oraz inną, która może odnotować dalsze spadki.

Pamiętajmy jednak, że moje ramy czasowe dotyczą tylko nadchodzącego tygodnia, tj. od 22 do 26 maja.

Akcja, którą warto kupić: DICK’S Sporting Goods

Spodziewam się, że kurs akcji DICK'S Sporting Goods Inc (NYSE:DKS) osiągnie lepsze wyniki w nadchodzącym tygodniu, ponieważ - moim zdaniem - najnowsze wyniki finansowe tego największego sprzedawcy detalicznego artykułów sportowych w kraju zaskoczą pozytywnie.

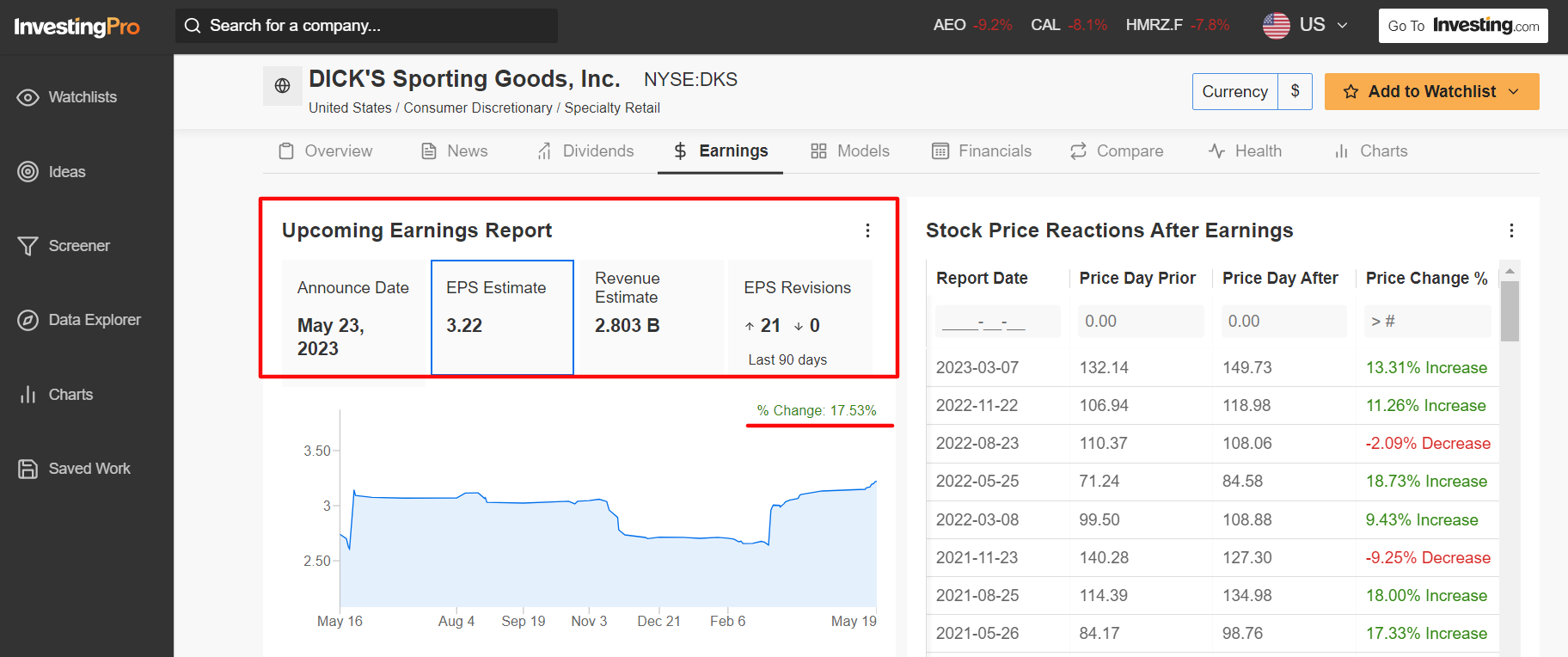

Pomimo szokująco słabych wyników konkurenta z branży, tj. Foot Locker (NYSE:FL) opublikowanych pod koniec zeszłego tygodnia, wierzę, że wyniki DICK'S okażą się lepsze od oczekiwań. Publikacja nastąpi przed we wtorek, 23 maja przed otwarciem.

Zgodnie z ruchami na rynku opcji, inwestorzy wyceniają znaczne wahania - o około 9% w obu kierunkach - na akcjach DKS po aktualizacji wyników. Po ostatnim raporcie o wynikach w połowie marca kurs DICK'S skoczył o 13%.

Źródło: InvestingPro - Wypróbuj 7 dni za darmo

Nic dziwnego, że ankieta InvestingPro dotycząca rewizji zysków przez analityków wskazuje na rosnący optymizm przed publikacją a analitycy są coraz bardziej optymistyczni w stosunku do tego sprzedawcy artykułów sportowych. Szacunkowe zyski były korygowane w górę 21 razy w ciągu ostatnich 90 dni w porównaniu z zero korekt w dół.

Konsensus mówi, że ta sieć sklepów z artykułami sportowymi z siedzibą w Pittsburghu w Pensylwanii – która prowadzi ponad 850 punktów sprzedaży detalicznej w całych Stanach Zjednoczonych – ma ogłosić zysk na akcję w pierwszym kwartale w wysokości 3,22 USD, co oznaczałoby 13% poprawę w stosunku do EPS w wysokości 2,85 USD r/r.

Tymczasem, prognozy mówią, że przychody w pierwszym kwartale wzrosną o około 4% r/r, do 2,8 mld USD dzięki solidnemu wzrostowi popytu w kategorii odzieży sportowej i obuwia.

Pomimo trudnych warunków dla detalistów, firma DICK'S przebiła prognozy dotyczące zysków i sprzedaży podawane przez Wall Street przez 11 kwartałów z rzędu, co świadczy o sile i odporności jej podstawowej działalności, bazie lojalnych klientów oraz solidnej realizacji w całej firmie.

W związku z tym uważam, że zarząd DICK'S zapewni optymistyczne wskazówki odzwierciedlające utrzymujące się pozytywne trendy, w tym zdyscyplinowane podejście do zapasów oraz duże zapotrzebowanie klientów na odzież i sprzęt sportowy i rekreacyjny.

Akcje DKS zakończyły piątkową sesję na poziomie 126,67 USD, co było najniższym zamknięciem od 27 stycznia. Na obecnym poziomie DICK'S ma kapitalizację rynkową w wysokości około 10,8 miliarda dolarów, co czyni go najcenniejszą siecią detaliczną artykułów sportowych w USA.

Akcje tego sprzedawcy detalicznego sprzętu sportowego wzrosły o +5,3% od początku roku, znacznie lepiej, niż -1,6% odnotowane przez SPDR S&P Retail ETF (NYSE:XRT), który śledzi szeroki, zrównoważony indeks amerykańskich spółek handlu detalicznego na S&P 500.

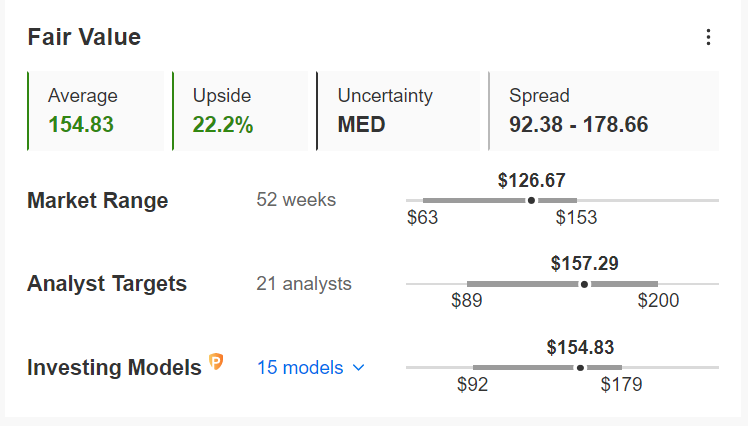

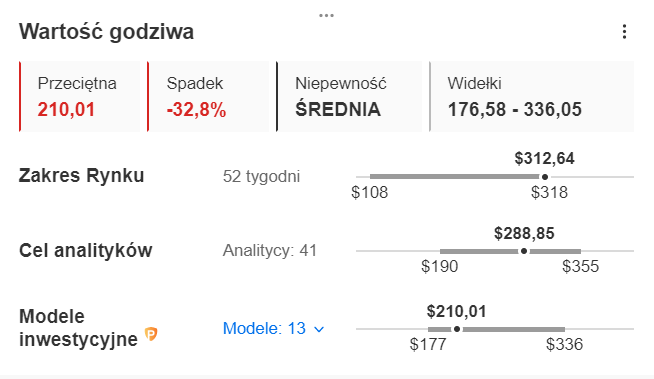

Wartość godziwa - dane InvestingPro

Aktualna 12-miesięczna cena docelowa na InvestingPro wynosi około 155 USD za akcje DKS, co oznacza ponad 22% wzrost sprawiając, że jest to dobry moment na zakup.

Akcja, którą warto sprzedać: Nvidia

Wierzę, że akcje spółki Nvidia (NASDAQ:NVDA) ucierpią w nadchodzącym tygodniu, ponieważ długo oczekiwany raport tego giganta technologicznego za pierwszy kwartał prawdopodobnie ujawni gwałtowne spowolnienie zarówno zysków, jak i wzrostu sprzedaży.

Zgodnie z danymi InvestingPro, zysk na akcję Nvidii w pierwszym kwartale wyniesie 0,91 USD, co oznaczałoby spadek o 33,1% w porównaniu z rokiem ubiegłym. Tymczasem, przewiduje się, że przychody w skali roku spadły 21,4%, do 6,51 mld USD.

Przed publikacją raportu, analitycy podnieśli szacunki EPS w górę 15 razy netto w ciągu ostatnich 90 dni, jednakże, w tym samym przedziale czasowym ogólne oczekiwania dotyczące zysków spadły o prawie 40%, pomimo ogromnego rajdu tej akcji w okresie poprzedzającym publikację.

Handel opcjami oznacza 7% wahania w górę lub w dół, gdy firma z Santa Clara w Kalifornii ujawnia dane po zamknięciu rynku amerykańskiego w środę 24 maja.

Moim zdaniem, Nvidia jest obecnie bez wątpienia najbardziej przereklamowaną spółką na całym rynku, ponieważ jej wyceny zaczynają przypominać bańkę.

Akcje wzrosły o 114% na początku 2023 r. zyskując na zwiększonym zainteresowaniu postępami w zakresie sztucznej inteligencji (AI). Jeszcze bardziej zdumiewające jest to, że akcje NVDA niemal potroiły swoją wartość w stosunku do najniższego poziomu z października 2022 r., który wyniósł 108,13 USD.

Akcje NVDA wzrosły w czwartek do najwyższego poziomu od 9 grudnia 2021 r. zbliżając się do rekordowego poziomu nieco powyżej 346 USD; akcje zakończyły piątkowe notowania ceną 312,64 USD, co dało temu producentowi chipów kapitalizację rynkową w wysokości aż 773 mld USD.

Ogromny rajd inspirowany sztuczną inteligencją sprawił, że akcje są wyjątkowo przeciągnięte i przewartościowane, co czyni je podatnymi na spadek po publikacji wyników.

Rzeczywiście, dane InvestingPro pokazują, że firma kierowana przez Jensena Huanga jest obecnie notowana po wyjątkowo wysokiej 29-krotności sprzedaży i 66-krotności zysków z transakcji terminowych, co stanowi dwukrotność historycznej wartości godziwej ustalonej na rynku.

Nic dziwnego, że wartość godziwa InvestingPro dla akcji NVDA wskazuje na potencjalny spadek o prawie 33% w stosunku do piątkowej ceny zamknięcia.

Szukasz bardziej praktycznych pomysłów tradingowych, aby poradzić sobie z obecną zmiennością rynku? Narzędzie InvestingPro pomaga łatwo zidentyfikować zwycięskie akcje w dowolnym momencie.

Rozpocznij 7-dniowy okres próbny, aby odblokować niezbędne statystyki i dane!

Oto link dla tych z Was, którzy chcieliby zasubskrybować Investing Pro i samodzielnie rozpocząć analizę akcji.

Zastrzeżenie: W chwili pisania tego tekstu posiadam krótką pozycję na S&P 500 i Nasdaq 100 za pośrednictwem ProShares Short S&P 500 ETF (SH) i ProShares Short QQQ ETF (PSQ). Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka zarówno otoczenia makroekonomicznego jak i finansów spółek. Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane, jako porady inwestycyjne.