Ostatnie nagłówki najwyraźniej zachwiały nastrojami inwestorów. Oczywiście za wcześnie jest wyciąganie zbyt daleko idących wniosków z kilku dni słabszych niż oczekiwano wyników ankiet. Co ważniejsze, najnowsze dane wskazują, że gospodarka nadal rośnie, firmy nadal zatrudniają, a krótkoterminowe perspektywy wydatków konsumenckich pozostają pozytywne. Biały Dom powinien jednak wziąć pod uwagę implikacje niedawnego spadku nastrojów na Main Street. Wydaje się, że rynki finansowe właśnie to robią.

Spadek zaufania konsumentów

Dwa wskaźniki nastrojów konsumentów w lutym, opublikowane w ostatnich dniach, są dobrym punktem wyjścia. Indeks nastrojów konsumentów Uniwersytetu Michigan gwałtownie spadł w tym miesiącu, "w dużej mierze z powodu obaw, że wzrost cen spowodowany wyższymi cłami jest nieuchronny" - napisała w piątek dyrektor ds. badań konsumenckich Joanne Hsu.

Wczorajsza publikacja indeksu zaufania konsumentów Conference Board za luty opowiada podobną historię.

>>> ProPicks AI to dziesiątki zwycięskich portfeli zarządzanych przez zaawansowaną sztuczną inteligencję. Tylko w 2024 roku AI ProPicks:

- Zidentyfikowała 2 akcje ze wzrostem ponad 150%,

- Wskazała 4 akcje ze wzrostem ponad 30%

- Wyłoniła 3 akcje ze wzrostem ponad 25%

- Po wzroście o 226%, oto najlepsze typy naszej sztucznej inteligencji na rok 2025

Inne strategie ProPicks lokalne znajdziesz tutaj:

-

Inwestujesz w indeks CAC40? Te dwie strategie AI dały wzrosty +335% i +280%

-

Inwestujesz w DAX? - oto gotowe strategie AI akcji lepsze niż indeks bazowy

W lutym zaufanie konsumentów odnotowało największy miesięczny spadek od sierpnia 2021 r. - stwierdziła Stephanie Guichard, starsza ekonomistka w firmie konsultingowej. Jest to trzeci z rzędu spadek miesiąc do miesiąca, który sprowadził indeks do dolnej części przedziału obowiązującego od 2022 roku.

Oznaki słabszych nastrojów mogą również zacząć rezonować w sektorze małych przedsiębiorstw. Ankieta NFIB przeprowadzona wśród właścicieli firm spadła w styczniu, chociaż pozostaje na podwyższonym poziomie po wyborach prezydenta Trumpa w listopadzie. Jednak wskaźnik niepewności w badaniu gwałtownie wzrósł w zeszłym miesiącu do trzeciego najwyższego odczytu po dwóch miesiącach spadków z rzędu.

Dane dotyczące nastrojów należy traktować ostrożnie, ale ostatnie aktualizacje prawdopodobnie odzwierciedlają wyższy poziom niepokoju w tym miesiącu. Istotnym czynnikiem mogą być dramatyczne zmiany na wielu frontach ogłoszone przez Biały Dom w ciągu ostatnich kilku tygodni. Wśród nich są plany gwałtownego wzrostu ceł, które mają podnieść ceny i zwiększyć inflację, choćby tymczasowo. Niezależnie od tego, co sądzisz o programie prezydenta, szybka transformacja długotrwałych norm podważa zaufanie do rynków i sektora konsumenckiego.

Polityczne podziały w nastrojach konsumentów

Aby być uczciwym, nadal istnieje wyraźna różnica w danych dotyczących nastrojów konsumentów, gdy oddzieli się Republikanów od Demokratów. Nic dziwnego, że optymizm wyrażany przez Demokratów przed wyborami gwałtownie spadł, podczas gdy niektóre miary konsumentów związanych z GOP wyraźnie wzrosły. Krótko mówiąc, polityka nadal utrudnia uzyskanie jasnego odczytu ogólnych perspektyw kraju.

Dla porównania, rynki finansowe są apolityczne, a ostatnie zmiany w kierunkowym nastawieniu do akcji i obligacji są coraz trudniejsze do zignorowania. Na rynku akcji indeks (S&P 500) spadł we wtorek czwarty dzień z rzędu. Należy tu jednak uczciwie dodać, że S&P jest nadal blisko rekordowego poziomu i za wcześnie jest na wyciąganie zbyt daleko idących wniosków. Powiedzmy, że na razie mamy "normalną" korektę.

W międzyczasie gwałtowny spadek rentowności amerykańskich obligacji skarbowych może być postrzegany, jako pozytywne zjawisko. Być może, ale wiele zależy od tego, czy ten trend się utrzyma i dlaczego. W tej chwili spadające rentowności obligacji i spadające ceny akcji sugerują, że może szykować się scenariusz redukcji ryzyka.

Niektórzy analitycy zaczynają się martwić, że agresywne plany prezydenta dotyczące taryf celnych zaczynają wpływać na oczekiwania konsumentów, co z kolei ma wpływ na perspektywy gospodarcze.

Wydaje się, że wkrótce ktoś szybko pociągnie za dywan, na którym stoi gospodarka, ponieważ polityka Waszyngtonu powoduje szybką utratę zaufania ze strony konsumentów - przewiduje Chris Rupkey, główny ekonomista FWDBonds. W tym roku gospodarkę czeka awaryjne lądowanie. Postaw na to. Rynek obligacji już to zrobił".

Wydaje mi się to zbyt pesymistyczne, przynajmniej na razie, ale niech służy za przypomnienie, że Biały Dom musi być bardziej wrażliwy na to, jak postrzegane jest jego twarde podejście do zmian. Jak zauważa dziś Greg Ip z The Wall Street Journal: Spadające ostatnio nastroje konsumentów mogą przekładać się na postrzeganie prezydenta Trumpa. W ostatnich sondażach przeprowadzonych zarówno przez Gallup, jak i Quinnipiac University, więcej respondentów wyraziło dezaprobatę niż aprobatę dla jego polityki w sferze gospodarki.

Budżet federalny i rosnące obawy o zadłużenie

Dodatkową komplikacją jest wczorajsze zatwierdzenie przez Izbę propozycji budżetu, która otwiera drogę do realizacji programu legislacyjnego prezydenta Trumpa. Według niektórych rachunków plan ten wydaje się mieć na celu pogłębienie i tak już wysokiego deficytu budżetowego rządu. Zrównoważony budżet, za którym ostatnio opowiadał się prezydent Trump, wygląda na coraz bardziej odległy, jeśli plan Izby Reprezentantów zostanie przegłosowany.

Jeden z Republikanów (Rep. Thomas Massie z Kentucky) ostrzega:

Jeśli republikański budżet przejdzie, deficyt się pogorszy, a nie poprawi.

Komitet na rzecz Odpowiedzialnego Budżetu Federalnego (Committee for a Responsible Federal Budget) radzi, że jeśli proponowany budżet przejdzie, to w ciągu najbliższych 10 lat doda 3,4 biliona dolarów do i tak już wysokiego poziomu zadłużenia, a tempo wzrostu zobowiązań rządu federalnego przyspieszy.

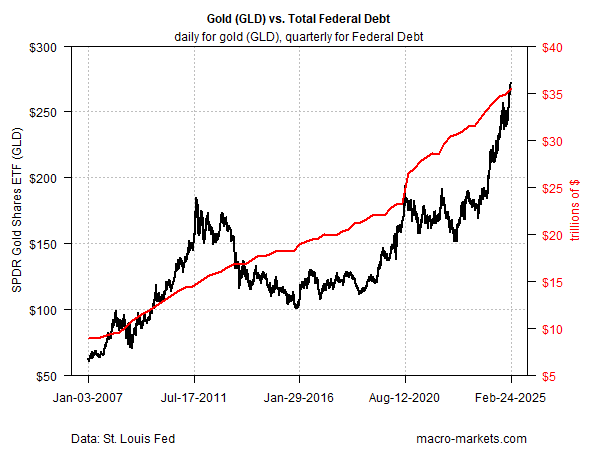

To niepokojący znak w czasach rosnącego niepokoju o pogłębiający się poziom zadłużenia rządu federalnego w ujęciu względnym i bezwzględnym. Jak napisałem wczoraj dla TMC Research, wzrost ceny złota w ostatnim czasie wydaje się być znakiem ostrzegawczym dla perspektyw ryzyka fiskalnego w USA.

Dobrą wiadomością jest to, że administracja Trumpa wciąż ma czas na wzmocnienie zaufania na Main Street i na rynkach. Podejście typu "słoń w sklepie z porcelaną" nie działa, dlatego wskazana jest bardziej zniuansowana, przemyślana strategia. Gospodarka jest nadal zasadniczo w dobrej kondycji, więc prezydent Trump wciąż może przegrać tę grę. Tymczasem zegar tyka.