Tak, to była nasza rada od połowy sierpnia. Nasz poranny briefing z 19 sierpnia 2024 r. nosił tytuł "Gotowi na krótkie obligacje?". Napisaliśmy w nim:

Inwestorzy obligacji mogą oczekiwać zbyt wielu obniżek stóp procentowych zbyt wcześnie, jeśli sierpniowe wskaźniki ekonomiczne odbiją się od lipcowych poziomów, a Fed odeprze obecne oczekiwania rynków dotyczące polityki pieniężnej. Spodziewamy się, więc, że w przyszłym miesiącu 10-latki USA powrócą do przedziału między 4% a 4,5%.

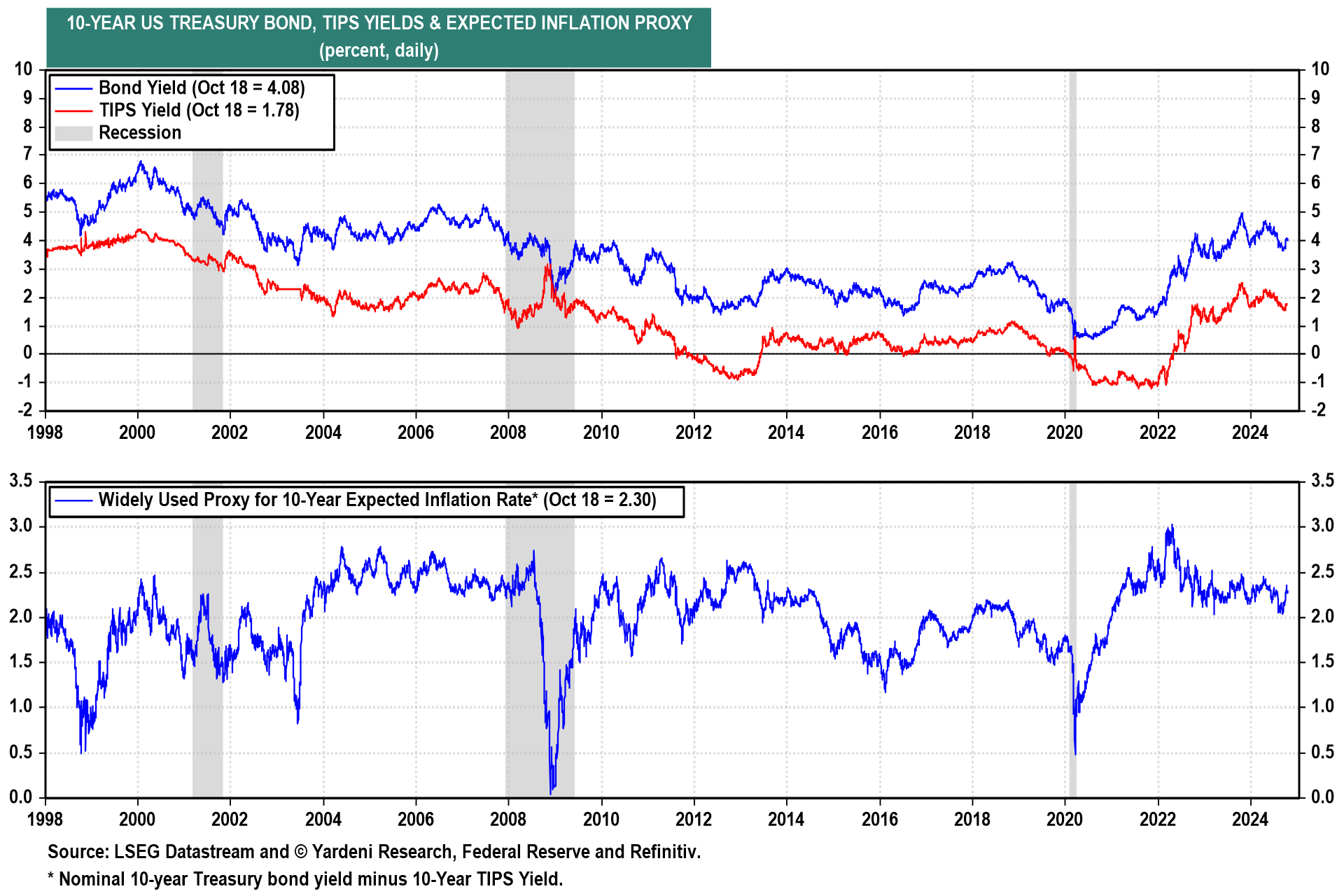

W tym czasie rentowność 10-letnich obligacji skarbowych wynosiła 3,88% (wykres).

Mieliśmy rację, co do gospodarki i rentowności obligacji, mimo że funkcja reakcji Fed okazała się inna niż oczekiwaliśmy. Zamiast pozostać umiarkowanie jastrzębim, przewodniczący Fed Jerome Powell stał się wyjątkowo gołębi w swoim przemówieniu z 23 sierpnia w Jackson Hole.

Doprowadziło to do spadku rentowności obligacji do 3,62% w dniu 16 września. Z kolei 18 września Fed obniżyła stopę funduszy federalnych o 50 pb. Uznaliśmy, że to zbyt wiele i zbyt wcześnie. Podtrzymaliśmy naszą opinię, że rentowność ponownie wzrośnie powyżej 4% w związku z lepszymi niż oczekiwano danymi gospodarczymi i brakiem perspektyw na cięcie stóp przez Fed w pozostałej części roku.

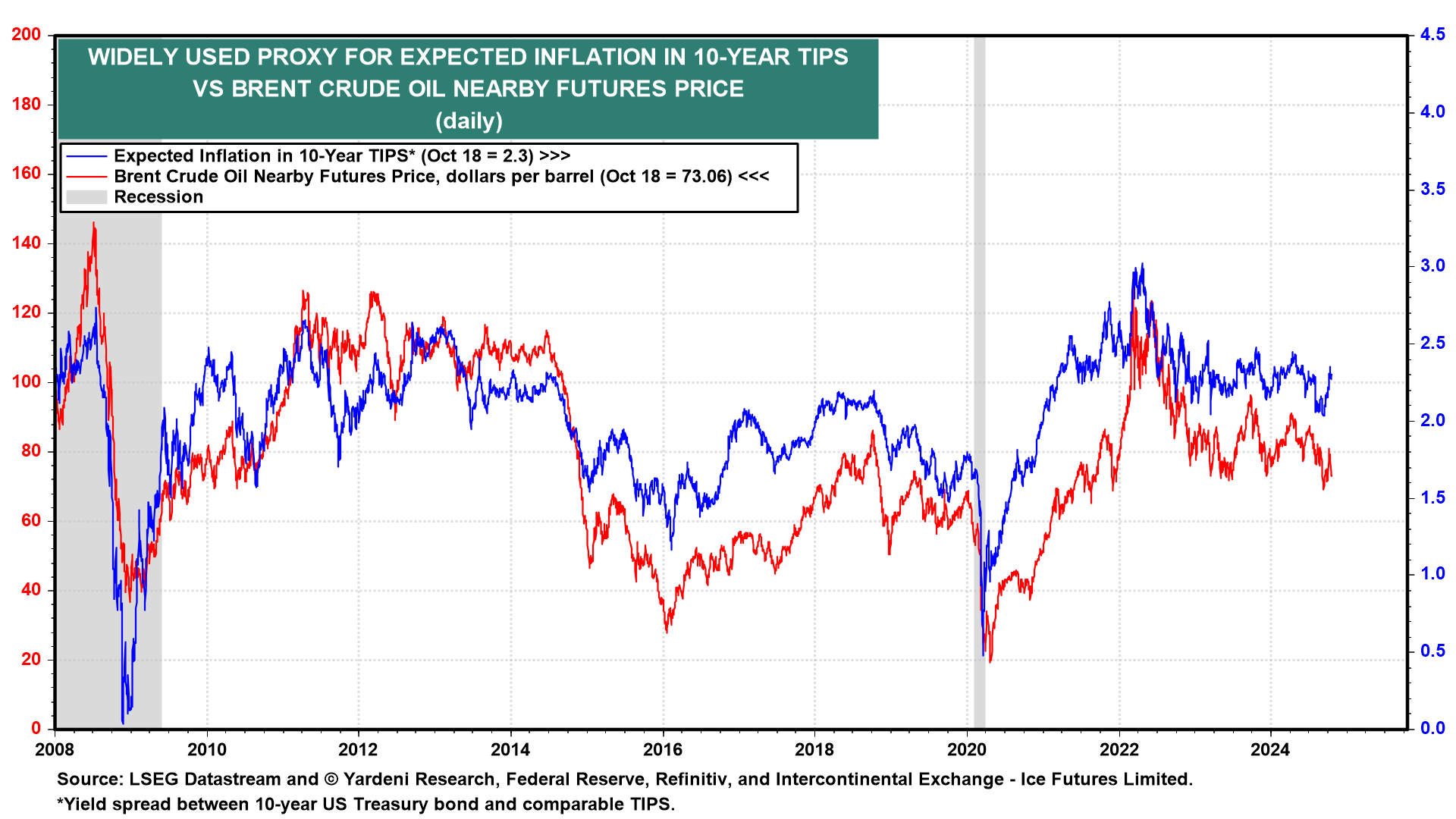

Od 16 września rentowność 10-latek wzrosła do 4,18%, tj. o 56 pb. Oczekiwany spread inflacyjny pomiędzy rentownością nominalną 10-latek a rentownością obligacji TIPS wzrósł o 26 pb. Spread inflacyjny rozszerzył się pomimo niedawnego spadku cen ropy (wykres). Rynek obligacji wydaje się zgadzać z naszym poglądem, że Fed może stymulować gospodarkę, która tego nie potrzebuje.

W naszym QuickTakes z 7 kwietnia napisaliśmy:

W tych okolicznościach zwiększylibyśmy również pozycje w metalach szlachetnych.

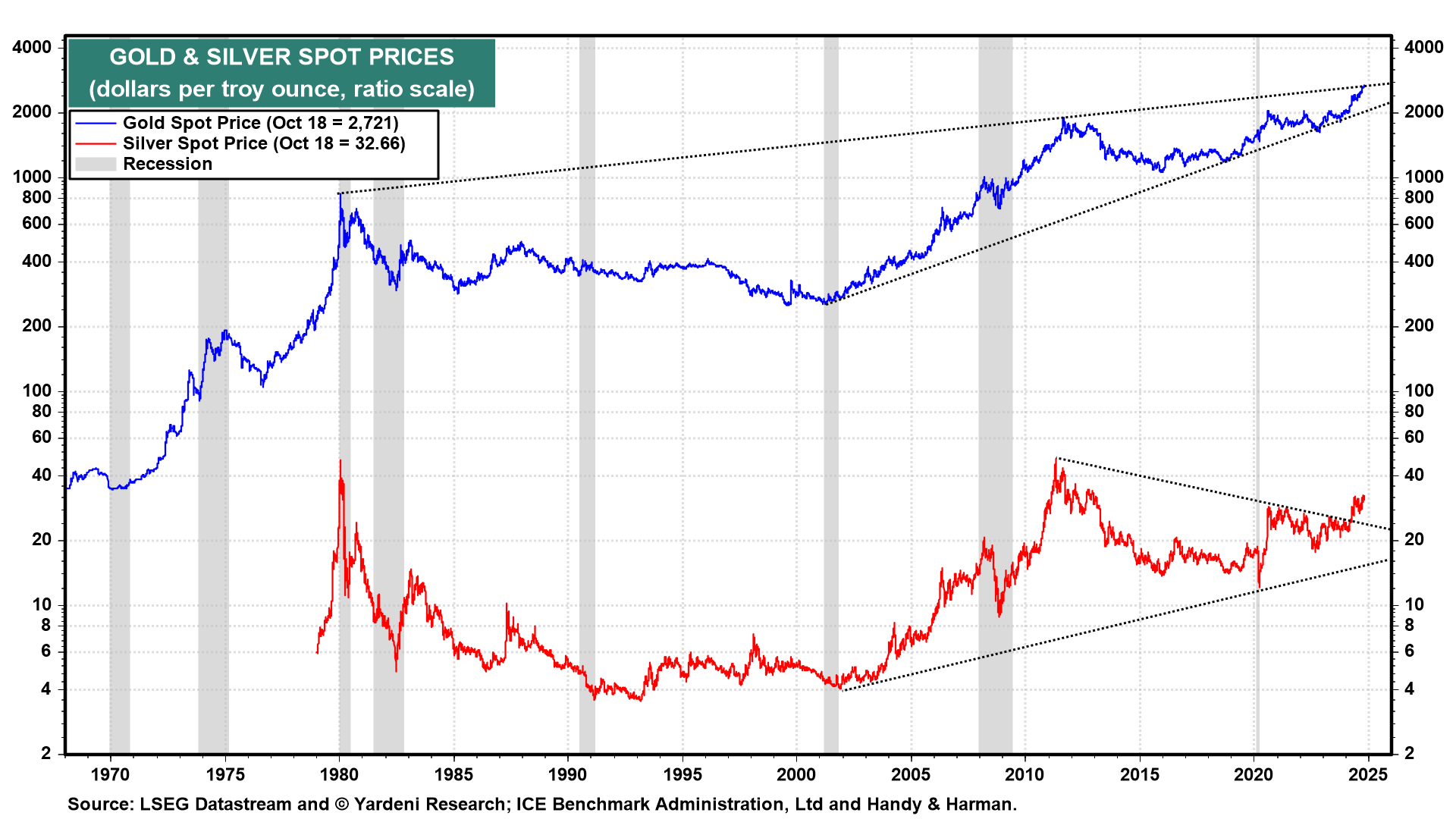

Nawiązaliśmy do rosnącego ryzyka geopolitycznego, jako dobrego powodu do bycia byczym wobec złota i srebra. Zauważyliśmy, że ceny złota i srebra wybijały się w górę (wykres).

Złoto jest tradycyjnie postrzegane, jako zabezpieczenie przed inflacją, jednak wraz ze spadkiem inflacji osiągnęło nowe szczyty. Być może złoto jest teraz zabezpieczeniem przed amerykańskimi sankcjami gospodarczymi. Po inwazji Rosji na Ukrainę w lutym 2022 r., rosyjskie rezerwy walutowe przechowywane przez USA i ich sojuszników zostały zamrożone.

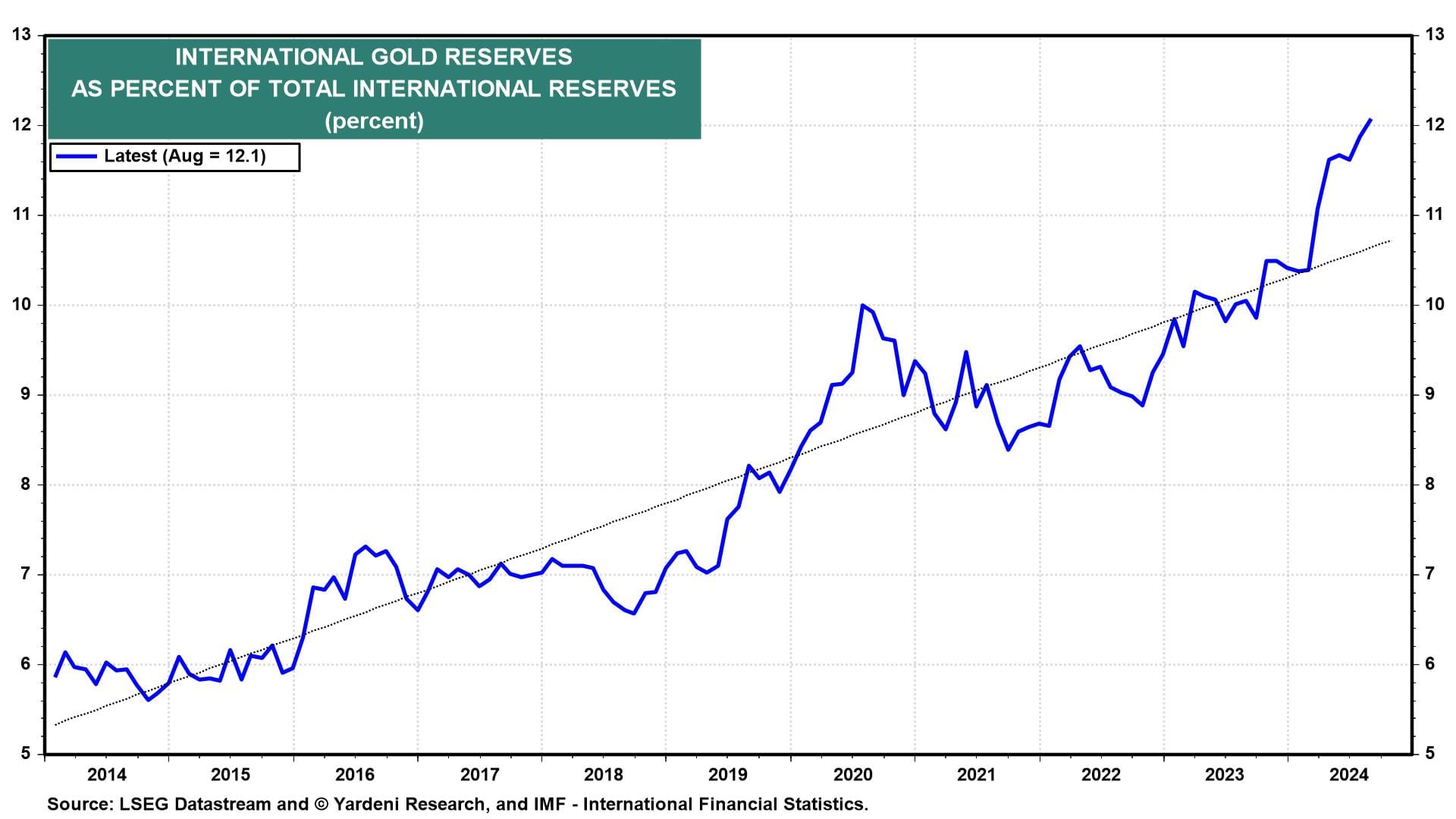

Od tego czasu niektórzy urzędnicy i komentatorzy zaproponowali zajęcie tych aktywów, które wynoszą prawie 300 miliardów dolarów i wykorzystanie wpływów na obronę i odbudowę Ukrainy. Nic dziwnego, że Chiny i inne kraje zwiększają alokację złota w międzynarodowych rezerwach swoich krajów (wykres).