- Akcje amerykańskich spółek są na dobrej drodze do zakończenia 2023 r. na wysokim poziomie w związku z przypuszczeniami, że Fed zakończyła już cykl podnoszenia stóp procentowych.

- Rok 2024 jest tuż za rogiem i pomimo optymistycznego nastroju, przed nami mnóstwo zagrożeń, które nie powinny schodzić z radaru inwestorów.

- Szukasz pomocy na rynku? Subskrybenci InvestingPro otrzymują ekskluzywne pomysły i wskazówki dotyczące poruszania się w każdym klimacie. Dowiedz się więcej

Do końca 2023 r. pozostało zaledwie kilka dni handlowych, a akcje na Wall Street są na dobrej drodze do zamknięcia roku na solidnym poziomie. Z kolei inwestorzy są coraz bardziej optymistyczni, że Rezerwa Federalna zakończyła podnoszenie stóp procentowych.

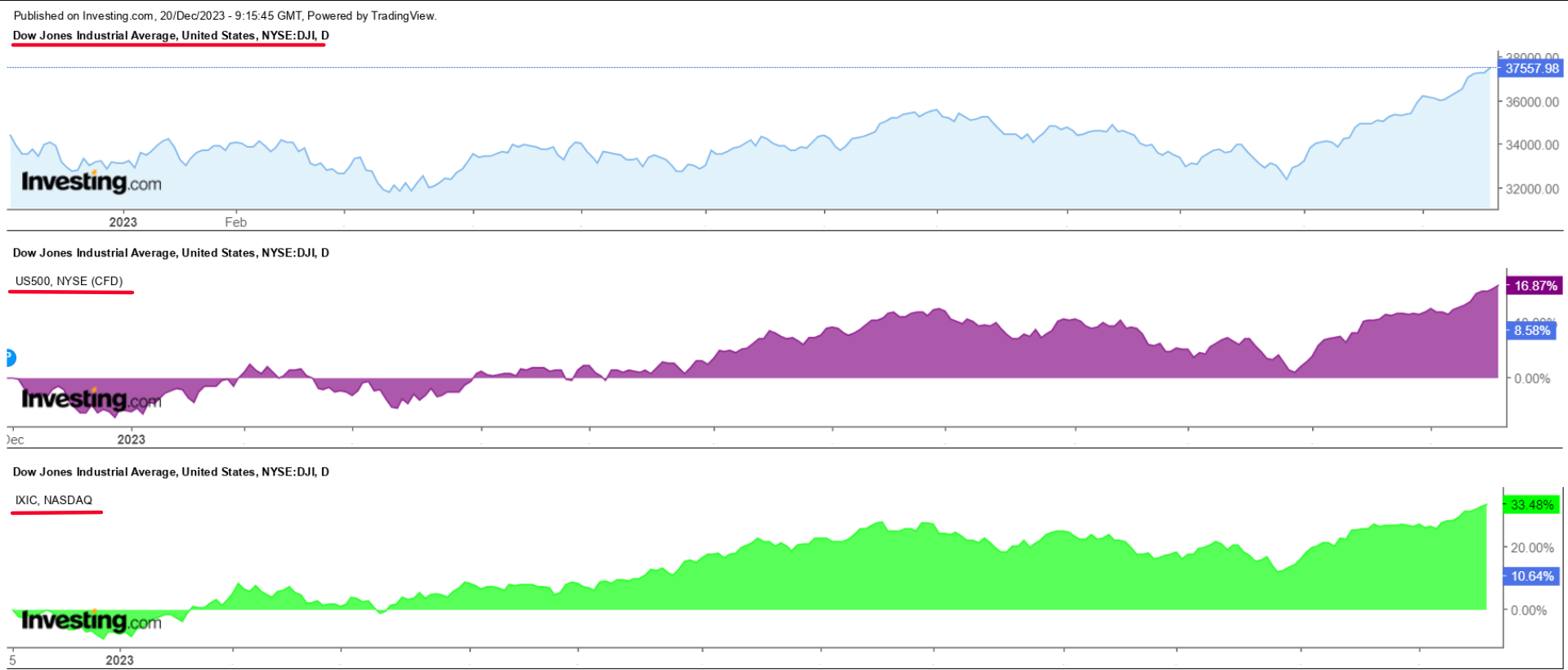

Indeks Nasdaq Composite osiągnął najlepsze wyniki, zyskując 43,3% od początku roku, dzięki grupie "Siedmiu Wspaniałych", czyli spółek technologicznych o dużej kapitalizacji, w tym Nvidia (NASDAQ:NVDA), Meta Platforms (NASDAQ:META), Tesla (NASDAQ:TSLA), Alphabet (NASDAQ:GOOGL), Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL) i Amazon (NASDAQ:AMZN).

W międzyczasie benchmarkowy S&P 500 i blue-chipowy Dow Jones Industrial Average wzrosły odpowiednio o 24,2% i 13,3% w ciągu roku.

Podczas gdy inwestorzy wyznaczają swój kurs do 2024 r., przed nami rysuje się krajobraz pełen niepewności, co wymaga czujności i spojrzenia na pięć istotnych zagrożeń, które mogą wpłynąć na rynki i nastroje inwestorów w ciągu roku.

Te pięć zagrożeń podkreśla potrzebę ostrożnego i elastycznego podejścia w poruszaniu się po krętych ścieżkach 2024 roku.

1. Niepewność, co do polityki Fed

Stanowisko Rezerwy Federalnej w sprawie stóp procentowych pozostanie najważniejszym czynnikiem wpływającym na dynamikę rynku w 2024 roku. Wkraczając w Nowy Rok, to dychotomia między rosnącymi oczekiwaniami na obniżki stóp a scenariuszem, w którym Fed utrzymuje stopy na wyższym poziomie przez dłuższy czas, tworzy klimat nieprzewidywalności.

Po podniesieniu kosztów kredytu o 525 punktów bazowych od marca 2022 r. do obecnego przedziału 5,25%-5,5%, wielu uczestników rynku jest coraz bardziej przekonanych, że kampania zacieśniania polityki Fed jest już zakończona lub niemal zakończona.

Wedługnarzędzia Fed rate monitor investing.com w środę rano istnieje około 75% szans na obniżkę stóp procentowych na posiedzeniu Fed w marcu 2024 r., podczas gdy szanse na majową obniżkę wynoszą około 95%.

Nadzieje na poluzowanie polityki pieniężnej wzrosły po gołębim zwrocie Fed w zeszłym tygodniu, a decydenci wskazywali na trzy obniżki stóp w 2024 roku.

Jednak w kolejnych dniach po ostatnim posiedzeniu pojawiły się oznaki rozbieżności wśród przedstawicieli Fed, ponieważ niektórzy członkowie FOMC zaczęli tonować byczą reakcję rynku.

Kluczową kwestią pozostaje to, czy odporność gospodarki spowoduje przedłużający się okres podwyższonych stóp procentowych, czy też oznaki napięć będą wymagały zwrotu w kierunku obniżek stóp.

Niepewność ta kładzie się cieniem na oczekiwaniach rynkowych, skłaniając inwestorów do ostrożnych i skalkulowanych zachowań w środowisku, w którym sygnały polityczne mogą znacząco wpłynąć na wyceny aktywów i postrzeganie ryzyka.

Istnieje ryzyko, że Fed popełni poważny błąd polityczny, jeśli zbyt wcześnie zacznie luzować warunki monetarne, co może spowodować ponowny wzrost presji inflacyjnej.

2. Recesja w USA i globalne spowolnienie gospodarcze

To, co może zadecydować o tym, jak szybko lub jak mocno Fed obniży stopy procentowe w 2024 r., zależy od tego, czy gospodarka USA wpadnie w recesję, czy też nie.

Pomimo powszechnych oczekiwań dotyczących zbliżającego się spowolnienia, gospodarka okazała się znacznie bardziej odporna niż przewidywało wielu na Wall Street, a wzrost gospodarczy trzymał się mocniej niż oczekiwano w obliczu wyższych stóp procentowych, podsycając optymizm inwestorów, co do miękkiego lądowania.

Nie wyszliśmy jednak jeszcze całkowicie na prostą, ponieważ Fed spodziewa się, że w 2024 r. gospodarka wzrośnie, o 1,4%, co oznacza gwałtowne spowolnienie z 2,6% w tym roku.

A ponieważ decydenci Fed przyznają, że skutki i wpływ ich podwyżek stóp procentowych nie są jeszcze w pełni odczuwalne w gospodarce, wzrost może spowolnić jeszcze bardziej w przyszłym roku.

Ponadto, zbliżające się widmo potencjalnej recesji na kluczowych rynkach globalnych, w szczególności w Europie i Chinach, stanowi kolejne zagrożenie, które wymagałoby od uczestników rynku ponownej oceny ich strategii inwestycyjnych na 2024 rok.

Powolny wzrost gospodarczy w Europie i utrzymujące się wyzwania, potęgowane przez niepewność związaną z potencjalnymi zakłóceniami w dostawach energii, tworzą niepokojący obraz. Jednocześnie Chiny, światowa potęga gospodarcza, zmagają się ze spowolnieniem tempa wzrostu w obliczu represji regulacyjnych i wysiłków na rzecz zrównoważenia swojej gospodarki.

W takich warunkach inwestorzy stają przed trudnym zadaniem dostosowania swoich strategii w celu zabezpieczenia się przed dalekosiężnymi konsekwencjami szerszego globalnego spowolnienia gospodarczego.

3. Uporczywa inflacja

Wraz ze spowolnieniem inflacji i zasygnalizowaniem przez Rezerwę Federalną obniżek stóp procentowych w 2024 r., wielu inwestorów wydaje się przyjmować optymistyczne nastawienie na nadchodzący rok.

Rzeczywiście, inflacja w Stanach Zjednoczonych znacznie spadła od czerwca 2022 r., kiedy to osiągnęła najwyższy od 40 lat poziom 9,1%, w związku z agresywnym cyklem podwyżek stóp procentowych przez Fed.

Niemniej jednak, inflacja cen konsumpcyjnych pozostaje znacznie powyżej celu banku centralnego wynoszącego 2%, pomimo nieustannych wysiłków Fed zmierzających do ograniczenia CPI, który w ubiegłym miesiącu wzrósł w ujęciu rocznym o 3,1%.

Co więcej, nowe zakłócenia w globalnych łańcuchach dostaw stanowią kolejne zagrożenie, potencjalnie powodując ponowne przyspieszenie inflacji w 2024 r. i stwarzając dodatkowe wyzwania dla stabilności gospodarczej.

W związku z tym uważam, że istnieje duże ryzyko, że inflacja może przeciwstawić się oczekiwaniom i utrzymywać się na podwyższonym poziomie dłużej, niż obecnie oczekują rynki, co miałoby daleko idący wpływ na plany polityki pieniężnej Fed.

Zawiłości tych wyzwań wymagają uważnego monitorowania, ponieważ każde nieoczekiwane przyspieszenie cen konsumpcyjnych może nie tylko nadszarpnąć zaufanie rynku, ale także wymusić rekalibrację strategii inwestycyjnych w oczekiwaniu na przedłużające się przeciwności inflacyjne.

4. Zawirowania geopolityczne i nieprzewidywalne rynki energii

Napięcia geopolityczne prawdopodobnie będą nadal rzucały cień na globalne rynki i pozostaną czynnikiem ryzyka wymagającym uwagi inwestorów w nowym roku.

Trwające konflikty w krytycznych regionach, takich jak Ukraina i Bliski Wschód, w połączeniu z eskalacją wrogości, szczególnie na Morzu Południowochińskim, są silnymi katalizatorami wahań rynkowych.

Gracze rynkowi muszą zmierzyć się z faktem, że wstrząsy geopolityczne, napędzane regionalnymi sporami i walkami o władzę i wpływy, mogą potencjalnie zakłócić równowagę rynkową i zmienić globalny krajobraz inwestycyjny.

Sektor energetyczny pozostaje podatny na nagłe zmiany wywołane czynnikami geopolitycznymi. Ceny ropy naftowej mogą wzrosnąć w przypadku nasilenia się napięć geopolitycznych i ograniczeń podaży na Bliskim Wschodzie.

Zwiększone napięcia w kluczowych regionach, takich jak Morze Czerwone, lub eskalacja konfliktu z udziałem kluczowych graczy, takich jak Iran, mogą natychmiast spowodować wzrost cen energii, stawiając nowe wyzwania dla globalnej stabilności gospodarczej i presji inflacyjnej.

Poruszanie się w takich zawiłościach napięć geopolitycznych, ograniczeń podaży i potencjalnych konfliktów wymaga kompleksowej ponownej oceny portfeli inwestycyjnych, apetytu na ryzyko i ekspozycji rynkowej.

5. Niepewność związana z wyborami prezydenckimi w USA

W obliczu widma wyborów prezydenckich w USA w 2024 r., niepewność polityczna przeplata się z dynamiką rynku.

Kontrast i ewoluująca narracja wokół potencjalnych kandydatów wprowadzają kolejną warstwę złożoności, a według sondaży i stron bukmacherskich, były prezydent Donald Trump jest obecnie zdecydowanym faworytem do pokonania Joe Bidena.

Trump ma obecnie przewagę około pięciu punktów procentowych nad Bidenem wśród zarejestrowanych lub prawdopodobnych wyborców, gdy zbliżają się wybory w listopadzie 2024 roku.

To sprawia, że Biden jest dopiero drugim urzędującym prezydentem, od czasu, gdy rozpoczęto badania sondażowe, który zaczął tracić przewagę w staraniach o reelekcję na tym etapie kampanii. W ciągu ostatnich 80 lat urzędujący prezydenci prowadzili średnio o nieco ponad 10 punktów procentowych na rok przed wyborami.

Zbliżający się dyskurs wyborczy może zmienić nastroje inwestorów i wpłynąć na strategiczne decyzje inwestycyjne, tworząc atmosferę, w której krajobrazy polityczne mają znaczący wpływ na trajektorie rynkowe.

Biorąc to wszystko pod uwagę, zbliżające się wybory prezydenckie w USA w 2024 r. rzucają cień niepewności na rynki finansowe.

Co robić w takiej sytuacji?

Wzajemne oddziaływanie tych pięciu czynników może znacząco wpłynąć na ruchy rynkowe, apetyt na ryzyko i strategie inwestycyjne w 2024 roku.

Wspomniane zagrożenia i ich ewoluujący charakter muszą być stale analizowane przez inwestorów, którzy chcą poruszać się po tym niepewnym terenie i omijać potencjalne pułapki w nadchodzącym roku.

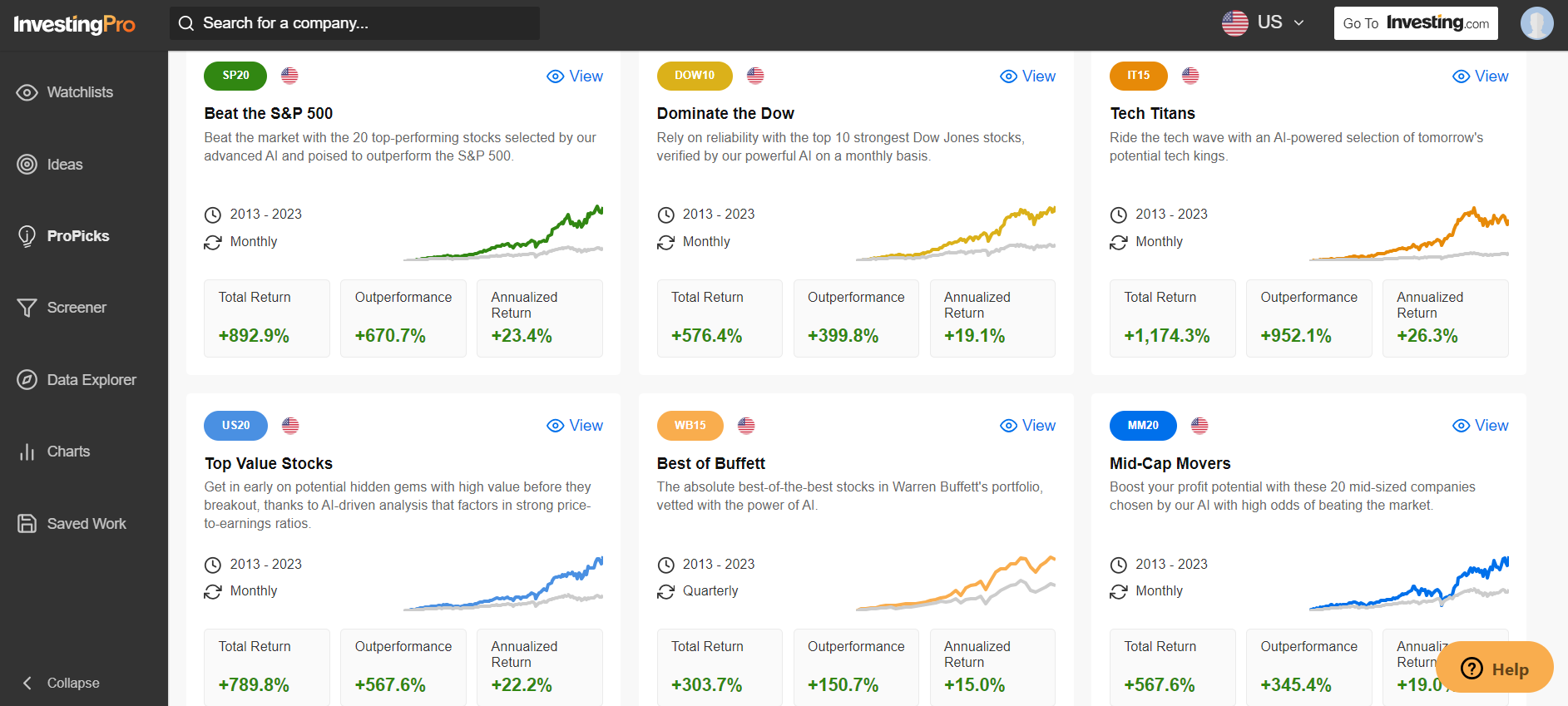

Koniecznie sprawdź InvestingPro, aby być na bieżąco z najnowszymi trendami rynkowymi i tym, co oznaczają one dla Twoich decyzji tradingowych.

Oferując strategie dostosowane do różnych preferencji inwestorów i apetytu na ryzyko, ProPicks zaspokaja szeroki zakres stylów inwestycyjnych, dzięki czemu wiesz, co i kiedy najlepiej kupić.

Źródło: InvestingPro

ProPicks jest dostępny dla wszystkich subskrybentów InvestingPro. Subskrypcję można wykupić tutaj.

Zastrzeżenie: W chwili pisania tego tekstu zajmuję długą pozycję na S&P 500 i Nasdaq 100 poprzez SPDR S&P 500 ETF (SPY) i Invesco QQQ Trust ETF (QQQ). Zajmuję również długą pozycję w funduszu Technology Select Sector SPDR ETF (NYSE:XLK). Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka zarówno środowiska makroekonomicznego, jak i finansów spółek.

Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane, jako porada inwestycyjna.

-----------------------------------

Nie przegap! Ceny docelowe akcji i gotowe strategie inwestycyjne spółek GPW i giełd z całego świata są dostępne na InvestingPro.Teraz z rabatem do 60% na Cyber Monday Extended!

DODATKOWO -10% rabatu na 2-letnią subskrypcję InvestingPro z kodem promocyjnym PROM23 i -10% na subskrypcję roczną z kodem 1PROM23.

-----------------------------------