Obecny tydzień zdecydowanie stoi pod znakiem banków centralnych, które podejmowały kluczowe decyzje w kontekście 4 kwartału obecnego roku. Na tapecie mamy m.in. BOE, FED, SNB czy Bank Centralny Norwegii. Sytuacja jest o tyle ciekawa, że wraz z eskalacją sytuacji pandemicznej wiele banków centralnych zdecydowało się na poluzowanie polityki monetarnej oraz wdrożenie planów wspomagających gospodarkę. Wraz z ogólnoświatowym wystrzałem inflacji, mającej związek z odbiciem post pandemicznym, zaczynamy wchodzić w fazę zacieśniania polityki monetarnej oraz wygaszania programów stymulacyjnych.

Zobaczmy w jakiej fazie znajdują się najważniejsze zachodnie banki centralne

BOE utrzymuje luźną politykę monetarną

W dniu wczorajszym poznaliśmy kluczowe decyzje Banku Anglii odnośnie kształtu polityki monetarnej na najbliższy okres. Zgodnie z oczekiwaniami zarówno stopy procentowe jak i program skupu aktywów pozostał bez zmian. Decyzje zostały podjęte jednogłośnie czyli 0 do 9 co pokazuje, że jak na razie brakuje jastrzębi w obecnym składzie zarządu banku. Pomimo braku jakichkolwiek decyzji, przekaz, który popłynął z komunikatu daje do zrozumienia, że sytuacja gospodarcza zmierza w stronę nieuchronnego zacieśniania polityki monetarnej. Obecnie rynek wycenia dwie podwyżki o 0.25 pp. w 2022 roku. Podwyżki mogą mieć miejsca nawet przed wygaszeniem programu skupu aktywów jeżeli sytuacja będzie tego wymagać. Głównym argumentem jest w tej sytuacji projekcja inflacji, która zakłada jej wzrost powyżej 4% do końca roku.

Rysunek 1. Analiza techniczna GBP/USD

Inwestorzy wzięli sobie do serca słowa o poprawie warunków ekonomicznych, co spowodowało umocnienie się funta m.in. w stosunku do dolara amerykańskiego. Aktualnie kurs znajduje się w dosyć silnym impulsie wzrostowym, którego efektem jest obronienie strefy popytowej zlokalizowanej w rejonie cenowym 1.3620. W obecnej sytuacji technicznej pierwszym celem dla byków jest lokalny opór w okolicy 1.3780.

SNB nie zmienia obranego kierunku

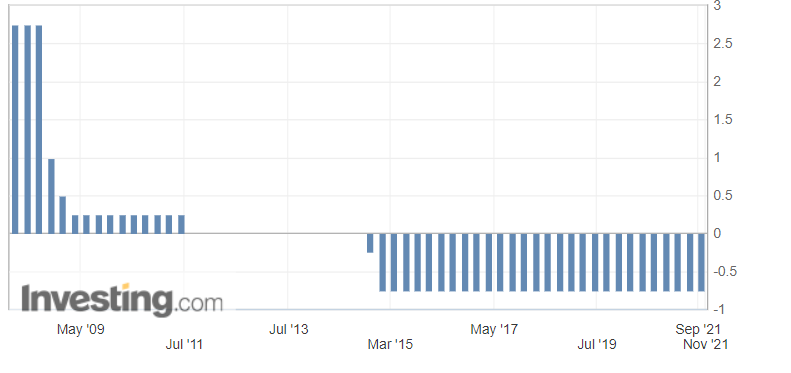

Szwajcarski Bank Narodowy utrzymuje się w grupie czołowych gołębi na europejskiej scenie bankowości centralnej. SNB jako jeden z nielicznych banków na świecie utrzymuje obecnie ujemne stopy procentowe na poziomie -0.75% od końca 2014 roku. Pomimo wielu przynajmniej wstępnych zapowiedzi, które płyną z innych banków centralnych o poprawie warunków ekonomicznych i możliwego zacieśniania polityki, SNB przyjmuje taktykę zgoła odmienną. Stopy procentowe zostają utrzymane na obecnym poziomie, a bank jest gotowy na kolejne interwencje na rynku walutowym jeżeli zajdzie taka potrzeba. Ponadto padło sformułowanie, że frank szwajcarski jest w dalszym ciągu wysoko wyceniany, co jest typowym elementem strategii interwencji słownej.

Rysunek 2. Stopy procentowe w Szwajcarii.

Rynek, który przyzwyczajony jest do gołębiego nastawienia SNB, zareagował jedynie umiarkowaną deprecjacją franka szwajcarskiego. W związku z tym kurs USDCHF pozostaje w ramach lokalnej konsolidacji 0.9220-0.9270. Dopiero wybicie ze wspomnianego zakresu powinno określić kierunek technicznych dla notowań dolara amerykańskiego względem franka szwajcarskiego.

Norges Bank jednym z największych jastrzębi w Europie

Tym razem przenosimy się nieco bardziej na północ, gdzie zamiast gołębi możemy obserwować coraz bardziej agresywne jastrzębie. Mowa o Norges Bank, który zdecydował się na podwyżkę stóp procentowych o 0.25 pp. z poziomu zerowego. Ponad to do końca roku spodziewana jest jeszcze jednak podwyżka w grudniu a następnie co najmniej 3 w 2022 roku. Jest to jedna z najbardziej jastrzębich predykcji wśród banków centralnych państw rozwiniętych. Norges Bank wydaje się być zdeterminowany w realizacji planu podwyżki stóp procentowych, więc przewidywania co do szybkiej ścieżki podwyżek mają swoje uzasadnienie w rzeczywistości.

|

Rysunek 3. Analiza techniczna EUR/NOK

Pomimo tak zdecydowanych zapowiedzi, podwyżka stóp procentowych była przez rynek spodziewana, co było wyceniane przez rynek na fali ostatniego umocnienia się norweskiej waluty. Notowania EURNOK znajdują się w trendzie spadkowym od lipca tego roku docierając w okolice 10.10. W dniu ogłoszenia podwyżki nie zobaczyliśmy zatem kontynuacji spadków, a ostatecznie euro udało się wrócić w okolice otwarcia. Wydaje się jednak, że strona popytowa ma jeszcze miejsce na rozwinięcie spadków, a docelowo niedźwiedzie większych problemów powinny spodziewać się w okrągłym rejonie cenowym 10 koron norweskich za jednego dolara.

FED przygotowuje się do zacieśniania polityki

Najważniejszym posiedzeniem w tym tygodniu był oczywiście FED, który zapowiedział redukcje skupu aktywów, która powinna rozpocząć się już w listopadzie. Dodatkowo w przyszłym roku spodziewane jest rozpoczęcie podwyżek stóp procentowych. W komunikacie przedstawionym przez zarząd FOMC możemy przeczytać o trwającym odbiciu gospodarczym oraz inflacyjnym trendzie wzrostowym. Nadal jednak konsensu rynkowy nie zakłada ani jednej podwyżki w tym roku, pierwsze spodziewane są w 2022 roku i kolejne 3-4 na przestrzeni 2023-24.

Rysunek 4. Analiza techniczna USDPLN

Pomimo początkowej reakcji wzrostowej, ostatecznie USD/PLN w kolejnych dniach zanotował nowe lokalne minima w okolicy 3.92. Należy jednak pamiętać, że znajdujemy się w średnioterminowym trendzie wzrostowym, możliwe więc, że obecne spadki są jedynie korektą. Wybicie górą z formacji trójkąta może być sygnałem zakończenia odreagowania z pierwszym celem w okolicy 3.9440.

Autor: Damian Nowiszewski

- Tutaj znajdziesz analizy techniczne i interaktywne wykresy walut w czasie rzeczywistym, EUR/PLN, USD/PLN.

- Dołącz także do forum walutowego na Investing.com USD/PLN i przedstaw swoją ocenę dotyczącą kursu złotego do dolara i EUR/USD, EUR/PLN

- Przelicznik walut znajdziesz tu