Podsumowanie: Wielu inwestorów ma skoncentrowane portfele akcji, co wiąże się z bardzo wysokim ryzykiem. Chcemy pokazać, że łącząc portfel składający się z akcji 5 spółek w proporcji 50/50 z funduszem giełdowym (ETF) monitorującym szeroko rozumiany rynek akcji znacznie obniżamy ryzyko przy zachowaniu oczekiwanego długoterminowego zwrotu. Jeżeli inwestor jest skłonny nieco obniżyć oczekiwania dotyczące zwrotu, może zamienić ETF podążający za rynkiem akcji na fundusz śledzący alokację aktywów i jeszcze bardziej obniżyć ryzyko. Na koniec omawiamy ryzyko związane z inflacją dla realnego majątku oraz metody potencjalnego częściowego zrównoważenia tego ryzyka.

Czym jest ryzyko?

W ubiegłym roku opisywałem moje podejście do zarządzania własnym kapitałem, które spotkało się z pozytywnym odzewem. Biorąc pod uwagę, że zaledwie kilka miesięcy później ceny akcji osiągnęły szczytowe wartości, mój komentarz pojawił się w najlepszym możliwym momencie. W obliczu znacznego spadku cen akcji w stosunku do ich niedawnych wartości szczytowych oraz ostatniego odbicia na rynku akcji, przyjęliśmy nieco odmienne podejście do zarządzania ryzykiem. Omówimy, czym jest ryzyko i co może zrobić typowy inwestor, aby uniknąć zbyt wysokiego ryzyka w sytuacji, gdyby akcje ponownie poszły w dół.

Po pierwsze musimy rozróżnić ryzyko i niepewność. Ryzyko można formalnie opisać jako proces, który jest kwantyfikowalny, w którym przedział ufności jest powiązany z wielkością próby; innymi słowy, proces, w ramach którego można prowadzić statystykę. Niepewność natomiast jest niekwantyfikowalna, jak np. inwazja na Ukrainę, ponieważ tego rodzaju wydarzenie jest wyjątkowe i w związku z tym nie wiąże się ze znaczącym prawdopodobieństwem.

W szerszym kontekście wychodzimy od ostatecznej definicji ryzyka, którą jest uniknięcie ruiny finansowej. Chociaż jest to ważna koncepcja i coś, czego można uniknąć, jeżeli inwestor powstrzyma się od stosowania dźwigni finansowej, ruina może również oznaczać utratę 98% majątku; nie jest to więc wyłącznie całkowita ruina. Jest jednak ona na tyle duża, że do odrobienia strat należałoby wygenerować zysk w wysokości 4 900%, co ilustruje asymetrię pomiędzy zyskami i stratami.

Typową definicją ryzyka jest wariancja jakiegoś procesu bazowego (na przykład akcji), która jest statystycznie miarą skali oscylowania danego procesu wokół swojej średniej wartości. Im wyższa wariancja, tym większe prawdopodobieństwo znaczących ruchów w dowolnym kierunku. Ponieważ większość inwestorów detalicznych to inwestujący w akcje, a zatem dysponujący wyłącznie długimi pozycjami, skupimy się w większym stopniu na ryzyku spadku niż na ryzyku wzrostu (zyskach), ponieważ zależy nam na jak największej wariancji, jeżeli jej dolna granica jest powyżej zerowego zwrotu.

Skupienie się na ryzyku spadku prowadzi do koncepcji zwanej semiwariancją, która koncentruje się wyłącznie na zwrotach poniżej określonej wartości progowej - często zerowej - i opisuje ryzyko spadku. Problem dotyczący tego podejścia polega na tym, że podstawowym założeniem jest zachowujący się typowo rozkład ujemnych zwrotów. Wiemy, że rynki finansowe i akcje mają gruby ogon, co oznacza, że obserwujemy o wiele więcej znaczących ruchów (zarówno zysków, jak i strat), niż wskazywałby na to rozkład normalny. Oznacza to, że semiwariancja będzie niedoszacowywać prawdziwe ryzyko ze względu na asymetrię zwrotów.

Obserwacje te doprowadziły do sformułowania takich pojęć jak warunkowa wartość zagrożona ryzykiem (ang. conditional value-at-risk), która jest wymyślnym określeniem obliczania średniego zwrotu spośród np. 1% lub 5% najgorszych zwrotów. Miara ta ma wiele wspaniałych właściwości statystycznych, z których jedną jest to, że jest ona mniej wrażliwa na założenia leżące u podstaw rozkładu zwrotów.

Do pewnego stopnia powiązanym pojęciem, które łatwiej zrozumieć, jest maksymalny spadek wartości portfela (ang. maximum drawdown), który definiuje się jako spadek od wartości maksymalnej portfela do wartości najniższej w całym okresie inwestycji. Ze względu na asymetrię zysków i strat, inwestorzy mocno skupiają się na tym wskaźniku i dążą do minimalizacji strat, aby uniknąć dużych spadków wartości portfela lub dużych strat w okresie jednostkowym (dziennym, tygodniowym, miesięcznym).

W jaki sposób typowy inwestor może zminimalizować ryzyko?

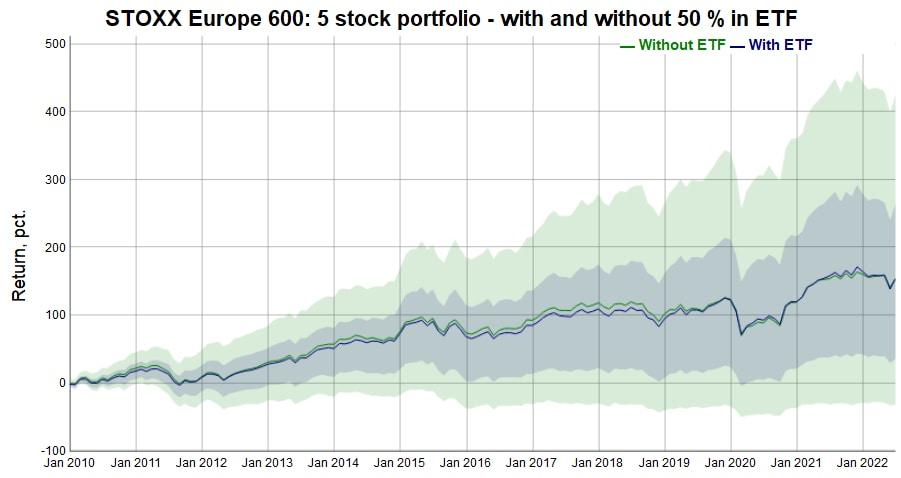

Typowy inwestor ma ograniczony kapitał, przez co często jego portfel zawiera akcje zaledwie 3-5 spółek, ponieważ w przeciwnym razie minimalna prowizja równałaby się wysokim kosztom transakcji. Pierwszy wykres pokazuje zwrot z portfela akcji 5 spółek europejskich, do którego w styczniu 2010 r. wybrano losowo pięć akcji i nie ingerowano w jego skład w późniejszym czasie. Jeżeli któraś z akcji została wycofana z obrotu lub kupiona, zastępowała ją odpowiednia waga w gotówce. Operację taką przeprowadzono 1 000 razy, aby poznać wewnętrzną wariancję wyników tego rodzaju portfeli.

W analizowanym okresie wynoszącym 12,5 roku znaczny odsetek próby obejmującej 1 000 portfeli wykazał ujemną stopę zwrotu, co samo w sobie jest godne uwagi, natomiast równie zaskakująco wysoka była liczba portfeli, które osiągnęły wyjątkowo wysoki ogólny zwrot. Innymi słowy, portfel składający się z akcji 5 spółek to los na loterię z ekstremalną wariancją wyniku. Linia i obszar oznaczone kolorem niebieskim przedstawiają medianę ścieżki całkowitej stopy zwrotu i jej wariancję, jeżeli portfele dobieranych losowo 5 akcji wymieszano w proporcji 50/50 z funduszem monitorującym indeks STOXX 600. Od razu rzuca się w oczy, że mediana oczekiwanego zwrotu nie ulega zmianie, natomiast całkowite ryzyko (zarówno zysków, jak i strat) zostaje znacznie zredukowane. Wskaźnik Sharpe'a, który mierzy roczny zwrot w stosunku do rocznej zmienności, poprawia się średnio o 20% dzięki dodaniu komponentu rynku akcji. Większość inwestorów detalicznych może zatem drastycznie poprawić swoje stopy zwrotu skorygowane o ryzyko, dodając ETF monitorujący cały rynek akcji, bez uszczerbku dla oczekiwanego zwrotu.

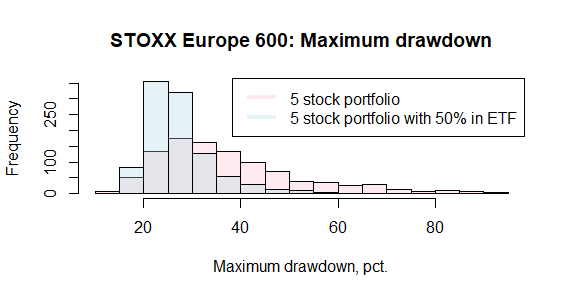

Jeżeli przejdziemy do koncepcji maksymalnego spadku wartości portfela, na pierwszym wykresie widzimy, jak bardzo maksymalny spadek zredukowany jest poprzez dodanie komponentu rynku akcji do portfela zawierającego akcje 5 spółek. Każdy inwestor posiadający niewielki, skoncentrowany portfel akcji powinien zdecydowanie przyjąć model nadal zawierający wspomniane akcje 5 spółek, jednak zredukowanych do 50% wartości portfela, natomiast uwolnione środki ulokować w ETF monitorujący szeroko rozumiany rynek akcji.

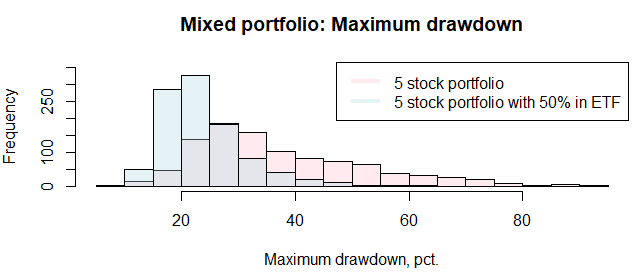

Jeżeli inwestor skłonny jest obniżyć swoje oczekiwania dotyczące długoterminowego zwrotu, ETF podążający za rynkiem akcji może zostać zastąpiony ETF-em oferującym zrównoważony koszyk wielu różnych klas aktywów, w tym obligacji skarbowych, obligacji korporacyjnych i różnego rodzaju akcji. Za przykład może posłużyć ETF Xtrackers Portfolio UCITS, jednak nie należy traktować go jako rekomendacji, ale jeden z wielu przykładów zdywersyfikowanej alokacji aktywów. Jak widzimy na drugim wykresie, oczekiwany rozkład maksymalnych spadków wartości portfela po połączeniu akcji 5 spółek z ETF-em monitorującym wiele klas aktywów jest lepszy w porównaniu z rozwiązaniem zakładającym połączenie wyłącznie z rynkiem akcji. Zwrot skorygowany o ryzyko jest o 43% wyższy niż w przypadku prostego portfela składającego się wyłącznie z akcji 5 spółek.

Biorąc pod uwagę, że akcje odbiły w lipcu i jak dotąd idą w górę również w sierpniu, inwestorzy detaliczni mają wyjątkową okazję do wzmocnienia swoich portfeli na wypadek kolejnego załamania na rynkach akcji. Naszym zdaniem wzrost inflacji nadal będzie wyższy, niż przewidywano, a warunki finansowe będą w dalszym ciągu ulegały zaostrzeniu, co dodatkowo utrudni inwestowanie w akcje. Równocześnie przyspiesza proces deglobalizacji, przez co w całym systemie pojawiają się nieprzewidywalne źródła ryzyka.

Należy skorygować oczekiwania ze względu na inflację

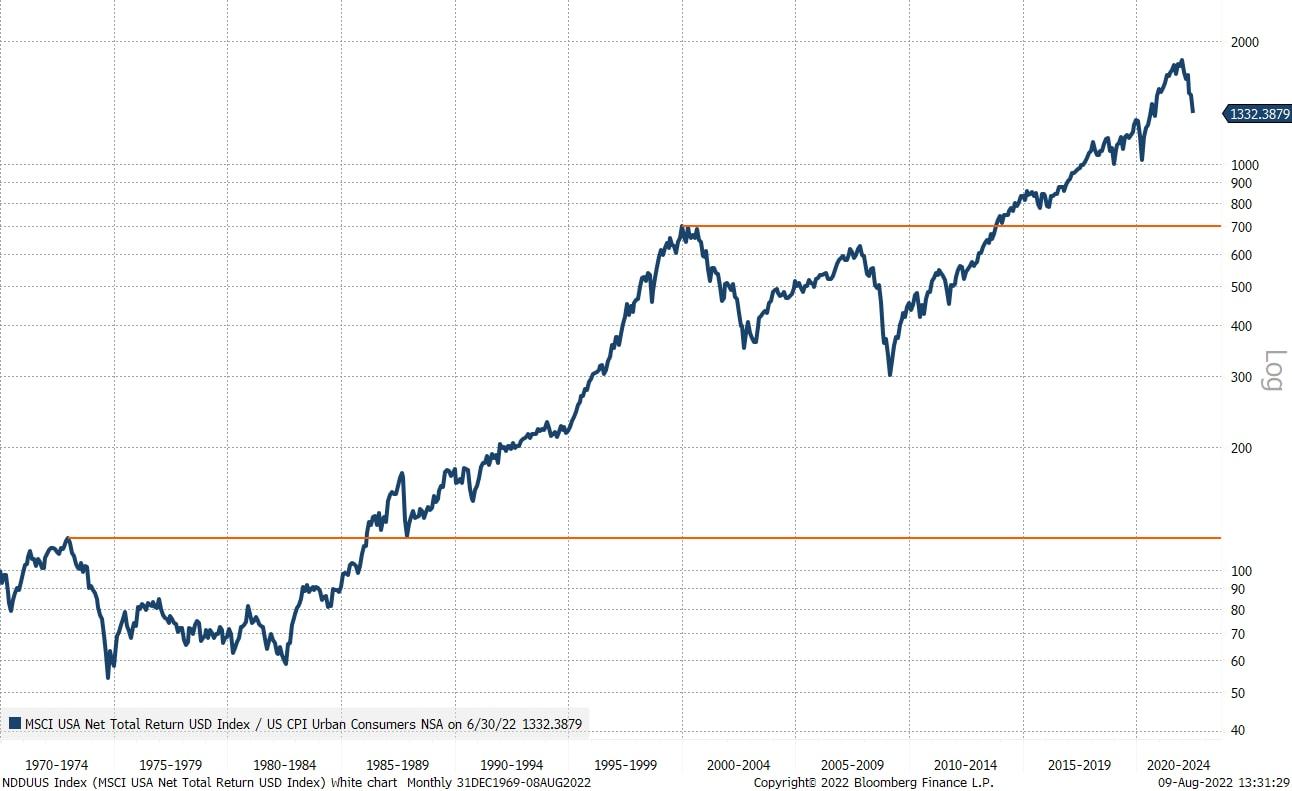

Wspomniane powyżej klasyczne podejścia do minimalizacji ryzyka związanego z akcjami sprawdzają się w przypadku normalnego otoczenia, jeżeli jednak znajdziemy się w opałach w efekcie przedłużającej się inflacji, podobnie jak w latach 70., bądź deflacji wyceny akcji spółek z branży technologicznej i opieki zdrowotnej, możemy mieć do czynienia z dłuższym okresem ujemnych realnych stóp zwrotu z inwestycji. W historii amerykańskiej giełdy po 1969 r. miały miejsce dwa okresy, w przypadku których powrót do nowego maksimum w ujęciu realnym trwał odpowiednio 13 i 14 lat.

Tematem naszej ostatniej prognozy kwartalnej jest świat materialny i zakładamy, że aktywa trwałe będą nadal wyceniane wyżej niż aktywa niematerialne; jeżeli mamy rację, inwestorzy powinni rozważyć inwestycję w surowce, aby zrównoważyć ryzyko dla realnego majątku związane z inflacją.

Więcej analiz Saxo jest dostępnych tutaj.