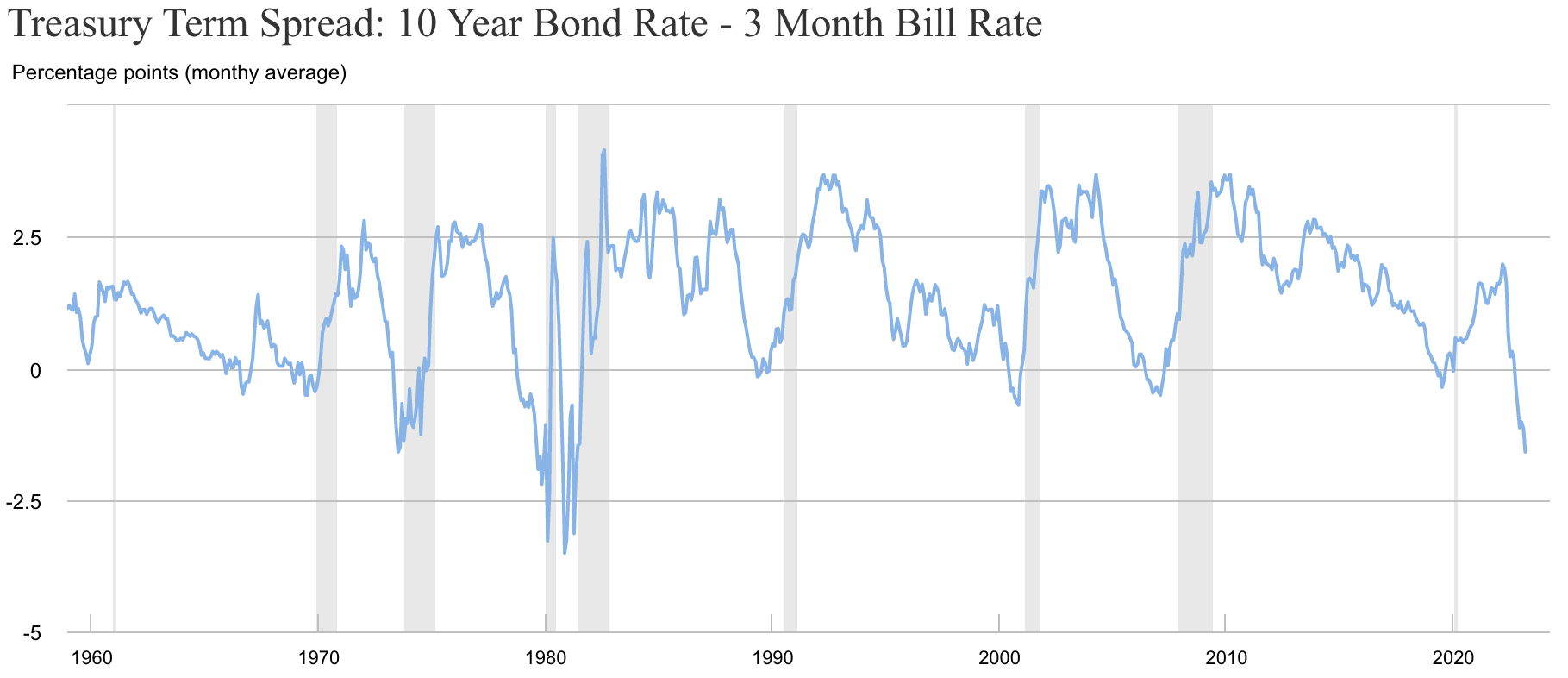

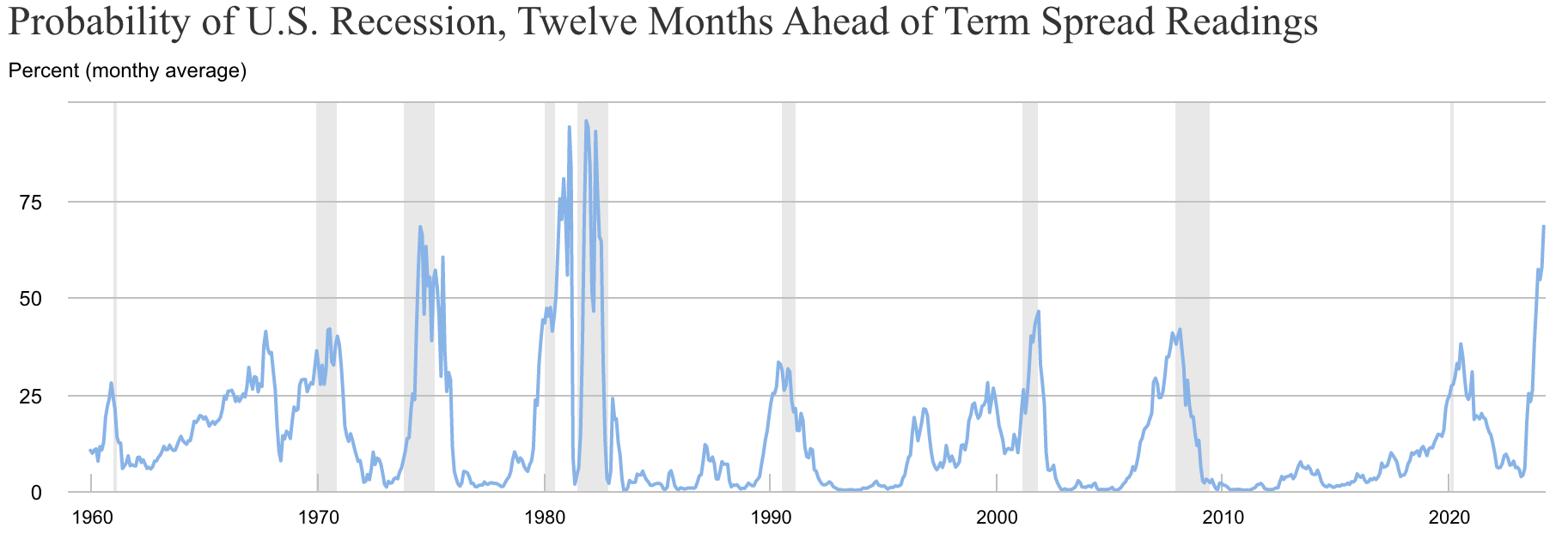

- Prawdopodobieństwo wystąpienia recesji w Stanach Zjednoczonych jest największe od 40 lat; spread rentowności papierów 10-letnich do 3-miesięcznych osiągnął najgłębszą inwersję od lat 80. XX wieku.

- Rezerwa Federalna przewiduje „łagodną” recesję, ale rynek oczekuje zwrotu w tym roku sugerując głębszą i wcześniejszą recesję.

- Inwestorom zaleca się alokację części portfela w akcje odporne na recesję w celu ograniczenia ryzyka.

Pomimo prawdopodobnej rewizji w górę aktywności PKB w I kw., którą poznamy w odczycie w tym tygodniu i szansy na niewielkie odbicie aktywności gospodarczej w II kw.; prawdopodobieństwo, że Stany Zjednoczone pogrążą się w recesji w przyszłym roku jest nadal najwyższe od 40 lat.

Spread 10-latek do papierów 3-miesięcznych spadł, do -1,59%, co stanowi największą inwersję od lat 80. Według nowojorskiej Fed, szanse na recesję sięgają, aż 68%. Obecne ryzyko przewyższa ryzyko z listopada 2007 r., tuż przed wybuchem kryzysu subprime, kiedy wynosiło zaledwie 40%.

Źródło: NYFed

W tym tygodniu prawdopodobnie otrzymamy aktualizację Fed na ten temat, kiedy opublikuje protokół z ostatniego posiedzenia. Jednakże, pomimo faktu, że w tym roku Rezerwa Federalna dokonała faktycznego zwrotu, prognozy banku centralnego nadal przewidują łagodną recesję rozpoczynającą się pod koniec tego roku i sięgającą w głąb 2024 r.

"Biorąc pod uwagę ich ocenę potencjalnych skutków ekonomicznych ostatnich wydarzeń w sektorze bankowym, prognozy ekspertów z marcowego spotkania obejmowały łagodną recesję, która rozpocznie się jeszcze w tym roku z ożywieniem w ciągu kolejnych dwóch lat" - czytamy w podsumowaniu ostatniego spotkania.

Jeśli chodzi o głębokość prawdopodobnej recesji Powell określił ją, jako łagodną (nowa "przejściowa inflacja"?). Wydaje się jednak, że rynek postrzega tę sytuację nieco inaczej.

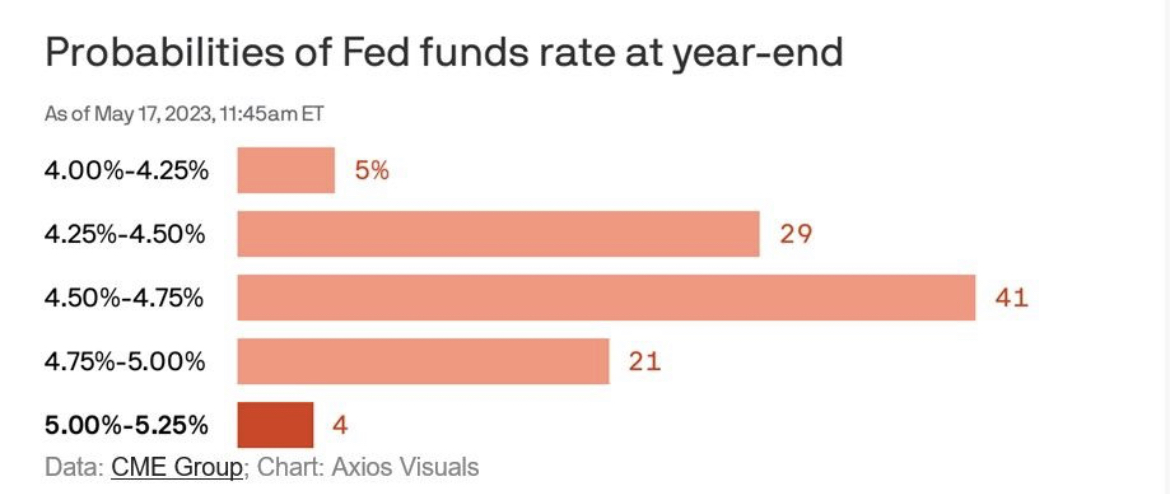

Jeśli spojrzymy na kontrakty terminowe na fundusze Fed jasne staje się, że rynek w tym momencie nie wierzy Fed. W rzeczywistości, zwrot wycenia już w tym roku, co wskazuje, że recesja może nadejść wcześniej, niż oczekiwano.

Źródło: Axios, CME Group

Jak sobie poradzić z taką sytuacją?

Debata na temat recesji została spolaryzowana między tymi, którzy wierzą, że recesja niewątpliwie się zmaterializuje, a tymi, którzy są gotowi postawić na przeciwny scenariusz.

Chociaż bardziej skłaniam się ku tej drugiej opcji, chcę zaproponować pragmatyczne podejście do problemu; zamiast próbować przewidzieć, co się stanie, dla inwestorów lepszym rozwiązaniem będzie wypozycjonowanie swoich portfeli zgodnie z przedstawionym ryzykiem, niezależnie od ich osobistej opinii na ten temat.

W tym sensie, każdy inwestor powinien mieć - do trzeciego kwartału tego roku - co najmniej 20% swojego portfela akcji w akcjach, które zwykle dobrze radzą sobie w recesji. Wierzący w recesję mogą przesunąć tę wartość nawet do 50% korzystając z rocznych szczytów, aby zmniejszyć ogólną ekspozycję na akcje.

Musimy również pamiętać, że po recesji prawdopodobnie nastąpi zwrot ze strony Fed, dzięki czemu wysokiej jakości akcje wzrostowe znów staną się atrakcyjne.

W obecnej sytuacji użyjemy naszego narzędzia InvestingPro do przeszukania rynku pod kątem najlepszych akcji odpornych na recesję, które można kupić już teraz. Czytelnicy mogą przeprowadzić te same badania dla każdego gorącego tematu na rynku klikając poniższy link: Wypróbuj przez tydzień za darmo!

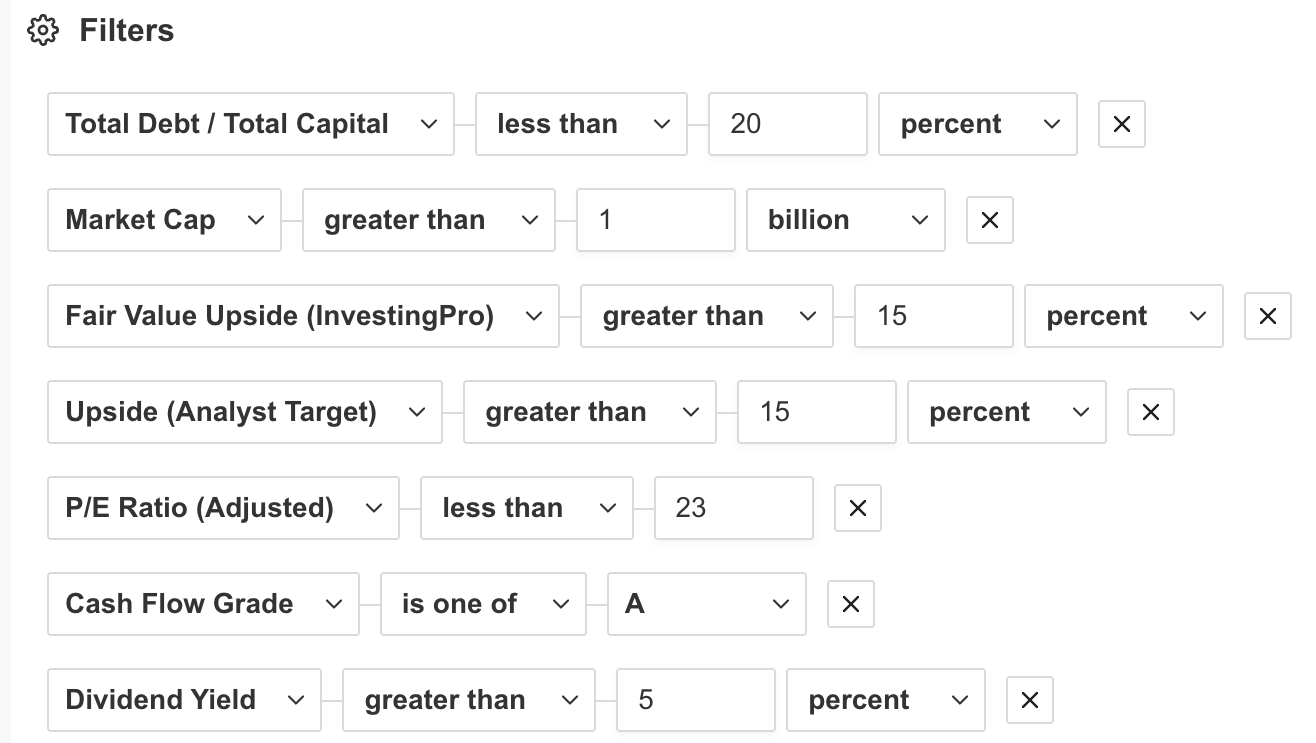

Stock Screener

Aby odkryć takie akcje skorzystałem z zaawansowanego narzędzia (stock screener) do przeglądania akcji InvestingPro. Skoncentrowałem się na znalezieniu firm w sektorach, które generalnie dobrze radzą sobie w recesji (tj. podstawowe artykuły konsumpcyjne, media, materiały i usługi komunikacyjne), są bezpieczne pod względem finansowym i oferują duży potencjał wzrostu w ciągu najbliższych 12 miesięcy. Szukałem również spółek, które wypłacają wysokie dywidendy i mają wystarczające przepływy pieniężne, aby robić to pomimo większego spowolnienia gospodarczego.

Źródło: InvestingPro

Do potrzeb analizy użyłem następujących danych:

- Całkowity dług/całkowity kapitał, mniej niż 20%;

- Ocena przepływów pieniężnych z oceną A;

- Wskaźnik P/E (skorygowany) poniżej 23;

- Oszacowanie wartości godziwej większe, niż 15%;

- Konsensus analityków - cel w górę powyżej 15%;

- Kapitalizacja rynkowa powyżej 1 mld USD;

- Stopa dywidendy powyżej 5%.

Po rygorystycznym zastosowaniu tych kryteriów moje wyszukiwanie dało owoce w postaci trzech firm. Każda akcja otrzymała rekomendację "mocne kupuj" w oparciu o cenę docelową Investing Pro Fair Value (wartość godziwa) i oferuje znaczny potencjał wzrostu.

Oto moje 3 najlepsze akcje odporne na recesję z niskim P/E, dużym potencjałem wzrostowym i pokaźnymi dywidendami.

1. Cal-Maine Foods (NASDAQ:CALM)

- Ocena kondycji finansowej: 5;

- Potencjał wzrostu: 34,7%;

- Stopa dywidendy: 18,2%;

2. Ternium (NYSE:TX)

- Ocena kondycji finansowej: 5

- Potencjał wzrostu: 54,6%

- Stopa dywidendy: 9,1%

3. Warrior Met Coal (NYSE:HCC)

- Ocena kondycji finansowej: 5

- Potencjał wzrostu: 30,9%

- Stopa dywidendy: 5,6%

Dzięki InvestingPro możemy przyjrzeć się bliżej najlepszym akcjom z tej listy.

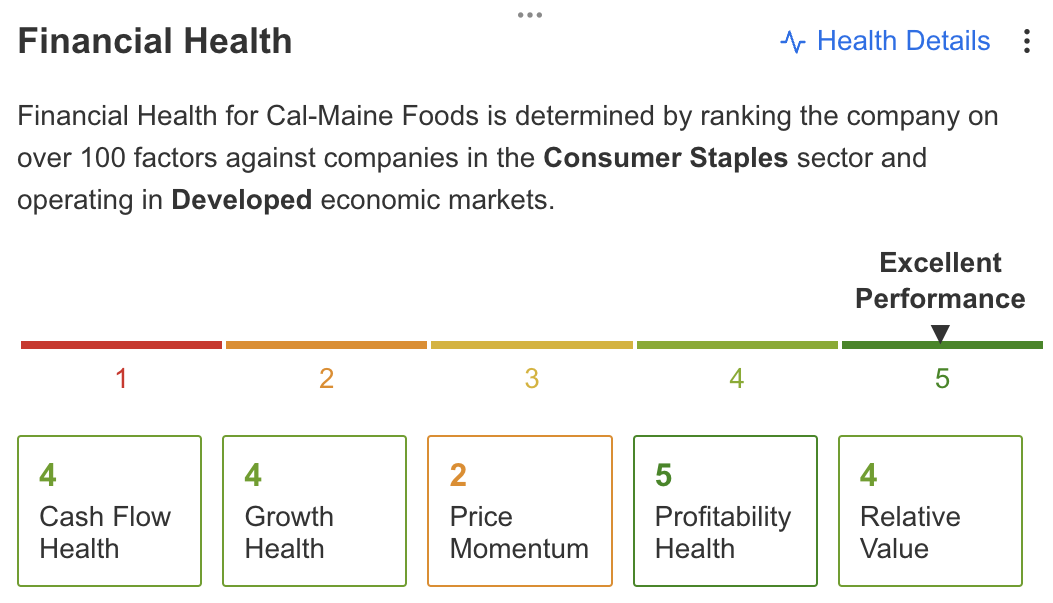

Cal-Maine Foods

Firma CALM z siedzibą w Mississippi znana z wyjątkowej jakości i różnorodności jaj w skorupkach od samego początku była wpływowym graczem w branży. Dzięki silnej obecności w różnych regionach Stanów Zjednoczonych, firma ta zbudowała solidną reputację dostarczając pożywne i smaczne produkty konsumentom w całym kraju.

Oprócz wyżej wymienionych wskaźników, firma ma doskonały wynik 5 we wskaźniku kondycji finansowej InvestingPro.

Źródło: InvestingPro

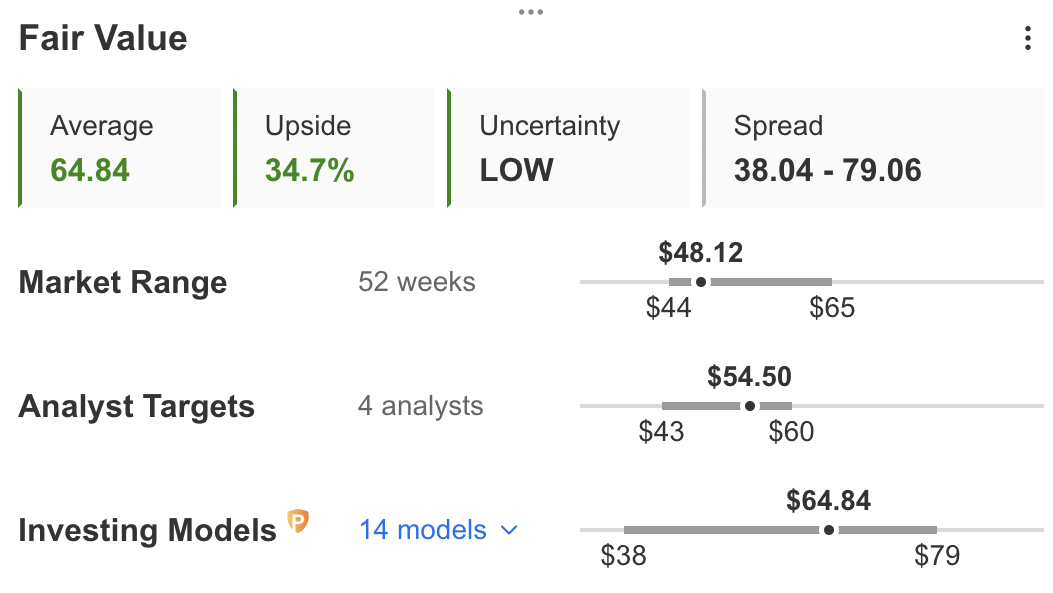

Przy obecnych cenach spółka ma również potencjał wzrostowy sięgający 34,7%.

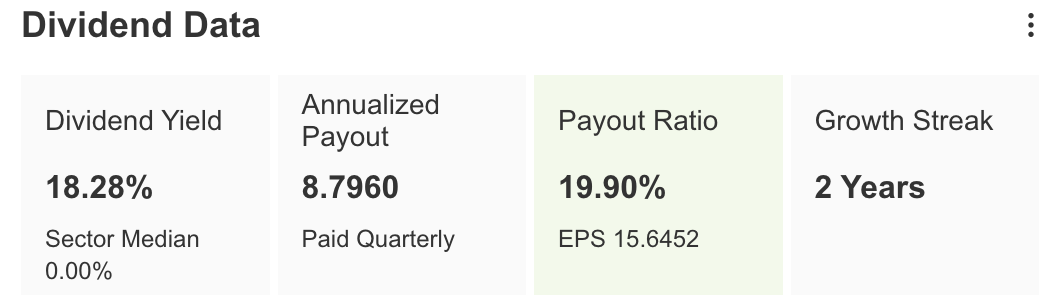

Ten konglomerat spożywczy może pochwalić się również imponującą stopą zwrotu z dywidendy forward na poziomie 18,2%, co plasuje go wśród 15% najlepszych spółek S&P 500 pod względem przepływu gotówki do inwestorów.

Źródło: InvestingPro

Podsumowanie

Bez względu na to czy głęboka recesja dotknie amerykańską gospodarkę, czy nie, zaleca się inwestorom, aby chronili się przed takimi zagrożeniami poprzez rozsądne pozycjonowanie swoich portfeli. Zamiast próbować przewidywać przyszłość, w osiągnięciu bardzo pozytywnych wyników w dłuższej perspektywie może pomóc prawidłowa ocena ryzyka.

Stock screener InvestingPro jest doskonałym narzędziem pomagającym w nawigowaniu w tym procesie. Łącząc spostrzeżenia analityków z Wall Street z kompleksowymi modelami wyceny, inwestorzy mogą podejmować świadome decyzje maksymalizując swoje zyski.

***

Zastrzeżenie: Autor niniejszego raportu nie posiada obecnie żadnych pozycji w wymienionych akcjach. Jednakże, w niedalekiej przyszłości może zainicjować pozycję w CALM.