- Akcje są wstrząsane obawami o inflację, agresywnymi planami podwyżek stóp przez Fed oraz obawami o potencjalną recesję;

- Trzy spółki prawdopodobnie osiągną lepsze wyniki dzięki mocnym fundamentom, rozsądnym wycenom i wypłatom wysokiej dywidendy;

- Trzy spółki, tj. British American Tobacco, Devon Energy oraz ConAgra Foods powinny znajdować się na Twojej liście obserwowanych;

- Jeśli jesteś zainteresowany usprawnieniem wyszukiwania nowych pomysłów inwestycyjnych sprawdź InvestingPro+

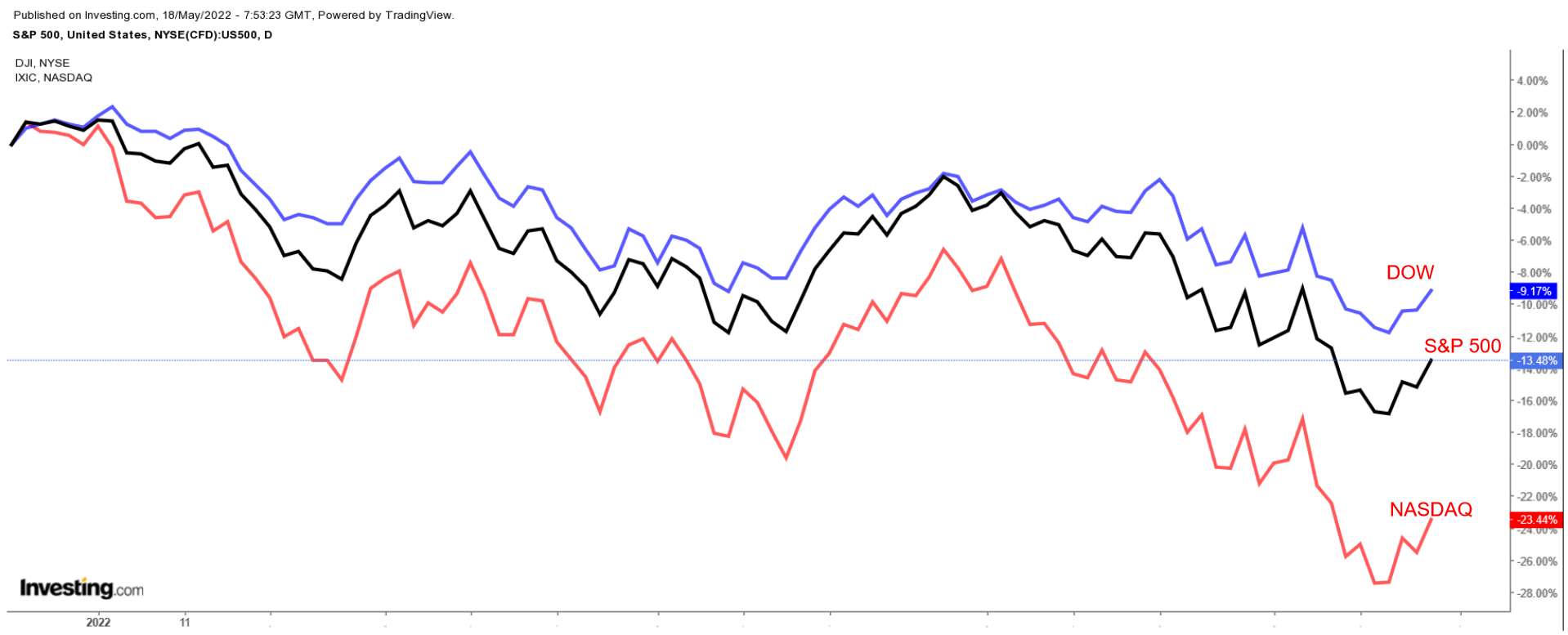

Główne indeksy na Wall Street zaliczyły jedne z najgorszych startów tego roku. Inwestorzy nie przestają się niepokoić planami Rezerwy Federalnej w zakresie podnoszenia stóp procentowych w celu zwalczenia uparcie wysokiej inflacji.

Indeks Dow Jones Industrial Average spadł o 10% od początku roku podczas, gdy benchmark S&P 500 oraz indeks spółek technologicznych NASDAQ Composite tracą odpowiednio 14% i 23%.

Podczas, gdy w ostatnich miesiącach gwałtowne spadki poturbowały nierentowne, szybko rozwijające się spółki z sektora technologicznego, akcje defensywnej wartości odnotowują imponujące wzrosty w obliczu obecnych zawirowań na rynku.

Widać to wyraźnie na podstawie porównania wyników funduszu Shares S&P 500 Value ETF (NYSE:IVE) i iShares S&P 500 Growth ETF (NYSE:IVW) na poniższym wykresie. W tym roku IVE znacznie przewyższyło IVW ponieważ inwestorzy porzucają ryzykowne akcje na rzecz bezpieczniejszych wyborów.

Biorąc pod uwagę fakt, że zmienność na Wall Street zagościła na dłużej, wyróżniliśmy trzy wiodące spółki z wartościowymi akcjami, które warto wziąć pod uwagę w obecnych warunkach.

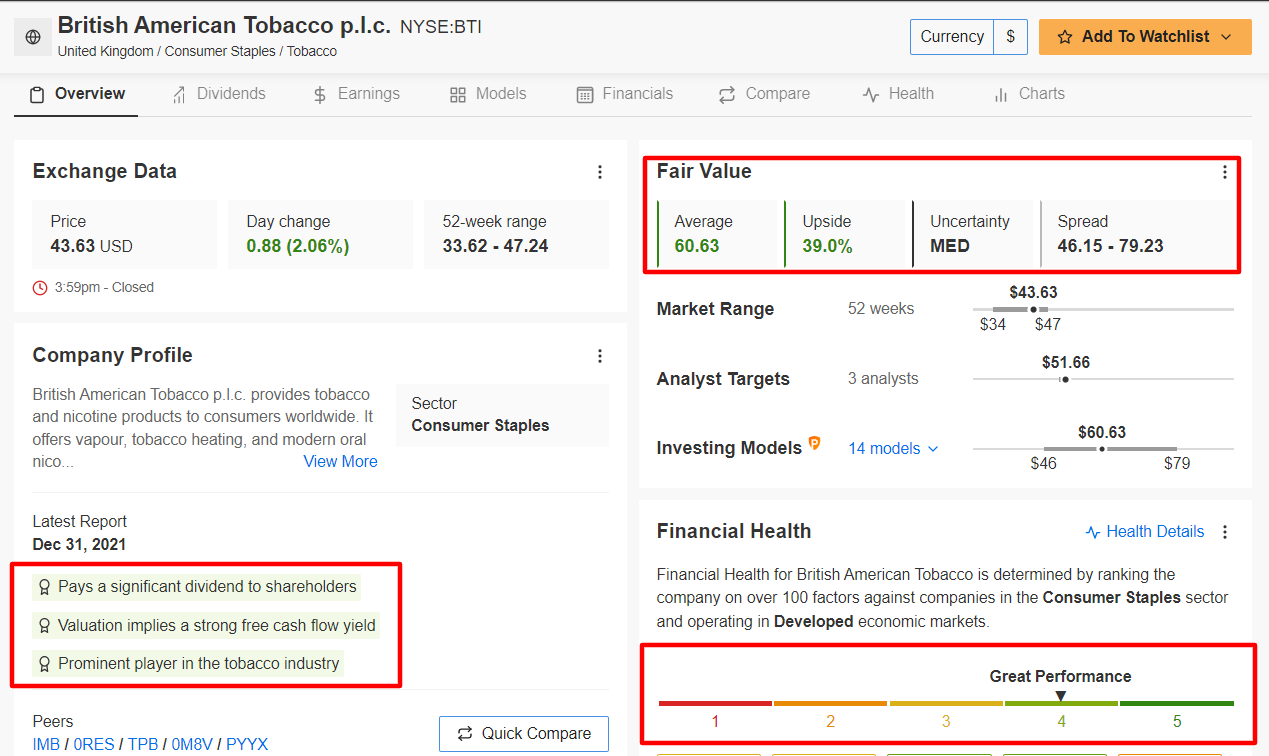

1. British American Tobacco (LON:BATS)

- Wskaźnik P/E: 12,0

- Stopa dywidendy: 6,74%

- Kapitalizacja rynkowa: 99 mld dol.

- Wyniki od początku roku: +16,6%

British American Tobacco (NYSE:BTI) jest drugą co do wielkości firmą tytoniową na świecie pod względem sprzedaży netto. Jej najbardziej rozpoznawalnymi i najlepiej sprzedającymi się produktami oferowanymi w ponad 180 krajach są: Lucky Strike, Newport, Camel, Kent i Dunhill. W swoim portfolio ma również wyroby tytoniowe o zmniejszonym ryzyku takie jak: Vype, Vuse i glo.

Wysokiej jakości akcje spółek dywidendowych znane, jako blue chip, mają tendencję do osiągania lepszych wyników w tym niespokojnym środowisku, ponieważ rynkowi gracze poszukują spółek o defensywnym nastawieniu i firm podstawowych produktów konsumenckich o stosunkowo rozsądnych wycenach.

Przy rozsądnym stosunku ceny do zysku (P/E) wynoszącym 12,0, akcje British American, które wzrosły o 16,6% od początku roku, można nabyć przy ekstremalnym dyskoncie w porównaniu do swoich znaczących konkurentów takich, jak: Philip Morris (NYSE:PM) i Altria (NYSE:MO), których wskaźniki P/E wynoszą odpowiednio 18,4 i 33,0.

Firma produkująca papierosy i tytoń z siedzibą w Wielkiej Brytanii, jest również wysokiej jakości akcją dywidendową. Obecnie, BTI oferuje kwartalną wypłatę wynoszącą 0,7354 dol. na akcję, co oznacza roczną dywidendę w wysokości 2,94 dol. przy niebotycznie wysokiej stopie 6,74%, jednej z najwyższych w sektorze.

BTI zakończyła wtorkową sesję na poziomie 43,63 dol. w obliczu niedawnego czteroletniego szczytu w wys. 47,24 dol. osiągniętego 17 lutego. Na obecnym poziomie, British American, której giełdą macierzystą jest Londyn i stanowi część indeksu FTSE 100, ma kapitalizację rynkową w wysokości 99 mld dol.

Na dowód tego, że firma dobrze sobie radziła w obecnym środowisku gwałtownie rosnącej inflacji i spowalniającego wzrostu, BTI odnotowała zysk i sprzedaż w pierwszym kwartale, które z łatwością przekroczyły konsensus w dniu 28 kwietnia.

Firma Big Tobacco, która wykorzystała niedawne przejście na produkty niepalne o obniżonym ryzyku, podtrzymała również swoje całoroczne prognozy i twierdzi, że do 2025 r., przychody w nowych kategoriach produktów mają wzrosnąć do 5 miliardów funtów (6,21 miliarda dolarów).

Biorąc to wszystko pod uwagę, akcje Brytyjczyków mogą w ciągu najbliższych 12 miesięcy odnotować wzrost o 39%, zgodnie z modelem InvestingPro, zbliżając cenę akcji do ich wartości godziwej na poziomie 60,63 dol..

Źródło: InvestingPro

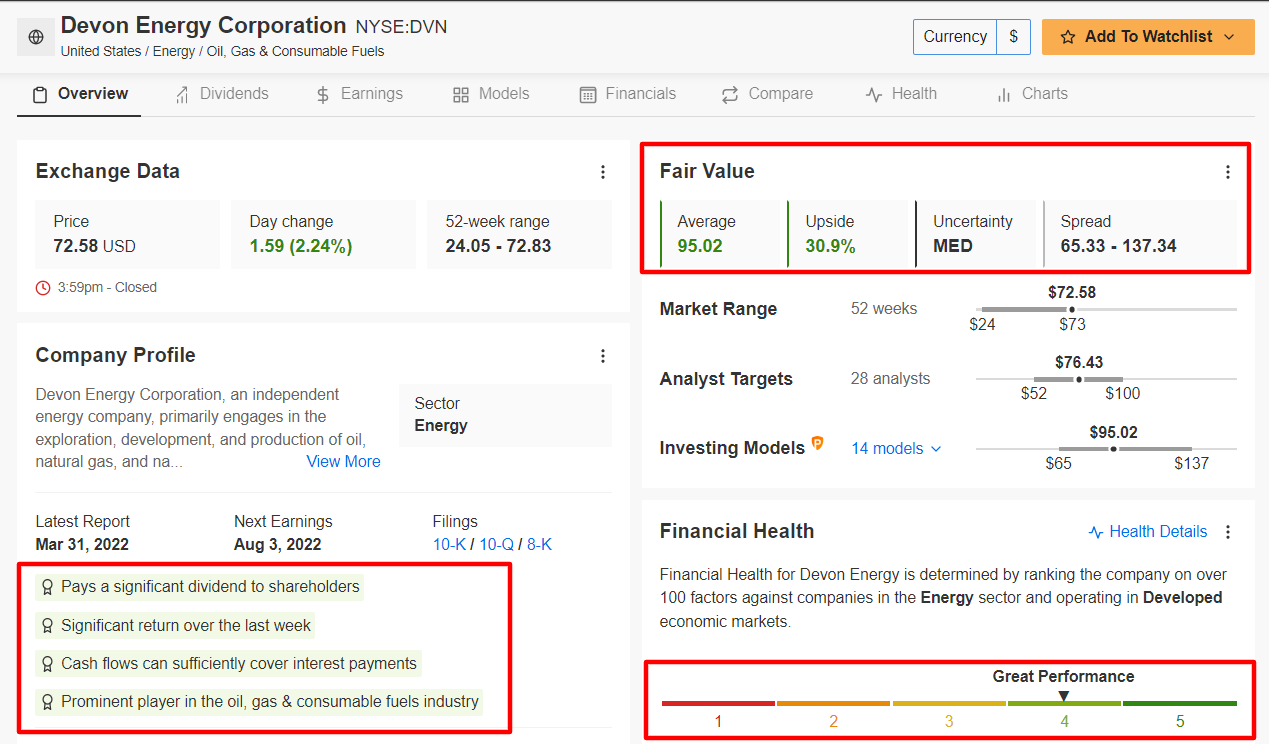

2. Devon Energy

- Wskaźnik P/E: 13,6

- Stopa dywidendy: 7%

- Kapitalizacja rynkowa: 47,9 mld dol.

- Wyniki od początku roku: +64,7%

Jeden z największych niezależnych producentów ropy i gazu z łupków w USA - Devon Energy (NYSE:DVN) wyróżnia się w tym roku w sektorze energetycznym, czerpiąc korzyści z wyższych cen energii i rosnącego popytu na świecie.

Akcje spółki z Oklahoma City w stanie Oklahoma, wzrosły o niemal 65% w 2022 r., znacznie przewyższając porównywalne stopy zwrotu zarówno Dow Jones Industrial Average jak i S&P 500, co czyni ją jednym z największych wygranych na rynku w tym roku.

Pomimo solidnych zwrotów od początku roku, Devon pozostaje jedną z najlepszych marek do zabezpieczenia się przed dalszą zmiennością, dzięki nieustannym wysiłkom na rzecz zwrotu większej ilości gotówki akcjonariuszom w postaci wypłat wyższych dywidend i wykupu akcji.

Tani producent ropy i gazu ostatnio podniósł wysokość kwartalnej dywidendy o 27% do 1,27 dol. na akcję. Roczną dywidenda wynosi teraz 5,08 dol., a stopa 7%, co czyni ją niezwykle atrakcyjnym wyborem w obecnych warunkach.

Dla porównania, rentowność benchmarkowych amerykańskich 10-latek oscyluje poniżej 3% podczas, gdy implikowana rentowność S&P 500 wynosi obecnie około 1,5%.

Ponadto, akcje Devon mają stosunkowo niski wskaźnik P/E wynoszący 13,6, co czyni je tańszymi, niż inne znane marki w branży naftowej i gazowej takie, jak EOG Resources (NYSE:EOG) i Pioneer Natural Resources (NYSE:PXD).

Akcje DVN zamknęły się wczoraj wieczorem na poziomie 72,58 dol., tj. poziomie niewidzianym od sierpnia 2014 r. Przy obecnych wycenach, kapitalizacja rynkowa tego producenta energii wynosi 47,9 mld dol.

Devon jest gotowa do dalszego czerpania korzyści ze swoich zyskownych odwiertów, korzystając jednocześnie z wysokich cen ropy naftowej i gazy ziemnego, które pomogą napędzać przyszłe zyski i wzrost sprzedaży.

Firma odnotowała trzycyfrowy wzrost zysków i przychodów rok do roku, kiedy 2 maja podała wyniki za pierwszy kwartał. Zwiększyła również swój program wykupu akcji o 25% do 2 miliardów dolarów i dała jasno do zrozumienia, że będzie nadal koncentrować się na zwrocie dla akcjonariuszy.

Nic dziwi więc, że modele ilościowe w InvestingPro wskazują na niemal 31% wzrost akcji Devon z obecnych poziomów w ciągu najbliższych 12 miesięcy, do wartości godziwej wynoszącej 95,02 dol. za akcję.

Źródło: InvestingPro

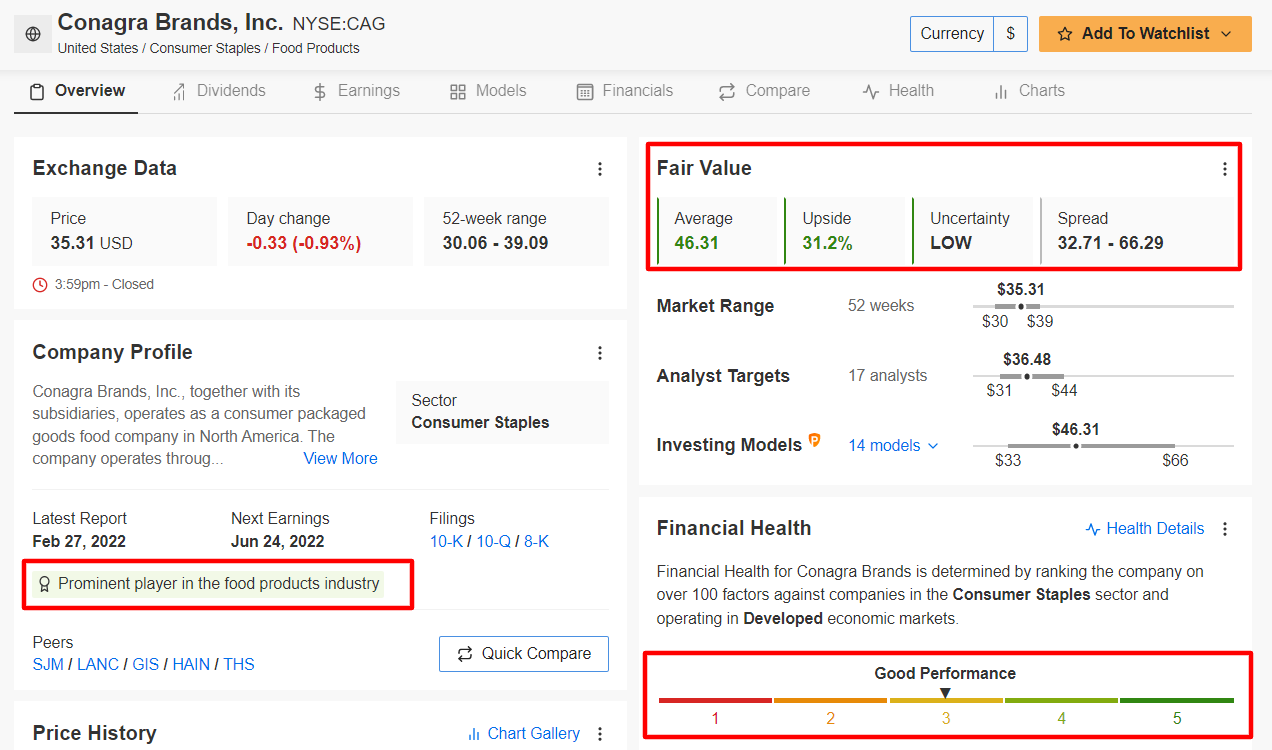

3. ConAgra Foods

- Wskaźnik P/E: 16,4

- Stopa dywidendy: 3,54%

- Kapitalizacja rynkowa: 16,9 mld dol.

- Wyniki od początku roku: +3,4%

ConAgra Foods (NYSE:CAG), która niedawno zmieniła nazwę na ConAgra Brands, jest jedną z największych na świecie firm produkujących pakowaną żywność, najbardziej znaną z produkcji podstawowych artykułów spożywczych takich, jak suszona wołowina Slim Jim, ketchup Hunt's, mieszanki ciast Duncan Hines i Reddi-wip.

Ponieważ inwestorzy martwią się przyspieszającą inflacją, spowolnieniem wzrostu gospodarczego i rosnącymi stopami procentowymi, akcje ConAgra mają potencjał, aby zapewnić wysokie zwroty w nadchodzących miesiącach, ponieważ inwestorzy gromadzą się w defensywnych obszarach sektora podstawowych produktów konsumenckich.

Przy wskaźniku P/E wynoszącym 16,4, CAG, której akcje wzrosły o 3,4% od początku roku można nabyć przy znacznym dyskoncie w porównaniu z innymi gigantami żywności pakowanej takimi, jak Kraft Heinz (NASDAQ:KHC) i Hormel Foods (NYSE:HRL). Kraft ma wysoki wskaźnik ceny do zysku wynoszący 54,1 podczas, gdy Hormel ma wskaźnik P/E wynoszący 31,2.

Ponadto ConAgra oferuje stosunkowo wysoką roczną dywidendę w wysokości 1,25 dol. na akcję przy rentowności 3,54% co sprawia, że jest jeszcze bardziej prawdopodobnym kandydatem do osiągania dobrych wyników w obecnych warunkach rynkowych.

CAG zakończyła wczorajszy wieczór na poziomie 35,31 dol., oddalając się od ostatniego 52-tygodniowego minimum wynoszącego 30,06 dol., którego dotknęła 11 marca. Na obecnym poziomie, kapitalizacja rynkowa tej korporacji spożywczej z siedzibą w Chicago, w stanie Illinois, wynosi 16,9 mld dol.

ConAgra osiągnęła lepsze, niż oczekiwano zyski i przychody w trzecim kwartale fiskalnym, które opublikowano 7 kwietnia, pomimo negatywnego wpływu rosnących cen wejściowych i kosztów transportu.

Jako znak, który dobrze wróży na przyszłość, ta firma produkująca żywność paczkowaną podniosła również swoje całoroczne prognozy sprzedaży, aby uwzględnić rosnący popyt i dodatkowe podwyżki cen.

Jak widzimy, akcje ConAgry są obecnie niedowartościowane zgodnie z modelami InvestingPro i mogą odnotować wzrost o około 31% w ciągu najbliższych 12 miesięcy do wartości godziwej wynoszącej 46,31 dol.

Źródło: InvestingPro

Obecny rynek sprawia, że podejmowanie właściwych decyzji jest trudniejsze, niż kiedykolwiek. Pomyśl o wyzwaniach:

- Inflacja;

- Zawirowania geopolityczne;

- Przełomowe technologie;

- Podwyżki stóp procentowych.

Aby sobie z tym wszystkim poradzić, potrzebujesz dobrych danych, skutecznych narzędzi do sortowania danych i wiedzy, co to wszystko znaczy. Musisz wyeliminować emocje z inwestowania i skupić się na podstawach.

W tym celu stworzono InvestingPro+ ze wszystkimi profesjonalnymi danymi i narzędziami potrzebnymi do podejmowania lepszych decyzji inwestycyjnych. Dowiedz się więcej »