-

Rada Polityki Pieniężnej najprawdopodobniej nie wykona żadnego ruchu na najbliższym posiedzeniu

-

Inflacja spada, ale w dalszym ciągu do celu inflacyjnego bardzo daleko

-

Czy obniżki stóp procentowych w tym roku byłyby rozsądnym podejściem?

Przed nami kolejne posiedzenie Rady Polityki Pieniężnej, które najprawdopodobniej nie przyniesie żadnych zmian, jeżeli chodzi o poziom stóp procentowych. W związku z tym wszelkich wskazówek dotyczących przyszłej polityki monetarnej inwestorzy oraz analitycy będą doszukiwać się w opublikowanym oświadczeniu oraz konferencji prasowej Prezesa Adama Glapińskiego. Wraz z ostatnim odczytem inflacyjnym, który wskazał na spadek dynamiki wzrostu cen wyższy od prognoz, ponownie pojawiły się głosy ze strony członków rady o potencjalnych obniżkach stóp procentowych pod koniec tego roku. Wraz z możliwą zmianą retoryki wybrzmiewa coraz więcej głosów krytycznych, które podkreślają, że gołębi zwrot w takim momencie będzie dużym błędem ze strony włodarzy Narodowego Banku Polskiego. Zwróćmy uwagę na 3 argumenty, które RPP powinna brać pod uwagę kreowaniu polityki monetarnej w najbliższych miesiącach.

Brak oznak spadku dynamiki inflacji bazowej

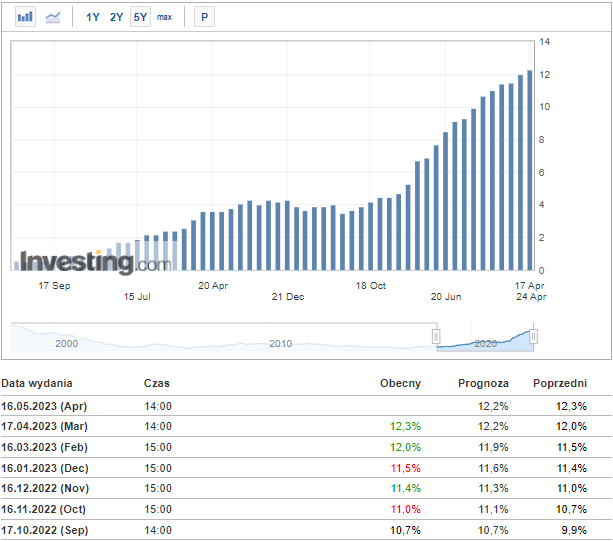

O ile dynamika wzrostu inflacji konsumenckiej wyraźnie spada, tak inflacja bazowa, czyli miara poziomu cen z wyłączeniem cen żywności oraz energii, utrzymuje trend wzrostowy. W ramach odczytów za marzec bazowy CPI wyniósł 12,3% r/r i był o 0,3 pp wyższy od wyników zaprezentowanych za luty.

Rysunek 1. Inflacja bazowa w Polsce

Według wiceprezes Narodowego Banku Centralnego Marty Kighltey inflacja bazowa może zacząć spadać jeszcze w tym kwartale, w związku z tym najbliższe odczyty będą kluczowe dla decyzji RPP. Sam spadek inflacji to jednak nie jest jeszcze wystarczający argument do tego, aby obniżać stopy procentowe, istotne jest również tempo spadku oraz przewidywany termin powrotu do celu inflacyjnego.

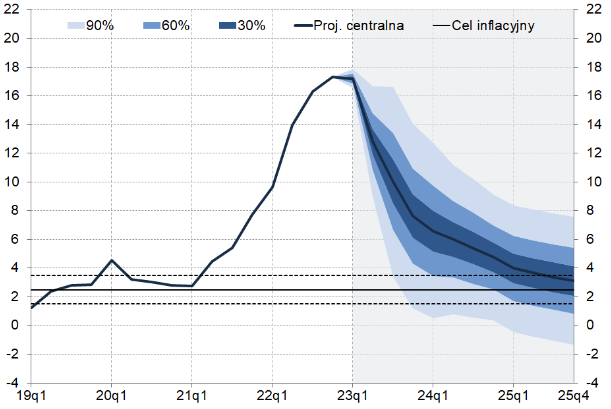

Powrót do celu inflacyjnego dopiero w 2025 roku

Największa krytyka skierowana w stronę polityki prowadzonej przez RPP dotyczy predykcji odnośnie powrotu inflacji do celu, co ma nastąpić dopiero w 2025 roku. W praktyce oznacza to co najmniej 4 lata z inflacją powyżej celu o ile zrealizuje się centralna projekcja NBP. Istnieje również ryzyko utrwalenia procesów inflacyjnych w postaci spirali cenowo-płacowej, z której możemy wychodzić przez długie lata.

Rysunek 2. Projekcje inflacyjne NBP, źródło: nbp.pl

Nawiązując do powyższych argumentów część rady na czele z prof. Joanną Tyrowicz nie tylko jest przeciwna obniżkom stóp, ale również postuluje kontynuację cyklu zacieśniania polityki monetarnej. Ewentualne obniżki stóp procentowych nawet w obliczu spadającego CPI, mogłoby wydłużyć proces normalizacji nawet do 2026 roku.

Silniejszy złoty wspiera procesy dezinflacyjne

Jednym z pozytywnych aspektów ostatnich miesięcy, jeżeli chodzi o walkę z inflacją jest konsekwentnie umacniający się polski złoty. W odniesieniu do pary USDPLN naszej walucie sprzyjają oczekiwania co do obniżek stóp procentowych w USA oraz zmniejszenie ryzyka geopolitycznego za naszą wschodnią granicą, gdzie wojska rosyjskie prawdopodobnie będą zmuszone przejść do defensywy. Aktualnie strona podażowa testuje lokalny poziom wsparcia zlokalizowany w rejonie cenowym 4.13 zł za jednego dolara. Przełamanie wskazanego obszaru otwiera drogę do psychologicznej bariery 4 zł.

Rysunek 3. Analiza techniczna USDPLN

Polska jako importer surowców oraz wielu istotnym komponentów niezbędnych do funkcjonowania gospodarki rozlicza się przede wszystkim w dolarach oraz euro. W obecnej sytuacji gospodarczej mocniejszy złoty jest niewątpliwie dużym wsparciem dla NBP, amortyzującym koszty dla importerów, zmniejszając tym samym presję cenową. Jeżeli jednak Rada Polityki Pieniężnej wyjdzie przed szereg i jako pierwsza rozpocznie obniżki stóp procentowych, polski złoty może wrócić do spadków, co powinno być istotnym argumentem dla jej członków przy rozważaniu takiej decyzji.

Jeśli uważasz, że moje analizy są przydatne i chcesz otrzymywać powiadomienie, gdy tylko zostaną opublikowane, kliknij przycisk OBSERWUJ na moim profilu!