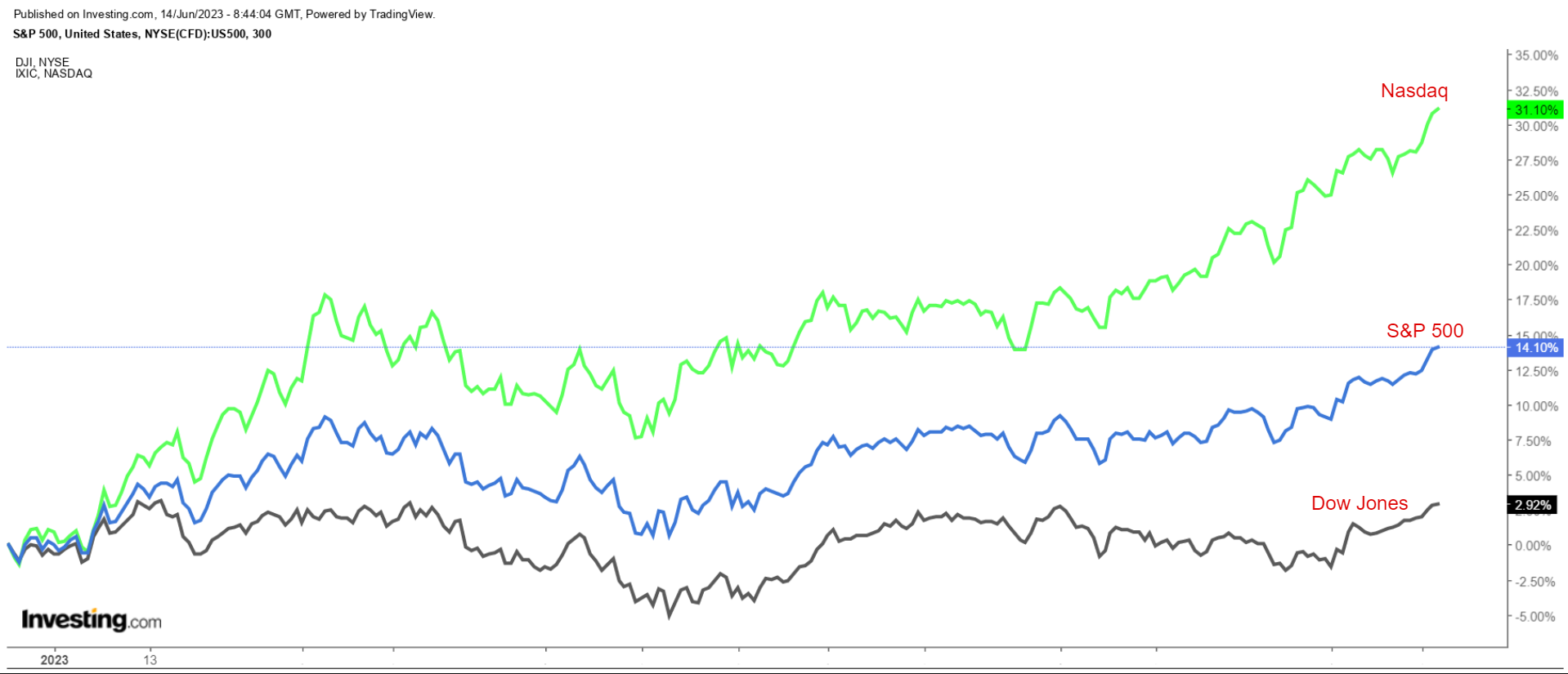

- W 2023 roku technologiczny Nasdaq znacznie przewyższył indeksy S&P 500 i Dow Jones Industrial Average.

- Zmniejszenie obaw o inflację i mniejszy strach przed dalszymi podwyżkami stóp procentowych przez Fed prawdopodobnie będą nadal wzmacniać firmy z sektora technologicznego.

- W związku z tym, skorzystałem z narzędzia do wyszukiwania akcji InvestingPro aby znaleźć wysokiej jakości niedoceniane klejnoty branży technologicznej do kupienia już teraz z dużym potencjałem wzrostu później.

Jak dotąd, w 2023 roku, technologiczny Nasdaq Composite osiągnął zdecydowanie najlepsze wyniki spośród trzech głównych amerykańskich indeksów, rosnąc od początku roku o 29,7%.

Można to porównać do wzrostu o 13,8% w przypadku benchmarkowego S&P 500 w tym samym przedziale czasowym i 3,2% w przypadku Dow Jones Industrial Average.

Trwający rajd spółek technologicznych był napędzany rosnącymi oznakami, że inflacja w USA mogła osiągnąć szczyt, budząc nadzieje, że Rezerwa Federalna zakończy całoroczny cykl podwyżek stóp procentowych.

To z kolei wzmocniło notowania akcji firm technologicznych o dużej kapitalizacji takich jak, m.in.: Nvidia (NASDAQ:NVDA), Meta Platforms (NASDAQ:META), Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL) i Microsoft (NASDAQ:MSFT), wszystkie rosnące dwucyfrowo od początku roku.

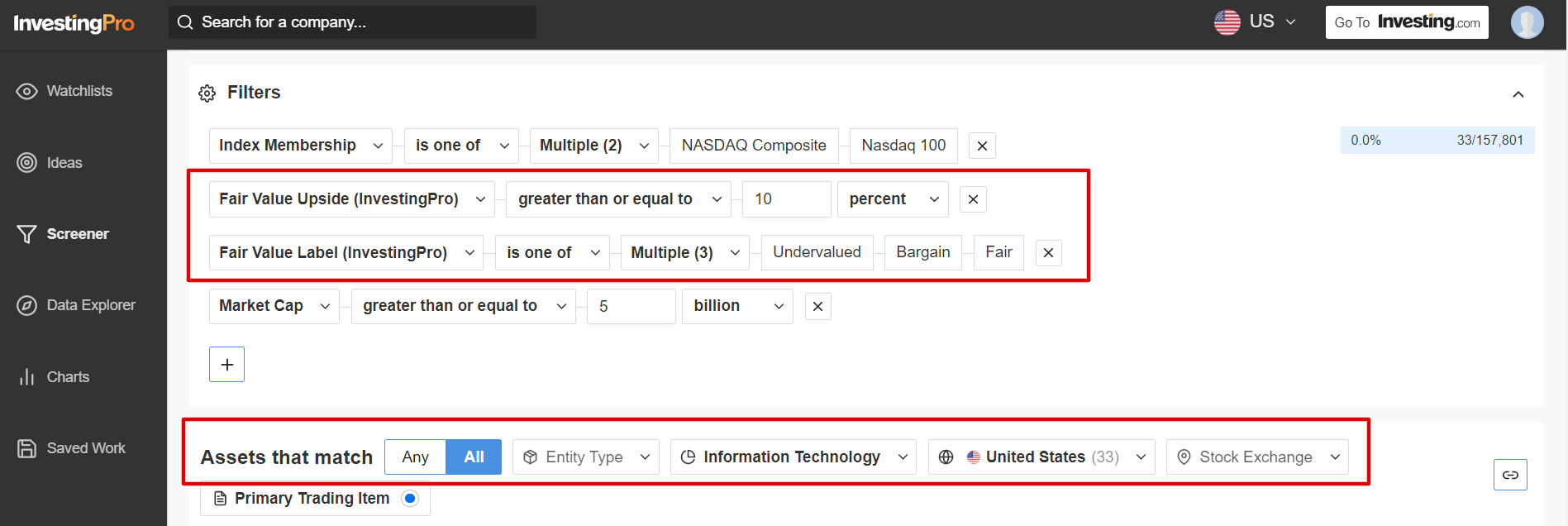

W tym kontekście, skorzystałem z wyszukiwarki akcji InvestingPro, aby wyszukać wysokiej jakości niedoceniane klejnoty z branży technologicznej do kupienia w obecnym otoczeniu rynkowym.

Najpierw wyszukałem spółki, których potencjał wzrostu wartości godziwej w Investing Pro jest większy lub równy 10%. Następnie odfiltrowałem marki, których ocena wartości godziwej w Investing Pro była "niedowartościowana", "okazyjna" lub "uczciwa".

A te firmy, których kapitalizacja rynkowa wynosi 5 miliardów dolarów i więcej znalazły się na mojej liście obserwowanych.

Źródło: InvestingPro

Po zastosowaniu kryteriów pozostało mi łącznie 33 firmy.

Z tej listy, Cognizant Technology Solutions (NASDAQ:CTSH) i NetApp (NASDAQ:NTAP) wydały mi się najbardziej obiecujące.

Źródło: InvestingPro

Aby uzyskać pełną listę akcji, które spełniły moje kryteria, już dziś rozpocznij bezpłatny 7-dniowy okres próbny z InvestingPro!

Jeśli jesteś już subskrybentem InvestingPro, możesz przejrzeć mój wybór tutaj.

1. Cognizant Technology Solutions

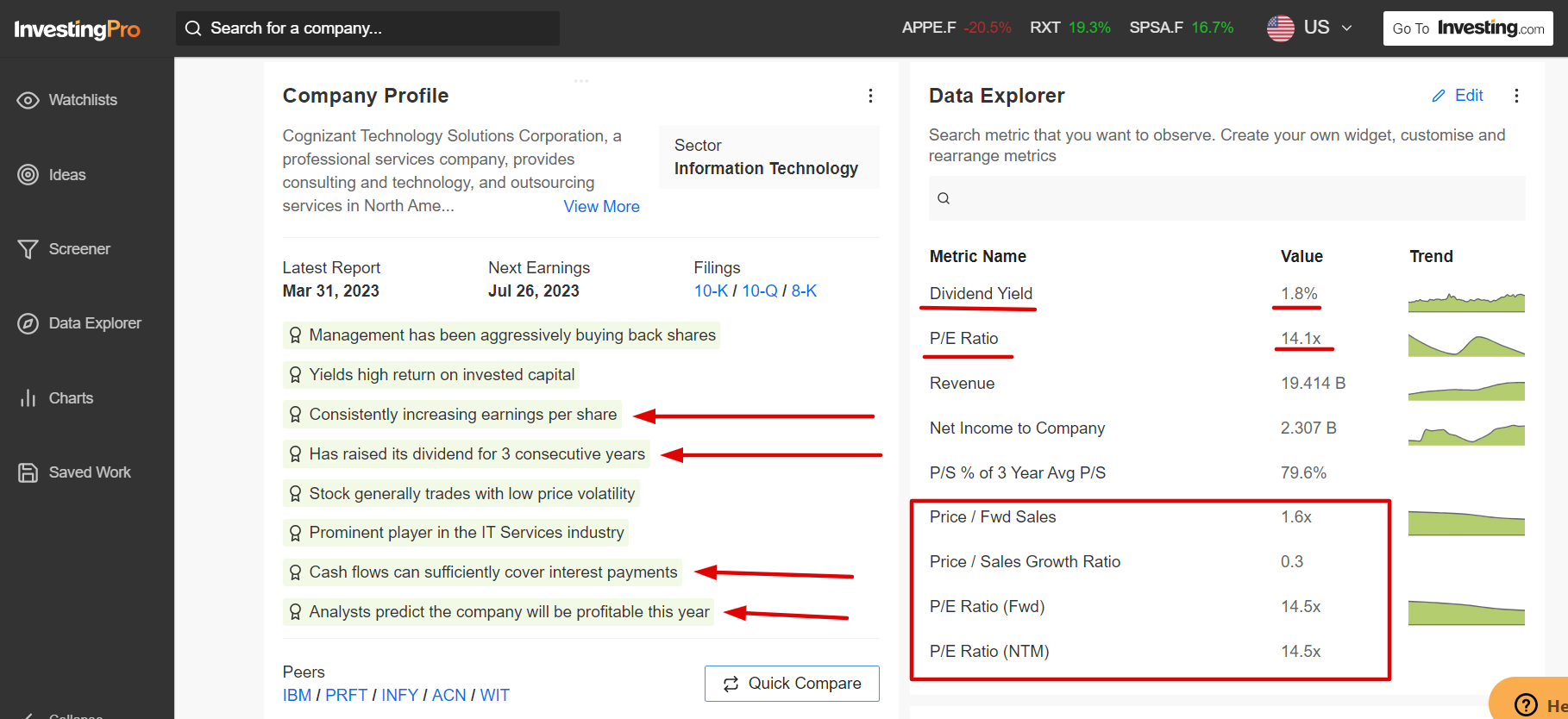

Akcje Cognizant Technology Solutions wzrosły od początku roku o 12,3% i zgodnie z modelami InvestingPro powinny nadal zyskiwać na wartości, ponieważ firma umacnia swój status jednej z wiodących marek w branży usług informatycznych (IT).

Oczekuje się, że Cognizant posiada kilka argumentów, które będą odpowiedzialne za dalsze wzrosty akcji spółki w nadchodzących miesiącach, w tym, m.in.: perspektywy dobrych zysków i rentowności oraz solidny wzrost rentowności wolnych przepływów pieniężnych, co powinno pozwolić spółce na zwiększenie wypłat dywidendy.

Źródło: InvestingPro

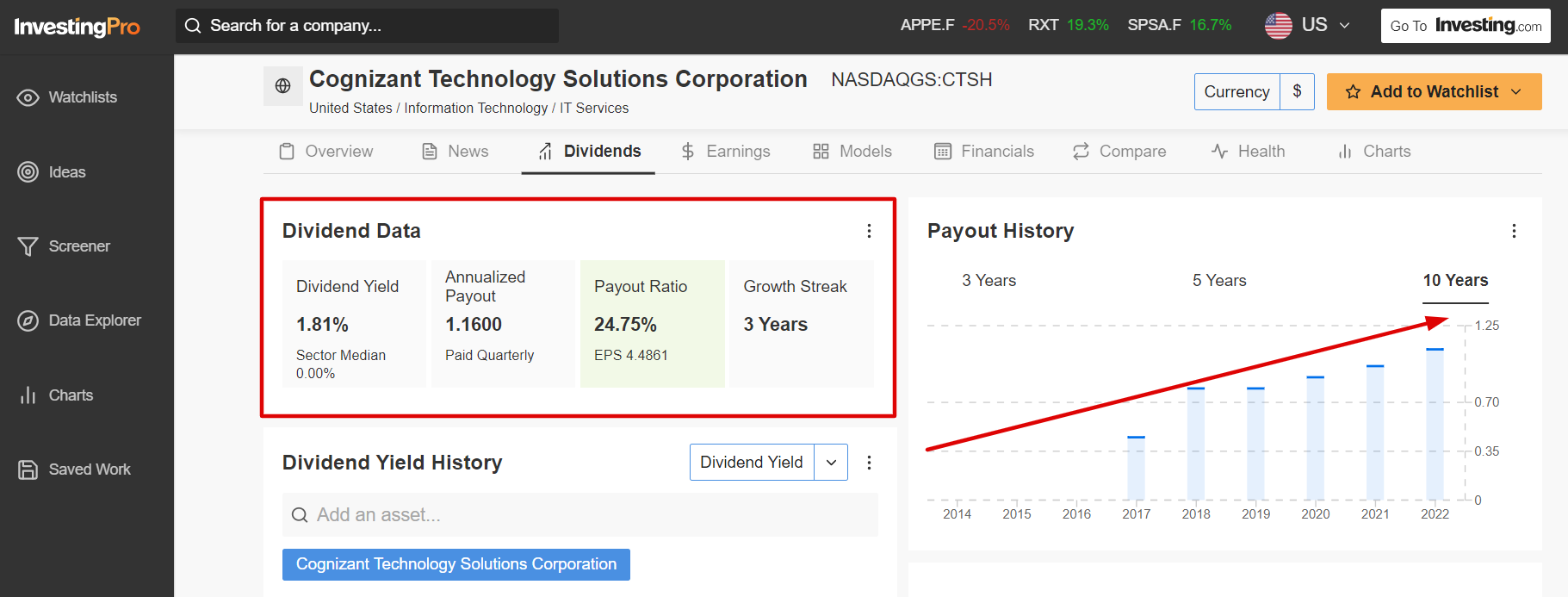

Ta firma świadcząca usługi informatyczne i konsultingowe z siedzibą w Teaneck w stanie New Jersey, przez trzy kolejne lata podnosiła swoją roczną wypłatę dywidendy. Akcje obecnie przynoszą 1,81%, czyli nieco powyżej implikowanej rentowności 1,48% dla indeksu S&P 500.

Źródło: InvestingPro

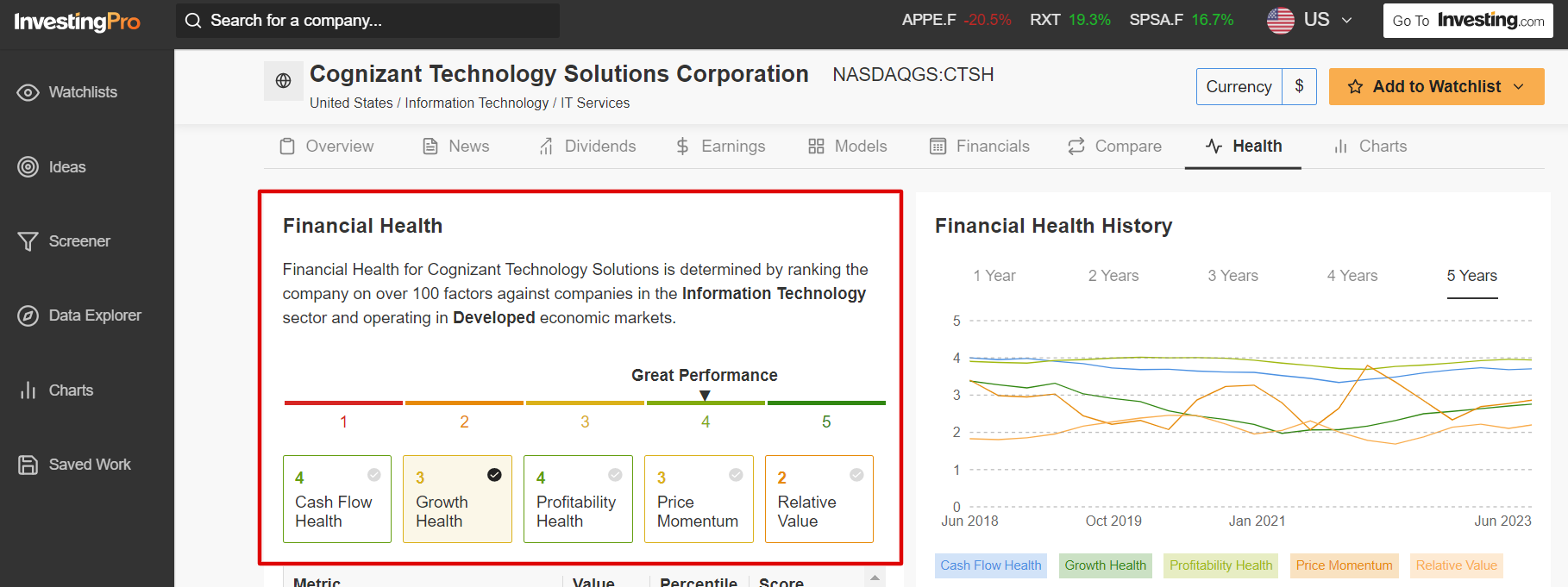

Jak wskazuje Investing Pro, spółka Cognizant ma obecnie ocenę kondycji finansowej na poziomie 3,2. Jest to ważne, ponieważ firmy z wynikami kondycji w InvestingPro wyższymi niż 2,75, konsekwentnie i z dużym marginesem przewyższały szerszy rynek w ciągu ostatnich siedmiu lat, począwszy od 2016 r.

Źródło: InvestingPro

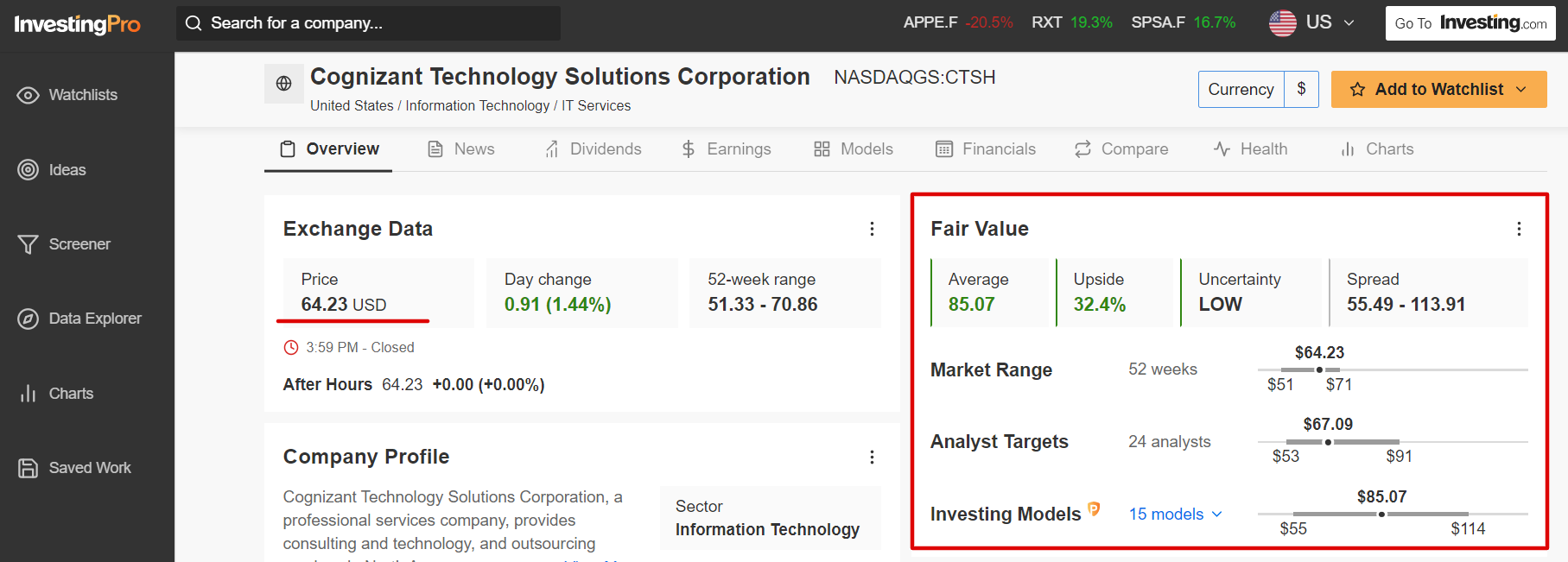

Nic dziwnego, że akcje CTSH są znacznie niedoszacowane, zgodnie z modelami ilościowymi w Investing Pro, przy cenie docelowej "wartości godziwej" wynoszącej 85,07 USD, akcje Cognizant mogą odnotować wzrost o około 32% w stosunku do obecnych poziomów.

Źródło: InvestingPro

Akcje spółki Cognizant notowane są ze wskaźnikiem ceny do zysku (P/E) wynoszącym 14,1, co czyni ją absolutną okazją w porównaniu z jej głównymi konkurentami, takimi jak: Accenture (NYSE:ACN) (wskaźnik P/E 28,7), Infosys (NYSE:INFY) (wskaźnik P/E 22,0), Wipro (NYSE:WIT) (wskaźnik P/E 19,1) i IBM (NYSE:IBM) (wskaźnik P/E 60,8).

W związku z tym, uważam, że akcje tego giganta usług IT, to mądry zakup zwłaszcza przy obecnych wycenach.

Dzięki Investing Pro możesz łatwo uzyskać dostęp do kompleksowych informacji i wglądu w dowolną spółkę w jednym miejscu, eliminując potrzebę gromadzenia danych z wielu źródeł, oszczędzając czas i wysiłek. Wypróbuj za darmo przez tydzień!

2. NetApp

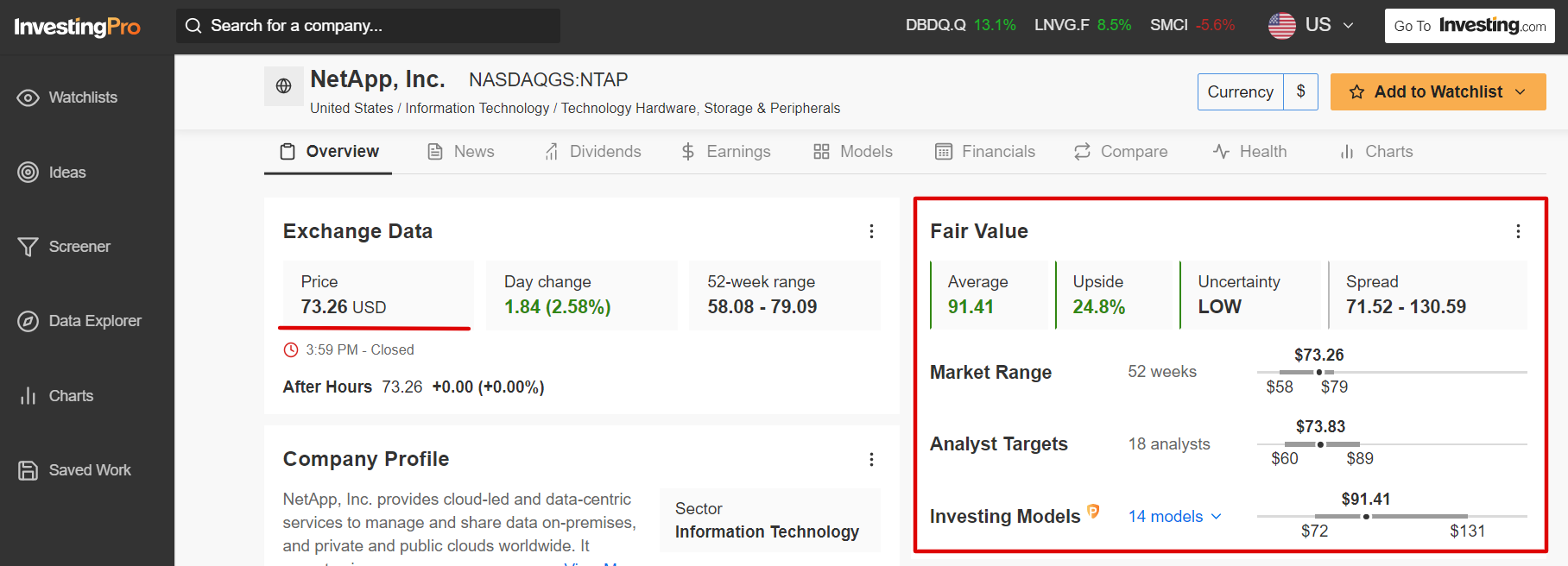

Przy obecnej cenie około 73 USD, platforma Investing Pro oznaczyła NetApp, jako źródło znaczącej długoterminowej wartości dla akcjonariuszy w nadchodzących miesiącach.

NetApp to firma z siedzibą w San Jose w Kalifornii, zajmująca się rozwiązaniami służącymi do przechowywania i zarządzania danymi. Założona w 1992 roku, z IPO w 1995 roku, ta firma technologiczna świadczy usługi danych w chmurze do zarządzania aplikacjami i danymi zarówno online jak i fizycznie.

Jak wskazuje InvestingPro, akcje NTAP mogą odnotować wzrost o około 25% od wtorkowej ceny zamknięcia zgodnie z wieloma modelami wyceny, zbliżając ją do docelowej ceny wartości godziwej wynoszącej 91,41 USD za akcję.

Źródło: InvestingPro

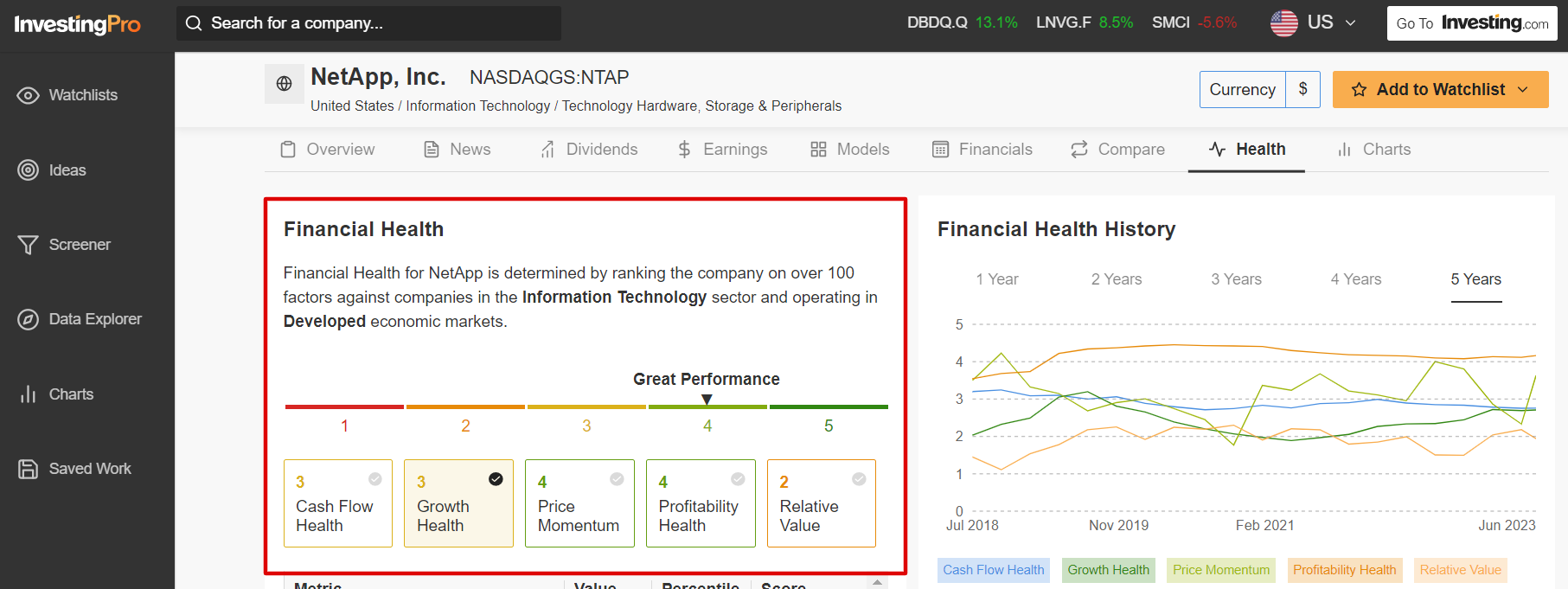

Demonstrując siłę i odporność swojej działalności, spółka NetApp uzyskała niemal doskonały wynik Investing Pro ‘Financial Health’ (kondycji finansowej) na poziomie 4 na 5. Wynik Pro Health jest określany po przebadaniu jej w odniesieniu do ponad 100 czynników i po zestawieniu z innymi firmami z sektora technologii informatycznych.

Źródło: InvestingPro

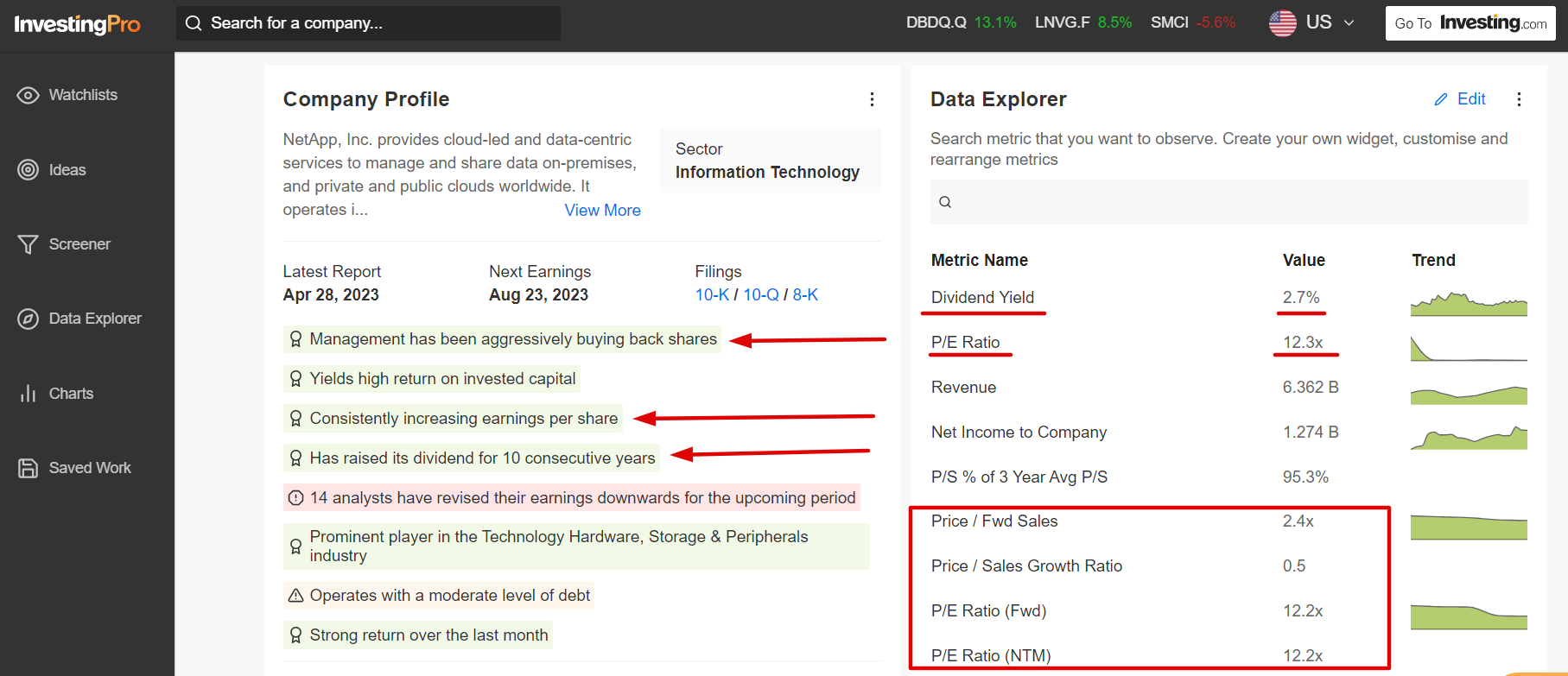

Investing Pro zwraca również uwagę na kilka dodatkowych argumentów wzmacniających pozycję NetApp, w tym zdrową rentowność, rosnący zysk na akcję, solidny wzrost przepływów pieniężnych i stosunkowo niską wycenę.

Źródło: InvestingPro

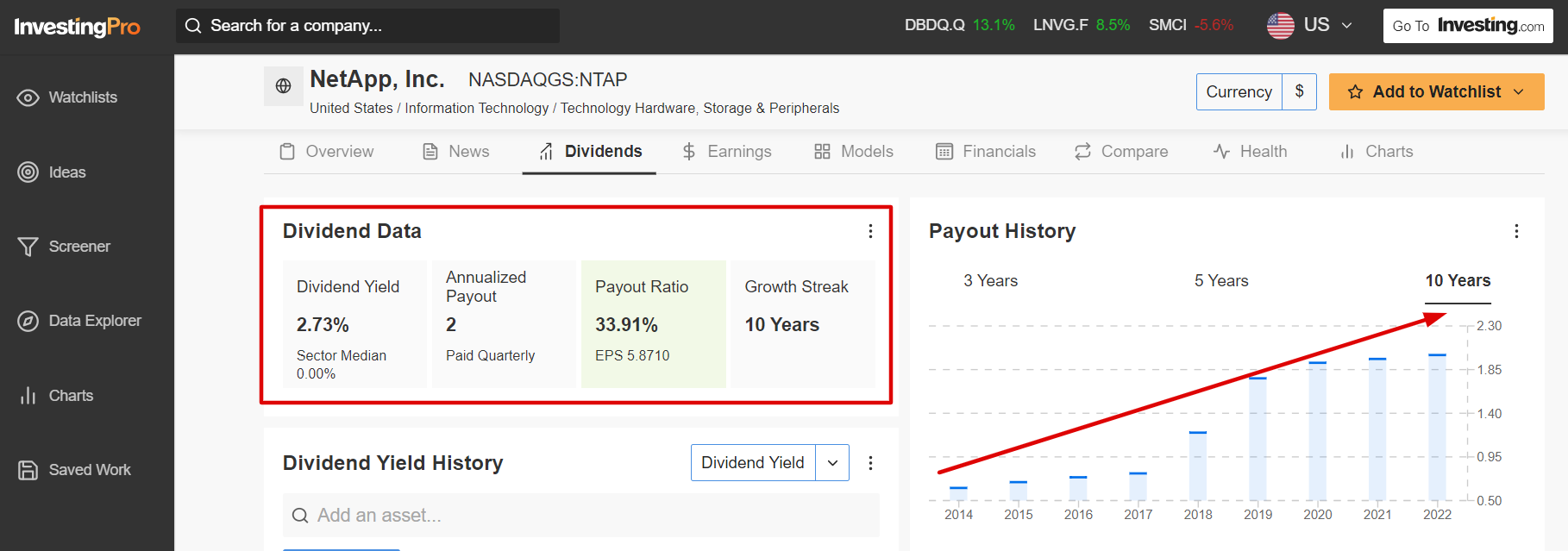

Biorąc to wszystko pod uwagę, NTAP to mocne "kupuj" w portfelu zwłaszcza, jeśli uwzględnimy ciągłe wysiłki spółki na rzecz zwrotu większej ilości gotówki akcjonariuszom w postaci wyższych wypłat dywidend i wykupu akcji własnych.

Źródło: InvestingPro

Firma zajmująca się usługami w chmurze i zarządzaniem danymi, od 10 lat podnosi swoją roczną dywidendę podkreślając swoje wyjątkowe osiągnięcia w zakresie zwrotu nadwyżki gotówki akcjonariuszom. Przy wtorkowym kursie zamknięcia akcje dają obecnie rekordową stopę rynkową wynoszącą 2,73%.

Szukasz bardziej praktycznych pomysłów tradingowych, aby poradzić sobie z obecną zmiennością rynku? Narzędzie InvestingPro pomaga łatwo zidentyfikować zwycięskie akcje w dowolnym momencie.

Rozpocznij 7-dniowy bezpłatny okres próbny, aby odblokować niezbędne statystyki i dane!

***

Zastrzeżenie: W chwili pisania tego tekstu, posiadam długie pozycje na S&P 500 i Nasdaq 100 za pośrednictwem SPDR S&P 500 ETF (SPY) i Invesco QQQ Trust ETF (QQQ). Posiadam również długie pozycje w funduszu ETF Technology Select Sector SPDR (NYSE:XLK). Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka, zarówno otoczenia makroekonomicznego jak i finansów spółek.

Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane, jako porady inwestycyjne.