Akcje zakończyły ubiegły tydzień w większości płasko lub na niższym poziomie. Przy czym indeks S&P 500 spadł w piątek o około 40 punktów bazowych, podczas gdy indeks NASDAQ 100 stracił o około 50 punktów. Nastąpiło to po piątkowym porannym wzroście, który spotkał się ze sprzedażą, która rozpoczęła się nieco po godzinie 10 rano.

Sprzedaż wystarczyła, aby zepchnąć S&P 500 o ponad 1% od porannych szczytów i stworzyć niedźwiedzią świecę objęcia na wykresie dziennym. Była to druga taka świeca w ciągu tygodnia.

Stworzyło to 2 kluczowe formacje odwrócenia, których byki będą chciały uniknąć w tym tygodniu,

1. Dzienna górna formacja odwrócenia 2B

Stworzyło to również coś, co wydaje się być górną formacją odwrócenia 2b. Formacje te nie zawsze się sprawdzają, ale są przydatne, ponieważ dają nam poziomy do pracy, które mówią nam wiele o tym, dokąd może zmierzać rynek.

-----------------------------------

Szukasz akcji z szansą na wysokie wzrosty? Gotowych strategii inwestowania na giełdzie, modeli wspartych AI, wartości godziwej spółek polskiego parkietu?

Akcje niedowartościowane, pełen portfel największych ekspertów inwestowania, portfele rebalansowane co miesiąc - nie możesz tego przegapić!

-----------------------------------

Formacja ta często tworzy się, gdy indeks lub akcje próbują osiągnąć nowe maksimum, nie udaje im się go utrzymać, a następnie zamykają się poniżej poprzedniego maksimum.

2. Tygodniowa formacja zamknięcia

Nawet na świecy tygodniowej widzieliśmy, że maksimum z tego tygodnia przekroczyło maksimum z zeszłego tygodnia, a indeks zamknął się niżej w tym tygodniu. Nie zdarza się to często, ale miało miejsce kilka razy od stycznia 2020 roku.

Wydaje się, że w tym czasie miało to miejsce 8 razy, a 7 z tych przypadków doprowadziło do niższego tygodnia w następnym tygodniu. W 5 z 7 przypadków doprowadziło to do spadków o 35,3%, 11,2%, 14,4%, 12,9% i 19,3%.

W dwóch pozostałych przypadkach indeks spadł o 2,1%, a w jednym o 2,5%. Tylko raz indeks wzrósł, a było to w styczniu 2021 roku. Tak, więc sygnał ten ma pewną wagę i nie należy go ignorować, ani łatwo odrzucać.

To podsuwa nam kilka rzeczy, które możemy wykorzystać, aby móc lepiej ocenić, co będzie dalej. Jeśli S&P 500 zamknie się powyżej 5 487,02 na wykresie dziennym w tym tygodniu, dzienna górna formacja handlowa 2b zostanie unieważniona.

Tygodniowa świeca odwrócenia zostanie unieważniona, jeśli S&P 500 zamknie się powyżej 5464,61 na wykresie tygodniowym.

Ludzie spojrzą na to i powiedzą, że to niedorzeczne myśleć, że S&P 500 może spaść o niektóre z wyżej wymienionych wartości. Mógłbym również argumentować, że głupotą byłoby wierzyć, że S&P 500 może wzrosnąć tak bardzo, jak od dołka z października 2023 roku.

S&P 500 potrzebował 271 dni, aby wzrosnąć o około 18% z 4 100 w dniu 8 kwietnia 2021 r. do dziennego maksimum 4,818 4 stycznia 2022 r.. Wtedy to stopy overnight wynosiły 0%, a Fed prowadził QE. S&P 500 potrzebował 245 dni, aby wzrosnąć o 34,4% od najniższego poziomu z 27 października wynoszącego 4 100 do dziennego maksimum w tygodniu 28 czerwca. Było to wtedy, gdy stopy overnight były na poziomie 5,33% i po opróżnianiu bilansu przez Fed.

Który z nich brzmi teraz bardziej absurdalnie? Tak, więc ostrożność jest obecnie uzasadniona, a bycie ostrożnym to nie to samo, co bycie krótkim lub trwale niedźwiedzim. Chodzi o ocenę szans i zarządzanie ryzykiem.

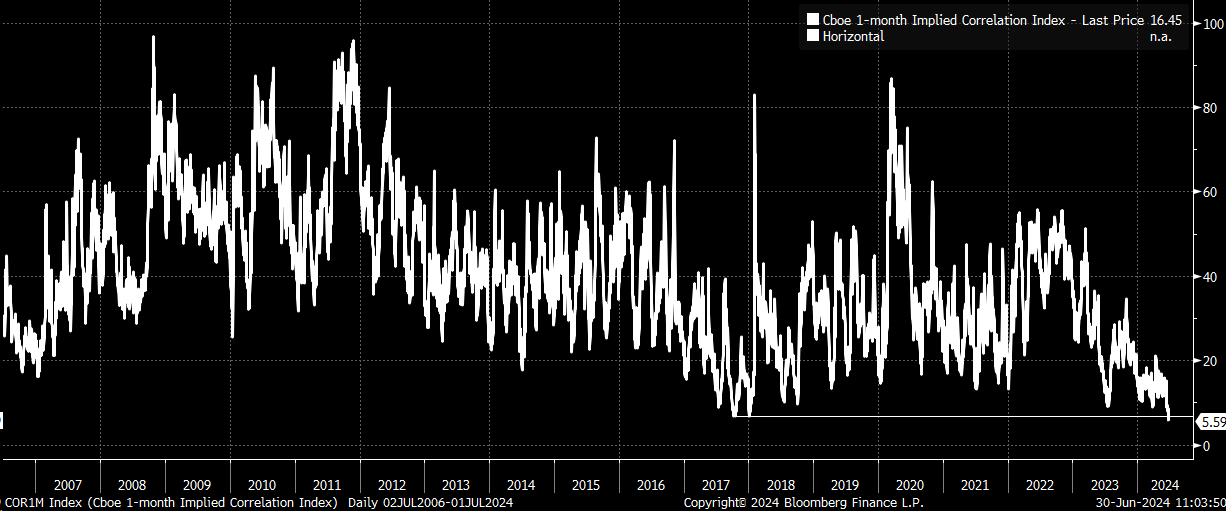

Niektóre warunki na tym rynku są skrajne, zwłaszcza w odniesieniu do implikowanych korelacji, które zamknęły się poniżej 6. To najniższy poziom w historii i nie o trochę, ale o ponad cały punkt na poziomie 5,59 w porównaniu z poprzednim najniższym poziomem 6,78 z października 2017 roku.

Tymczasem spready kredytów wysokodochodowych wykazują tendencję wzrostową wraz ze wzrostem cen akcji. Ostatni raz warunki te wystąpiły w styczniu 2020 r. i jesienią 2021 r.

W międzyczasie wydaje się, że SMH jest w trakcie kończenia gigantycznego rosnącego klina poszerzającego, ponieważ 20-dniowa średnia krocząca służy, jako wsparcie dla ETF. Przełamanie wsparcia na poziomie 255 USD potwierdziłoby, że formacja została przełamana i rozpoczął się ruch w dół.

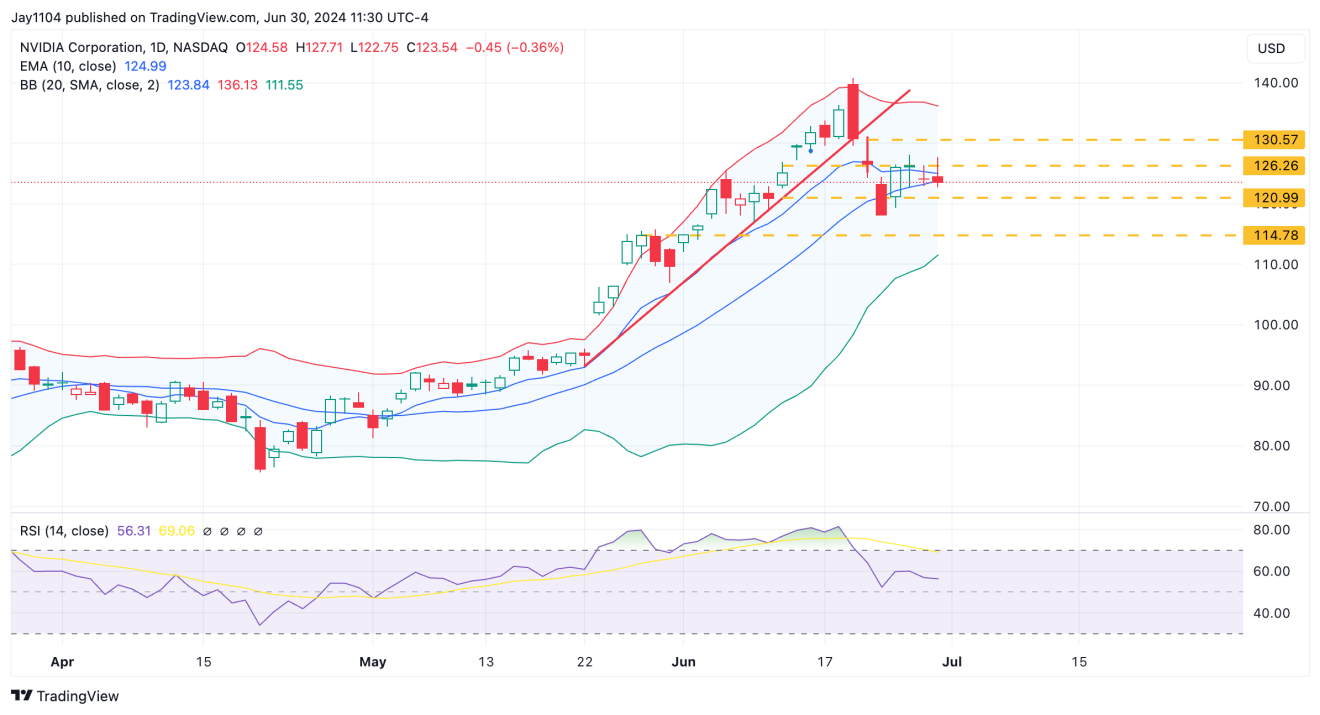

Tymczasem, Nvidia (NASDAQ:NVDA) jest zaklinowana między 10-dniową wykładniczą a 20-dniową prostą średnią kroczącą. Oznacza to, że sprawy są dość łatwe, ponieważ zamknięcie powyżej 10-dniowej EMA może sygnalizować ruch w górę, a następnie potwierdzenie, które może doprowadzić do pchnięcia w kierunku 130 USD. Zamknięcie poniżej 20-dniowej średniej kroczącej, a następnie potwierdzenie, może otworzyć wrota wodne.

To wszystko ode mnie. Niewykluczone, że odezwę się ponownie dopiero 10 lipca.

------------------------

Tu znajdziesz: notowania indeksów giełdowych na GPW i indeksów giełd na całym świecie.

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych

Najpopularniejsze akcje w Polsce i w Stanach Zjednoczonych