Wczoraj przedstawiliśmy pierwszą z naszych sześciu strategii ProPicks: Akcje lepsze niż S&P 500 - aktywnie zarządzany portfel akcji, które w ciągu ostatniej dekady osiągnęły wyniki, które okazały się lepsze od amerykańskiego indeksu benchmarkowego o 670%. Dziś jednak skupiamy się na tych, którzy szukają mniejszej ekspozycji na ryzyko i soczystych zysków z dywidend dzięki strategii "Dominate the Dow".

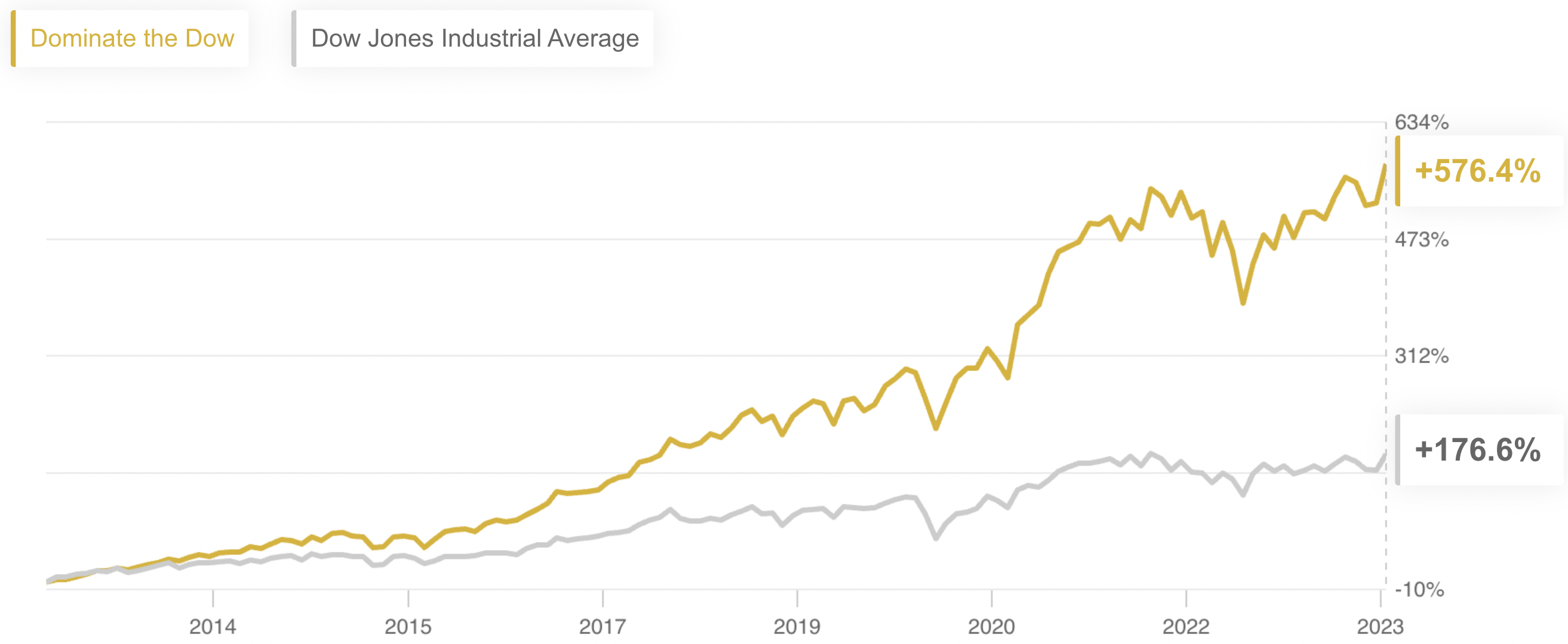

Koncentrując się na wiodących w branży spółkach o solidnych fundamentach i historii konsekwentnie rosnących rocznych wypłat, nasza oparta na sztucznej inteligencji strategia "Pobij wyniki Dow" udowodniła, że pokonała indeks porównawczy o prawie 400% w ciągu ostatniej dekady, z rocznym zwrotem na poziomie 19,1%, jak widać na poniższym wykresie:

Źródło: InvestingPro ProPicks

Spośród 30 spółek wchodzących w skład strategii "Pobij wyniki Dow" wskazuje 10 najlepszych akcji segmentu "blue chip", które oferują obecnie najlepszą propozycję kupna.

Strategia jest rebalansowana, co miesiąc, co gwarantuje, że nasi użytkownicy pozostaną na bieżąco w obliczu zmieniającej się dynamiki rynku i stale zmieniającego się otoczenia makroekonomicznego.

Przyjrzyjmy się teraz bliżej trzem akcjom wyróżnionym w ramach strategii, a mianowicie Chevron , Caterpillar i Amgen, aby zrozumieć, dlaczego prawdopodobnie będą one nadal osiągać lepsze wyniki w nadchodzących miesiącach.

Użytkownicy InvestingPro mogą zobaczyć pełną strategię - wraz z pozostałymi pięcioma strategiami ProPicks - na naszej stronie galerii ProPicks.

Nie jesteś jeszcze użytkownikiem Pro? Strategie ProPicks i wszystkie inne narzędzia InvestingPro są dostępne z rabatem do 60%.

*Czytelnicy tego artykułu mogą skorzystać z ekskluzywnej 10% zniżki na nasz roczny plan Pro+ z kodem kuponu DJS1 i podobnej 10% zniżki na dwuletni plan Pro+ z kodem kuponu DJS2 przy kasie!

1. Akcje Amgen (AMGN)

- Kondycja Finansowa InvestingPro: świetna

- Wartość godziwa InvestingPro: uczciwa (18,9% w górę)

- Wskaźnik forward P/E: 19,3x

- Stopa dywidendy: 3,2%

Spółka Amgen (NASDAQ:AMGN) odkrywa, opracowuje, produkuje i dostarcza leki dla ludzi na całym świecie. Koncentruje się na stanach zapalnych, onkologii/hematologii, zdrowiu kości, chorobach układu krążenia, nefrologii i neuronauce.

Akcje wzrosły o 5,2% w ciągu ostatniego miesiąca i 7,3% od początku roku.

Co na to analitycy z Wall Street?

Według analityków ankietowanych przez InvestingPro, spółka Amgen jest wyceniana uczciwie z 5,3% potencjałem wzrostu.

W listopadzie serwis Deutsche Bank zainicjował analizę spółki Amgen z rekomendacją "Trzymaj", a serwis Truist Securities podniósł wycenę akcji do "Kupuj" z "Trzymaj", pisząc:

"AMGN historycznie wykazywała zdolność do rozwijania aktywów w połowie cyklu, pomimo niezadowalających premier. Podkreślamy rekordową sprzedaż dojrzałych marek, w tym Repatha, Blincyto i Prolia, które pokazują komercyjną realizację AMGN. Ich inwestycje w siłę sprzedaży w zakresie dermatologii i podstawowej opieki zdrowotnej oraz DTC mogą nadal zwiększać przychody".

Najważniejsze najnowsze wiadomości

W październiku Amgen zaraportowała zysk za III kwartał w wysokości 4,96 USD na akcję przy przychodach w wysokości 6,9 mld USD. Analitycy spodziewali się zysku na poziomie 4,68 USD przy przychodach w wysokości 6,92 mld USD.

Również w październiku Amgen sfinalizowała przejęcie Horizon Therapeutics za 116,50 USD za akcję w gotówce, co stanowi wartość kapitałową transakcji wynoszącą około 27,8 mld USD. Przejęcie zostało sfinalizowane po tym, jak amerykańska Federalna Komisja Handlu (FTC), która początkowo starała się zablokować transakcję, udzieliła warunkowej zgody.

2. Caterpillar (CAT)

- Kondycja Finansowa InvestingPro: świetna

- Wartość godziwa InvestingPro: uczciwa (9,4% w górę)

- Wskaźnik forward P/E: 14,3x

- Stopa dywidendy: 2,1%

Spółka Caterpillar (NYSE:CAT) produkuje i sprzedaje sprzęt budowlany i górniczy, silniki wysokoprężne i na gaz ziemny, przemysłowe turbiny gazowe oraz lokomotywy spalinowo-elektryczne w Stanach Zjednoczonych i na świecie.

Akcje spółki wzrosły o 10,7% w ciągu ostatniego miesiąca i o 9,3% od początku roku.

Co na to analitycy z Wall Street?

Według analityków ankietowanych przez InvestingPro, Caterpillar jest wyceniany uczciwie z 2,1% potencjałem wzrostu.

W listopadzie, HSBC zainicjował analizę Caterpillar z rekomendacją „Trzymaj”, pisząc:

Lubimy CAT za jej wiodącą pozycję, ale biorąc pod uwagę przeciwności stojące przed amerykańskim rynkiem maszyn (Ameryka Północna przyczynia się do około 50% jego przychodów), inicjujemy rekomendację na poziomie „Trzymaj”.

Najważniejsze informacje z ostatnich miesięcy

W październiku Caterpillar zaraportowała zysk za III kwartał w wysokości 5,52 USD na akcję przy przychodach na poziomie 16,8 mld USD. Analitycy spodziewali się zysku na poziomie 4,80 USD przy przychodach w wysokości 16,56 mld USD.

3. Chevron (CVX)

- Kondycja Finansowa InvestingPro: dobrze

- Wartość godziwa InvestingPro: uczciwa (9,8% w górę)

- Wskaźnik forward P/E: 10,7x

- Stopa dywidendy: 4,2%

Spółka Chevron (NYSE:CVX) jest światowym liderem w dziedzinie zintegrowanej energii i chemikaliów, działającym w dwóch głównych segmentach: Upstream i Downstream. Segment Upstream zajmuje się poszukiwaniem, rozwojem, produkcją i transportem ropy naftowej i gazy ziemnego, w tym działalnością w zakresie skroplonego gazu ziemnego.

Segment Downstream koncentruje się na rafinacji ropy naftowej do produktów ropopochodnych, produkcji paliw odnawialnych itp. Ponadto, nadzoruje transport ropy naftowej i produktów rafinacji oraz produkuje produkty petrochemiczne, tworzywa sztuczne do zastosowań przemysłowych oraz dodatki do paliw.

Akcje spółki wzrosły o 1,6% w ciągu ostatniego miesiąca i spadły o 16,1% od początku roku.

Co na to analitycy z Wall Street?

Według analityków ankietowanych przez InvestingPro, spółka Chevron jest godziwie wyceniana z 24,3% potencjałem wzrostu.

W listopadzie, Bernstein podniósł Chevron do poziomu „Powyżej rynku” z „Tak jak rynek”, pisząc:

"Chevron zyskuje dzięki oczywistym katalizatorom [...]. Wyprostowanie basenu permskiego na przejściu 5. Wolumeny spadły sekwencyjnie w III kw., ale wzrosły w IV kw. w obliczu lawiny problemów, które były raczej przyziemne niż wpływowe. ‘Kazachski zlew kuchenny’".

W październiku, BofA Securities podniósł rekomendację Chevron z "Neutralnie" do "Kupuj", a Exane BNP Paribas podniósł z "Neutralnie" do "Przeważaj".

Najważniejsze najnowsze informacje

W październiku spółka Chevron zaraportowała zysk za III kwartał w wysokości 3,05 USD na akcję przy przychodach w wysokości 54,08 mld USD. Analitycy spodziewali się zysku na poziomie 3,60 USD przy przychodach w wysokości 51,36 mld USD.

W tym samym miesiącu spółka ogłosiła przejęcie spółkiHess w ramach transakcji all-stock o wartości 53 mld USD lub 171 USD za akcję.

***

*Czytelnicy tego artykułu mogą skorzystać z ekskluzywnej 10% zniżki na nasz roczny plan Pro+ z kodem kuponu DJS1 i podobnej 10% zniżki na dwuletni plan Pro+ z kodem kuponu DJS2 przy realizacji transakcji!