Investing.com - W czasie, gdy rynki akcji wydają się nieubłaganie rosnąć, głosy ostrzegające przed zbliżającym się krachem rynkowym stają się coraz głośniejsze. Są jednak głosy głoszące coś zupełnie przeciwnego. Nicholas Colas, współzałożyciel DataTrek. Colas opiera swoją pozytywną ocenę na mało znanym, ale odkrywczym wskaźniku: stosunku S&P 500 do ceny złota. Według eksperta wskaźnik ten oferuje "unikalny wgląd w zaufanie inwestorów w ciągu ostatnich pięciu dekad" i w żadnym wypadku nie jest na poziomie, który sygnalizuje nadmierny entuzjazm rynku.

ROZPOCZĘŁA SIĘ LENIA WYPRZEDARZ! Oferujemy 35%* zniżki na roczną subskrypcję i 50%* zniżki na 2-letnią subskrypcję, która jest połączona z 10% zniżką, którą oferujemy naszym czytelnikom!

- Roczna subskrypcja InvestingPro (-35%) w ultra-niskiej cenie 36 złotych miesięcznie! Skorzystaj w ramach letniej wyprzedaży już dziś!

- Jeśli chcesz jeszcze bardziej obniżyć koszty - subskrypcja dwuletnia InvestingPro (-50%) powstała właśnie dla Ciebie.

A przed nami jeszcze więcej! Z niecierpliwością czekamy na dodatkowe innowacyjne usługi, które jeszcze bardziej zwiększą Twoje doświadczenie z InvestingPro. Pobierz teraz!

Czym jest wskaźnik S&P/Złoto?

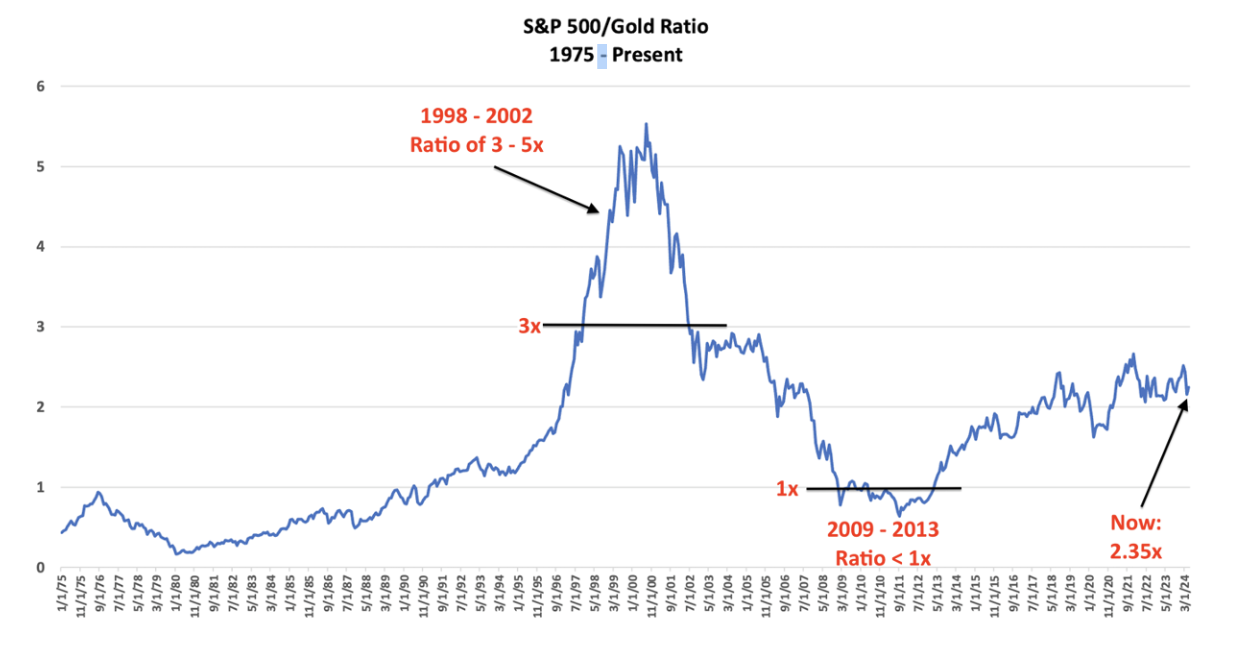

Wskaźnik S&P/Złoto porównuje cenę indeksu S&P 500, ważnego punktu odniesienia dla amerykańskich rynków akcji, do ceny uncji złota. Obecnie wskaźnik ten wynosi 2,35x, jak zauważa Colas. Wyjaśnia on, że S&P 500 odzwierciedla oczekiwane przyszłe zyski przedsiębiorstw, które są "ostatecznie funkcją ludzkiej innowacyjności". Z drugiej strony złoto jest "statycznym, ale cennym aktywem", które służyło, jako magazyn wartości od czasów egipskich faraonów.

Źródło: DataTrek

Historyczna zmienność vs. wskaźnik S&P/Złoto

Historyczne porównanie od 1975 r., czyli rok po zakończeniu sztywnego powiązania z ceną złota, pokazuje wyraźną zmienność. W 1980 r. stosunek ten wynosił zaledwie 0,17x, co wskazywało na wysokie ceny złota, jako zabezpieczenie przed inflacją i niskie zaufanie do amerykańskich akcji. Do 1997 r. wzrósł do 3x, napędzany euforią związaną z Internetem, i osiągnął szczyt na poziomie 5,5x w 2000 r., tuż przed pęknięciem bańki dotcomów.

"Pęknięcie bańki internetowej i kryzys finansowy w 2008 r. sprawiły, że w latach 2009-2013 wskaźnik ten spadł poniżej 1,0x, czyli dokładnie do poziomu z 1990 r." - wyjaśnia Colas. Od 2014 r. wskaźnik ten ponownie rośnie i obecnie wynosi 2,35x, pomimo krótkiego spadku poniżej 2x podczas kryzysu pandemicznego.

Znaczenie wskaźnika dla zaufania inwestorów

Colas przypisuje te wahania zmianom w zaufaniu inwestorów do zysków przedsiębiorstw, wiarygodności systemu finansowego i warunków makroekonomicznych. Zidentyfikował on trzy odrębne okresy: wzrost zaufania w latach 1980-2000, gwałtowny spadek w latach 2000-2010 i stopniowe ożywienie po 2010 r. Następnie przeszedł do obecnej fazy, która koncentruje się na sztucznej inteligencji i napędza ceny akcji, takich jak Nvidia (NASDAQ:NVDA) na bezprecedensowe wyżyny.

"Pomimo całej ekscytacji związanej z generatywną sztuczną inteligencją, wskaźnik S&P/złoto nie zbliżył się do poziomu 3,0x z czasów bańki internetowej" - zauważa Colas. Sugeruje to, że obecny szum giełdowy nie jest tak ekstremalny, jak często przedstawiają go media.

Wniosek z analizy DataTrek jest jasny: wskaźnik S&P/Złoto może wydawać się niekonwencjonalny, ale okazuje się cennym narzędziem do oceny długoterminowego zaufania inwestorów do akcji. "Według tej miary, amerykańskie akcje nie znajdują się w pobliżu poprzednich poziomów niepokojącego przegrzania" - podsumowuje Colas.

Powinno to w pewnym stopniu uspokoić obawy inwestorów przed „zbliżającym się” krachem na rynku i przyczynić się do bardziej zróżnicowanego spojrzenia na obecną sytuację rynkową.

Przyczyny obecnych wzrostów na rynkach akcji

Istnieje kilka powodów obecnego gwałtownego wzrostu na rynkach akcji, który spowodował wzrost indeksu Dow Jones Industrial o 16% w ciągu roku, indeksu S&P 500 o ponad 25%, a indeksu NASDAQ Composite o ponad 31%.

Po pierwsze, warunki finansowe uległy znacznemu złagodzeniu, prowadząc do większej płynności na rynku, co wspiera ceny akcji. Po drugie, entuzjazm dla postępu technologicznego, zwłaszcza w dziedzinie sztucznej inteligencji, podsyca zaufanie inwestorów i napędza znaczne wzrosty cen akcji. Co więcej, wiele spółek odnotowuje solidne zyski, co wzmacnia gotowość inwestorów do inwestowania. Wreszcie, optymizm, co do warunków makroekonomicznych, takich jak silny wzrost gospodarczy i chłodzenie inflacji, przyczynia się do idealnej sytuacji "Goldilocks". Ta zaś nie jest ani zbyt gorąca, ani zbyt zimna, wspierając w ten sposób rynek akcji.