Nowy tydzień, nowy wzrost zmienności i nie obchodzi mnie, co mówią nagłówki. Krzywa zmienności implikowanej S&P 500 wygląda dość strasznie z wieloma ostrymi zwrotami akcji. Struktura terminowa S&P 500 jest wszędzie i szczerze mówiąc uważam, że jest zbyt niska biorąc pod uwagę wielkość ryzyka na rynku związanego zPowellem, raportem o miejscach pracy, CPI oraz FOMC w ciągu najbliższych trzech tygodni. Byłbym zszokowany, gdyby implikowana zmienność krótkoterminowa nie wzrosła znacząco w ciągu najbliższych dwóch tygodni.

1. Tydzień pod znakiem Powella

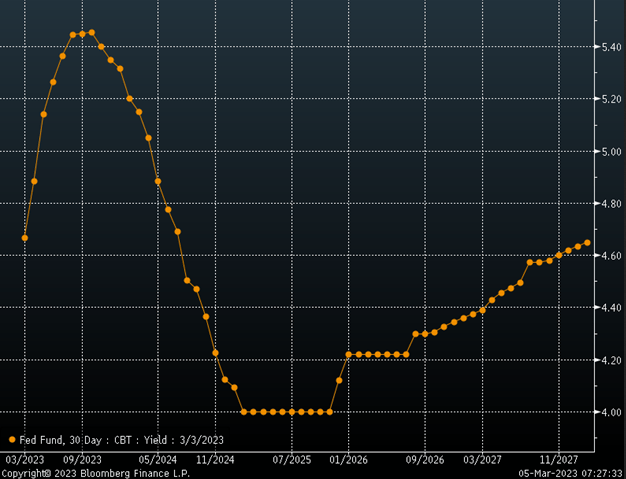

Jay Powell wystąpi przed Kongresem w ten wtorek i środę. Prezes może użyć tej platformy by zdradzić nam, co przyniesie marcowe posiedzenie FOMC, ale w większości przypadków wydaje się mało prawdopodobne, aby doszło do podwyżki stóp o więcej niż 25 pb. Prezes może jednak wskazać, że stopy procentowe mogą wzrosnąć nieco mocniej, niż sądzono na grudniowym posiedzeniu FOMC. Bardziej znaczące byłoby, gdyby zasugerował, że stopy procentowe mogą wymagać przekroczenia centralnej tendencji 5,1 do 5,4%.

Rynek dostrzega obecnie wzrost stóp, do 5,45%, zatem twarde słowa Powella na temat podwyżek stóp procentowych potwierdziłyby to, co rynek już sam zauważa. W tym momencie, Powell prawdopodobnie nie będzie miał amunicji, aby podnieść stopy jeszcze wyżej, ponieważ raczej pozostanie w trybie zależności od danych. Ale kto wie, będziemy mieli okazję po raz pierwszy oglądać Powella bez oddechu Brainarda na karku. Brak lidera frakcji „Gołębi” w FOMC może zachęcić Powella do wybrania nieco ostrzejszego podejścia, zwłaszcza, gdy uwzględnimy odrodzenie gospodarcze i oczekiwania wzrostu inflacji.

2. Oczekiwania inflacyjne

Oczekiwania wobec rocznego progu inflacyjnego wzrosły w tym tygodniu i osiągnęły najwyższy poziom od lata osiągając 3,66%. Nie jest to pozytywny znak wskazujący, dokąd zmierza inflacja i sugeruje potencjalne przyspieszenie CPI w nadchodzących miesiącach.

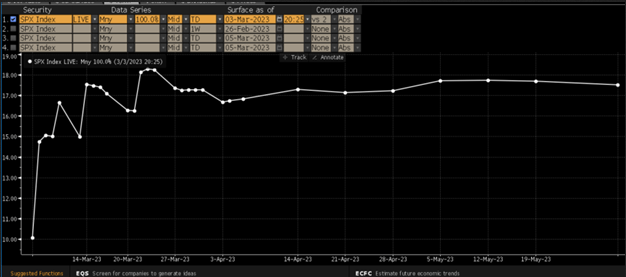

3. S&P 500

Mimo to, w zeszłym tygodniu akcje rosły po słowach prezesa Fed z Atlanty - Bostica, który zasugerował, że Fed może zarządzić "pauzę" do połowy lub późnego lata. Brzmi świetnie, ale sugerowałoby to również, że prawdopodobnie nastąpi podwyżka o 25 pb w marcu, maju, czerwcu i być może w lipcu, a potem nastąpi przerwa. Ale raz jeszcze, algorytmy nie mają być mądre; po prostu czytały słowa kluczowe, co wywołało popołudniowy rajd.

Rajd przeciągnął się do piątku. Wyobrażenie sobie, że rajd wywołany przez coś pozornie nieistotnego będzie trwały, wydaje się trudne. Ale biorąc pod uwagę różnicę między 4 050 a 4 080, w tym regionie powinien istnieć całkiem niezły opór, który trzyma wszystko w ryzach. Czy S&P 500 może wzrosnąć do około 4 080? - tak wydaje się to możliwe. Oznaczałoby to również 50% poziom zniesienia od szczytu z 2 lutego. Jednak od wtorku lub środy rynek przejmą dane i to one w dużej mierze zadecydują, w którą stronę pójdą rynki.

Raport o zatrudnieniu pojawi się w piątek, a przewidywania mówią o utworzeniu 215 000 nowych miejsc pracy, podczas, gdy stopa bezrobocia ma pozostać na poziomie 3,4%; z kolei średnie zarobki godzinowe mają wzrosnąć o 4,7% rok do roku. Stopy rosły z wyprzedzeniem przed tym punktem z danymi, więc prawdopodobnie potrzeba czegoś gorącego, aby utrzymać pęd w górę na dłuższym końcu krzywej.

4. 10-latki

Na razie, 10-latki napotkały opór na poziomie około 4,1%. Pchnięcie powyżej 4,1% spowoduje ponowny test szczytów i ścieżkę do nowego szczytu.

5. JPMorgan

Spółka JPMorgan (NYSE:JPM) była notowana w ciągu ostatnich kilku miesięcy w trendzie bocznym do wzrostowego. Wydaje się, że jest to formacja dystrybucji i faza korekcyjna spadków z ubiegłego roku. Akcje niemal zakończyły 61,8% korektę z dołków, co może wyjaśniać, dlaczego utknęły w martwym punkcie, ponieważ tendencje impetu są malejące. Akcje tego banku od jakiegoś czasu sugerują nam, że gospodarka nie zmierza w stronę recesji. Jednakże, przy głęboko odwróconej krzywej dochodowości i rosnących stopach procentowych musimy się zastanowić, jaki będzie wpływ na wzrost kredytów i wynik odsetkowy netto. Podczas, gdy banki mogą niewątpliwie zarobić więcej pieniędzy przy wyższych stopach procentowych, to odwrócona krzywa dochodowości może zaszkodzić. Jest to dobry wskaźnik zastępczy dla kondycji gospodarki i całego rynku. Zatem, dalsze pogorszenie notowań akcji byłoby wielce wymowne. Podobnie wzrost powyżej 146 USD może być pozytywnym wydarzeniem dla gospodarki.

6. Procter & Gamble

Procter & Gamble (NYSE:PG) wydaje się być spółką oferującą najwyższą marżę brutto, a jej kurs oscyluje wokół oporu na poziomie 141 USD. W środowisku rosnących cen firma, która może przenieść rosnące koszty, może też zwiększyć marże i odwrotnie. Jeśli P&G wybije się wyżej może to oznaczać, że marże zaczynają ulegać poprawie. W tej chwili mówi nam, że marże nie były zdrowe. Impet jest niedźwiedzi, a 200-dniowa średnia krocząca prawdopodobnie postawi silny opór. Wzrost powyżej 142 USD jest pozytywny dla marż S&P 500 podczas, gdy spadek do 123 USD jest negatywny.

Powodzenia!