Ten artykuł został napisany wyłącznie dla Investing.com

Akcje gwałtownie spadły, co nie powinno być dla nikogo zaskoczeniem, jako że ich wyceny były na historycznie wysokich poziomach. Obecnie, po wzroście stóp procentowych, rynek doświadcza masowej przeceny.

Duże wzrosty były napędzana przez koncepcję, że niskie stopy procentowe mogą zwiększyć mnożniki PE. Jednak w ostatnich tygodniach stopy gwałtownie wzrosły, co sprawia, że rynek akcji staje się droższy w porównaniu do rentowności obligacji. Jeśli akcje będą musiały zostać przeszacowane w związku z tą zmianą stóp, może to spowodować dość gwałtowną wyprzedaż na rynku akcji, być może o ponad 20%.

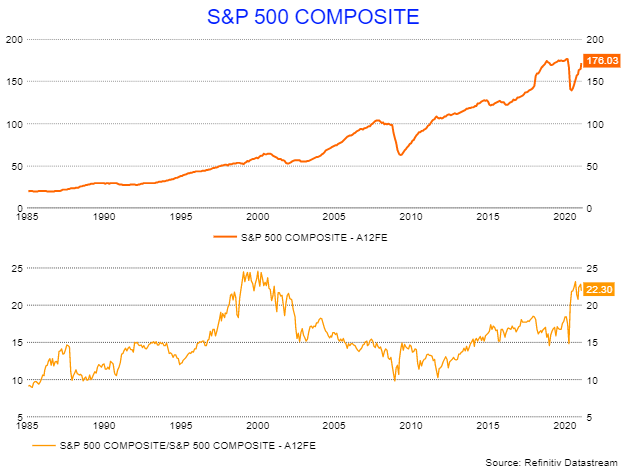

Wskaźnik PE dla indeksu S&P 500 wzrósł do historycznie wysokich poziomów od dołków z marca 2020 roku. W rzeczywistości osiągnął on poziomy niewidziane od końca lat 90-tych, a S&P 500 jest obecnie notowany na poziomie około 22-krotności 12-miesięcznych szacunkowych zysków terminowych w wysokości 176,03 dol. Jest to najwyższa wycena na podstawie mnożnika zysków terminowych od początku lat 2000.

Wyceniając S&P 500 na podstawie rentowności zysków w porównaniu z 10-letnimi oczekiwaniami inflacyjnymi, można stwierdzić, że wyceny znajdują się na wyjątkowo wysokim poziomie. Spread wynoszący obecnie 2,5% w porównaniu z 200-dniową średnią ruchomą wynoszącą 2,8% i historyczną średnią wynoszącą 4,24% od 1997 r. sugerowałby, że rosnące stopy 10-letnich obligacji skarbowych i 10-letnich obligacji TIPS mogłyby zaszkodzić akcjom, powodując ich masową przecenę.

W ciągu ostatnich 5 lat, średnia rozpiętość pomiędzy indeksem S&P 500 a 10-letnimi prognozami inflacji Breakeven wynosiła około 3,9%. Zakładając, że spread wzrośnie do historycznej średniej na poziomie 3,9%, rentowność zysku z inwestycji w S&P 500 powróciłaby do poziomu około 6%. To dałoby S&P 500 wskaźnik PE na poziomie około 16,5, w oparciu o zysk terminowy na poziomie 176,03 dol., indeks mógłby spaść do około 3.000, co oznacza spadek o około 27%.

Wydaje się, że akcje technologiczne wielokrotnie nabierały wartości w ciągu ostatnich 12 miesięcy i mogą być najbardziej dotknięte w razie ponownej wyceny wywołanej przez rosnące stopy. Znaczące i stabilne stopy wzrostu stały się swego rodzaju siatką bezpieczeństwa dla tych inwestorów, którzy szukali miejsca do zainwestowania swoich pieniędzy.

Na przykład, Amazon (NASDAQ:NASDAQ:AMZN) jest notowany na poziomie 3,2-krotności 12-miesięcznych szacunków sprzedaży, co stanowi górną granicę jego historycznego zakresu i znacznie powyżej jego średniej wynoszącej około 2. W międzyczasie NVIDIA (NASDAQ:NVDA) odnotowała wzrost wskaźnika PE do około 45-krotności 12-miesięcznych szacunków zysków i znajduje się w górnej części swojego 5-letniego przedziału.

Spośród wszystkich uczestników rynku, banki wiele zyskały w obecnej sytuacji. Choć niewątpliwie mogą one zostać wciągnięte w trend spadkowy, to w dłuższej perspektywie prawdopodobnie odniosą korzyści. Rosnące stopy procentowe na długim końcu krzywej rentowności przyczyniły się do znacznego jej spłaszczenia. Prawdopodobnie pomoże to bankom w zwiększeniu przychodów i dochodów z odsetek netto, dzięki zwiększeniu zysków.

Akcje takie jak JPMorgan (NYSE:NYSE:JPM) czy Bank of America (NYSE:BAC), choć nie są tanie na obecnych poziomach po ogromnym wzroście, niewątpliwie mogą stać się atrakcyjne w przypadku szerokiej korekty na rynku akcji. Zwłaszcza jeśli wzrostowi stóp procentowych będzie towarzyszył dalszy wzrost gospodarczy.

Spadek na rynku byłby bez wątpienia mile widziany po euforycznym rajdzie, jaki miał miejsce w ciągu ostatnich 12 miesięcy. Próba przewidzenia załamania nigdy nie jest łatwa, nie jest to też zadanie, które należy traktować lekko. Jednak wydaje się, że środowisko rosnących stóp procentowych i wysoko wyceniany rynek akcji zbiegły się razem, tworząc tę sytuację...