W dniu wczorajszym Sejm zadecydował, że obecny Prezes Narodowego Banku Polskiego Adam Glapiński pozostanie na stanowisku na kolejną, 6-letnią kadencję. Zgodnie z oczekiwaniami przewaga w głosowaniu była niewielka, a stosunek głosów wyniósł 234 do 223 głosów. Wybór na ten urząd nie jest niespodzianką z uwagi na fakt, iż tak naprawdę po złożeniu wniosku Prezydenta brakowało jakiegokolwiek realnego kontrkandydata, który mógłby stanowić alternatywę. W związku z tym Adam Glapiński będzie kontynuować cykl zacieśniania polityki monetarnej, który został rozpoczęty w odpowiedzi wysoką dynamikę wzrostu cen. Tymczasem opublikowane dzisiaj rano odczyty odnośnie CPI pokazały wyniki 12,4%, co wskazuje na kontynuację wzrostowego trendu inflacyjnego w Polsce.

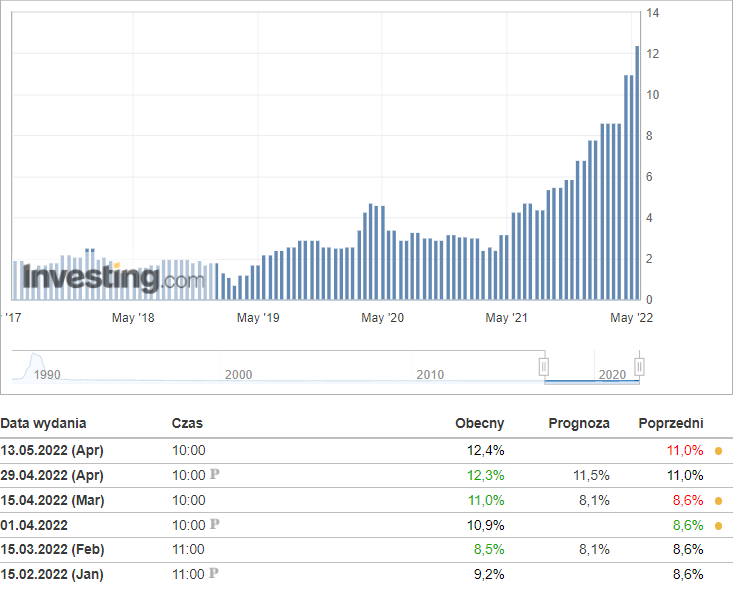

Rysunek 1. Odczyty CPI w Polsce za kwiecień

Czego możemy się spodziewać po kolejnej kadencji Adama Glapińskiego?

Głównym zadaniem, które stoi przed nowym starym Prezesem to przede wszystkim doprowadzenie inflacji w granice celu inflacyjnego na poziomie 2,5%. Niezbędne w tej sytuacji będzie kontynuowanie podwyżek stóp procentowych, które w tym roku powinny wynieść co najmniej 5,5%, a w skrajnych prognozach nawet 7%. Pomimo determinacji w zacieśnianiu polityki monetarnej Adam Glapiński oraz cała Rada Polityki Pieniężnej nie uniknęła błędów szczególnie w zeszłym roku, zdecydowanie zbyt późno rozpoczynając cykl, co w ostatnich miesiącach musiało być szybko nadrabiane.

Wyraźnie szwankowała również komunikacja z rynkiem. Jeszcze na kilka miesięcy przed pierwszym wzrostem stóp procentowych Prezes zapewniał, że podwyżek nie będzie, a ich inicjacja byłaby szkolnym błędem. Co więcej, był okres kiedy byliśmy straszeni nawet deflacją. Trzeba również zwrócić uwagę na zbytnie przywiązanie do prognoz makroekonomicznych, publikowanych przez biuro analiz NBP. W połowie 2021 roku wszelkie predykcje makroekonomiczne wskazywały na inflację w granicach 4,5% na koniec roku, co okazało się być wynikiem dwukrotnie zaniżonym. To odbiega znacząco od deklaracji o tym, że NBP dysponuje najlepszymi możliwymi modelami statystycznymi.

Inflacja w Polsce nie odpuszcza

Poranne odczyty inflacyjne pokazują utrzymanie dynamiki wzrostu cen w Polsce. Względem ostatniej publikacji CPI wzrosło o ponad 1,4 pp. Tradycyjnie już największą dynamiką wzrostu charakteryzują się paliwa + 27,8%, jednak szczególnie niepokojąco wyglądają podwyżki cen żywności + 13,2% względem +4,4% w miesiącu poprzednim. Wszystko wskazuje na to, że dwucyfrowa inflacja będzie nam towarzyszyć przez cały 2022 rok. Realny staje się scenariusz, w ramach którego szczyt dynamiki cenowej uplasuje się w okolicy 15%.

Najwyższa od 24 lat inflacja sprawia, że realne stopy procentowe w Polsce to już – 7,15%, co sprawia, że obecne środowisko nie sprzyja osobom, które nastawiają się na oszczędzanie. Dlatego też bazując na zapowiedziach z ostatnich miesięcy, stopy procentowe będą podnoszone dalej, aby co najmniej wyhamować spadek realnych stóp procentowych.

USDPLN ponownie atakuje poziom 4,50 zł

Notowania pary walutowej USDPLN od kilku tygodniu znajdują się w ramach trendu bocznego, w granicach 4,40 – 4,50 zł. Podczas wczorajszej sesji strona popytowa zaatakowała górne ograniczenie, które jak na ten moment zostało wybronione. Biorąc pod uwagę siłę dolara, prawdopodobieństwo wybicia górą jest aktualnie bardzo wysokie.

Rysunek 2. Analiza techniczna USDPLN

W sytuacji, gdy ten scenariusz zmaterializuje się, kolejnym celem dla kupujących będą tegoroczne maksima w rejonie cenowym 4,60 zł za jednego dolara. Scenariusz alternatywny zakłada pozostanie ceny w konsolidacji, co najmniej do kolejnego posiedzenia FED, kiedy poznamy kolejne decyzje dotyczące polityki monetarnej w USA.