- Słabsze dane z japońskiej gospodarki wyhamują wzrost stóp procentowych?

- Neutralne odczyty z amerykańskiego rynku pracy wspierają scenariusz łagodniejszego cięcia stóp

- USDJPY ponownie testuje ważne wsparcie

- Sprawdź naszą wyjątkową promocję na narzędzie Investing Pro dostępną w tym miejscu

Po okresie dynamicznych spadków na parze walutowej USDJPY obserwowanych od początku lipca widzimy wyhamowanie w rejonie strefy popytowej zlokalizowanej w okolicy 142 jenów za dolara. Zmiana trendu w wymiarze lokalnym spowodowana jest z jednej strony zaostrzeniem kursu Banku Japonii, który podwyższył stopy procentowe, a z drugiej już w tym miesiącu FED z dużą dozą prawdopodobieństwa rozpocznie cykl obniżek, co osłabia dolara amerykańskiego. Wczorajsze dane PKB z japońskiej gospodarki stawiają jednak pod znakiem zapytania, czy włodarze japońskiej polityki monetarnej zdecydują się na pełnoprawny cykl podwyżek czy może jednak zawahają się w obliczu odczytów słabszych od prognoz w zakresie kluczowych obszarów: wydatków gospodarstw domowych, inflacji oraz dynamiki wzrostu gospodarczego.

Ekonomiści stawiają na jedną obniżkę stóp procentowych w Japonii w tym roku

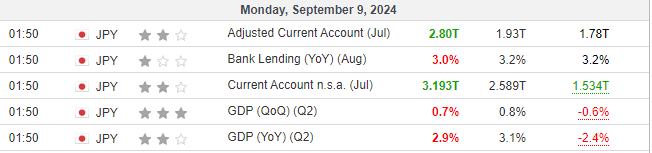

Wraz z serią danych z Japonii pojawiły się wątpliwości czy BOJ faktycznie pójdzie za ciosem i zdecyduje się na kolejną podwyżkę stóp procentowych. Odczyty PKB, pomimo że ostatecznie nieco niższe od prognoz, to jednak nie zmieniły konsensusu ekonomistów, który zakłada kolejną podwyżkę na grudniowym posiedzeniu.

Rysunek 1. Dane PKB z japońskiej gospodarki

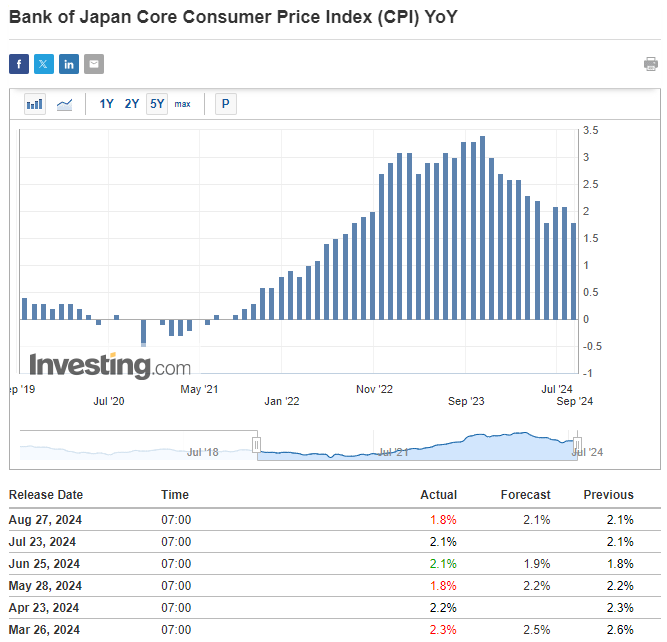

Na to czy ten kurs będzie utrzymany również w 2025 roku tradycyjnie kluczowy wpływ będą miały główne dane makroekonomiczne, wśród których uwaga rynku będzie skupiona m.in. na inflacji oraz wydatkach konsumentów. Te pierwsze w ramach ostatnich odczytów podobnie jak PKB okazały się słabsze pod prognoz, co w przypadku CPI wpisuje się w szerszy trend spadkowy.

Rysunek 2. Dane CPI z Japonii

Jeżeli ta wyraźna tendencja będzie utrzymana, wówczas dalsze podwyżki staną pod znakiem zapytania. Jak pokazuje historia chociażby z lat 2006-08 Bank Japonii jest w stanie w krótkim czasie przestawić się na tryb luzowania polityki monetarnej, jeżeli warunki tego wymagają.

Dane z rynku pracy wskazują drogę Rezerwie Federalnej

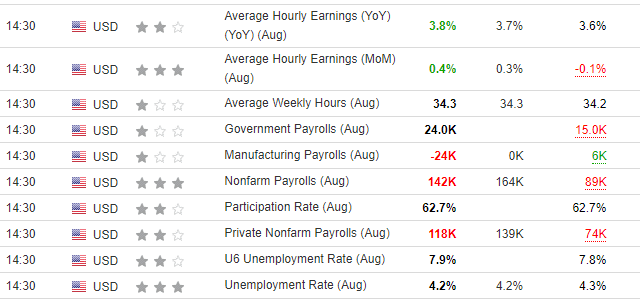

W piątek poznaliśmy kolejne dane z amerykańskiego rynku pracy, które przyniosły zdecydowanie mniej emocji niż te publikowane miesiąc wcześniej. Generalnie zaprezentowane liczby można traktować jako neutralne dla rynku, co powinno mieć decydujący wpływ na zbliżającą się decyzję FED co do wysokości poziomu stóp procentowych.

Rysunek 3. Dane z amerykańskiego rynku pracy

Zgodnie z aktualnym konsensusem Jerome Powell i spółka zdecydują się na obniżkę stóp procentowych o 25 pb z intencją kontynuacji cięć w kolejnych miesiącach. Jeżeli inflacja nie zaskoczy negatywnie do końca roku skala redukcji sięgnie 0,75-1 pb, wywierając presję podażową na dolara amerykańskiego.

USDJPY będzie kontynuować ruch w kierunku południowym?

Po lokalnym odbiciu ponad miesiąc temu w rejonie strefy popytowej 142 jeny za dolara, strona podażowa ponownie próbuje przełamać wskazany obszar. Aktualnie widać, iż kupujący są aktywni, jednak jeżeli reakcje będą coraz słabsze, przełamanie i kontynuacja ruchu w kierunku południowym nabierze realnych kształtów.

Rysunek 4. Analiza techniczna USDJPY

Jeżeli ta sztuka uda się niedźwiedziom, wówczas kolejnym celem dla sprzedających będzie poziom wsparcia zlokalizowany w rejonie cenowym 138 jenów za dolara. Z punktu widzenia kalendarza makroekonomicznego kolejna okazja do wystąpienia bardziej dynamicznego ruchu już jutro wraz z publikacją danych inflacyjnych z USA.