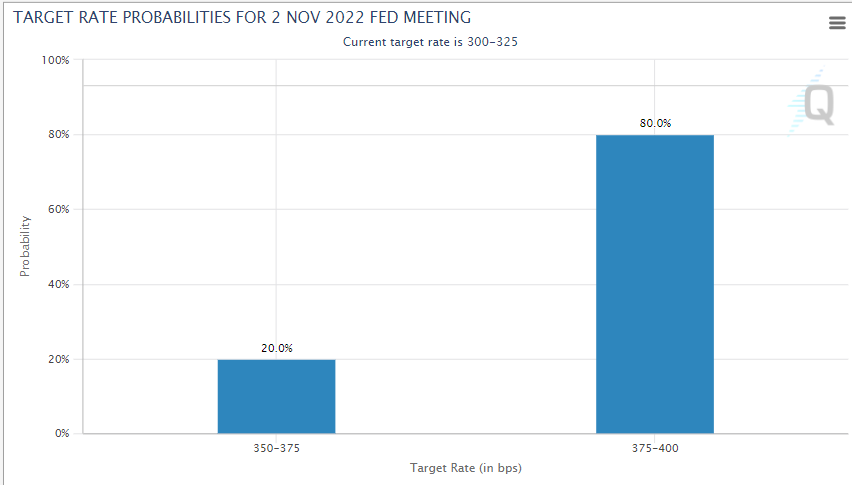

Zacieśnianie polityki monetarnej w USA w pełni. FED od marca tego roku dynamicznie podwyższa stopy procentowe, które obecnie są na poziomie 3-3,25% i przebiły już szczyt z 2019 roku. Aktualnie najbardziej prawdopodobnym scenariuszem jest kontynuacja tej drogi i kolejna podwyżka o 75 pb. do poziomu 3,75-4% na listopadowym posiedzeniu.

Rysunek 1. Prawdopodobieństwo możliwej podwyżki stóp przez FED na najbliższym posiedzeniu, źródło: www.cmegroup.com

Tymczasem w odpowiedzi na działania Rezerwy Federalnej Międzynarodowy Fundusz Walutowy oraz ONZ głosami swoich ekspertów wystosowali apel o zatrzymanie podwyżek stóp. Koronnym argumentem jest wyhamowanie globalnego wzrostu gospodarczego o 0,5% w krajach bogatych i 0,8% w biednych przypadających na każdy 1 pp podwyżki. W obliczu rekordowo wysokiej inflacji w USA wydaje się jednak, że FED jest zdeterminowany w swoich działaniach i nie ugnie się wobec nacisków podmiotów zewnętrznych. Tymczasem jeden z głównych amerykańskich indeksów S&P500 kontynuuje przecenę atakując istotny poziom wsparcia.

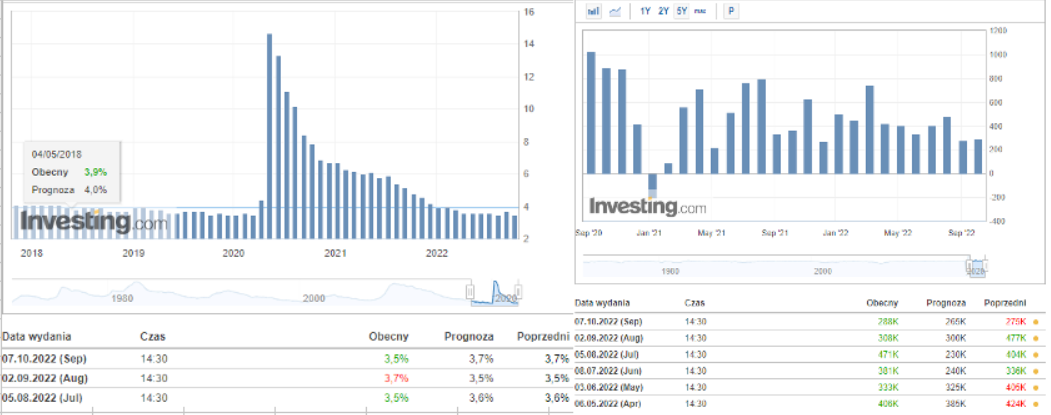

Rynek pracy nada mocny w USA

Opublikowane w zeszłym tygodniu dane z amerykańskiego rynku pracy zdecydowanie ostudziły nadzieje byków na złagodzenie polityki FED i większego odbicia na rynkach akcji. Stopa bezrobocia spadła ponownie do rekordowo niskiego poziomu 3,5%, przy jednoczesnym wzroście nowych miejsc pracy w sektorze pozarolniczym

Rysunek 2. Dane z amerykańskiego rynku pracy

Warto zwrócić uwagę szczególnie na ten drugi odczyt, który przez ostatnie pół roku za każdym razem przebijał publikowane prognozy. W tych warunkach Rezerwa Federalna ma istotny argument za tym aby nie dokonywać pivotu, ze względu na to, że rynek pracy obok inflacji to dwa kluczowe obszary, na które FED zwraca szczególną uwagę. Możliwa weryfikacja obecnej polityki może mieć miejsce dopiero w momencie serii negatywnych sygnałów z amerykańskiego rynku pracy.

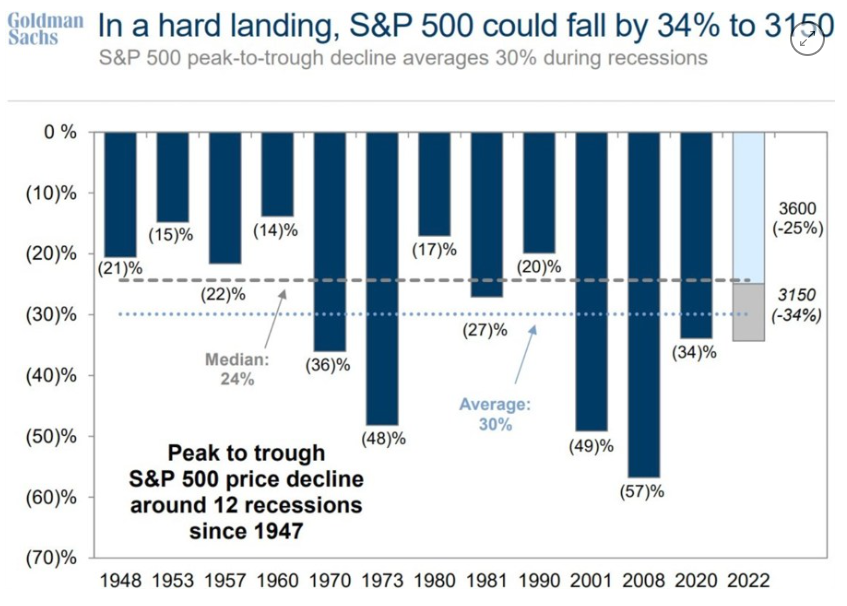

Goldman Sach spodziewa się dalszych spadków

Pesymistami jeżeli chodzi o notowania S&P500 są analitycy Goldman Sachs (NYSE:GS), którzy prognozują kontynuację trendu spadkowego. Aktualnie w wariancie twardego lądowania oczekiwany jest spadek o 10% względem obecnych poziomu do 3150 pkt, co w tej sytuacji daje całkowitą wartość procentowa spadków od szczytów 34%.

Rysunek 3. Prognozy Goldman Sachs względem S&P 500, źródło: www.forexlive.com, GoldmanSachs

Według przedstawionych prognoz dołek przeceny może nastąpić mniej więcej za 8-9 miesięcy, by na koniec 2023 roku zanotować solidne odbicie do 3750 pkt. Są to niewątpliwie pesymistyczne przewidywania, ale w dalszym ciągu nie można ich zaliczyć do najczarniejszych scenariuszów, z uwagi na dużo mniejszą procentową przecenę w porównaniu do kryzysów z 2001 oraz 2008 roku.

SP500 testuje ważne wsparcie

Po dosyć silnym odbiciu pod koniec zeszłego tygodnia, strona podażowa przejęła inicjatywę i ponowne testuje ważne wsparcie zlokalizowane w rejonie cenowym 3600 pkt.

Rysunek 4. Analiza techniczna S&P500

Scenariusz bazowy zakłada przełamanie obecnie testowanego wsparcia i kontynuację spadków, co najmniej w okolice 3400 pkt.

Już jutro opublikowane będą kolejne niezwykle istotne dane dotyczące dynamiki inflacji w USA. W zeszłym miesiącu szczególnie negatywnie zaskoczyła inflacja bazowa, która wzrosła do 6,3% względem prognoz 6,1%. Kolejny odczyt powyżej prognoz, może przypieczętować rozwinięcie obecnej fali spadkowej.