Najważniejszą informacją, która pojawiła się na rynkach finansowych w zeszłym tygodniu były problemy i faktyczny upadek Silicon Valley Bank. Instytucja specjalizuje się przede wszystkim w finansowaniu start-upów z branży technologicznej, która szczególnie cierpi w czasach wysokiej inflacji, podwyżek stóp procentowych oraz spadającej dynamiki wzrostu gospodarczego.

1. Jak doszło do bankructwa SVB?

Bankructwo banku spowodowane było klasycznym runem, w wyniku którego klienci zaczęli masowo wypłacać depozyty. Silicon Bank, aby pokryć żądania klientów musiał sprzedawać nabyte obligacje skarbowe ze sporą stratą, gdyż ich wartość w wyniku podwyżek stóp procentowych gwałtownie spadła. W związku z tym bank potrzebował na gwałt dodatkowej płynności, którą próbował uzyskać emisją nowych akcji o wartości ok. 2,5 mld dolarów. Na taki działanie było już za późno, gdyż agencje ratingowe poinformowały o obniżeniu ratingu banku, wycena akcji zanurkowała, dlatego też chętnych na nową emisję zabrakło.

Do akcji weszła Federalna Korporacja Ubezpieczeń Depozytów, która przejęła kontrolę nad bankiem, za pośrednictwem nowego podmiotu Deposit Insurance National Bank of Santa Clara. Czy Silicon Valley Bank będzie nowym Lehman Brothers i doprowadzi do ogólnoświatowego kryzysu lub też jest jednostkowym przypadkiem źle zarządzanej instytucji?

2. Dlaczego to tak ważne? Silicon Valley Bank w pierwszej 20 największych banków w USA

Problemów opisywanej instytucji nie można bagatelizować, gdyż Silicon jest 16 największym bankiem w USA i można go zaliczyć do tych z gatunku średnich. Posiadane aktywa wynosiły ok. 212 mld dolarów z czego ponad 90% nie było ubezpieczonych, a to oznacza poważne straty dla całego sektora technologicznego, gdyż pomimo przejęcia zarządzania przez instytucje kontrolne, podmioty zaangażowane mogą liczyć jedynie na odzyskanie części depozytów proporcjonalnie do wartości odzyskanych środków (chyba, że rząd zdecyduje się na pomoc).

Na ten moment nie można stawiać znaku równości pomiędzy obecną sytuacją a bankructwem Lehman Brothers, jednak z pewnością nie można jej bagatelizować. Kluczowym czynnikiem, który stabilizuje sektor finansowych jest zaufanie klientów co do kondycji banków, w których mają ulokowane środki. Jeżeli brak zaufania rozleje się również na inne podmioty, kolejne runy mogą być jedynie kwestią czasu, a zdecydowana większość z nich z uwagi na gigantyczne niezrealizowane straty na obligacjach nie będzie się w stanie wybronić. W tym kontekście istotne będzie to jakie działania podejmie rząd USA, aby uspokoić rynek i pomóc klientom zbankrutowanego podmiotu.

3. FED wystraszy się ryzyka kolejnych bankructw?

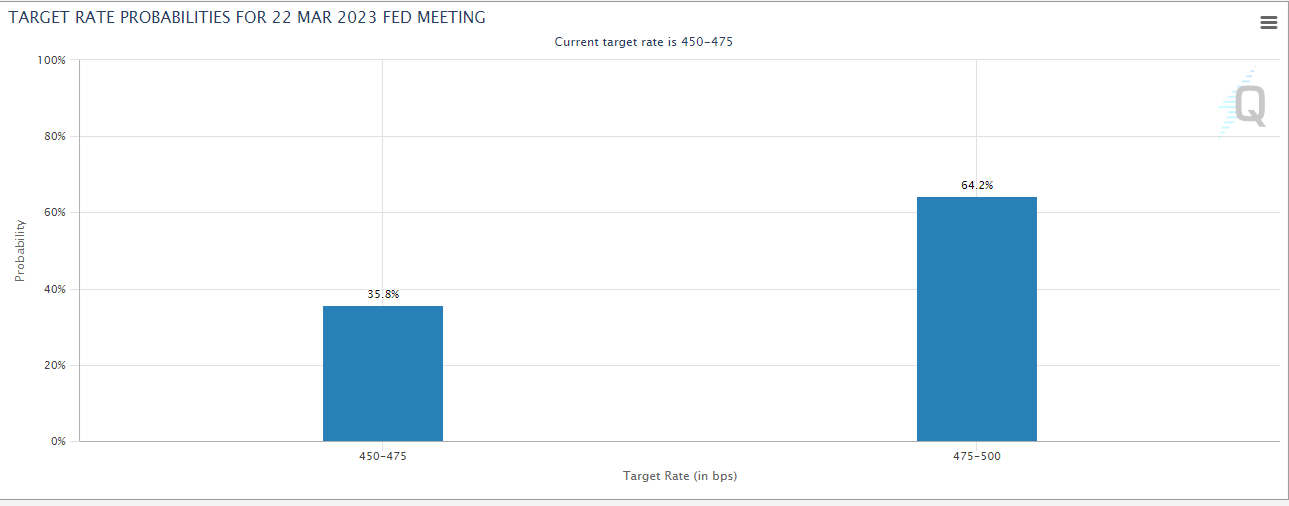

Jednym z efektów szeroko komentowanego bankructwa jest zmiana oczekiwań co do skali podwyżki stóp procentowych na kolejnym posiedzeniu w drugiej połowie marca. Jeszcze w środę wszystko wskazywało na to, że będziemy świadkami wzrostu o 50 pb. podczas gdy w piątek szala zaczęła przechylać się ku 25 pb, przy czym 35% prawdopodobieństwo stoi po stronie braku ruchu ze strony Rezerwy Federalnej. Jest to efekt oczekiwań, że FED z obawy o możliwość kolejnych przypadków bankructw nieco zwolni tempo podwyżek stóp oraz obniży ich docelowy pułap.

Rysunek 1. Oczekiwania odnośnie do podwyżek stóp w USA na najbliższym posiedzeniu na przestrzeni ostatniego tygodnia

Takie działanie stałoby jednak w wyraźnej sprzeczności z oficjalnymi komunikatami, które sygnalizują determinację FED w utrzymaniu restrykcyjnej polityki monetarnej, gdyż walka z inflacją jest absolutnym priorytetem. W związku z tym jutrzejsze dane CPI z USA będą niezwykle istotne i w przypadku, gdy zobaczylibyśmy odczyty powyżej prognoz FED będzie miał twardy orzech do zgryzienia.

4. Wycena sektora bankowego w USA w odwrocie

Reakcja rynku na wydarzenia z zeszłego tygodnia była jednoznaczna. Rynki akcji w USA zanotowały kilkuprocentową przecenę, co odbiło się również na notowaniach w Europie, gdzie koniec tygodnia stał pod znakiem szeroko zakrojonej korekty. Najmocniej co oczywiste stracił sektor bankowy, gdzie z dużych instytucji można zwrócić uwagę na Bank of America, który w ostatnich 3 dniach spadł o pond 8%. W wyniku impulsu spadkowego notowania amerykańskiego banku osiągnęły w najgorszym momencie najniższe poziomy od końcówki 2020 roku.

Rysunek 2. Analiza techniczna Bank of America

Aktualnie widzimy wyraźną obronę atakowanych poziomów, gdzie może utworzyć się formacja świecowa młota, sygnalizująca w teorii odwrócenie kierunku. Z uwagi na dynamikę sytuacji należy jednak zachować ostrożność, gdyż presją podażowa może zostać utrzymana. Jeżeli tworząca się formacja zostanie zanegowana, wówczas kolejne cele zlokalizowane są w rejonie 24 dolarów za akcję.

Jeśli uważasz, że moje analizy są przydatne i chcesz otrzymywać powiadomienie, gdy tylko zostaną opublikowane, kliknij przycisk OBSERWUJ na moim profilu!