• Zniżki zanotowały notowania towarów rolnych, surowców energetycznych oraz metali przemysłowych.

• Ceny ropy na dobrej drodze do drugiej tygodniowej zniżki z rzędu, mimo odrabiania strat pod koniec zeszłego tygodnia.

• Ceny metali przemysłowych w dół z powodu nowych planów gospodarczych Chin.

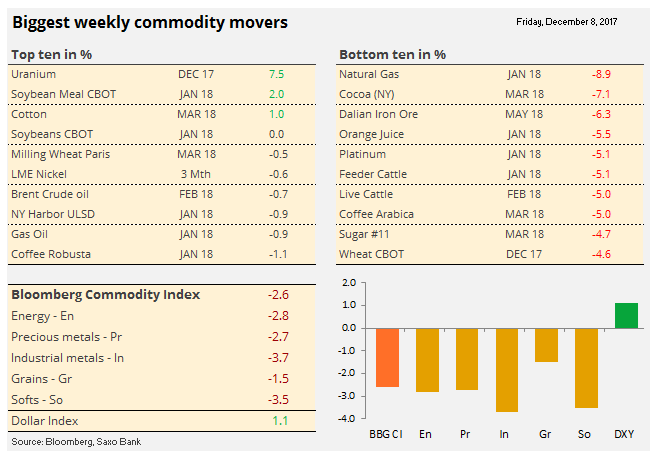

Bloomberg Commodity Index spadł w skali tygodnia najsilniej od marca, ponieważ sprzedaż dotknęła wszystkie sektory, a w szczególności surowce energetyczne i metale przemysłowe. Tylko trzy spośród 30 towarów, które przedstawiamy w tabeli poniżej, zanotowały zwyżki cen.

Największym przegranym tygodnia okazał się subindeks dla towarów rolnych, który spadł do poziomów, które ostatni raz były notowane podczas Wielkiego Kryzysu Finansowego dziewięć lat temu.

Połączenie takich czynników jak mocniejszy dolar oraz dostosowywanie pozycji przez inwestorów pod koniec roku prawdopodobnie zwiększyło presję na sektorach, zwłaszcza tych, które dotychczas były przedmiotem silnego spekulacyjnego pozycjonowania.

Mimo ograniczania spadków pod koniec zeszłego tygodnia, notowania ropy były nadal na dobrej drodze do drugiej tygodniowej zniżki z rzędu - inwestorzy przeszli już do porządku dziennego nad przedłużeniem umowy OPEC o cięciach produkcji i skupiają się obecnie na sytuacji w USA - rynkach akcji, poziomach produkcji surowca i liczbie nowych platform wiertniczych.

Wzrost importu przez Chiny w ubiegłym tygodniu okazał się wsparciem dla rynku przed weekendem. Liczba długich pozycji w gazie została jednak ograniczona, ponieważ zima w USA nadal nie nadeszła, co oznacza niższą konsumpcję surowca.

W przypadku metali, ceny złota, srebra i platyny przełamały kluczowe poziomy wsparcia, ponieważ dolar umocnił się dzięki zwiększonemu prawdopodobieństwu, że reforma podatkowa w USA zostanie przeforsowana oraz oczekiwaniom co do podwyżki stóp przez FOMC na zbliżającym się posiedzeniu. Do wyprzedaży doszło przede wszystkim na rynku srebra i platyny.

Rynek metali przemysłowych zanotował najsilniejszą tygodniową zniżkę od marca, a szczególnie silny cios otrzymały aluminium i nikiel. Z kolei ceny miedzi zanotowały najsilniejszą zniżkę w skali dnia od ponad dwóch lat z powodu mocniejszego dolara, dostosowania pozycji pod koniec roku oraz obaw przed negatywnym wpływem nowej strategii gospodarczej w Chinach na popyt na metal.

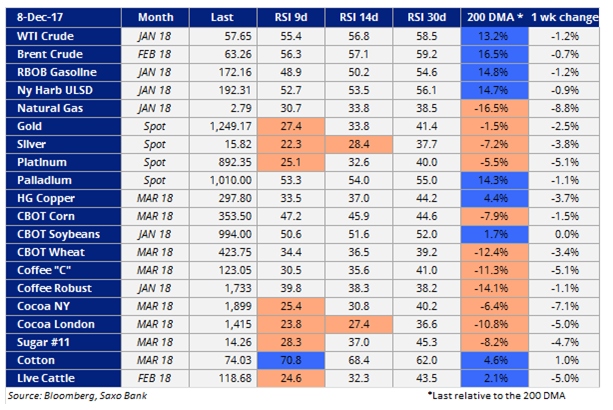

Poniższa tabela pokazuje, jak ostatnia wyprzedaż spowodowała, iż kilka towarów znalazło się w obszarze wyprzedania. Dotyczy to zwłaszcza metali szlachetnych oraz towarów typu soft (z wyjątkiem bawełny).

RelativeStrength Index, lub RSI, to techniczny wskaźnik momentum, którego celem jest określenie, czy rynek znajduje się w obszarze wyprzedania lub wykupienia. RSI wskazuje na obszar wykupienia, gdy znajduje się powyżej 70 oraz na obszar wyprzedania, gdy znajduje się poniżej 30

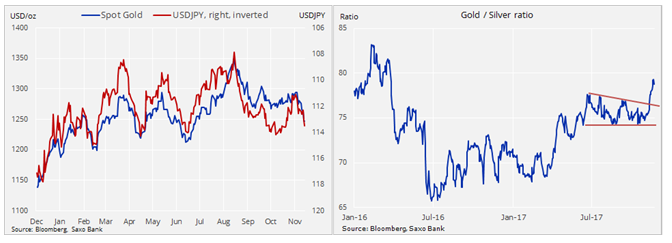

Złoto i srebro w tarapatach z powodu mocniejszego dolara oraz silnych wzrostów na rynku Bitcoina

Ceny złota spadły po przełamaniu 200-dniowej średniej kroczącej i linii wsparcia od grudniowego dołka na poziomie 1267 USD/uncję. Inwestorzy spekulacyjni, którzy pozycjonowali się do przebicia powyżej $1300/uncję, znaleźli się w trudnej sytuacji - a wszystko przez sygnały świadczące o możliwości przeforsowania reformy podatkowej w USA oraz mocniejszego dolara. Do spadków i ograniczania liczby długich pozycji doszło także na rynku srebra - spadki jego cen rozpoczęły się zresztą już kilka tygodni temu, gdy notowania przebiły się poniżej 17 USD/uncję.

Srebro jest popularnym metalem wśród inwestorów ze względu na jego stosunkowo dużą zmienność. Jednakże przez cały rok rynek tego metalu nie zdołał wyjść z impasu. Mimo że ceny metali przemysłowych silnie rosły we wcześniejszej części roku, to ceny srebra pozostawały bez większych zmian wobec notowań złota, a gdy metale przemysłowe zaczęły tanieć, to notowania srebra zaczęły spadać wobec cen złota. Mniejsze zainteresowanie srebrem może oznaczać, że inwestorzy poszukujący zmienności przenieśli się na rynek Bitcoina lub innych kryptowalut. Sygnalizuje to także, że głównym źródłem wsparcia dla złota przez cały rok było raczej zainteresowanie ze strony zarządzających środkami, poszukujących dywersyfikacji portfeli i ochrony przez nasilonym ryzykiem.

W tym tygodniu współczynnik XAUXAG zbliżył się do 80, poziomu, który był rzadko notowany w ostatnich dekadach - tylko 3 razy w ciągu ostatnich 22 lat.

W ciągu ostatnich czterech lat ceny złoty wynosiły średnio $1240/uncję - notowania wróciły do tego poziomu w zeszłym tygodniu po przebiciu się przez techniczny poziom wsparcia. Z technicznej perspektywy, kolejne wsparcie znajduje się w pobliżu $1.200/uncję. Jednak w trakcie ostatnich spadków, zainteresowanie futures Comex w złocie było najsłabsze od czterech miesięcy. Oznacza to, że gdy doszło do ograniczenia długich pozycji, nie zwiększył się jednocześnie apetyt na nowe krótkie pozycje. Może być to sygnał, że inwestorzy zamiast dodawania nowych krótkich pozycji wolą poczekać na dołek i postawić na długie pozycje z nadzieją na odbicie w dalszej perspektywie.

Uwaga inwestorów na rynku ropy ponownie skupia się na USA

Mimo odrabiania strat pod koniec tygodnia, inwestorzy na rynku ropy powoli zapominają o umowie OPEC i Rosji o przedłużeniu cięć produkcji o dziewięć miesięcy. Decyzja ta została wliczona już w ceny, co zresztą było powodem wzrostów notowań ropy w ciągu tygodni poprzedzającej spotkanie kartelu.

Fakt, że zmienność na rynku znajduje się na najniższych poziomach od trzech lat, a fundusze hedgingowe utrzymują rekordowo wysoką liczbę długich pozycji w okresie świąteczno-noworocznym sugeruje, że nadal istnieje prawdopodobieństwo istotnych ruchów na rynku. W tym okresie istnieje wyższe prawdopodobieństwo zniżek niż zwyżek z uwagi na tradycyjne ograniczenie ekspozycji pod konie roku.

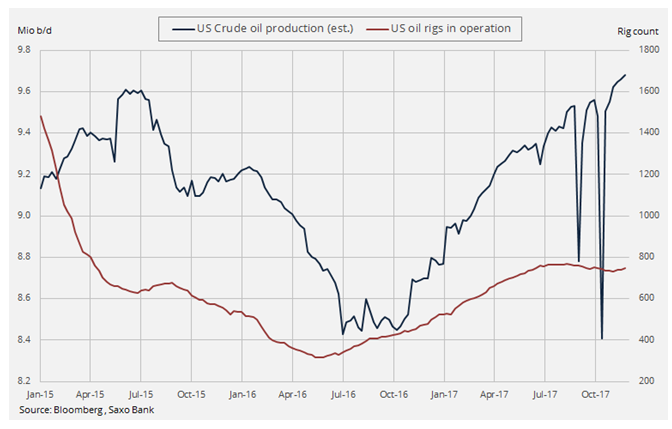

Po ogłoszeniu porozumienia OPEC oraz producentów spoza tej organizacji, uwaga rynku będzie w coraz większym stopniu skupiać się na poziomach produkcji ropy z łupków w USA - kluczowym pytaniem pozostaje kwestia tego, czy podaż ta zostanie silnie zwiększona.

Oprócz Cotygodniowego Raportu o Sytuacji na Rynku Ropy opublikowanego przez US Energy Information Administration (EIA), który przedstawia szacunki dotyczące produkcji i handlu, inwestorzy skupili się także na danych o liczbie nowych platform wiertniczych w USA. Produkcja w USA dostosowała się w ostatnim czasie do rosnących cen surowca i oprócz przerw we wrześniu i październiku z powodu huraganów, stopniowo rośnie od 13 miesięcy. W ubiegłym tygodniu jej poziom wyniósł 9,7 miliona baryłek/dzień.

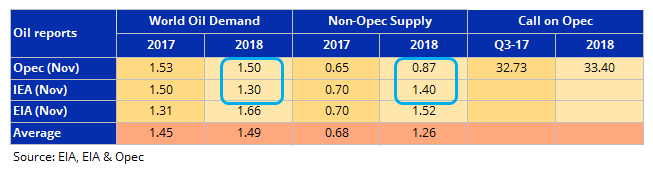

13 grudnia zostaną opublikowane comiesięczne raporty rynkowe OPEC i IEA. Inwestorów najbardziej będzie interesować to, jak bardzo będą różnić się prognozy dotyczące popytu i podaży obu instytucji. W listopadzie OPEC oczekiwał deficytu w 2018 roku na poziomie 630.000 baryłek/dziennie, podczas gdy IEA spodziewała się nadwyżki wynoszącej 100.000 baryłek/dziennie. Najnowsze szacunki w tym obszarze z pewnością wpłyną na rynek.

Po przełamaniu się przez stromy trend wzrostowy z października, gdy doszło do zakłóceń w dostawach z północnego Iraku, ceny WTI znalazły się w zakresie między poziomem wsparcia $55/baryłkę a oporu $60/baryłkę - w drugim kwartale 2015 roku doszło do kilku (nieudanych) prób przełamania tego oporu. Zakładając, że nie dojdzie do zakłóceń w dostawach lub nieoczekiwanych wydarzeń natury geopolitycznej, uważamy, że obecnie wyższe jest prawdopodobieństwo spadków - byki mogą co najwyżej liczyć na konsolidację.