Ponieważ rynek osiągnął górną granicę mojego długoterminowego celu wyznaczonego wiele lat temu, wydaje się, że wiele osób zaakceptowało tę hossę, jako coś naturalnego. Zaakceptowali ten stan do tego stopnia, że nie widzą powodu, dla którego obecna hossa miałaby się zakończyć. Zwykle jest to jednak „ten moment”, w którym należy zwrócić uwagę na możliwość nagłego jej zakończenia.

Ostatnie 25 lat tylko wzmocniło powszechną opinię, że rynek "zawsze wraca".

Niezależnie od tego, czy mówimy o sposobie, w jaki inwestorzy zostali przeszkoleni na modłę Pawłowa, aby wierzyć we wszechmocną moc Fed, czy też mówimy o sposobie, w jaki rynek zawsze wracał silniejszy po każdym większym spadku obserwowanym w ciągu ostatnich 25 lat. Niemniej, jest jedna rzecz, która stała się pewnikiem na rynku: Kupuj i trzymaj to JEDYNY sposób.

W rzeczywistości niedawno przeczytałem byczy artykuł, który wzmocnił tę perspektywę. Pod nim zobaczyłem następujące dwa komentarze - które wydają się uosabiać powszechne odczucia społeczności inwestorów:

"W ciągu (kroczących) 30-letnich okresów inwestycyjnych od 1986 r. opłacało się być bykiem, średni koszt dolara w prostym portfelu akcji".

"Uważam, że większość ludzi, którzy gonią za akcjami, zapomina o tym. Wszyscy mamy różną tolerancję na ryzyko, ale "kup i trzymaj" IMO powinno pasować każdemu. Nie ma powodu, aby nie mieć VOO lub QQQ jako podstawy w swoim portfelu. Ignoruj pokusę wchodzenia i wychodzenia z rynku. Czas spędzony na rynku znacznie przewyższa próbę jego wyczucia".

Kiedy ogólna społeczność inwestorów jest przekonana, że "nie ma powodu, aby wychodzić z rynku w dowolnym momencie", mówi mi to, że prawdopodobnie zbliżamy się do ważnego punktu szczytowego, co w rzeczywistości jest zgodne z moją ogólną analizą techniczną.

Jak już wielokrotnie pisałem, gdy rozłożymy rynek na czynniki pierwsze, hossa kończy się, gdy inwestorom kończą się środki do zainwestowania (byczy sentyment osiąga ekstremum), a bessa kończy się, gdy osiągnęliśmy punkt kulminacyjny sprzedaży i sprzedaż się wyczerpała (niedźwiedzi sentyment osiąga ekstremum).

Tak więc, oczywiście, pytanie brzmi: czy osiągamy ekstremum wzrostowe.

Z perspektywy fal Elliotta, jak to już przedstawiłem w kilku wcześniejszych artykułach, zbliżamy się do zakończenia wieloletniej hossy i kończymy ostatnią, piątą falę długoterminowej 5-falowej struktury. Struktura ta rozpoczęła się w 1933 roku na zakończenie krachu rynkowego z 1929 roku. Dla tych z was, którzy są stosunkowo biegli w matematyce, sprawa może wydawać się oczywista: jesteśmy niemal w punkcie 100-letniej hossy od tego dołka.

Wiele lat temu przedstawiłem swój pogląd, że Fed wywołuje u inwestorów reakcję Pawłowa, w której inwestorzy zakładają, że obniżka stóp procentowych przez Fed "spowoduje" wzrost na rynku. Taka była ogólna perspektywa inwestorów w ciągu ostatnich 15 lat, od momentu osiągnięcia dna w 2009 roku. Jednak, jak już pisałem w poprzednich artykułach, perspektywa ta jest kolejnym błędem propagowanym przez społeczność inwestorów.

W latach poprzedzających 2009 r. obserwowaliśmy, jak Fed obniżała stopy procentowe podczas spadków na rynku, co nie skutkowało zwrotem tego ostatniego. Dla tych, którzy znają historię rynku, jako przykład można podać, że Fed rozpoczęła ścieżkę redukcji stóp w 2007 r., gdy rynek zaczął spadać do najniższego poziomu w 2009 r. Co więcej, jeśli jesteś wnikliwy, możesz zauważyć, że Fed obniżyła stopy procentowe w 2007 r., gdy rynek zaczął spadać.

Co więcej, jeśli jesteś bystrym obserwatorem rynku, zauważyłbyś/aś nawet, że odwrotne oczekiwania również są fałszywe, ponieważ mieliśmy już okazję obserwować, jak rynki rosły w środowiskach rosnących stóp procentowych. Mamy bardzo wyraźne dowody na to, że rynek rośnie nawet podczas podwyżek stóp procentowych Fed, ponieważ doświadczyliśmy 1100-punktowego (31%) wzrostu od października 2022 r. do września 2023 r., kiedy to Fed po raz pierwszy obniżyła stopy procentowe.

A jeśli jesteś bardzo bystrym obserwatorem rynku, zdajesz sobie również sprawę, że Fed obniżyła stopy procentowe, zwiększyła płynność i trzykrotnie zaangażowała się w luzowanie ilościowe podczas Covid Crash, ale rynek i tak po prostu kontynuował krach.

Dlatego też, jeśli zdecydujesz się być bystrym obserwatorem rynku i unikniesz błędnej - ale powszechnej - reakcji typu Pawłowa przeciętnego inwestora, powinieneś/aś zdać sobie sprawę, że obniżenie stóp procentowych przez Fed nie jest kluczem do pewnego wzrostu rynku.

Jednak ze względu na tę reakcję Pawłowa i błędne przekonanie, wydaje się, że obserwujemy historyczne poziomy hossy i ekspozycji inwestorów na rynek akcji.

Elliott Wave International wydaje publikację o nazwie The Elliott Wave Theorist, która zawsze zawiera interesujące informacje dotyczące rynku akcji. Zamierzam przedstawić kilka z ich ostatnich narracji i wykresów, które przedstawiają skrajności, jakie obserwujemy obecnie na rynku.

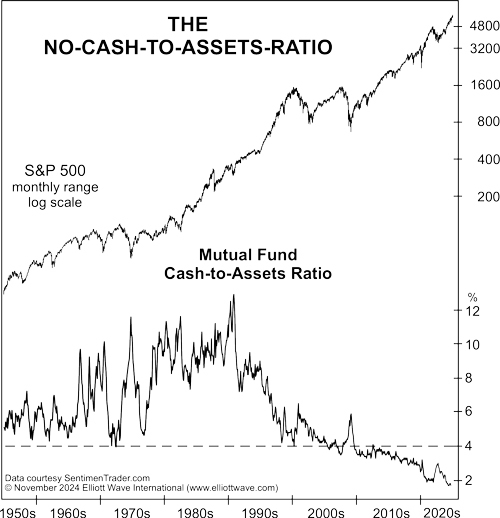

Poniższy wykres i narracja z ostatniego The EW Theorist podkreślają niski poziom gotówki utrzymywanej przez fundusze inwestycyjne:

"Ten wykres przedstawia 67-letnią historię Instytutu Spółek Inwestycyjnych w zakresie wskaźnika gotówki do aktywów funduszy inwestycyjnych. Zarządzający kapitałowymi funduszami inwestycyjnymi utrzymują rekordowo niski poziom gotówki w stosunku do swoich łącznych aktywów. We wrześniu, najnowszym punkcie danych, wskaźnik ten spadł do 1,7%, dorównując najniższemu w historii okresowi od kwietnia do czerwca tego roku. Zarządzający funduszami inwestycyjnymi przestali czekać na okazje. Odkąd wskaźnik gotówki do aktywów funduszy inwestycyjnych osiągnął szczytowy poziom 12,9% w październiku 1990 r., czyli 34 lata temu, główny trend był spadkowy. Wskaźnik ten spadł poniżej 4% w 2009 r. i nigdy nie przekroczył tego poziomu w ciągu ostatnich 15 lat. Długość tego odrzucenia gotówki wskazuje na rozmiar kolejnego dużego spadku na rynku; będzie on ogromny. Zarządzający funduszami inwestycyjnymi nie mają praktycznie żadnej poduszki na wypadek bessy. Może to być ostateczny znak optymistycznego ekstremum".

Następnie, 1 listopada, Bank of America opublikował notatkę, w której stwierdził, że poziom gotówki spadł jeszcze bardziej drastycznie:

"Zasoby gotówki w amerykańskich funduszach inwestycyjnych spadły do najniższego poziomu w rejestrach Bank of America sięgających 2015 r., co sugeruje coraz bardziej optymistyczne nastroje na rynku akcji, które zbiegają się z początkiem cyklu luzowania Fed". Zespół kierowany przez Savitę Subramanian twierdzi, że alokacja gotówki spadła w październiku do 0,6% AUM z 1,6%, czyli ponad pięciokrotnie więcej niż średni miesięczny ruch o +/- 20 punktów bazowych".

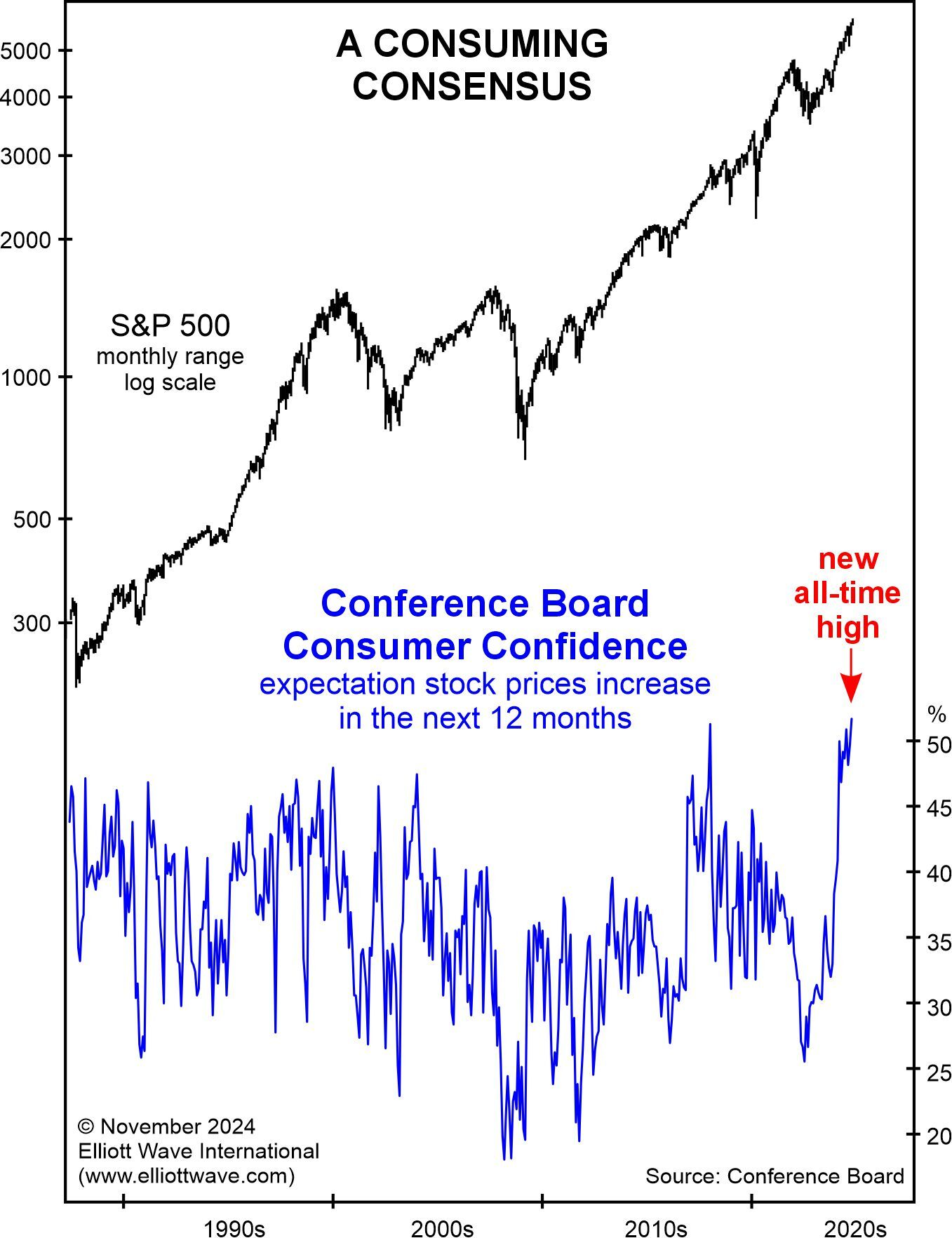

Poniższy wykres i narracja z The EW Theorist przedstawiają obecny pogląd opinii publicznej na inwestycje w akcje:

"Ten wykres z badania zaufania konsumentów Conference Board pyta konsumentów, czy spodziewają się wzrostu cen akcji w nadchodzącym roku. W październiku odsetek ten wzrósł do 51,4%, co jest najwyższym wynikiem w ciągu 37 lat comiesięcznych ankiet przeprowadzanych przez Conference Board. Ogólny konsensus opinii publicznej dotyczący rosnącego rynku akcji wzrósł ponad dwukrotnie w ciągu ostatnich dwóch lat, przyspieszając w górę począwszy od października 2023 roku. Intensywność wzrostu sugeruje poważny przypadek FOMO (strach przed przegapieniem). Bieg do nowego rekordu doprowadził średnią pięciomiesięczną do rekordowego poziomu 49,5%, znacznie powyżej poprzedniego pięciomiesięcznego ekstremum 44,9% w styczniu 2018 r. (nie pokazano), co doprowadziło do spadku netto w ciągu kolejnych 26 miesięcy. W historii badania żaden inny odczyt nie był tak bliski. Opinia publiczna jest euforycznie nastawiona do akcji. Dlaczego tak wielu inwestorów jest skłonnych zignorować przesłanie skrajnych nastrojów z przeszłości? Nieracjonalnie gromadzą się, aby wyrazić historycznie pozytywny nastrój finansowy. Niezmiennie angażują się w to w największej liczbie w najgorszym możliwym momencie".

The EW Theorist zwrócił również uwagę na następujące statystyki dotyczące alokacji amerykańskich gospodarstw domowych w akcje:

"Wall Street Journal poinformował, że alokacja amerykańskich gospodarstw domowych w akcje, jako udział w całkowitych aktywach finansowych właśnie osiągnęła najwyższy poziom w historii. W 1968 r. wskaźnik ten osiągnął szczytowy poziom 30%. W marcu 2000 r. ustanowił nowy rekord na poziomie 38,4%. Grudzień 2021 r. przyniósł nowy rekord na poziomie 41,6%. W drugim kwartale tego roku udział kapitału własnego amerykańskich gospodarstw domowych osiągnął 42,2% (zob. wykres 8). Teraz z pewnością jest jeszcze wyższy".

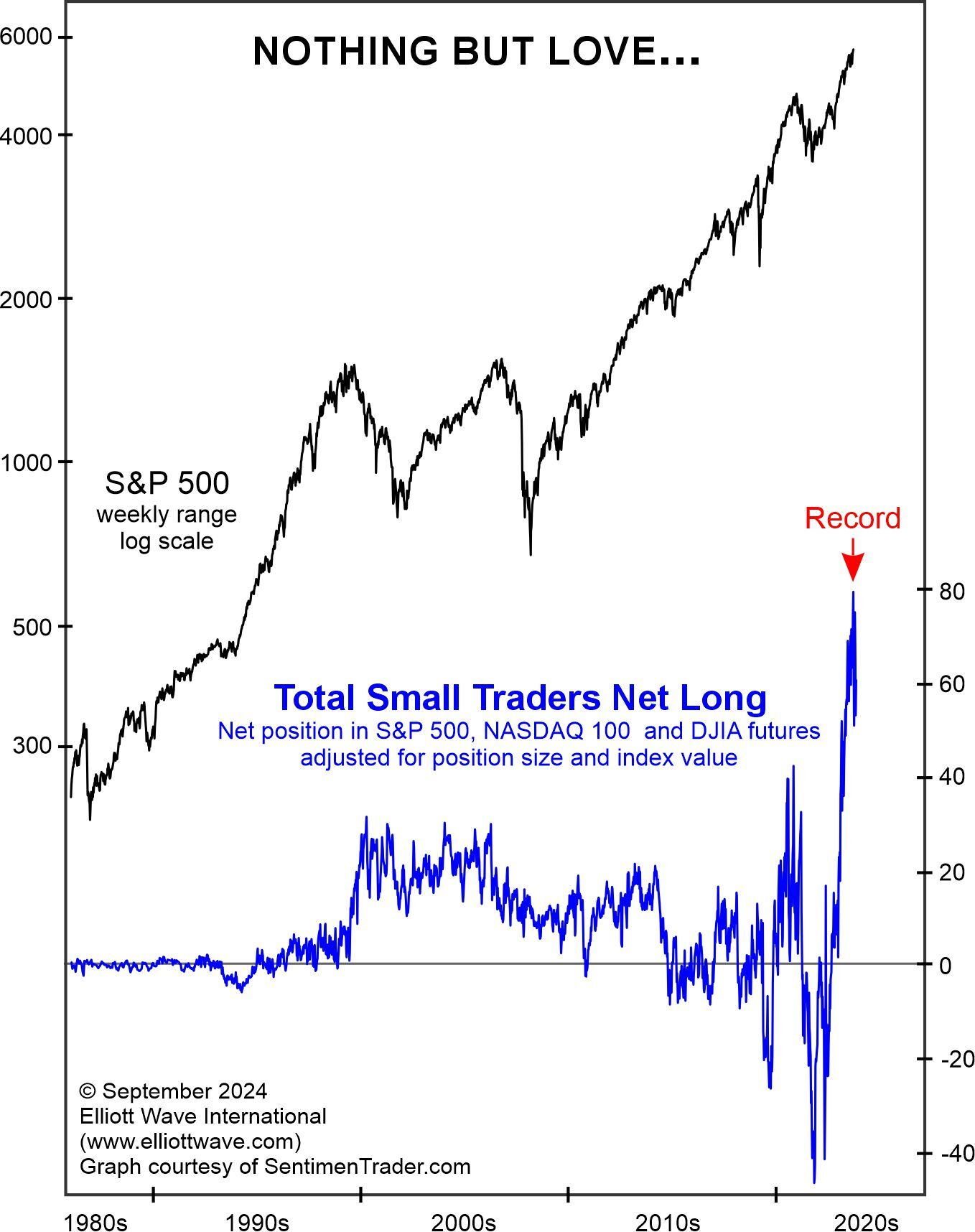

I wreszcie, przedstawili spekulacyjne zainteresowanie rynkiem akcji za pomocą następującego wykresu i narracji:

"Drobni inwestorzy [kontraktów terminowych na akcje] są rozentuzjazmowani. W zawrotnym tempie inwestują pieniądze w bycze zakłady na rynku. Łączna długa pozycja netto drobnych inwestorów w kontraktach terminowych na S&P 500, NASDAQ 100 i Dow osiągnęła nowy rekordowy poziom 79,1 mld USD w tygodniu 30 lipca. To aż o 88% więcej niż 42 mld USD we wrześniu 2021 roku. Inwestorzy detaliczni spekulują na rosnącym rynku akcji jak nigdy dotąd. (Od czasu publikacji długa pozycja netto Small Traders wzrosła do jeszcze większego rekordu wynoszącego 81,5 mld USD, co zostało odzwierciedlone na wykresie)".

Z pewnością brzmi to dla mnie jak bycze ekstremum. Nie jest to jednak równoznaczne z wnioskiem, że rynek rzeczywiście osiągnął już szczyt. Jak zauważył kiedyś Keynes, "rynek może pozostać irracjonalny dłużej niż można pozostać wypłacalnym".

Zazwyczaj rynek kończy proces szczytu, gdy kończy 5-falową strukturę. Podczas gdy kończymy falę piątą na wielu stopniach falowych, ostateczna struktura 5-falowa wydaje się przybierać kształt kończącej się przekątnej. Oznacza to, że prawdopodobnie nie będziemy mieli standardowego procesu zakończenia, który widzimy w standardowych strukturach 5-falowych, ponieważ nieco zaciemnia to analizę. Z tego powodu czekałem na przełamanie wsparcia, aby zasugerować, że prawdopodobnie widziano już główny szczyt.

W ubiegłym tygodniu rynek zbliżył się do 3 punktów ostatniego celu, który przedstawiłem naszym subskrybentom (6020SPX) na początku tygodnia. Wtedy to w naszej analizie przedstawiliśmy nasze oczekiwania dotyczące wycofania. Gdy rynek zapewnił nam oczekiwane cofnięcie, przystąpił do wybicia dołem niewielkiego poziomu wsparcia, który nakreśliłem w zeszłym tygodniu. To otworzyło niedźwiedziom drzwi do potwierdzenia, że rozpoczął się długoterminowy rynek niedźwiedzi.

Pozostaje jednak ścieżka, która nadal prowadzi nas do regionu 6273-6377SPX, zanim ostatecznie zostanie osiągnięty szczyt. Wsparcie dla tego potencjału znajduje się w rejonie 5560-5670SPX. W nadchodzących tygodniach będę uważnie obserwował sposób, w jaki przetestujemy to wsparcie.

Jeśli zobaczymy wyraźnie korekcyjną formację, która dostarczy dowodów na osiągnięcie dna w tym regionie, wówczas możemy mieć do czynienia z konfiguracją wskazującą nam na nasz kolejny wyższy cel, który zabierze nas na początek 2025 roku. Jeśli jednak rynek przebije się przez to wsparcie w nadchodzących tygodniach lub miesiącach, wówczas mamy wczesny sygnał ostrzegawczy, że potencjalnie rozpoczął się duży rynek niedźwiedzi.

Jak powiedziałem wielu klientom, którzy zadają mi pytania, na które po prostu nie jestem w stanie odpowiedzieć z całą pewnością, jestem tylko zwykłym analitykiem, a nie prorokiem. Dlatego też muszę obiektywnie podążać za tym, co mówi mi rynek w oparciu o jego strukturę. Proces, w którym "słuchamy" rynku, z powodzeniem utrzymał nas po właściwej stronie wszystkich rynków, które śledzimy przez zdecydowaną większość czasu. Byliśmy w stanie wychwycić prawie wszystkie główne zwroty na rynkach, które śledzimy w ciągu 13 lat, kiedy dostarczaliśmy nasze analizy opinii publicznej.

W tym momencie śledzimy coś, co moim zdaniem stanie się głównym długoterminowym szczytem rynkowym. Nie mam jasnych i przekonujących dowodów na to, że osiągnęliśmy już ten szczyt, ponieważ nakładająca się struktura, z którą się zmagamy, próbuje zaciemnić tę ścieżkę.

Teraz, jeśli uważasz, że są to rozważania jakiegoś niedźwiedzia, mogę przypomnieć, że jest to ta sama osoba, która przewidywała korektę pod koniec 2015 r. z 2100 do 1775, a następnie spodziewała się "globalnego stopienia".

Przypominam, że jest to ta sama osoba, która wezwała do kontynuacji rajdu do 2600+ w październiku 2016 r. "bez względu na to, kto wygra wybory w przyszłym miesiącu". Pozwolę sobie przypomnieć, że jest to ta sama osoba, która zasugerowała długą pozycję na 2200SPX z oczekiwaniem, że rynek osiągnie 4000+ pomimo wszystkich negatywnych informacji dotyczących Covid.

Z tego powodu szukam potwierdzenia, zanim ogłoszę, że rozpoczął się długoterminowy rynek niedźwiedzi. Ten proces potwierdzenia rozpoczyna się od przełamania regionu 5560-5670SPX. Do tego czasu utrzymuję obiektywną perspektywę, że nadal możemy wzrosnąć do regionu 6273-6377SPX, zanim ten główny szczyt zostanie osiągnięty. I to właśnie dzięki temu obiektywizmowi, trosce o dobrobyt finansowy naszych klientów i konsekwentnej dokładności zdobyliśmy zaufanie naszych subskrybentów w liczbie ponad 8500 i prawie 1000 klientów zarządzania pieniędzmi w ciągu ostatnich 13 lat.