- Pomimo burzliwego sierpnia, rynek pozostaje generalnie w dobrej kondycji;

- Wraz z początkiem września wiele z dotychczasowych czynników presji powinno pozostać w mocy;

- Przyjrzyjmy się różnym trendom, aby ocenić rzeczywiste ryzyko dla rynku amerykańskiego.

Akcje napotkały w sierpniu kilka przeszkód, ale niektórzy twierdzą, że nastąpiło to w odpowiednim momencie.

Gdy tegoroczna hossa wkroczyła na terytorium wykupienia, prawdopodobieństwo większego spowolnienia na początku miesiąca wydawało się znaczące. Trend ten był dodatkowo potęgowany przez sezonowe słabości i zbieżność różnych czynników makroekonomicznych.

Uspokajającą wiadomością jest jednak to, że nie powinniśmy wyciągać pochopnych wniosków, że mamy oto do czynienia z początkiem rynku niedźwiedzia. Zamiast tego wydaje się, że jest to "zwykła" korekta, w czasie której akcje po prostu odpoczywają.

Nie zapominajmy również o imponujących wynikach trzech najważniejszych indeksów od początku roku:

- Indeks Nasdaq 100 wzrósł o 41,7%.

- Indeks S&P 500 odnotował wzrost o 17,4%.

Ale co nas czeka we wrześniu?

Stosunek opcji sprzedaży do opcji kupna

Patrząc na stosunek akcji Put do Call, możemy zaobserwować, że osiągnął on najwyższy poziom na przełomie 2022 i 2023 roku, wskazując na gotowość rynku do potencjalnych spadków. Jednak w ostatnich miesiącach wykazywał on głównie trend boczny-niedźwiedzi, z wartościami rzadko przekraczającymi 1. Oznacza to, że wolumen opcji sprzedaży przeważa nad wolumenem opcji kupna. Co ciekawe, w ostatnim miesiącu wskaźnik ten znacznie zbliżył się do tego "progu", wskazując na pojawienie się trendu zwyżkowego.

W istocie służy on jako atrakcyjny wskaźnik, który dzieli wolumen opcji sprzedaży przez wolumen opcji kupna, oferując cenny wgląd w nastroje rynkowe i potencjał aprecjacji lub deprecjacji rynku.

Zasadniczo to, czego jesteśmy świadkami, można uznać za korektę, choć dość typową. Spadek kilku głównych indeksów o 3-4% (z wyjątkiem Hang Seng) nie powinien zakłócić przewidywanej trajektorii, ani zachwiać zaufaniem inwestorów. Niemniej jednak, wiele osób może zastanawiać się, czy jest to sygnał do rozpoczęcia znacznego ruchu w dół na rynkach akcji.

Prawda jest taka, że nie możemy ostatecznie określić tego wyniku, dopóki nie zostaną przekroczone określone progi psychologiczne i nie zbierzemy szeregu danych wejściowych z różnych instrumentów finansowych.

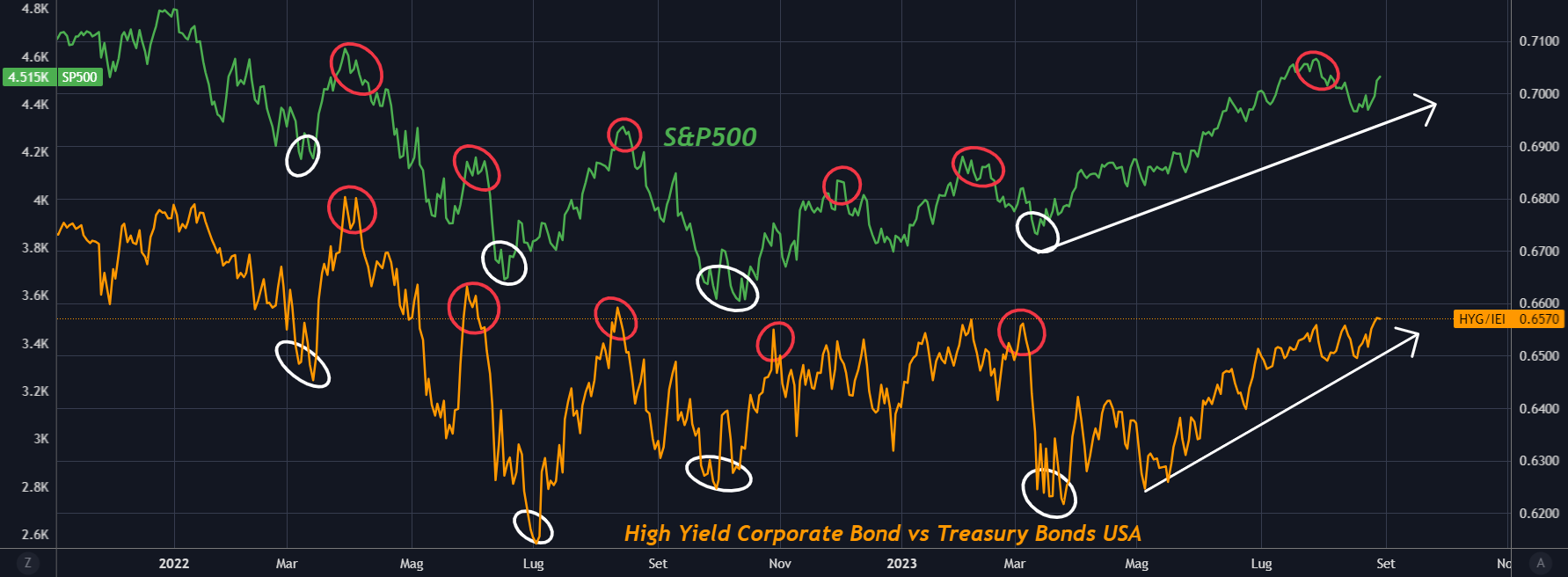

Wysokodochodowe obligacje korporacyjne, a obligacje skarbowe

Zwróćmy teraz uwagę na porównanie indeksu S&P 500, obligacji wysokodochodowych, reprezentowanych przez iShares iBoxx $ High Yield Corporate Bond ETF (NYSE:HYG), oraz średnioterminowych amerykańskich obligacji skarbowych, reprezentowanych przez iShares 3-7 Year Treasury Bond ETF (NASDAQ:IEI):

Na tym wykresie mówimy o akcjach spółek, które nie są zbyt stabilne i mają kłopoty, w momencie, gdy pojawia się strach i zmienność, są one "pierwszymi ofiarami", które są porzucane przez inwestorów. Obecnie jesteśmy "nadal" w fazie niezdecydowania, wskaźnik, który przedstawia obligacje wysokodochodowe w liczniku, jest zbliżony do maksimów z roku, który odpowiada okresowi, w którym akcje zaliczyły następnie spadki wyznaczające dno z października 2022 roku. Wsparciem dla tezy o niezdecydowaniu jest ten sam spread, który nadal wykazuje tendencję zwyżkową, na korzyść wysokich rentowności = wysokiego ryzyka, przy wyższych wolumenach "sprzedaży" amerykańskich obligacji skarbowych.

Wysoka beta kontra niska beta

W związku z tym, nie występuje obecnie rotacja "defensywna". Potwierdzeniem kontynuacji trendu (i braku rotacji) jest wskaźnik High Beta, reprezentowany przez fundusz Invesco S&P 500 High Beta ETF (NYSE:SPHB), w porównaniu ze wskaźnikiem Low Beta, reprezentowanym przez fundusz Invesco S&P 500 Low Volatility ETF (NYSE:SPLV).

W okresie od marca 2020 r. do listopada 2021 r., możemy zaobserwować wyraźny wzorzec w którym akcje doświadczały konsekwentnego trendu wzrostowego napędzanego przez sektory High Beta (w liczniku). W tym okresie sektory te osiągały lepsze wyniki niż sektory o niskiej wartości współczynnika beta (w mianowniku).

Jednak wraz z upływem 2021 r. aż do dna rynkowego w czerwcu 2022 r., nastąpiło zauważalne odwrócenie. Spółki o niskiej wartości Beta zaczęły osiągać lepsze wyniki, wykorzystując panującą niepewność gospodarczą. Zmiana ta znajduje również odzwierciedlenie w wynikach spółek o niskim ratingu Beta.

Po tej fazie nastąpiło kolejne wyraźne odwrócenie, a sektory High Beta odrodziły się, a nawet zbliżyły się do maksimów z marca 2021 roku. Poziom ten stanowi obecnie psychologiczny opór, który wydaje się trudny do pokonania. Potencjalne wybicie w tym punkcie mogłoby posłużyć jako silny sygnał wskazujący na kontynuację trendu wzrostowego.

Akcje technologiczne kontra podstawowe dobra konsumpcyjne

Na zakończenie przeanalizujmy teraz relację między sektorem technologicznym, reprezentowanym przez Technology Select Sector SPDR Fund (NYSE:XLK), a sektorem podstawowych dóbr konsumpcyjnych, reprezentowanym przez Consumer Staples Select Sector SPDR Fund (NYSE:XLP):

Powyższy wykres dostarcza przekonujących dowodów na preferencje inwestorów w zakresie ryzyka. Po osiągnięciu dna rynkowego w grudniu 2022 r. byliśmy świadkami stopniowego odchodzenia od akcji spółek surowcowych, a następnie cyklicznych i defensywnych. Zamiast tego kapitał popłynął w kierunku akcji postrzeganych jako "bardziej ryzykowne", tj. do spółek technologicznych High Beta. Obecnie wskaźnik ten stoi w obliczu kluczowego progu psychologicznego, a mianowicie maksimów odnotowanych w listopadzie 2021 r.

Godnym uwagi sygnałem, uzupełniającym naszą analizę, jest współczynnik Beta. XLK może pochwalić się współczynnikiem powyżej 1, dokładnie 1,05, co wskazuje na wyższą zmienność, podczas gdy XLP ma wartość poniżej 1, konkretnie 0,58, co sugeruje niższą zmienność. Gdyby doszło do znaczącej korekty, mogłoby to spowodować przesunięcie kapitału w kierunku inwestycji o niższej becie. Najprawdopodobniej zaobserwowalibyśmy odwrócenie tych wskaźników.

Podsumowując

Warto zwrócić uwagę na zmianę wskaźnika P/E dla indeksu S&P 500 w ciągu ostatnich kilku miesięcy. Wcześniej wskaźnik ten, oparty na raportowanych zyskach za ostatnie 12 miesięcy, wynosił 30x. Obecnie rynek przeszedł niewielką korektę, ale wskaźnik nadal pozostaje około 55% powyżej swojej długoterminowej średniej wartości 16x, co odpowiada około 25-krotności.

Należy pamiętać, że mnożniki nie mogą rosnąć w nieskończoność. Dlatego też rozsądne jest rozważenie powrotu do średniej. Jednak moment takiej zmiany pozostaje wyjątkowo trudny do przewidzenia.

Niezaprzeczalnym faktem pozostaje to, że akcje doświadczyły spadku w sierpniu, zwiększając strach wśród inwestorów. Przed nami wrzesień, który może przynieść własny zestaw wyzwań i niepewności, z którymi trzeba będzie się zmierzyć.

Nie jesteśmy w stanie przewidzieć, co się wydarzy, jednak nie wydaje się, byśmy mieli obecnie do czynienia ze środowiskiem sprzyjającym ryzyku.

***

Ujawnienie: Niniejszy artykuł został napisany wyłącznie w celach informacyjnych; nie stanowi on zachęty, oferty, porady, doradztwa ani rekomendacji do inwestowania jako takiego i nie ma na celu zachęcania do zakupu aktywów w jakikolwiek sposób. Chciałbym przypomnieć, że każdy rodzaj aktywów jest oceniany z wielu punktów widzenia i jest wysoce ryzykowny, a zatem wszelkie decyzje inwestycyjne i związane z nimi ryzyko pozostają w gestii inwestora.