Czy ostatnia korekta na S&P 500 to pułapka na niedźwiedzie? A może odbicie jest tylko okazją do sprzedaży na powrót bessy?

"Pułapka na niedźwiedzie pojawia się wtedy, gdy następuje niedźwiedzia korekta lub odwrócenie w ramach ogólnego trendu wzrostowego. Korekta w dół oznacza shortowanie tymczasowo przezwyciężając presję zakupową, co prowadzi do krótkoterminowego spadku ceny. Spadek może być mały lub duży, potencjalnie nieudany przy ostatnich szczytach cen w trendzie wzrostowym.

Korekta w dół może trwać kilka sesji giełdowych dając fałszywe wrażenie, że rynek rzeczywiście się odwrócił. Traderzy mogą zajmować krótkie pozycje, aby zyskać na spadających cenach akcji, ale kiedy kupujący zaczną dostrzegać spadek cen i zwiększać aktywność zakupową rynek nie będzie wspierał dalszego spadku cen. Następnie szybko powraca do trendu wzrostowego" - Inwestopedia

Takie będzie centrum debaty po ostatniej korekcie rynkowej, która testowała wsparcie przy 200-DMA. Jednakże, jak omawialiśmy na początku lutego, korekta była konieczna, jeśli hossa miała się utrzymać.

Jeśli bessa zostanie "odwołana" dowiemy się o tym stosunkowo szybko. Aby potwierdzić, czy wybicie jest trwałe, a tym samym anulować bessę, kluczowe znaczenie ma cofnięcie się do poprzedniej linii trendu spadkowego, która się utrzymuje. Taka korekta przyniosłaby kilka korzyści od przepracowania warunków wykupienia, przekształcenia poprzedniego oporu we wsparcie i ponownego załadowania krótkich pozycji rynkowych w celu wsparcia ruchu w górę. Ostatnim elementem układanki, jeśli wycofanie do wsparcia się utrzyma, będzie wybicie powyżej maksimów z ubiegłego tygodnia potwierdzające kolejny wzrost. Taki ruch za cel wyznaczałby 4 300 - 4 400.

Tak właśnie stało się z testowaniem rynku i utrzymaniem kanału trendu wzrostowego z październikowych minimów. Na rynku utrzymywała się również 200-DMA, która jak zauważono, potwierdziła bycze wybicie powyżej poziomu, który okazał się oporem w 2022 r.

Ponadto, jak omówiono w biuletynie z ostatniego weekendu, "sygnał sprzedaży" MACD jest bliski odwrócenia w sygnał kupna.

„Co ważne, sygnał sprzedaży MACD, który ostrzegał przed ostatnią korektą, zaczyna się odwracać. Jednakże, odwrócenie to następuje w połowie regularnej oscylacji, co sugeruje, że wzrost jest nieco ograniczony”.

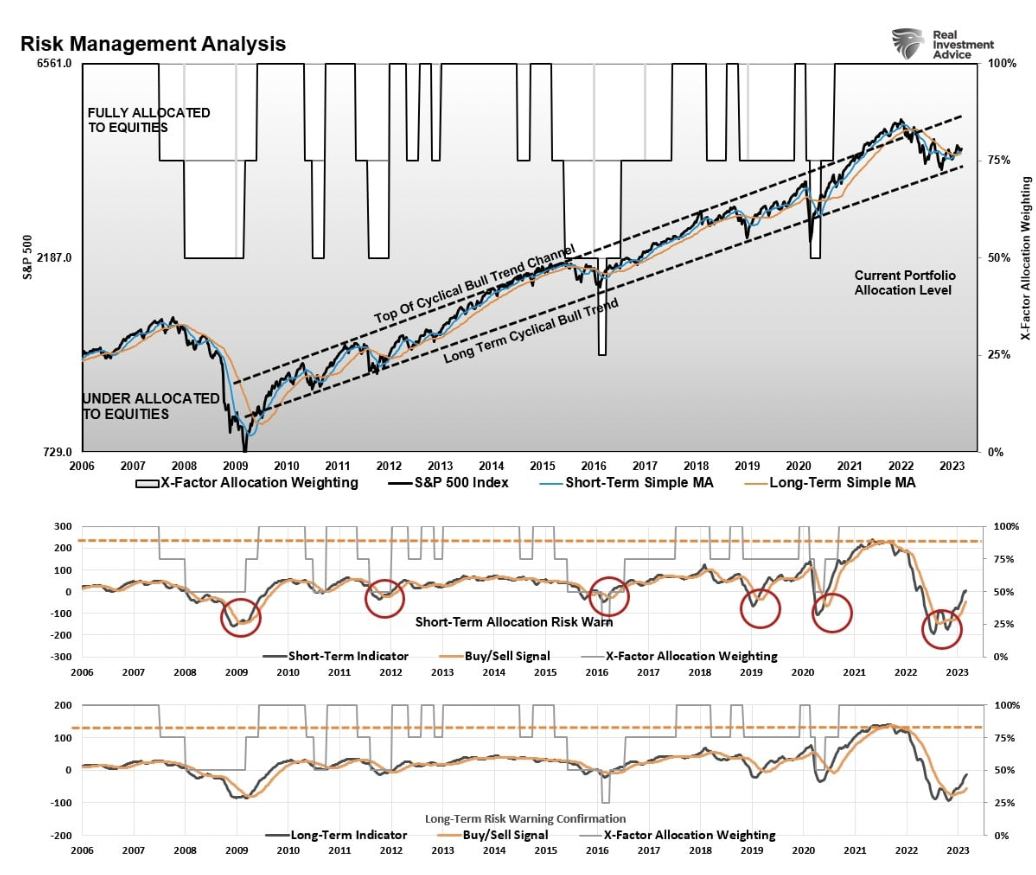

Poniższy wykres jest bardziej długoterminowy, niż ten, który pokazaliśmy w biuletynie, ale lepiej demonstruje ważność sygnału sprzedaży. Sygnały kupna były również dobrą okazją do rajdów tradingowych podczas ubiegłorocznych spadków.

Chociaż z pewnością istnieje wiele fundamentalnych powodów by być niedźwiedzim na rynkach, tło techniczne nadal potwierdza bardziej zwyżkowy trend.

Jeśli to "pułapka na niedźwiedzie", wtedy Jim Cramer może mieć rację mówiąc:

"Gdybyśmy byli na rynku byka, a uważam, że tam jesteśmy, musisz się przygotować. Musimy się teraz przygotować na spadkowe dni, ponieważ podczas hossy pojawiają się okazje do zakupów”.

Podczas, gdy krótkoterminowe dane techniczne są optymistyczne, technikalia długoterminowe mają optymistyczne odchylenie.

Technikalia długoterminowe pozostają wzrostowe

Dzienne wykresy cen mogą zapewnić krótkoterminowy obraz psychologii rynku, od dni do tygodni. Problem z codzienną analizą cen polega na tym, że zmienność może powodować krótkoterminowe wahania na rynku, które mogą odłączyć się od trendów rynkowych lub fundamentalnych danych.

Zmienność zostanie wygładzona, jeśli spowolnimy tę akcję cenową analizując cotygodniowe dane cenowe. Ujawnia to wyraźniejszy obraz rynku z bardziej byczym przesłaniem.

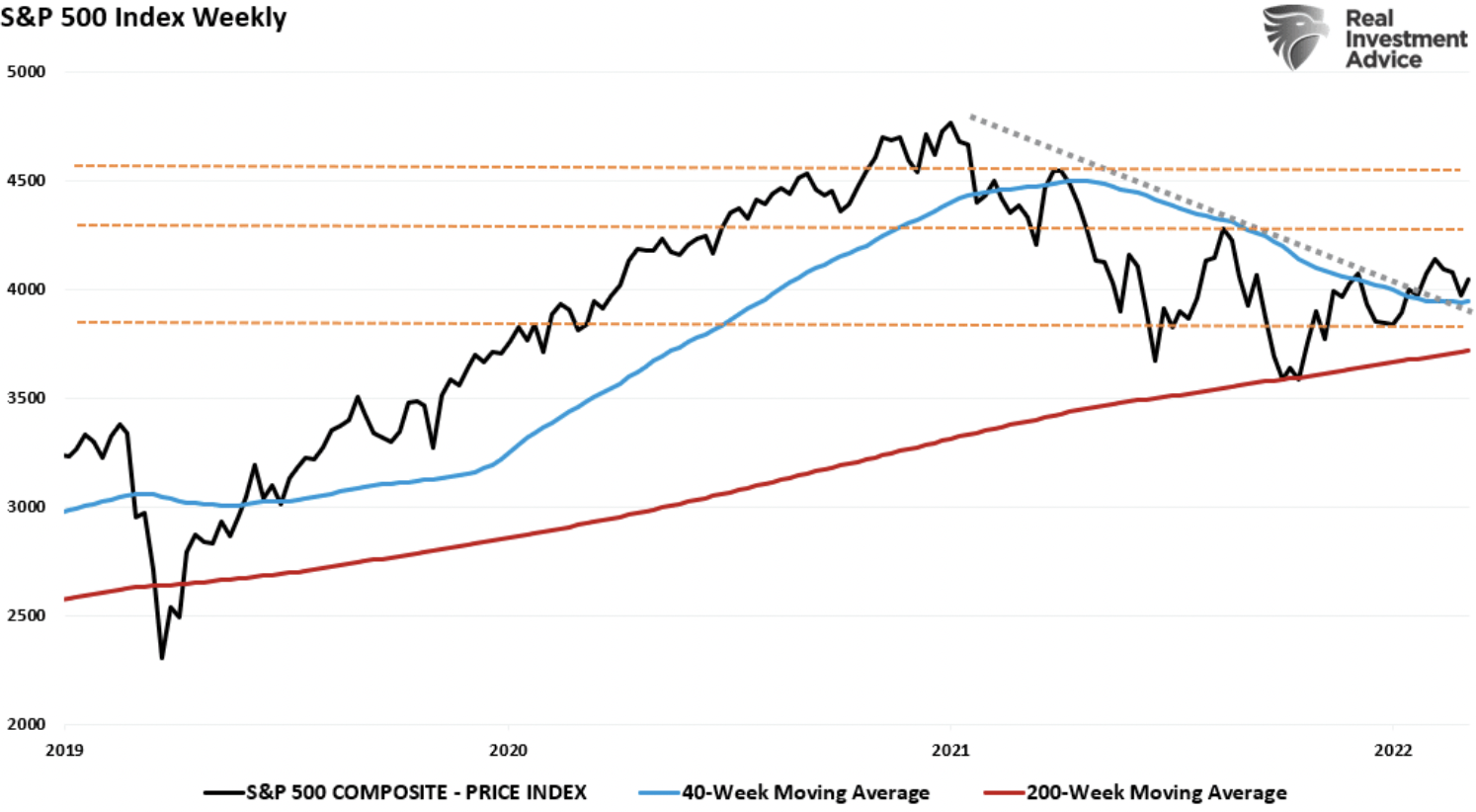

S&P 500 osiągnął siedem tygodniowych zamknięć powyżej swojej 40-tygodniowej średniej kroczącej, co jest pozytywnym znakiem. Ponadto, rynek wyczyścił 40-tygodniową linię trendu spadkowego DMA od stycznia do grudnia 2022 r. co sugeruje potencjalny zwyżkowy zwrot w trendzie. Zakładając utrzymanie się wsparcia, kolejnym dużym oporem poza szczytem po FOMC na poziomie 4 195, jest szczyt z sierpnia 2022 r. na poziomie 4 325 (pomarańczowa przerywana linia).

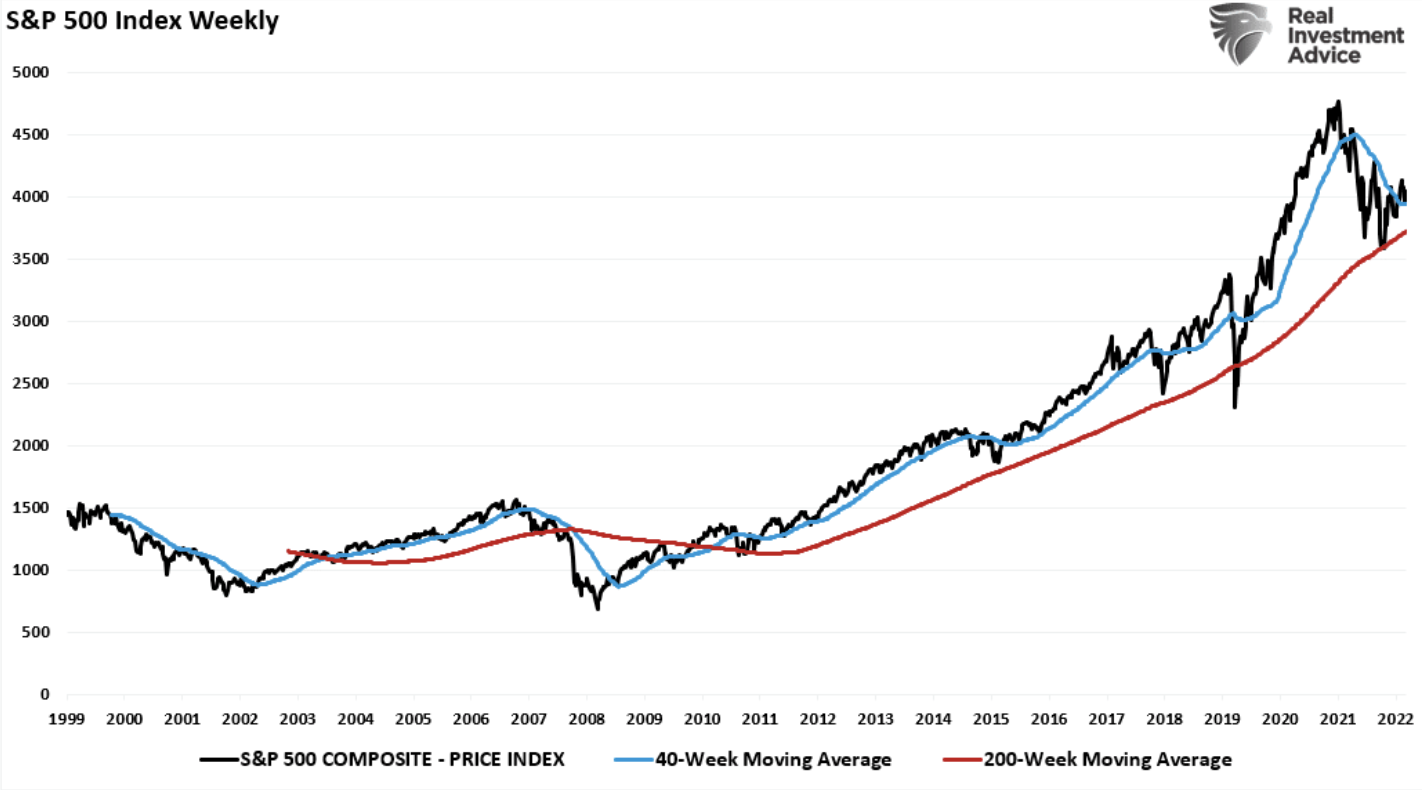

Co więcej, październikowe minimum utrzymywało się na poziomie 200-tygodniowej średniej kroczącej, która pozostaje wsparciem dla rynku od dołków z 2009 roku.

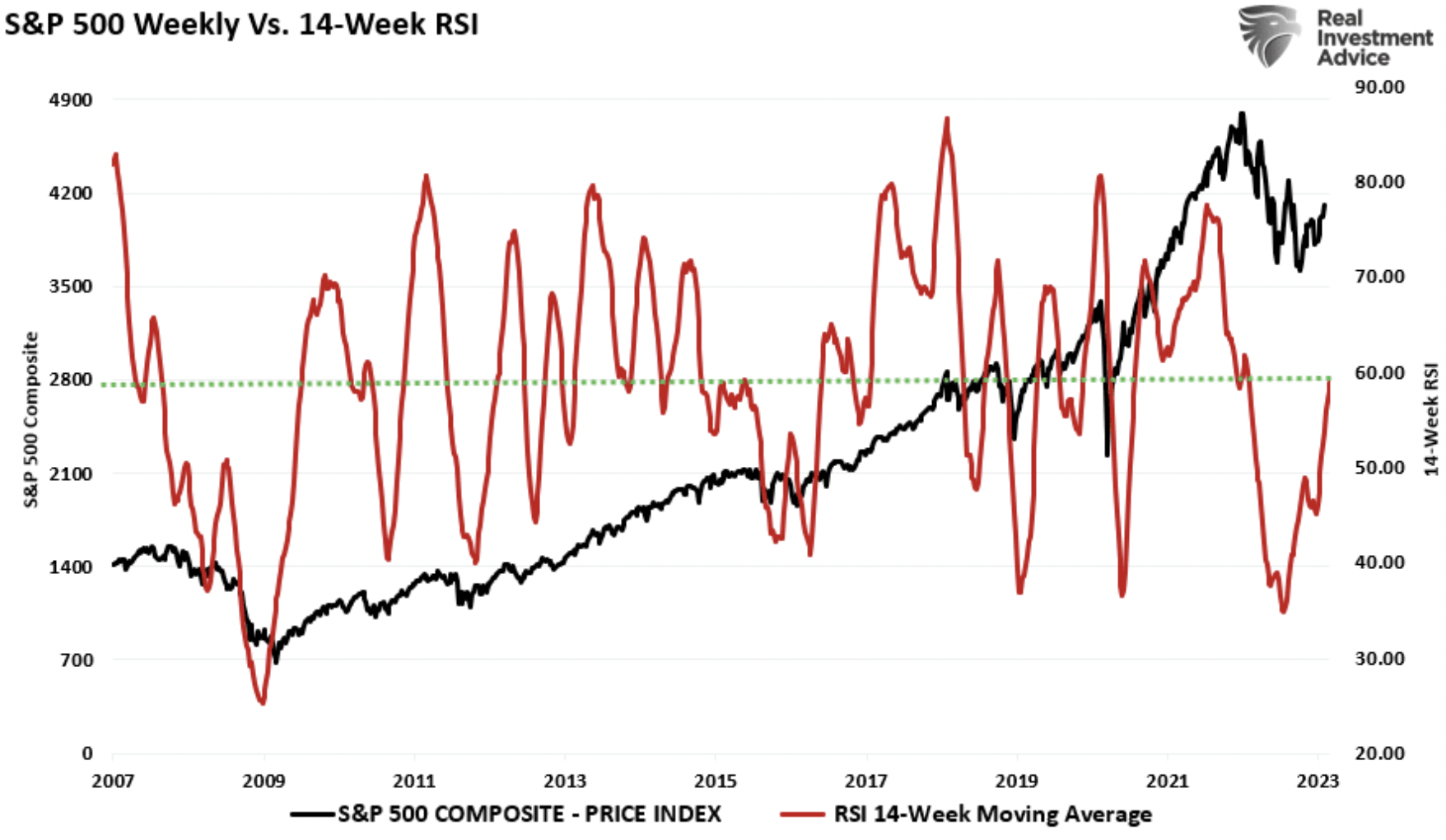

Tygodniowy, 14-okresowy wskaźnik siły względnej (RSI) również stał się wyraźnie dodatni i przekroczył 50, co sugeruje, że rynki powróciły do trendu zwyżkowego. Indeks ten przebił się powyżej oporów, które ograniczyły rajdy na rynku niedźwiedzi w kwietniu, sierpniu i grudniu 2022 r.

Wreszcie, naszymi najbardziej krytycznymi byczymi sygnałami są krótko- i średnioterminowe wskaźniki Moving Average Convergence Divergence (MACD). Oba zestawy tygodniowych wskaźników MACD zarejestrowały sygnały kupna z poziomów niższych, niż podczas kryzysu finansowego. Rynek przebił się również powyżej obu tygodniowych średnich kroczących i jak wspomniano powyżej utrzymał długoterminową, zwyżkową linię trendu.

Byczo teraz, niedźwiedzio później

Biorąc pod uwagę obfitość zwyżkowych sygnałów musimy dać im nieco kredytu zaufania i odpowiednio zainwestować. Jednakże, wiele fundamentalnych dowodów potwierdza argument, że rynek niedźwiedzi jeszcze nie umarł.

Rynki stały się "maniakalne", szybko przechodząc od skrajnego pesymizmu do optymizmu. Nie na tym opiera się działalność inwestycyjna, a raczej kwitnie spekulacja w najczystszej postaci.

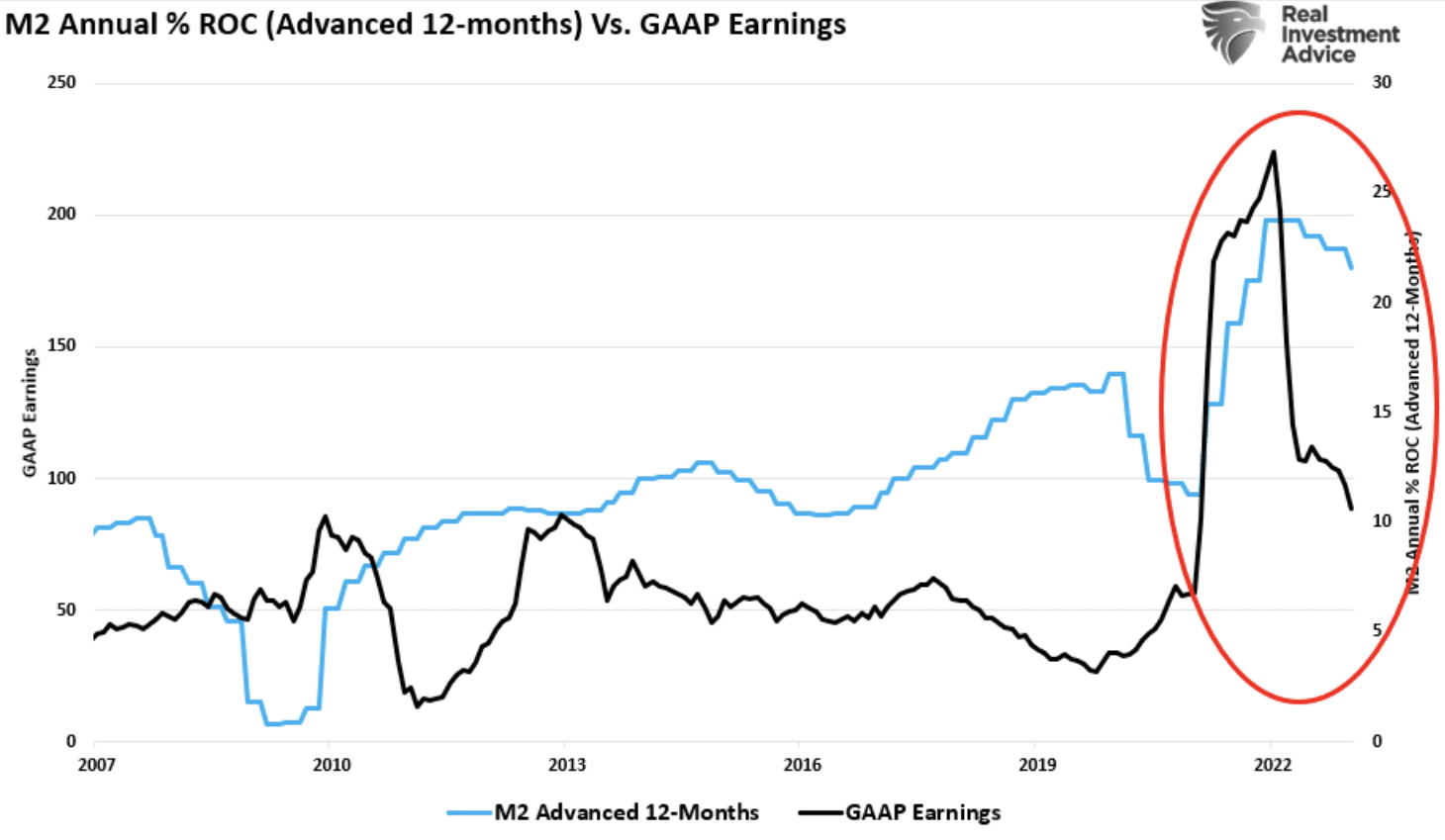

W ciągu najbliższych 12 miesięcy, tezy "bessa minie" będą w dużej mierze zależały od Rezerwy Federalnej, polityki rządu i inflacji. Niedawne uchwalenie ustawy o ograniczaniu inflacji zwiększy podatki dla przedsiębiorstw i gospodarstw domowych. Zmniejszy to wzrost i marże zysku wraz z uporczywie wysoką inflacją. Ponadto, gwałtowny wzrost podaży pieniądza będzie nadal malał, co jeszcze bardziej obniży tempo wzrostu zysków.

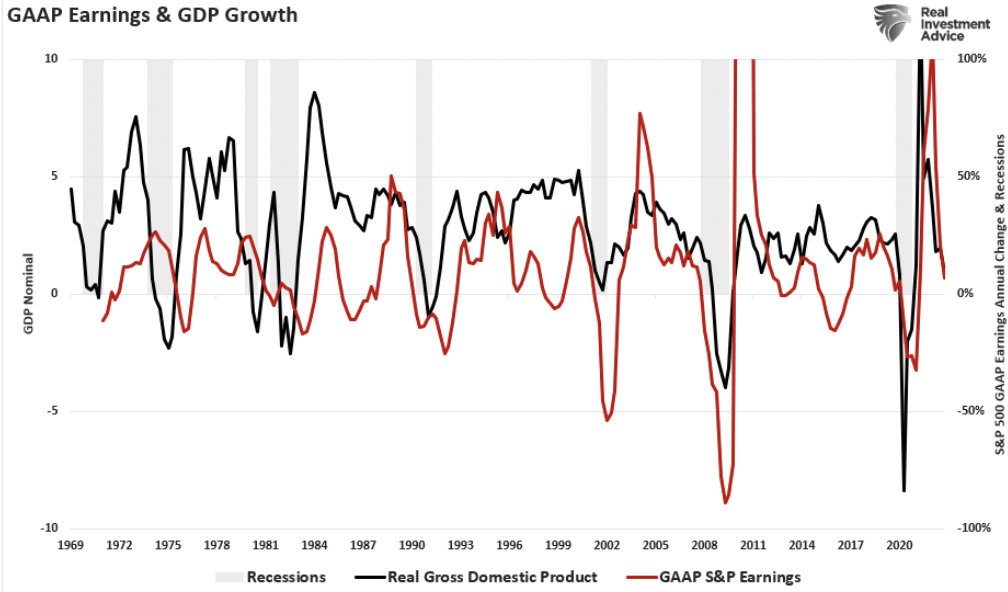

Oczywiście, zaostrzona polityka pieniężna Rezerwy Federalnej odbija się na wzroście gospodarczym, co będzie kontynuowane w dalszej części roku. Recesja staje się coraz bardziej prawdopodobna z każdą podwyżką stóp procentowych. Warto zauważyć, że istnieje silna korelacja między wzrostem gospodarczym a dochodami.

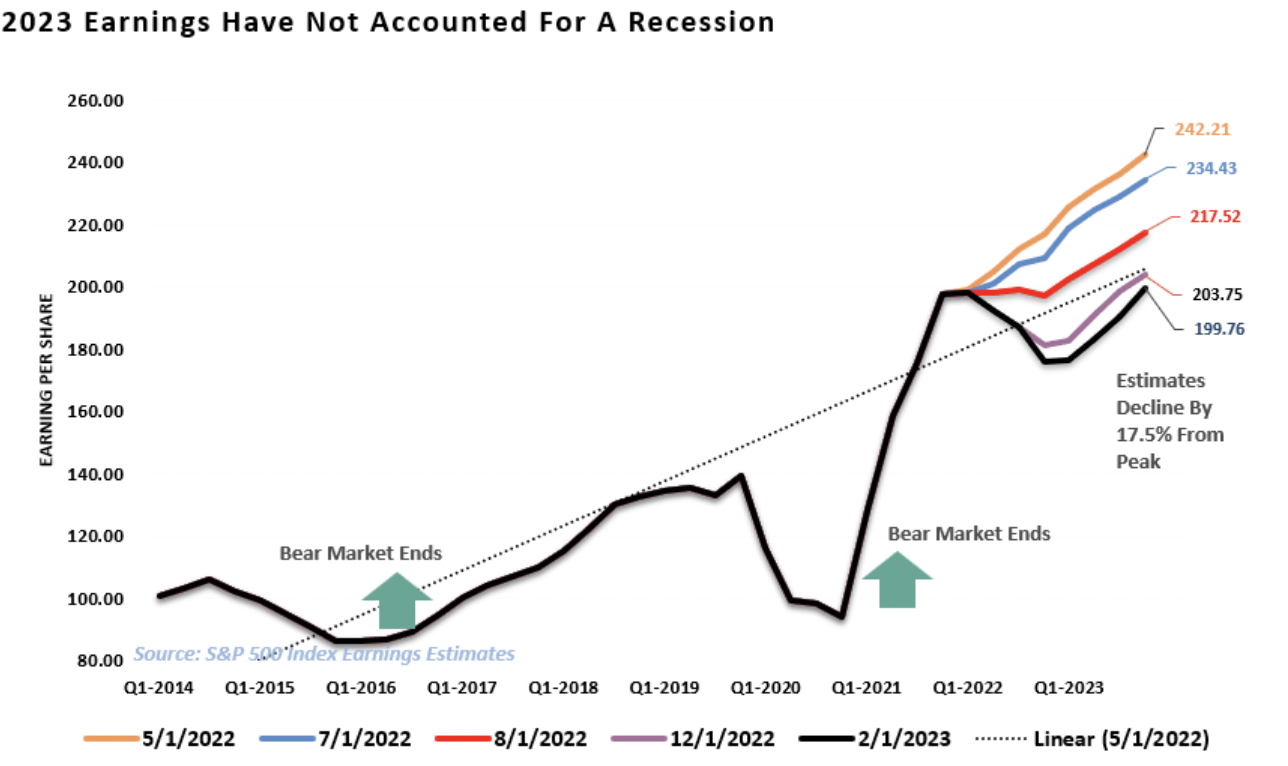

To ważne tło. Rynki wyceniają zysk na akcję na około 199 USD do końca 2023 r. w porównaniu z 242 USD w lipcu. Jeśli jednak, Fed będzie kontynuowała walkę z inflacją i wywoła recesję, zyski mogą spaść do 170 USD na akcję. Przy hojnej 18-krotności tych przyszłych zysków, spoglądasz na uczciwą kalkulację rynkową bliższą 3 000 w indeksie S&P 500.

Podsumowując

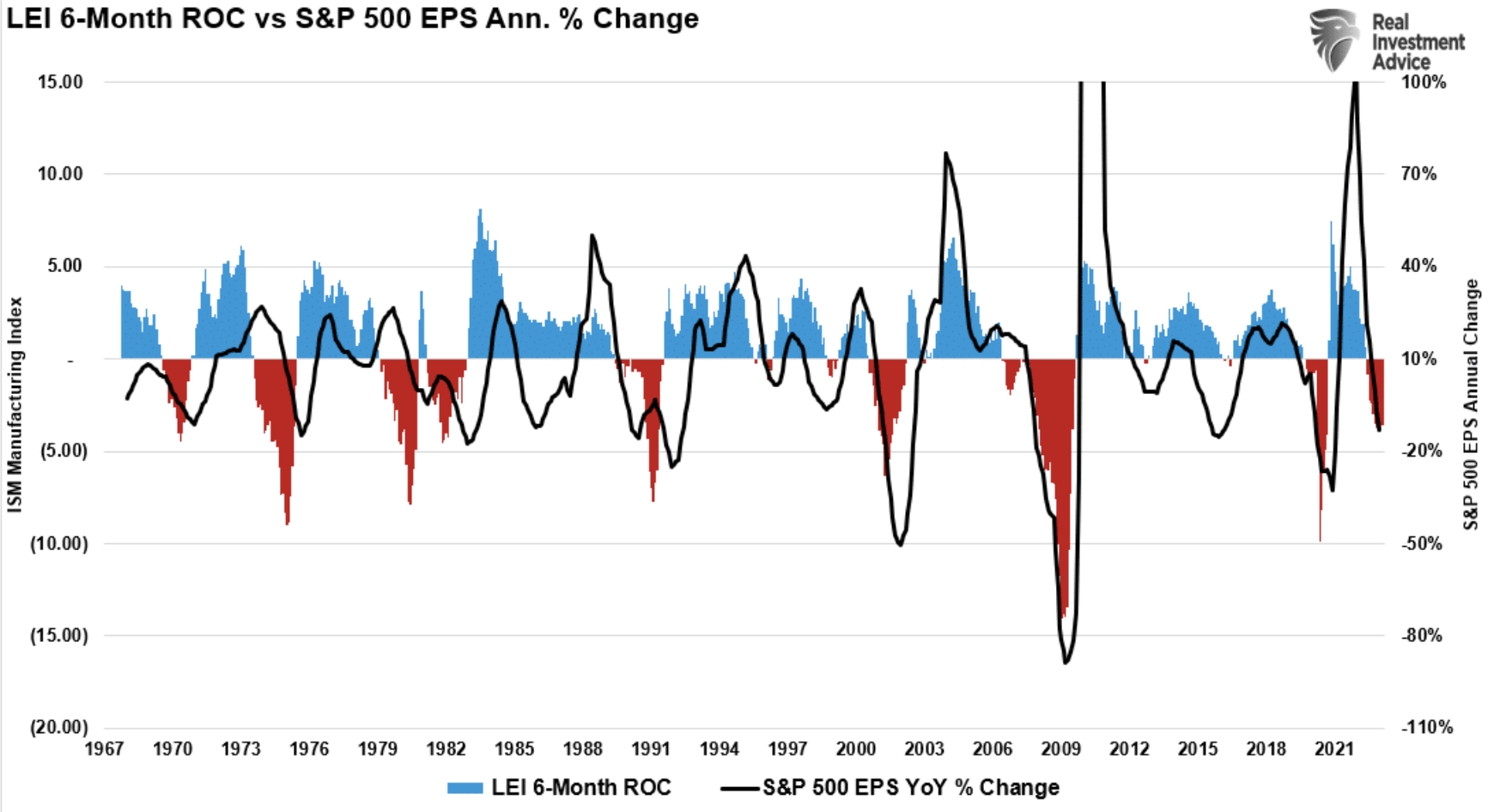

Podczas, gdy technikalia sugerują, że jest to "pułapka na niedźwiedzie" dane fundamentalne nie potwierdzają tego argumentu. Jeśli chodzi o ryzyko związane z akcjami to zyski przedsiębiorstw będą wpływać na ceny akcji. Ponieważ Fed podnosi stopy procentowe, aby spowolnić aktywność gospodarczą i potencjalnie wywołać recesję, przełoży się to na wolniejszy wzrost zysków i zmniejszone marże zysku.

To, czy zwycięży pogląd pułapki na byka, czy na niedźwiedzia, okaże się dopiero za jakiś czas. Jednakże, jak zauważono, podczas gdy byki obecnie kontrolują sytuację techniczną, Fed ma nadal kontrolę nad otoczeniem makroekonomicznym. Chociaż w krótkim okresie będziemy nadal taktycznie handlować na rynkach, naszym zdaniem nadal istnieje ryzyko głębszego spadku chyba, że Fed zmieni kurs w krótkim czasie.

Musimy poczekać i przekonać się, kto wygra debatę "hossa się skończyła".