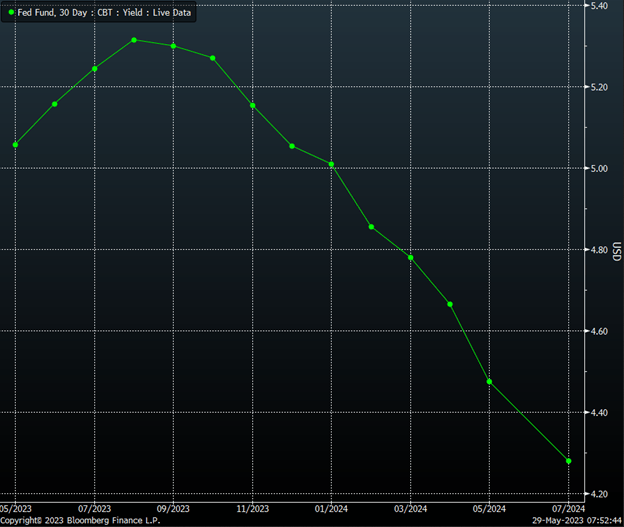

Ten tydzień na giełdach zapowiada się pracowicie z publikacjami istotnych danych, od ISM przemysłu wytwórczego do raportu BLS. Dane dotyczące PCE opublikowane w zeszły piątek sugerują, że Rezerwa Federalna ma nadal dużo pracy do wykonania, zwiększając prawdopodobieństwo podwyżki stóp procentowych z powrotem do 60% w czerwcu i prawie 100% szans do lipca. Dodatkowo, wszelkie perspektywy obniżek stóp procentowych na rok 2023 odeszły w cień.

Oczekuje się, że dane z rynku pracy, które poznamy w piątek, ujawnią wzrost stopy bezrobocia do 3,5% z 3,4% w zeszłym miesiącu oraz spadek liczby nowych miejsc pracy do 190 000 w maju, z 230 tys. poprzednio. Tymczasem, przewiduje się, że średnie zarobki godzinowe wzrosną o 4,4% utrzymując tempo z poprzedniego miesiąca. Jeśli dane te będą zgodne lub wyższe od szacunków, najprawdopodobniej w przyszłych prognozach zostaną uwzględnione kolejne podwyżki stóp.

Od tygodni podkreślam, że trajektoria stóp procentowych mówi: wyżej i na dłużej. Wydaje się, że ta prognoza i proces myślowy rozwijają się zgodnie z oczekiwaniami, a stopy gwałtownie wzrosły w ostatnich tygodniach. Znaczna część eskalacji jest zauważalna na dłuższym końcu krzywej rentowności, gdzie stopa nominalna 30-latek wynosi obecnie 3,95% i jest bliska ponownego przekroczenia progu 4%, co może doprowadzić do zbliżenia się do szczytu z października.

Choć pewnego dnia gospodarka może zmierzać w kierunku recesji ten dzień jeszcze nie nadszedł. Nadal znajdujemy się w warunkach spowolnienia wzrostu i wysokiej inflacji, co oznacza, że Fed będzie nadal odczuwała presję, aby utrzymać stopy procentowe na wyższym poziomie.

Tymczasem, wyższe stopy procentowe i perspektywy kolejnych podwyżek stóp pchają dolara w górę. Dolar może nadal rosnąć, a to jak wysoko ostatecznie zawędruje będzie zależeć od tego, jak szerokie będą spready między stopami amerykańskimi i na świecie. W międzyczasie, 105,80 to jedno miejsce, w którym DXY może się skonsolidować.

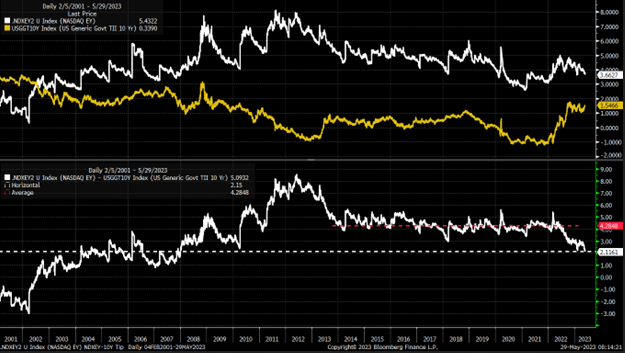

Akcje ignorowały ruch stóp ze względu na obawy o pułap długu. Można to wyraźnie zauważyć w premii za ryzyko kapitałowe, która mierzy różnicę między rentownością zysków z NASDAQ 100, a realną rentownością 10-latek.

Spread wynosi obecnie zaledwie 2,11%, co jest najwęższym spreadem od 2007 r. I to zawężenie jak sądzę jest impulsem obronnym, ponieważ inwestorzy szukają schronienia w okresie ryzyka stopy procentowej. Akcje o większej kapitalizacji zapewniają bezpieczeństwo i stanowią dużą część NASDAQ 100 biorąc pod uwagę, że są płynne, mają duże bilanse, a czasem ich wartość rynkowa jest większa, niż w większości krajów.

Jeśli był to ruch obronny - a te marki były jedynie kryjówką - to po (aktualnie) rozwiązaniu problemu pułapu zadłużenia handel może szybko się zakończyć. Pamiętaj, że nie zawsze chodzi o zwrot z kapitału, ale o zwrot z kapitału, który zawsze napędza inwestorów w okresach zwiększonej niepewności.

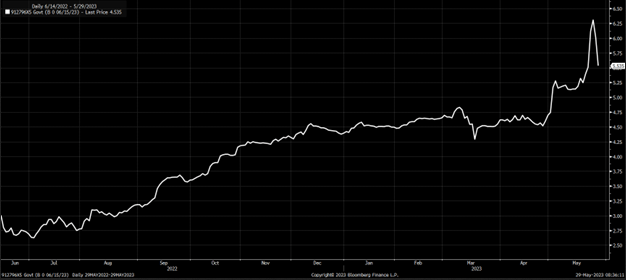

Bony skarbowe wykazały się ogromną zmiennością w trakcie debaty na temat pułapu zadłużenia, a w dniu 24 maja - w przypadku bonów zapadających na początku czerwca - ich rentowność wzrosła do 6,3%.

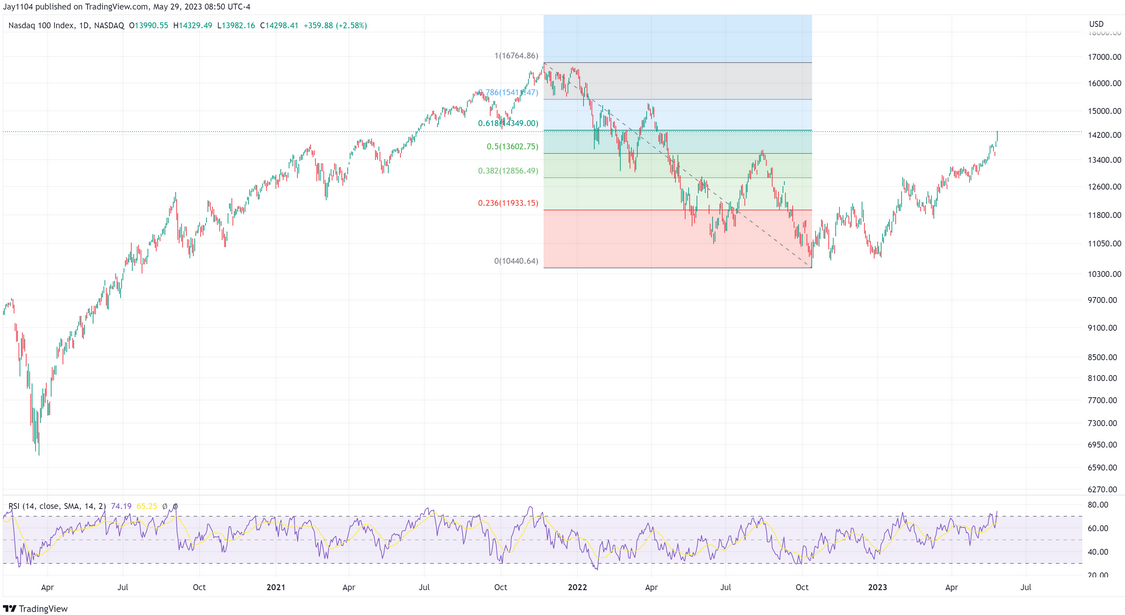

Tak, więc, nie tylko pułap zadłużenia może być wydarzeniem typu "sell-the-news", ale z technicznego punktu widzenia NASDAQ 100 jest wyjątkowo wykupiony na wykresie tygodniowym. Tylko kilka razy od 2004 r. NASDAQ 100 zamknął RSI powyżej 70 na wykresie tygodniowym, a indeks zamknął się powyżej 106 na wstędze Bollingera. Z tego, co pamiętam, te czasy nadeszły w styczniu 2004, październiku 2007, maju 2013, styczniu 2018, listopadzie 2021 i obecnie. We wszystkich tych przypadkach nastąpił znaczny spadek.

Ponadto, Nasdaq 100 odrobił 61,8% swojego spadku od najwyższego poziomu z listopada 2021 r. Jest to czynnik decydujący, czy jest to rajd bessy, czy początek hossy. Ponieważ, jeśli jest to tylko korekta, NDX nie powinien wzrosnąć znacznie poza wspomnianą granicę 61,8%.

To samo stało się podczas spadku w 2008 r., gdy indeks wzrósł do granicy 61,8%, po czym zatrzymał się i ponownie spadł. Utknął na tym poziomie zniesienia na kilka tygodni. Nie ma nic poza normą w tym, co dzieje się dzisiaj na rynku w porównaniu z tym, czego byliśmy świadkami w przeszłości.

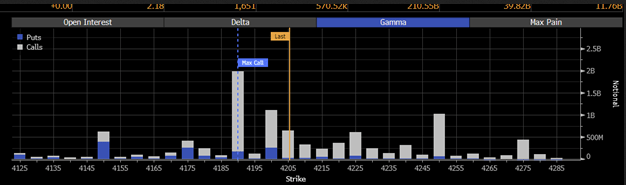

Tymczasem, S&P 500 nadal nie może przekroczyć poziomu 4 200, który był strefą silnego oporu. Jednym z głównych powodów takiego stanu rzeczy jest obecność znaczącej ściany kupna na rynku opcji. Istnieje znaczna ilość kupna gamma skoncentrowana w zakresie od 4 200 do 4 225, szczególnie przed wygaśnięciem 31 maja.

Poza tym, na tym poziomie indeks notuje 19-krotność zysków z bieżącego roku. Rynek od miesięcy wskazuje, że S&P 500 nie jest wart więcej, niż 19-krotność jego zysków.

Powodzenia na rynkach w tym tygodniu!