Europejski Bank Centralny działał z nietypową dla siebie szybkością w zeszłym tygodniu, ogłaszając zwiększenie awaryjnych zakupów obligacji w celu przeciwdziałania rosnącym rentownościom obligacji. Prezes EBC Christine Lagarde powiedziała, że byłoby "niepożądane", gdyby rosnące rentowności doprowadziły do przedwczesnego zaostrzenia warunków finansowych.

Rentowność obligacji porusza się odwrotnie do cen, więc zwiększenie zakupów przez bank centralny teoretycznie podniosłoby ceny i obniżyło rentowność.

Inwestorzy w amerykańskie obligacje skarbowe chcieliby zobaczyć ten sam rodzaj reakcji ze strony Rezerwy Federalnej na posiedzeniu, na którym ustalone zostaną stopy w tym tygodniu. Obawy o inflację w gospodarce, która zgodnie z oczekiwaniami ma się rozkręcić wraz ze szczepieniami pracowników i stymulacją o wartości 1,9 biliona dolarów, są w USA znacznie większe.

Wszystkie oczy skierowane są teraz na prognozy gospodarcze Fed

Jednak wydaje się mało prawdopodobne, by Rezerwa Federalna ogłosiła jakiekolwiek ograniczenie rentowności obligacji, mimo że inwestorzy testują determinację banku centralnego, podnosząc rentowność obligacji skarbowych. Benchmark 10-letnich rentowności obligacji skarbowych zyskał w piątek 1,63%, co oznacza wzrost o 10 punktów bazowych w stosunku do poprzedniego dnia.

Taki ruch byłby sprzeczny z zapewnieniami przewodniczącego Fed Jerome Powella, że inflacja nie jest problemem, a bank centralny skupia się na osiągnięciu maksymalnego zatrudnienia.

W takim przypadku inwestorzy będą uważnie przyglądać się raportowi Summary of Economic Projections, które zostanie opublikowane w środę na zakończenie dwudniowego posiedzenia Federalnego Komitetu Otwartego Rynku.

Fed publikuje swoje projekcje gospodarcze co drugie posiedzenie FOMC, więc ostatni zestaw pojawił się w grudniu. Inwestorzy będą oczekiwać podwyższenia prognoz wzrostu lub inflacji po podpisaniu, przypieczętowaniu i dostarczeniu ustawy o pakiecie stymulacyjnym.

Będą również poszukiwać jakichkolwiek oznak, że decydenci Fed skorygowali swój wykres dot-plot, aby pokazać podwyżkę stóp procentowych przed końcem 2023 roku.

Nie należy jednak wstrzymywać oddechu w oczekiwaniu. Wielu ekonomistów uważa, że członkowie FOMC nie będą w pełni zgodni co do prognoz stóp procentowych w obawie przed wprowadzeniem rynków w jeszcze większy szał.

Najbardziej prawdopodobne jest, że FOMC utrzyma politykę na niezmienionym poziomie, a Powell powtórzy swoją gołębią mantrę, że priorytetem jest trwałe, powszechne zatrudnienie, a na horyzoncie nie widać znaczącej inflacji.

W rzeczywistości decydenci Fedu z zadowoleniem przyjmują umiarkowany wzrost inflacji i związane z nim wyższe stopy procentowe, o ile oczekiwania pozostaną "zakotwiczone".

W tym tkwi szkopuł - Fed długo zastanawiał się nad inflacją i zdecydował, że nie musi się już nią zbytnio przejmować. Problem w tym, że Fed może zmienić swoją politykę, ale nie może zmienić naturalnych praw finansów.

Kryzys finansowy z lat 2008-2009 pozornie złamał kręgosłup inflacji, ale teraz nadzwyczajne środki monetarne i fiskalne mające na celu walkę z pandemią stwarzają kolejną bezprecedensową sytuację, co do której niektórzy obawiają się, że ponownie rozpali inflację.

Nie mniejszy autorytet niż Sekretarz Skarbu Janet Yellen, była przewodnicząca Fed i wybitna ekonomistka, powiedziała w niedzielę, że inflacja może wzrosnąć w następstwie stymulacji, ale jest przekonana, że będzie to zjawisko przejściowe i istnieje niewielkie ryzyko galopu cen.

Inni specjaliści nie są tego tacy pewni. Były sekretarz skarbu Larry Summers ostrzegł niedawno, że oczekiwania inflacyjne mogą gwałtownie wzrosnąć w wyniku bezprecedensowych pakietow stymulacyjnych.

Ekonomista z Harvardu Robert Barro obawia się, że "słabi decydenci" ryzykują zaprzepaszczenie kapitału reputacji zbudowanego przez byłego prezesa Fedu Paula Volckera, kiedy to poskromił inflację we wczesnych latach 80-tych drakońskimi podwyżkami stóp procentowych.

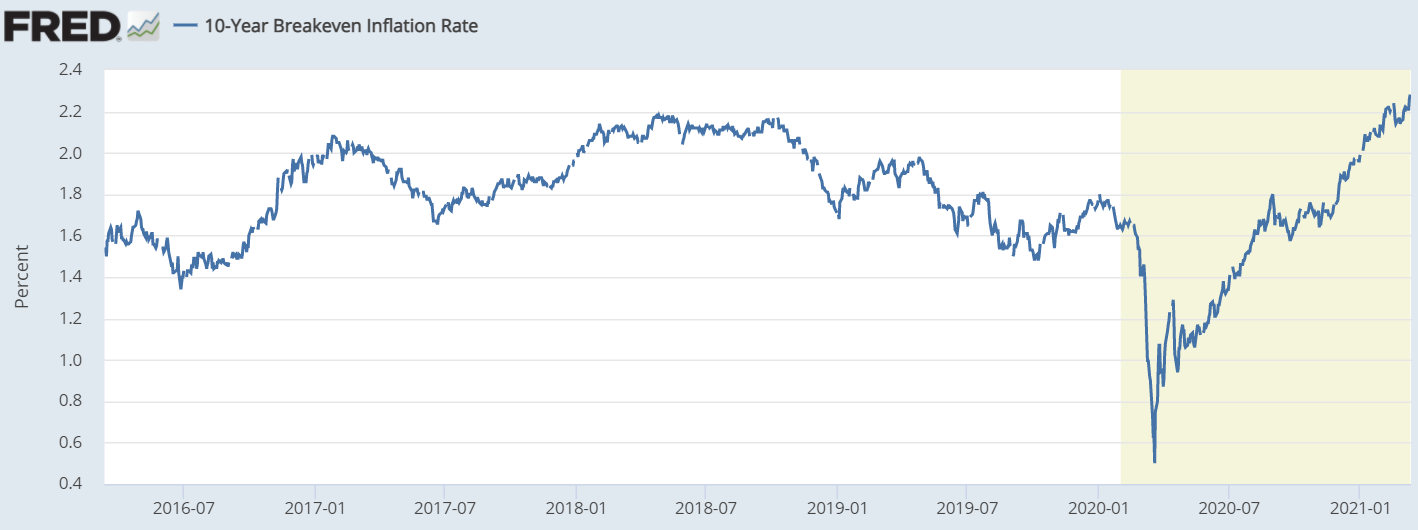

Standardowa rynkowa miara oczekiwań inflacyjnych - 10-letnia stopa rentowności oparta na chronionych przed inflacją obligacjach skarbowych - zbliżyła się w zeszłym tygodniu do 2,3%, co stanowi najwyższy poziom od prawie ośmiu lat.

Zobowiązanie Fed do podjęcia zdecydowanych działań w razie potrzeby jest tym, co zakotwicza oczekiwania inflacyjne i rosną obawy, że to zobowiązanie słabnie, a punkt oporu się chwieje.

Powell mógłby zmniejszyć te obawy w środę potwierdzając, że Fed zamierza pozostać ostrożny i działać szybko, jeśli oczekiwania się rozwieją. Jeśli będzie milczał na ten temat, ta cisza będzie mówić wiele.

------------------------

Nie chcesz przeoczyć analiz od Investing? Czy dodałeś już Investing.com Polska do Feedly?

- Dodaj OPINIE I ANALIZY od Investing do Twojego feedu >> Kliknij tu

- Aby śledzić WSZYSTKIE NEWSY od Investing.com Polska >> Kliknij tu

- Zbyt dużo informacji? Śledź TYLKO NAJWAŻNIEJSZE NEWSY >> Kliknij tu