Początek nowego tygodnia przynosi zdecydowane pogorszenie nastrojów rynkowych, na co wpływ mają przede wszystkim dwie kwestie. Pierwsza to słabsze dane z Chin, które budzą obawy o tempo wzrostu największej gospodarki światowej. Chińska sprzedaż detaliczna wzrosła bowiem w sierpniu o 7,5% w skali roku, poniżej oczekiwań rynkowych na poziomie 7,9% r/r oraz lipcowego wzrostu o 7,6% r/r. Rozczarowały także dane o produkcji przemysłowej, która wyhamowała w lipcu do 4,4% w ujęciu rocznym. W związku z powyższym oraz wojną handlową z USA, Państwo Środka może mieć problemy, by utrzymać tempo wzrostu gospodarczego powyżej 6,0%. Po drugie, atak dronów w Arabii Saudyjskiej poważnie obniżył moce produkcyjne rafinerii, co natychmiastowo przełożyło się na wyższe ceny ropy naftowej i wywołało niepokój związany z prawdopodobnymizakłóceniami w dostawie tego surowca po wyczerpaniu zapasów. Słabszy sentyment może się zatem utrzymać. Ponadto dziś w centrum zainteresowania inwestorów pozostaną doniesienia ze spotkania premiera Wielkiej Brytanii z Juncker’em. Opublikowany zostanieindeks NY EmpireState, który pokaże jak kształtowały się nastroje amerykańskich managerów we wrześniu.

W kolejnych dniach dużo uwagi będą przyciągały decyzje banków centralnych, w tym w szczególności posiedzenie Rezerwy Federalnej, na którym najprawdopodobniej po raz kolejny dojdzie do obniżki stóp procentowych. Przede wszystkim rynki będą wyczulone na wszelkie bardziej łagodne komunikaty ze strony innych banków centralnych po tym, jak Europejski Bank Centralny podjął decyzje o mocnym luzowaniu polityki pieniężnej. Generalnie szykuje się „wielki” czwartek, kiedy to o poziomie kosztu pieniądza będzie decydował Bank Japonii, Narodowy Bank Szwajcarii, Bank Anglii oraz bank centralny w Norwegii. Na drugim planie pozostaną dane inflacyjne ze strefy euro, które powinny wskazywać na utrzymująca się niską dynamikę cen w tym regionie, co też było argumentem za podjęciem zdecydowanych działań ze strony EBC. Dziś z kolei poznamy dane o inflacji bazowej w Polsce.

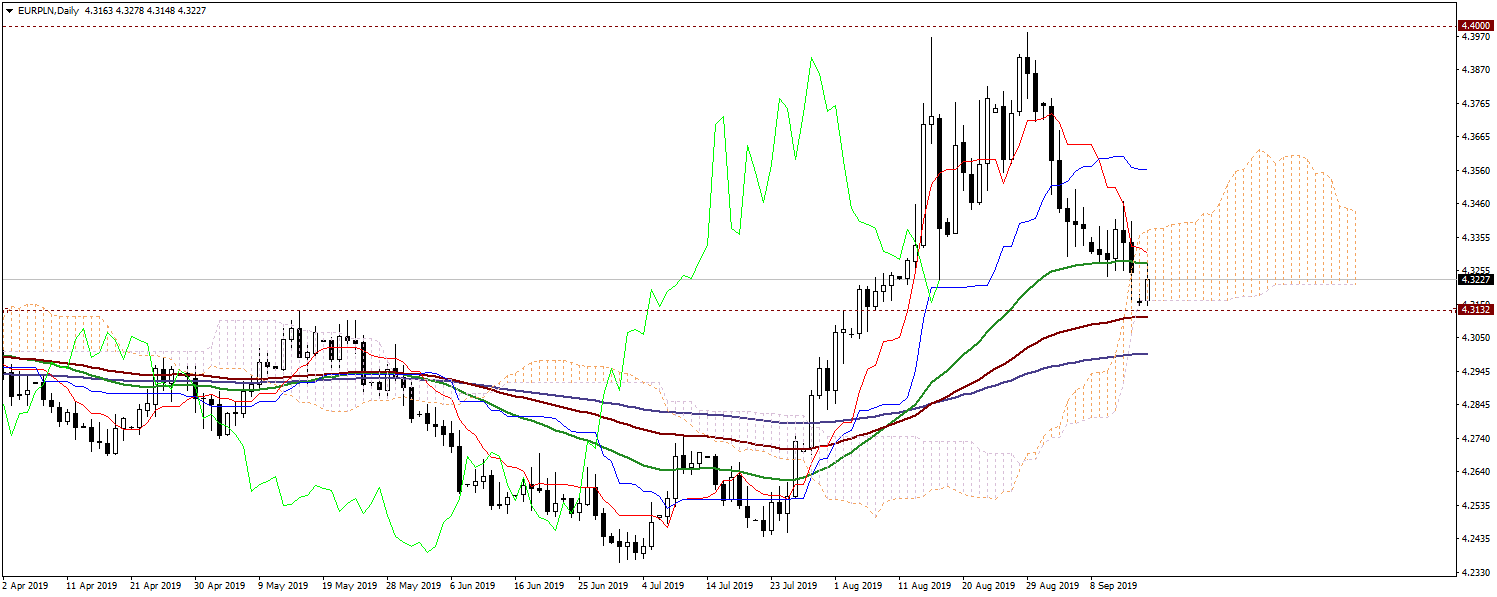

Miniony tydzień zaowocował umocnieniem złotego względem euro w okolice dolnego ograniczenia chmury ichimoku w skali dziennej. Notowania powróciły w rejon lokalnego szczytu z 15.V. na poziomie 4,3133 i wyhamowały tuż powyżej wsparcia w postaci 100-okresowej średniej EMA w skali dziennej. Na gruncie analizy technicznej wsparcie w postaci okrągłego poziomu 4,3100 powinno pozostać jak na razie wybronione. Dopiero zejście poniżej okolic 4,3000-4,3100 mogłoby przyczynić się do zmiany tendencji w średnim terminie. Górne ograniczenie chmury wyznacza obecnie opór w rejonie 4,3380.

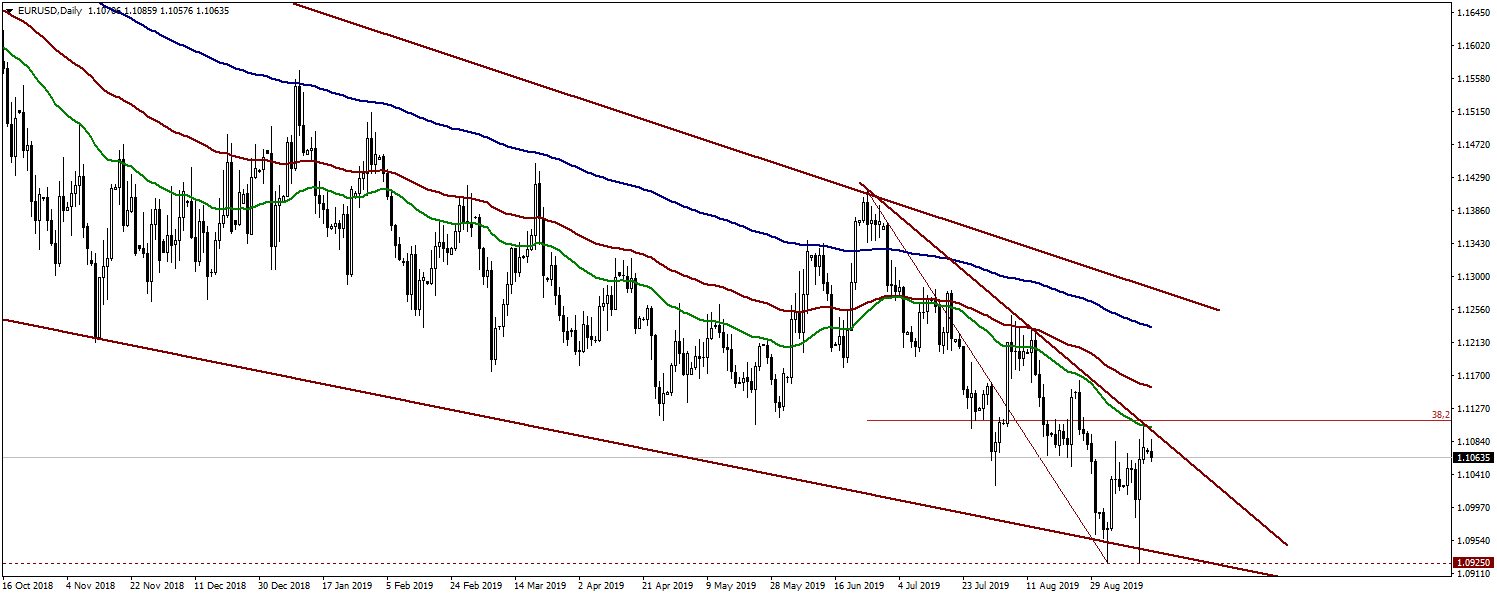

EUR/USD jak na razie wybronił opór w postaci 50-okresowej średniej EMA w skali dziennej i średniookresowej linii trendu spadkowego. Notowaniom nie udało się także wyjść powyżej geometrycznego poziomu 1,1110 wynikającego z 38,2% zniesienia Fibo całości fali spadkowej z poziomu 1,1411. Oczekiwania na dalsze obniżki stóp w USA mogą ciążyć walucie amerykańskiej, co być może stanie się impulsem do trwałego wyjścia powyżej wspomnianych okolic i utrzymania kursu na wyższych poziomach cenowych. Jak na razie jednak fakt, że notowania utrzymują się poniżej kluczowych średnich kroczących EMA w skali dziennej (50-, 100- i 200-okresowej) działa w dalszym ciągu na korzyść strony podażowej.