- Wczorajsze odczyty dynamiki PKB w USA okazały się lepsze od oczekiwań

- Rynek w dalszym ciągu wycenia 3 obniżki stóp przez FED w tym roku

- S&P500 kontynuuje ruch korekcyjny

- Sprawdź naszą wyjątkową promocję na narzędzie Investing Pro dostępną w tym miejscu

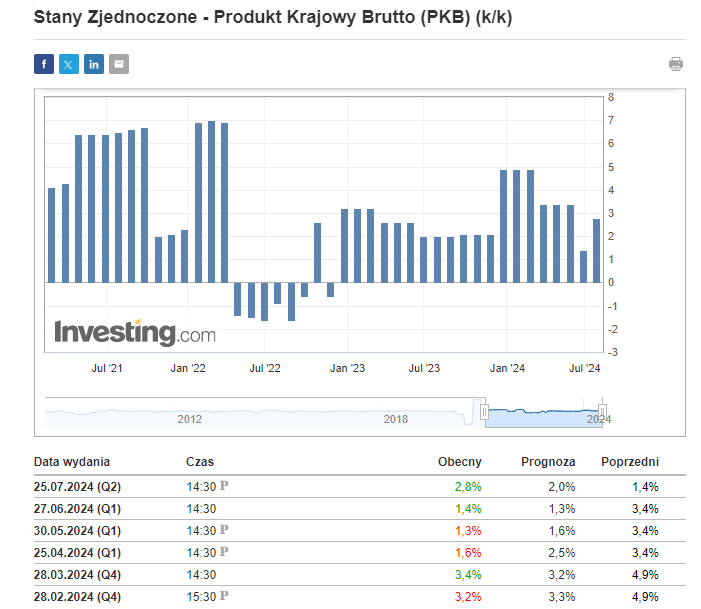

Odczyty PKB obok inflacji oraz rynku pracy są kluczowym wskaźnikiem, na podstawie którego Rezerwa Federalna prowadzi politykę monetarną. Wczorajsze dane z wynikiem 2,8% k/k przebiły konsensus rynkowy i ponownie oddaliły widmo ewentualnej recesji w amerykańskiej gospodarce. Pomimo że teoretycznie pozytywne odczyty mogą skłonić FED do kontynuowania restrykcyjnej polityki monetarnej, tak bezpośrednio po publikacji rynek w dalszym ciągu obstawia trzy obniżki po 25 pb. w tym roku. Aktualnie jeden z głównych amerykańskich indeksów giełdowych S&P500 znajduje się w ramach korekty, jednak w sytuacji, gdy gospodarka USA uniknie recesji będzie to istotny argument dla kontynuowania szerokiego trendu wzrostowego rynku akcji.

Gospodarka USA trzyma się mocno

Wczorajszy dzień przyniósł kolejny argument dla realizacji scenariusza miękkiego lądowania w amerykańskiej gospodarce za sprawą bardzo dobrych zannualizowanych odczytów PKB k/k, które prezentują się następująco:

Rysunek 1. Dynamika PKB w USA

Obecna sytuacja zdecydowanie wspiera kupujących, gdyż z jednej strony możemy obserwować solidny wzrost gospodarczy jak na tę fazę cyklu koniunkturalnego, a z drugiej konsensus rynkowy w dalszym ciągu zakłada rozpoczęcie pivotu we wrześniu tego roku (niewielki spadek prawdopodobieństwa we wrześniu do 88,6%). Należy pamiętać, że obniżki stóp procentowych, które nie mają zamiaru wspierać gospodarki ogarniętej kryzysem a są odpowiedzią na postępujący proces dezinflacji są bardzo dobrą informacją dla giełdowych indeksów. Jeżeli dane makroekonomiczne w dalszym ciągu będą prezentować się pozytywnie, wówczas trend wzrostowy na S&P500 powinien być kontynuowany o ile głównym spółkom uda się utrzymać dodatnią dynamikę wzrostu przychodów oraz zysku na akcję. Kulminacyjny będzie przyszły tydzień, kiedy to wyniki ogłoszą m.in. Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN) czy Meta (NASDAQ:META) Platforms

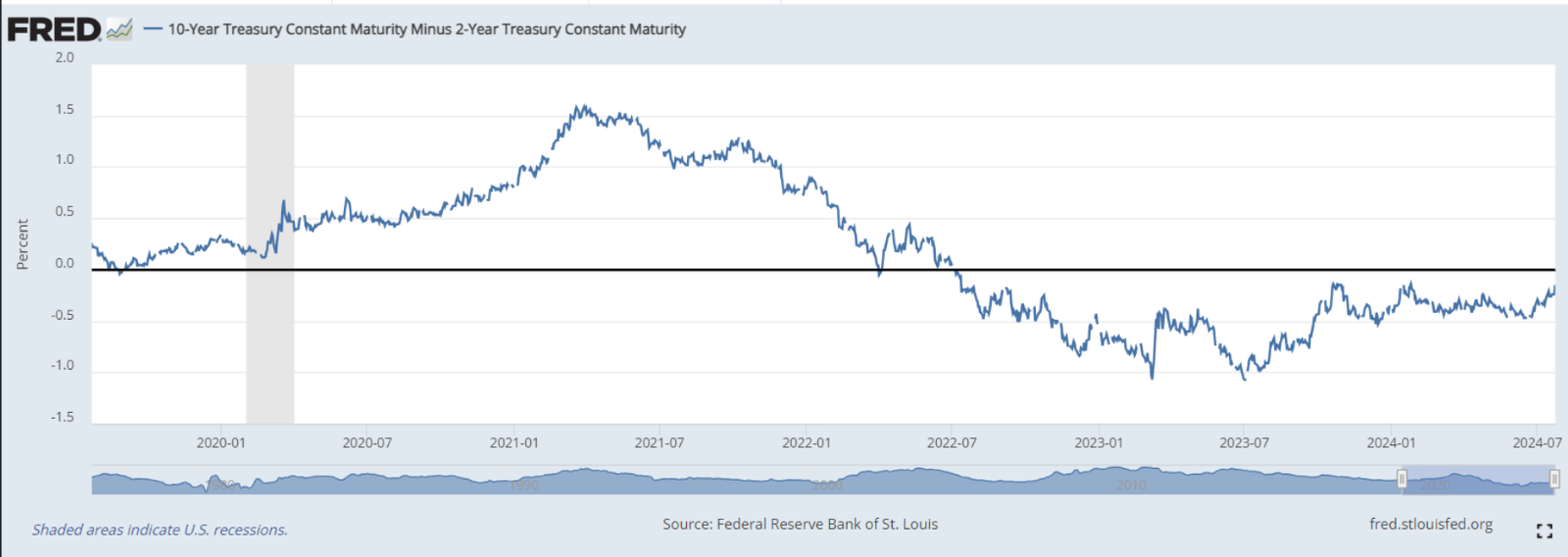

Krzywa rentowności amerykańskich obligacji wraca do optimum

Jeszcze w pierwszej połowie 2023 roku odwrócona krzywa rentowności obrazowana poprzez stosunek 10 letnich do 2 letnich amerykańskich papierów skarbowych wskazywała na nieuchronne widmo recesji. Po ponad roku coraz więcej wskazuje na to, że ten scenariusz nie zostanie zrealizowany, a powrót wskazanej krzywej do optimum sugeruje stabilizacje sytuacji.

Rysunek 2. Krzywa rentowności stosunku 10 oraz 2 letnich rentowności amerykańskich obligacji

Jest to jednocześnie kolejne podejście do przełamania granicy optimum na przestrzeni dziesięciu miesięcy, w związku z tym nie można jeszcze mówić o pełnym, choć jednak tym razem może on zostać osiągnięty wraz z nadchodzącymi obniżkami stóp procentowych w USA.

Korekta w pełni na S&P500

Od połowy lipca indeks S&P500 konsekwentnie realizuje scenariusz korekcyjny dla którego pierwszym celem powinno być wsparcie zlokalizowane w rejonie cenowym 5370 pkt.

Rysunek 3. Analiza techniczna S&P500

W przypadku gdy niedźwiedzie zdołają przełamać ten obszar wówczas otwiera się droga do ataku na psychologiczną barierę 5000 pkt z kilkoma mniej istotnymi wsparciami po drodze. Z drugiej strony sygnałem zakończenia odreagowania będzie wyjście powyżej najbliższego poziomu oporu 5550 pkt dodatkowo potwierdzonego lokalną linią trendu spadkowego. Przebicie 5630 daje możliwość utworzenia nowych historycznych maksimów już powyżej granicy 5700 pkt.