Ten tydzień będzie stosunkowo spokojny pod względem publikacji danych ekonomicznych. Głównymi wydarzeniami będą aukcje 2-letnich, 5-letnich i 7-letnich obligacji skarbowych. Operacje te zaplanowano na wtorek, środę i czwartek około godziny 13:00.

Inwestorzy będą uważnie obserwować, czy nowe dane potwierdzą twierdzenia przewodniczącego Fed - Jerome'a Powella o prężnej gospodarce USA. Czwartkowy raport PKB za drugi kwartał posłuży, jako kluczowy test tej tezy.

Inflacja, co prawda spadła, jednak Powell pozostaje ostrożny i jeszcze nie odtrąbia zwycięstwa. Piątkowa publikacja indeksu wydatków na konsumpcję osobistą (PCE), ulubionego miernika Fed, rzuci więcej światła na trajektorię inflacji.

Nowy tydzień pokaże rzeczywistą reakcję rynku na obniżkę stóp procentowych

Poza kilkoma wystąpieniami przedstawicieli Fed i ograniczonymi publikacjami ekonomicznymi, w ciągu następnych kilku dni rynek prawdopodobnie ujawni swoją prawdziwą reakcję na ostatnią decyzję Fed o obniżce stóp.

W dzisiejszych czasach trudniej jest uzyskać wyraźne wyczucie kierunku rynku w bezpośrednim następstwie decyzji Fed, głównie, dlatego, że jest tak dużo szumu wokół implikowanej zmienności i pozycjonowania rynku obligacji.

Niestety, początkowa reakcja odruchowa trwa kilka dni.

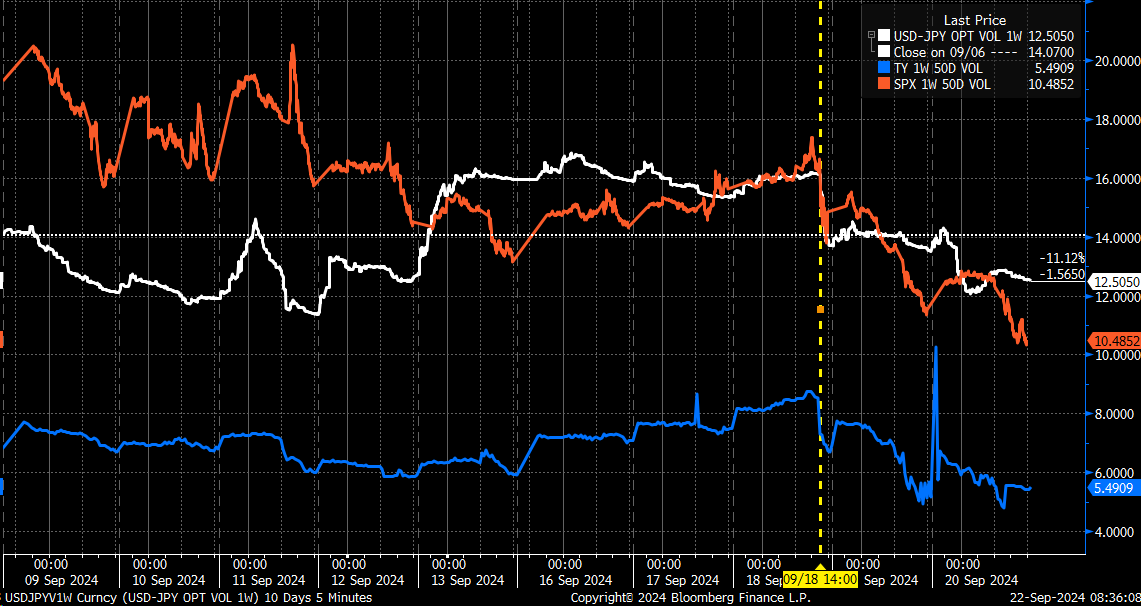

Zmienność implikowana wpływa na wszystko, a podobny wzorzec występuje w przypadku różnych aktywów. Poniższy wykres przedstawia zmienność implikowaną w 2-letnich kontraktach terminowych na obligacje skarbowe, USD/JPY i S&P 500.

Wszystko spadło o 14:00 czasu wschodniego, po komunikacie Fed. Niemniej, dopiero pod koniec dnia w piątek rynek w pełni wchłonął wiadomości, głównie, dlatego, że swoje dwa grosze dołożyło posiedzenie BOJ.

Resety zmienności implikowanej i zakłady rynkowe po obu stronach sprawiły, że proces odreagowania stał się zagmatwany. Wierzę jednak, że szum zniknie w tym tygodniu.

S&P 500 zagrożony oddaniem zysków po posiedzeniu Fed

Wygaśnięcie opcji w zeszły piątek, z dużym poziomem gamma na poziomie 5 700, było zbyt silne, aby rynek akcji mógł swobodnie handlować.

Wyjaśnia to, dlaczego S&P 500 oscylował wokół 5 700 w ciągu ostatnich dwóch dni handlowych. Utworzył on diamentową formację na szczycie luki "dziura w ścianie", która otworzyła się w czwartek rano.

Sugeruje to, że możemy wypełnić tę lukę na początku tego tygodnia, potencjalnie obserwując, jak indeks oddaje zyski po posiedzeniu Fed i spada z powrotem w kierunku 5 615.

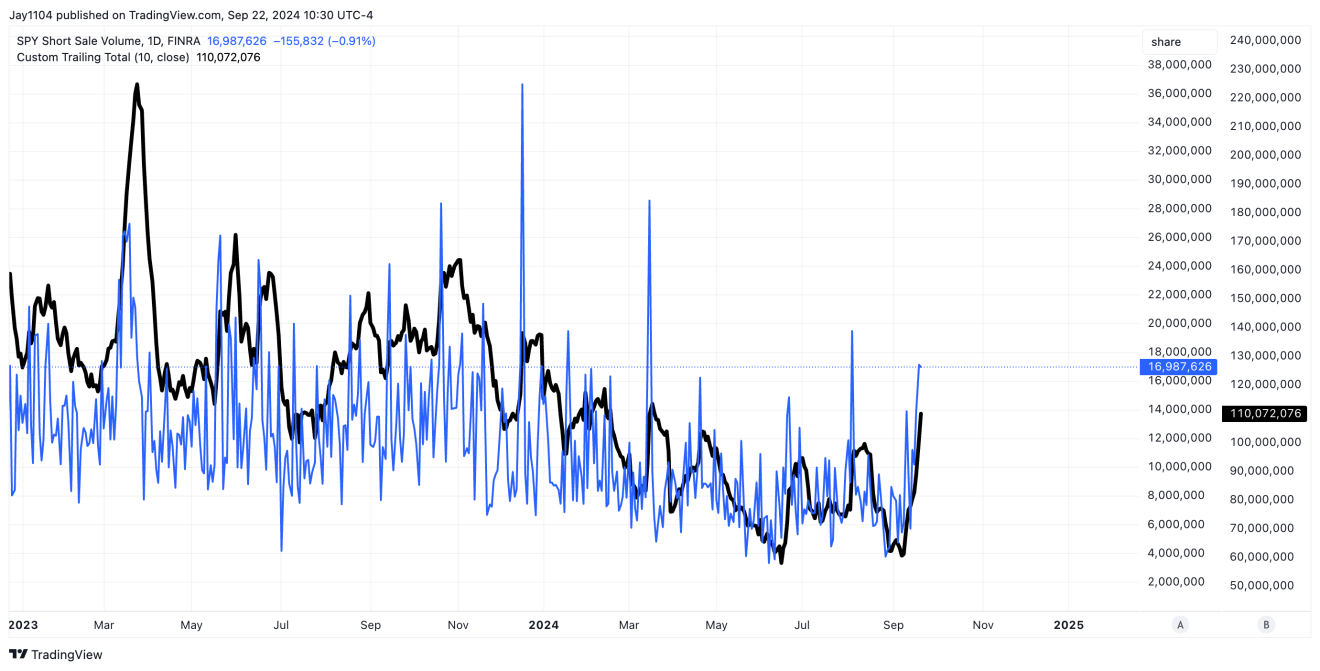

Wolumen krótkiej sprzedaży na SPY ETF był również niezwykle wysoki zarówno w czwartek, jak i piątek, a w ujęciu 10-dniowym osiągnął najwyższy poziom od połowy marca.

Ciekawą obserwacją jest to, że rosnący wolumen krótkiej sprzedaży w ujęciu 10-dniowym może czasami poprzedzać spadki na rynku.

Trend ten staje się szczególnie widoczny po odwróceniu i porównaniu z akcją cenową indeksu S&P 500. W ubiegły czwartek i piątek krótka sprzedaż wydawała się agresywnie tworzyć nowe pozycje

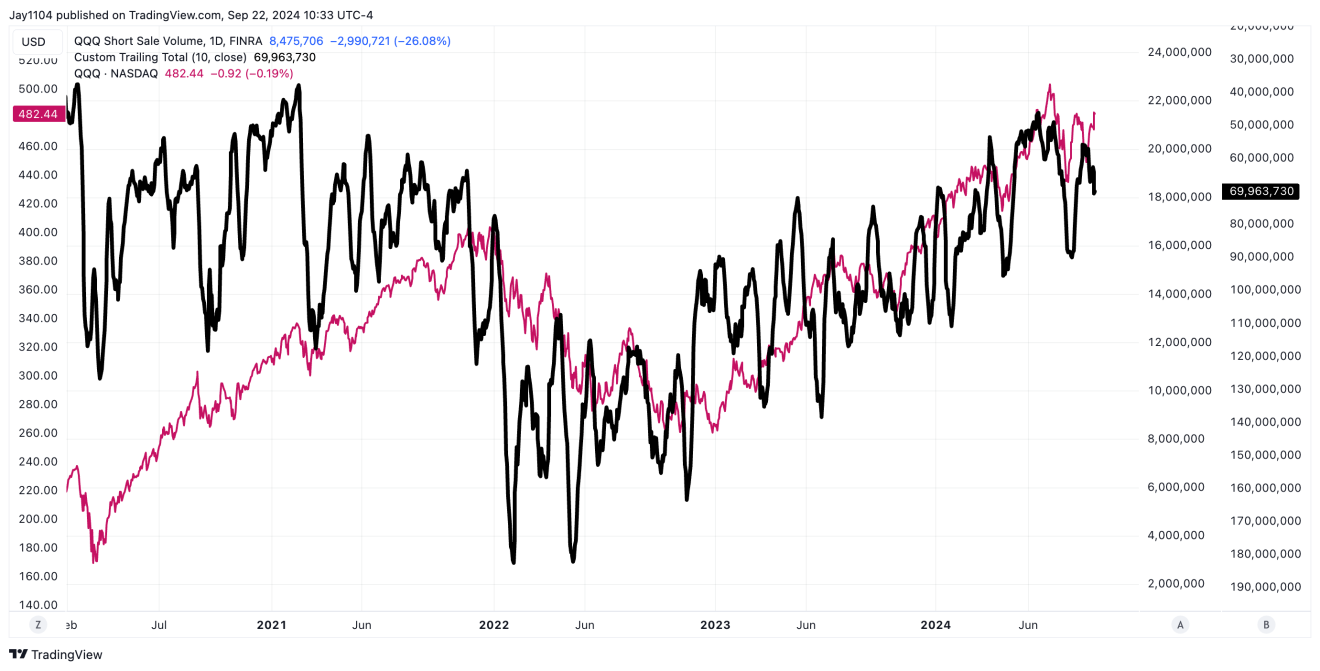

Ten sam przypadek można również odnieść do QQQ ETF, gdzie odnotowano wzrost wolumenu krótkiej sprzedaży.

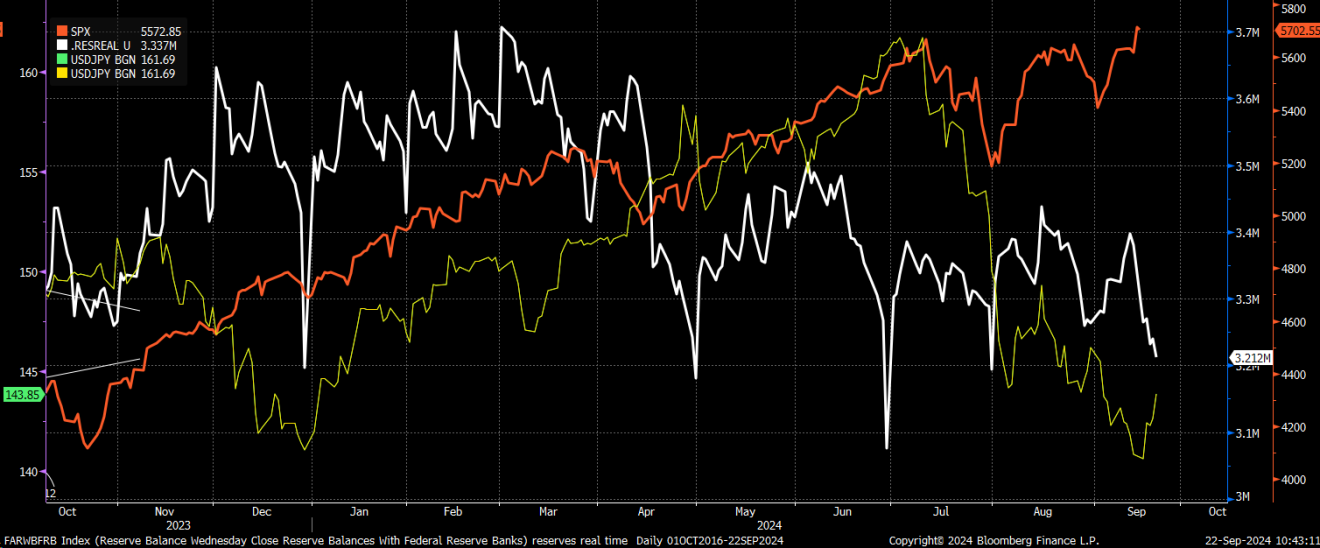

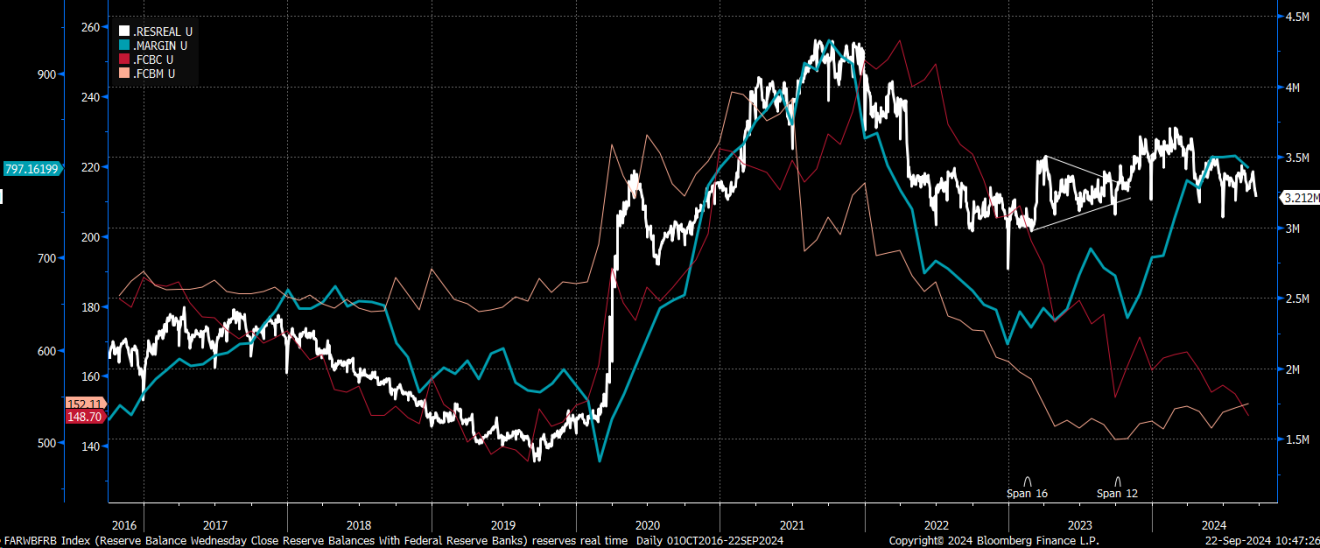

Zbiega się to z gwałtownym spadkiem sald rezerw w zeszłym tygodniu. Ostatnio wydaje się, że S&P 500 jest notowany z kilkudniowym opóźnieniem w stosunku do zmian w rezerwach.

Gwałtowny spadek rezerw nie był tak silnie odczuwalny w czerwcu, prawdopodobnie ze względu na kompensację w postaci dodatkowego finansowania z handlu jenem. Biorąc jednak pod uwagę masakrę w handlu jenem, te efekty finansowania prawdopodobnie zostaną znacznie zmniejszone.

Jeśli efekty carry trade na jenie zostały zneutralizowane, a S&P 500 jest notowany z opóźnieniem w stosunku do rezerw, powinniśmy odczuć te efekty w tym tygodniu. Jeśli efekty te nie są odczuwalne, być może salda rezerw nie mają już znaczenia. Wydaje mi się jednak, że nadal mają.

Co więcej, uważam, że nadal mają znaczenie, ponieważ widzieliśmy, że salda depozytów zabezpieczających nadal zmieniają się wraz z rezerwami w czasie.

Rezerwy spadły jeszcze bardziej pod koniec sierpnia, a salda depozytów zabezpieczających zmniejszyły się w sierpniu. Ponadto, dane FINRA pokazują, że wolne salda kredytowe na rachunkach gotówkowych spadły do bardzo niskich poziomów - najniższych od grudnia 2019 roku.

Należy pamiętać, że rynek wzrósł jesienią 2019 r., ponieważ Fed rozpoczął "NIE QE", co nadal prowadziło do zwiększania bilansu i rezerw.

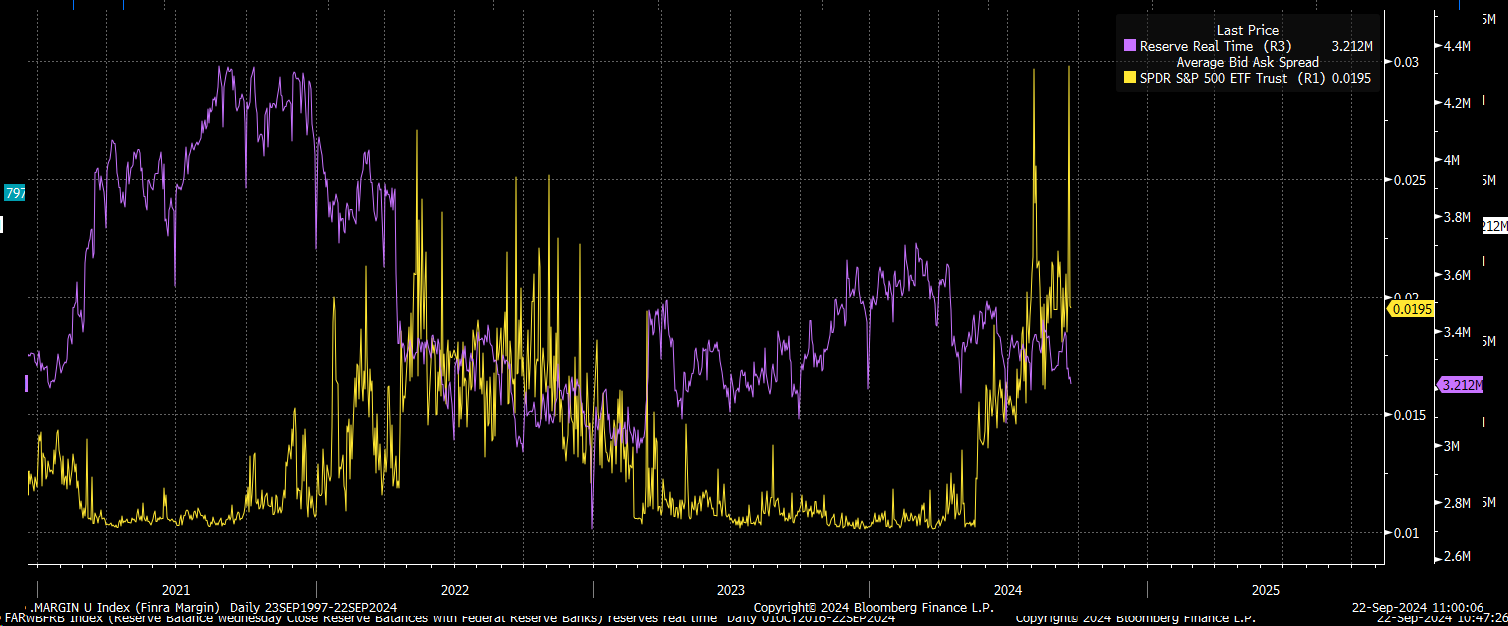

Wydaje się również, że zmiany w saldach rezerw mają pewien wpływ na spready bid-ask, co widać po spadających saldach rezerw i rozszerzających się spreadach bid-ask w SPY ETF. Nie jest to największa próbka, ale warto ją nadal śledzić.

Zobaczymy, co przyniesie nowy tydzień, ale kolejnych kilka dni może być nieco trudniejszych, niż większość uczestników rynku się spodziewa.