Rynek akcji sprawia wrażenie upojonego czymś, co wydaje się być niemal pionową wspinaczką w ciągu ostatnich kilku dni. Tempo zmian wskazuje na pewne przyspieszenie trendu. W przypadku funduszu ETF SPY zauważalne jest również spowolnienie wolumenu. Może to być spowodowane wyższą ceną, ale uważam, że jest to prawdopodobnie spowodowane brakiem sprzedających. Gdyby nie było kupujących, cena nie wzrosłaby.

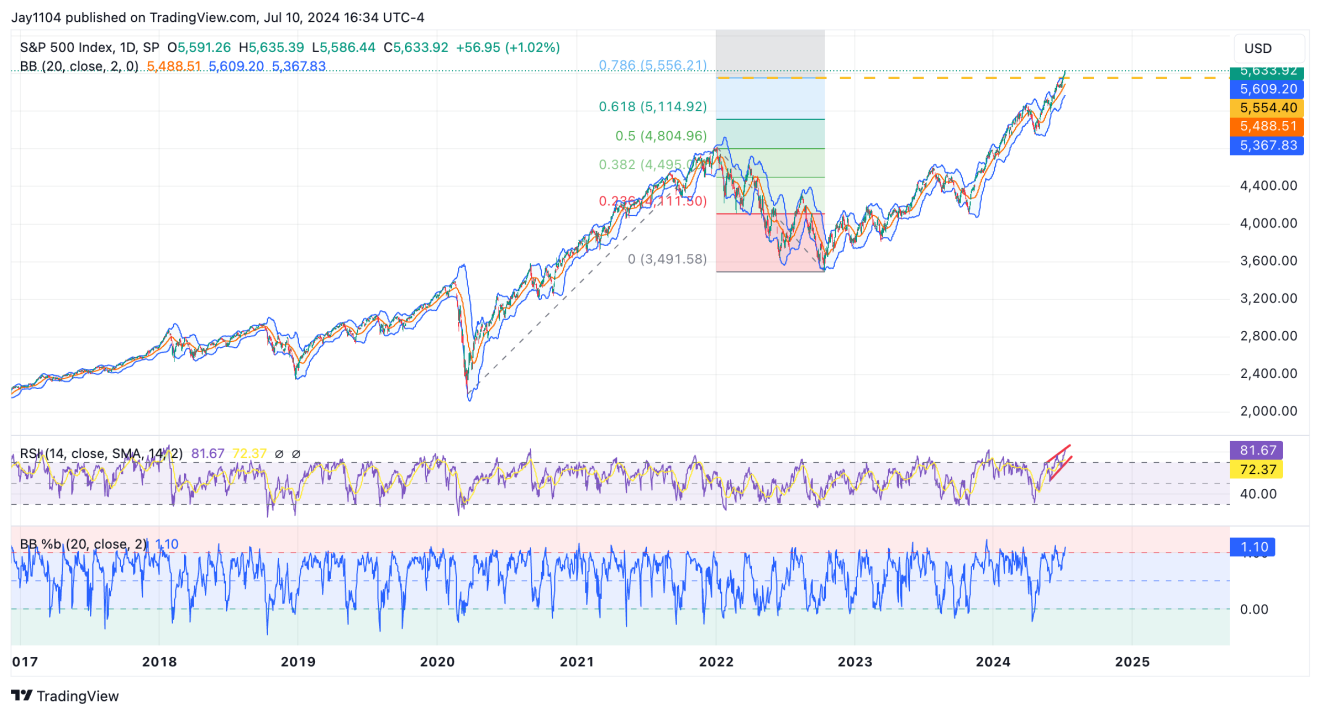

Dodatkowo, wskaźnik RSI dla indeksu S&P 500 wzrósł do 81,7, a jego %B do 1,1. Indeks ten znajduje się obecnie powyżej górnej wstęgi Bollingera, a RSI znajduje się w ekstremalnym obszarze. Znajdujemy się w obszarze, w którym można oczekiwać jakiejś formy konsolidacji, albo w czasie, albo znaczącego cofnięcia.

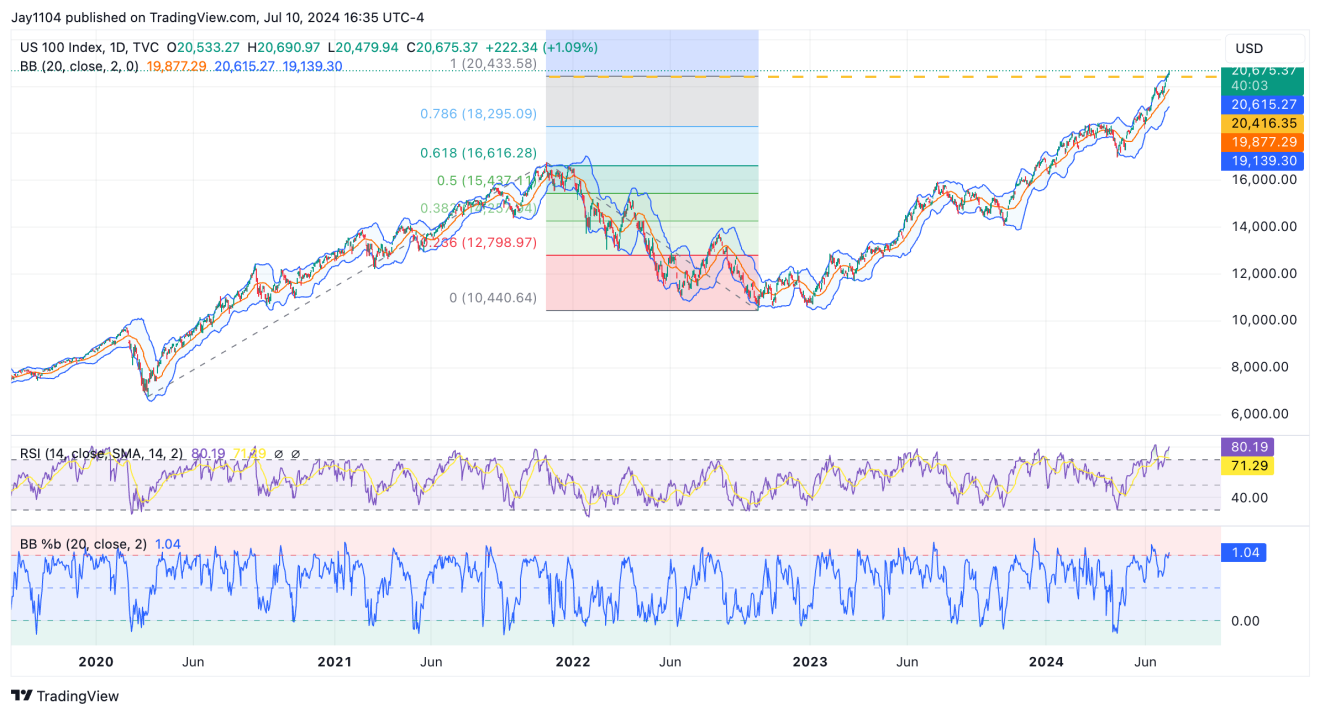

Indeks NASDAQ 100 również ma RSI powyżej 80 i znajduje się powyżej górnej wstęgi Bollingera.

Czy ten wzrost może być trwały?

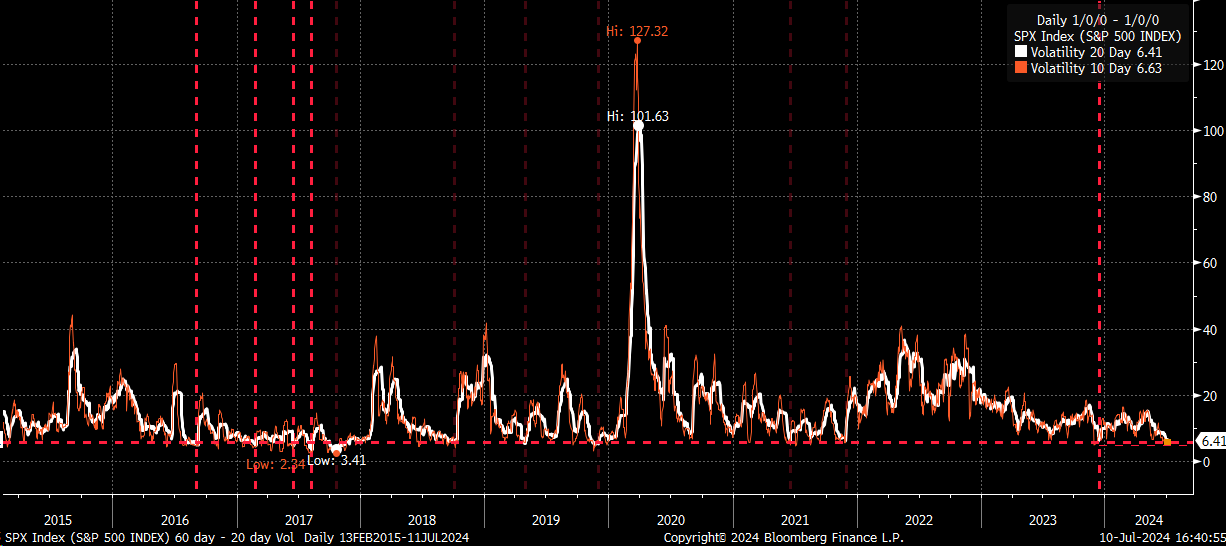

Moim zdaniem rajd wydaje się w tym momencie nietrwały. Wkroczył do krainy głupców. Widzieliśmy już wszystkie załamania. Zrealizowana zmienność osiągnęła tak niskie poziomy, że 10- i 20-dniowa wzrosła wczoraj na S&P 500.

Zasada 16 sugeruje, że ruch o 50 punktów bazowych wymaga zrealizowanej zmienności na poziomie 8, więc ruch o 1%, jak wczoraj, sugerowałby zrealizowaną zmienność na poziomie 16, a obecnie mamy 20-dniową zrealizowaną zmienność na poziomie 6,4. Można by pomyśleć, że zrealizowana zmienność po prostu nie może być dużo niższa; oczywiście może spaść niżej, ale szanse na to raczej są niewielkie.

1-miesięczny wskaźnik korelacji implikowanej również był wczoraj wyższy. Gdy zmienność implikowana indeksu i jego komponentów rośnie, korelacje rosną, co miało miejsce wczoraj.

W większości przypadków IV dla „Siedmiu wspaniałych” prawdopodobnie osiągnął pewien poziom plateau. Należy to rozumieć w ten sposób, że w tym momencie jesteśmy przygotowani na to, że indeks korelacji implikowanej osiągnie dno i prawdopodobnie wkrótce zacznie rosnąć. Zwłaszcza, jeśli zrealizowana zmienność będzie nadal rosnąć.

Od połowy czerwca bitcoin spadł o około 20%, a S&P 500 zignorował całą sprawę, co jest dziwne, ponieważ nie zdarza się to zbyt często.

Tymczasem, spółka Wingstop (NASDAQ:WING) spadła o 11% w ciągu kilku dni, a SPX nie wydaje się tym przejmować.

Tesla (NASDAQ:TSLA) ma RSI na poziomie prawie 88 na wykresie dziennym, który właśnie osiąga poziom, na którym nie ma już miejsca na wzrost, zwłaszcza, gdy uderza w górną wstęgę Bollingera.

W tym momencie dzisiejszy raport CPI nie wydaje się nawet mieć znaczenia. SPX jest tak rozciągnięty, że jeśli dziś wzrośnie po CPI, będzie jeszcze bardziej wykupiony i ekstremalny. Można argumentować, że weszliśmy w blow-off top, ponieważ kąty wzrostu stały się niemal liniowe, co nie jest zrównoważone ani rozsądne.

Szacunki zysków na ten rok w ogóle się nie poprawiły; te na 2025 r. poprawiły się o około 3 USD na akcję przy wycenie 275 USD na akcję.

W międzyczasie, inwestorzy płacą 32-krotność zysków „Siedmiu wspaniałych” w 2025 r., za około 18% wzrost zysków w latach 2024-2025. Wszystko to przy szacunkach, które nie wydają się rosnąć. To mówi nam, że nie ma fundamentów, które mogłyby wesprzeć ten rynek w przypadku zmiany nastrojów.

W rzeczywistości cała ta sytuacja wydaje mi się bardzo zbliżona do lat 1998-2000, nawet patrząc na wykres w ujęciu znormalizowanym. Wczoraj indeks S&P 500, począwszy od minimów z października 2022 r., przekroczył zyski obserwowane w indeksie S&P 500, licząc od października 1998 r., w podobnym okresie. Pamiętajmy, że latem i jesienią 1998 r. najniższym poziomem był okres długoterminowego zarządzania kapitałem i azjatyckiego kryzysu walutowego.

W rajdzie, który rozpoczął się w październiku 1998 r. i trwał do marca 2000 r., oprócz tego, że wiele spółek już nie istnieje, było jeszcze coś ciekawego. Mianowicie, jego największym uczestnikiem był Intel (NASDAQ:INTC). Spółka odpowiadała jedynie za 10,2% zysków w Bloomberg 500, wskaźniku zastępczym dla S&P 500. Tymczasem 5 największych akcji odpowiadało za około 41% zysków.

Od października 2022 r. koncentracja była znacznie większa, a Nvidia (NASDAQ:NVDA) odpowiadała za prawie 17% zysków, podczas gdy pierwsza piątka odpowiadała za około 45% zysków.

-----------------------------------

Szukasz akcji z szansą na wysokie wzrosty? Gotowych strategii inwestowania na giełdzie, modeli wspartych AI, wartości godziwej spółek polskiego parkietu?

Teraz subskrypcja miesięczna już od 35,99 zł

Akcje niedowartościowane, pełen portfel największych ekspertów inwestowania, portfele rebalansowane co miesiąc - nie możesz tego przegapić!