- P&G spodziewa się od 3 do 5% organicznego wzrostu sprzedaży w bieżącym roku podatkowym, najniższego od 2019 r.

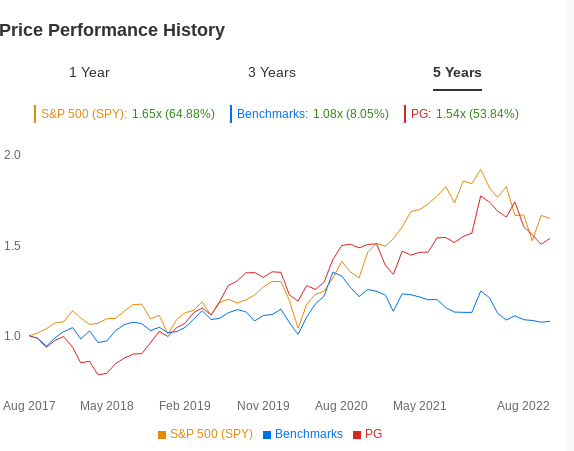

- Akcje P&G spadły w tym roku o 12% radząc sobie gorzej od konkurentów.

- Gwałtowny spadek kursu P&G zapewni atrakcyjny punkt wejścia dla inwestorów długoterminowych.

Wieloletni okres wzrostów globalnego giganta produktów konsumenckich Procter & Gamble Company (NYSE:PG), który tak cieszył inwestorów, wyraźnie złapał zadyszkę, przynajmniej w krótkim okresie. Producent takich produktów, jak Tide and Pampers stracił w tym roku o około 12% osiągając gorsze wyniki, niż akcje Vanguard Consumer Staples Index Fund ETF (NYSE:VDC).

Źródło: InvestingPro

Podczas ostatniej publikacji wyników w zeszłym tygodniu, spółka P&G oświadczyła inwestorom, że spodziewa się 3% do 5% wzrostu sprzedaży organicznej w bieżącym roku, tj. najniższej od 2019 r. Gigant z Cincinnati przewiduje również, że zysk na akcję będzie oscylował od zera do 4% ze względu na 3,3 miliarda dolarów strat, jakich oczekuje z powodu silnego dolara amerykańskiego, a także wyższych kosztów surowców i frachtu.

Ta rozczarowująca prognoza zaszkodziła byczej argumentacji za akcjami P&G w oparciu o oczekiwania, że firma była w lepszej sytuacji, aby przenieść wyższe ceny na konsumentów ze względu na szeroki portfel dóbr konsumpcyjnych i sprawne działanie po wielu latach restrukturyzacji.

Z kolei rywale P&G wykazują zadziwiającą odporność. Na przykład, spółka Unilever (NYSE:UL) stwierdziła w zeszłym miesiącu, że jej wzrost sprzedaży przekroczy przewidywany zakres od 4,5% do 6,5%. Reckitt Benckiser Group Plc (LON:RKT) i Colgate-Palmolive (NYSE:CL) również podniosły swoje prognozy sprzedaży na ten rok.

Najbardziej oczywistym wyzwaniem, przed jakim stoi P&G w tym trudnym środowisku gospodarczym, jest oferowanie wartości, gdy konsumenci zaczęli wykazywać powściągliwość w wydatkach.

Sprzedaż jednostkowa we wszystkich działach P&G spadła lub utrzymywała się na stałym poziomie w ostatnim kwartale, przy czym dział pielęgnacji urody, w tym maszynki do golenia Gillette, zaliczył największy spadek. Jeśli odjąć Rosję z tego równania, firma stwierdziła, że całkowite wolumeny byłyby zasadniczo płaskie.

Kupuj w dołku Target

Pomimo tych krótkoterminowych niepowodzeń, akcje P&G pozostają moim ulubionym wyborem wśród firm oferujących podstawowe produkty konsumenckie. W rzeczywistości, gwałtowne wycofanie zapewni znacznie atrakcyjniejszy punkt wejścia dla inwestorów długoterminowych.

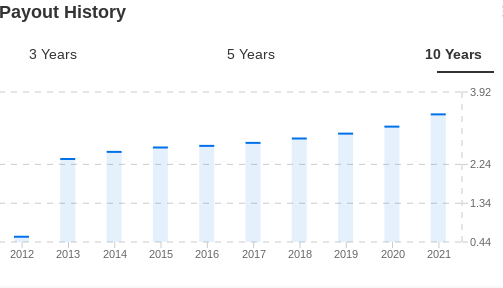

W dłuższej perspektywie, inwestorzy mają wiele dobrych powodów, aby kupować akcje P&G. Z siedzibą w Cincinnati, spółka P&G jest niezawodną akcją dywidendową, zarówno w dobrych jak i złych czasach. Przez 63 lata z rzędu zwiększała swoje dywidendy, co jest osiągnięciem, jakim niewiele firm może się pochwalić. Obecnie wypłaca 0,91 dol. na akcję/kwartał.

Ten stały wzrost dywidendy pokazuje również siłę generowania przepływów pieniężnych przez spółkę. Gama produktów, w tym znane na całym świecie marki takie jak pieluchy Pampers, detergenty do prania Tide i papier toaletowy Charmin, jest wystarczająco silna, aby zapewnić mocne wyniki w czasie wojen, recesji i spadków na rynku.

Innym powodem, który sprawia, że P&G jest wiarygodną i dochodową akcją, który można zatrzymać w swoim portfelu jest fakt, że głęboka restrukturyzacja firmy przeprowadzona w ostatnich latach zwiększyła efektywność firmy w radzeniu sobie z przeciwnościami w gospodarce.

Pod kierownictwem byłego dyrektora generalnego Davida Taylora, który przeszedł na emeryturę w zeszłym roku, P&G zmniejszyła listę marek ze 175 do 65, koncentrując się na 10 kategoriach produktów, w których marże są najwyższe. W trakcie tego procesu firma zlikwidowała również 34 000 miejsc pracy dzięki połączeniu sprzedaży marek, wykupów i zamykania zakładów, obniżając koszty o ponad 10 miliardów dolarów.

To powiedziawszy, wydaje się całkiem prawdopodobne, że wzrost sprzedaży P&G będzie ograniczony w stosunku do ostatnich kilku lat, kiedy popyt na dobra konsumpcyjne był wyjątkowo wysoki z powodu pandemii. Niemniej jednak, liczby powinny nadal być solidne, napędzane wysokim poziomem zatrudnienia i zdrowymi bilansami gospodarstw domowych.

Wniosek

Najnowsze wyniki P&G pokazują, że ten gigant produktów konsumenckich wkracza w okres powolnego wzrostu, cierpiąc z powodu wyższej inflacji, silnego dolara amerykańskiego oraz zakłóceń działalności w Rosji i Chinach. Jednak każda słabość akcji P&G jest okazją do zakupu dla inwestorów długoterminowych, którzy chcą skorzystać z konsekwentnego wzrostu dywidendy i potencjału odbicia spółki.

Zastrzeżenie: Autor posiada długie pozycje w P&G.

***

Poszukujesz kolejnego, świetnego pomysłu związanego z akcjami lub funduszami ETF? InvestingPro+ daje Ci możliwość przejrzenia ponad 135 000 akcji, aby znaleźć najszybciej rozwijające się lub najbardziej niedowartościowane akcje na świecie, korzystając z profesjonalnych danych, narzędzi i spostrzeżeń. Dowiedz się więcej »