Złoto wydaje się być dobrze przygotowane do mocnego skoku, który może wysłać je na nowe szczyty cenowe w 2023 r. i później. Jak wiecie, śledzę i piszę o rynku metali szlachetnych od bardzo dawna i dostrzegam w tej chwili szereg unikalnych katalizatorów, które mogą przyczynić się do wyższych cen złota. Jeśli masz niedostateczną ekspozycję lub nie masz jej wcale, czas na korzystne cenowo inwestycje może się kończyć.

Poniżej opisuję trzy potencjalne katalizatory dla silniejszego złota.

Narodziny wielobiegunowego świata i szybka dedolaryzacja

Zacznę od tego, co uważam za największe ryzyko, które może być korzystne dla cen złota, tj. dedolaryzacji. Niedawno pisałem o końcu petrodolara i możliwym pojawieniu się wielobiegunowego świata z USA po jednej stronie i Chinami po drugiej.

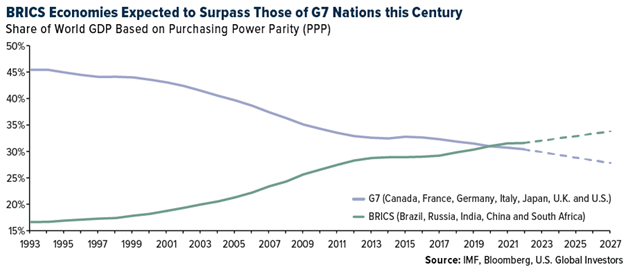

Spójrzcie na poniższy wykres. Fioletowa linia pokazuje połączone gospodarki krajów G7 (Kanada, Francja, Niemcy, Włochy, Japonia, Wielka Brytania i Stany Zjednoczone) jako udział w światowym PKB według parytetu zakupów. Zielona linia pokazuje to samo, ale dla krajów BRICS (Brazylia, Rosja, Indie, Chiny i RPA). Jak można zauważyć gospodarki G7 stopniowo traciły dominację gospodarczą na rzecz BRICS - Chin, a w szczególności Indii. Dziś, po raz pierwszy w historii, wiodące kraje rozwinięte wnoszą mniejszy wkład w światowy PKB, niż wiodące gospodarki wschodzące.

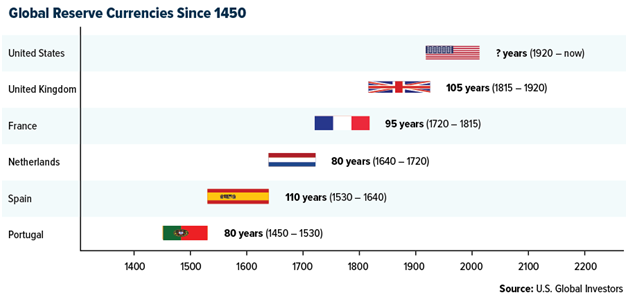

Konsekwencje tego mogą być wieloaspektowe, ale dla naszych celów skupmy się tylko na walutach. Od zakończenia I wojny światowej dolar amerykański służył, jako światowa waluta rezerwowa, a od lat 70. XX w. ropa naftowa i inne kluczowe towary - w tym złoto - były kupowane i sprzedawane za dolary.

To wszystko może się zmienić wraz z powstaniem wielobiegunowego świata, w którym połowa wszystkich towarów jest sprzedawana w dolarach amerykańskich, a druga połowa w innej walucie - być może w juanie chińskim lub jakiejś walucie BRICS lub też cyfrowej walucie takiej, jak Bitcoin.

Coraz większa grupa towarów już jest rozliczana w walutach innych, niż dolar. W zeszłym tygodniu Chiny po raz pierwszy w historii rozliczyły płynny gaz ziemny (LNG) z Francją w juanach, ponieważ azjatycki gigant chce rozszerzyć swoje wpływy gospodarcze na całym świecie. Według Kitco News, od inwazji Rosji na Ukrainę w zeszłym roku i wprowadzenia międzynarodowych sankcji, walutą rezerwową Rosji jest, de facto, juan.

Niektórzy ekonomiści uważają, że nadszedł właściwy czas, aby główny konkurent dolara przyspieszył. Jim ONeil, były ekonomista Goldman Sachs, który ukuł akronim BRIC, napisał niedawno esej wzywający kraje BRICS do rzucenia wyzwania dominacji dolara mówiąc, że zmiany w polityce pieniężnej USA powodują dramatyczne wahania wartości tej waluty wpływając niekorzystnie na resztę świata.

Złoto byłoby bezpośrednim beneficjentem dedolaryzacji, ponieważ jest wyceniane właśnie w dolarach. Złoto jest obecnie notowane na najwyższych lub niemal najwyższych poziomach w historii w wielu walutach, w tym funcie brytyjskim, jenie japońskim, rupi indyjskiej i dolarze australijskim i prawdopodobnie osiągnęłoby nowe maksima również w USD, gdyby dolar został zdewaluowany.

Przyspieszenie kryzysu płynności i powrót luzowania ilościowego (QE)

Kolejny potencjalny katalizator ma związek z trwającą chwiejnością niektórych segmentów tradycyjnego sektora finansowego. Pod presją niezrealizowanych strat szacowanych na 620 miliardów dolarów, amerykański sektor bankowy odnotował w tym roku upadek dwóch dużych firm, tj. Silicon Valley Bank i Signature Bank oraz znaczną erozję zaufania deponentów.

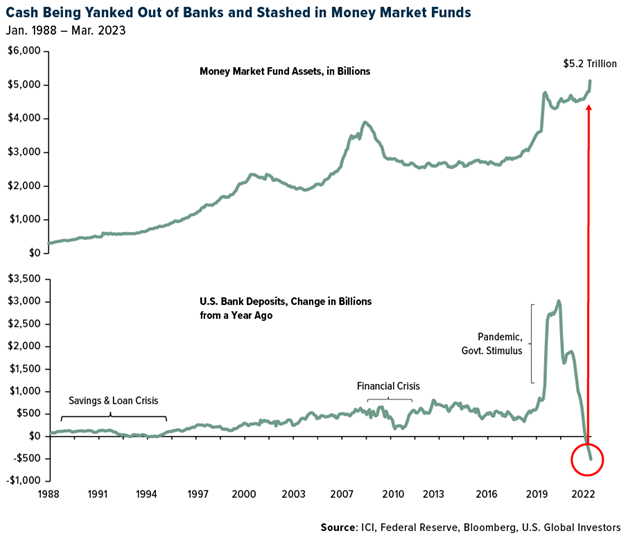

W wyniku tych niepowodzeń ludzie i firmy wycofały z banków dziesiątki miliardów dolarów. W marcu, wartość depozytów bankowych spadła o ponad 500 miliardów dolarów w porównaniu z tym samym miesiącem 2022 roku, co stanowi bardziej dramatyczną zmianę rok do roku, niż kryzys oszczędności i pożyczek w latach 80. i 90. oraz kryzys finansowy.

Gdzie się podział ten cały kapitał? Zgarnęły go fundusze rynku pieniężnego, które są postrzegane, jako bezpieczniejsze i w wielu przypadkach przynoszą obecnie wyższe zyski, niż konta oszczędnościowe. Według Instytutu Firm Inwestycyjnych (ICI) w tych funduszach znajduje się obecnie rekordowe 5,2 biliona dolarów i oczekuje się dalszego, znacznego wzrostu.

Wiele banków regionalnych i lokalnych już borykało się z kryzysem płynności z powodu ogromnych niezrealizowanych strat, a nagłe wypłaty tylko pogarszają sytuację. Wraz ze spadkiem rezerw, banki będą coraz mniej skłonne do udzielania pożyczek gospodarstwom domowym i przedsiębiorstwom spowalniając gospodarkę nawet bardziej, niż podwyżki stóp procentowych Fed.

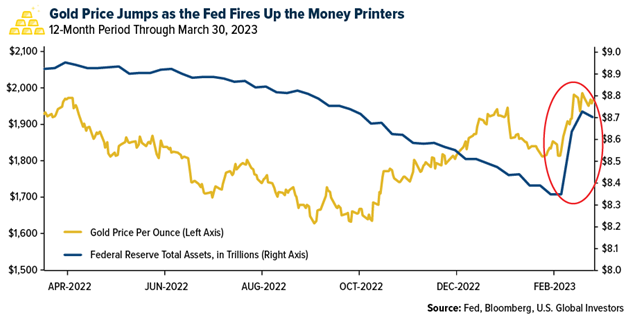

W przypadku, gdy kryzys płynności przekształci się w pełną recesję, Fed nie będzie miała innego wyjścia jak zmienić kurs i rozpocząć kolejny cykl luzowania ilościowego (QE). Bank centralny próbował poprawić swój bilans, ale w celu ustabilizowania sektora bankowego dodał prawie 400 miliardów dolarów w ciągu dwóch tygodni zakończonych 22 marca. W tym samym okresie cena złota wzrosła o 8,6% odwracając negatywny trend w 2023 r.

Dwie zimne wojny

Ostatnim katalizatorem na mojej liście jest pogorszenie stosunków dyplomatycznych między Stanami Zjednoczonymi i ich sojusznikami, czyli Rosją i Chinami. Stosunki między Zachodem a Wschodem są najgorsze od lat i mogą się znacznie pogorszyć zanim się poprawią.

W ostatnich wywiadach i webcastach mówiłem, że Stany Zjednoczone stoją obecnie w obliczu dwóch zimnych wojen z Rosją i Chinami. Mam nadzieję, że te konflikty pozostaną zimne, ale zawsze istnieje możliwość, że przerodzą się w coś więcej; w takim przypadku chciałbym mieć ekspozycję na złoto.

Nie będę poświęcał dużo czasu temu tematowi, ale chcę zwrócić uwagę na niedawny artykuł, który ukazał się w Foreign Affairs. Według dwóch autorów, chiński przywódca Xi Jinping wydaje się wzmacniać gotowość wojskową swojego kraju zwiększając budżet obronny i budując nowe schrony przeciwlotnicze w kluczowych miastach oraz biura "Mobilizacji obrony narodowej". "W Pekinie zmieniło się coś, czego politycy i liderzy biznesowi na całym świecie nie mogą zignorować" - czytamy w artykule.

Niezależnie od tego, czy budowanie potencjału armii jest wstępem do inwazji na Tajwan, czy też czymś innym dopiero się okaże.

Wiem, że inwestorzy zaufali złotu w czasach geopolitycznego ryzyka i niepewności. Zawsze opowiadałem się za 10% złotą zasadą z 5% w fizycznym złocie (sztabki i monety), a pozostałe 5% w wysokiej jakości akcjach wydobywców złota, funduszach inwestycyjnych i funduszach ETF.

***

Zastrzeżenie: Wszystkie wyrażone opinie i dostarczone dane mogą ulec zmianie bez powiadomienia. Niektóre z tych opinii mogą nie być odpowiednie dla każdego inwestora. U.S. Global Investors nie zatwierdza wszystkich informacji dostarczanych przez strony trzecie i nie ponosi odpowiedzialności za ich treść.