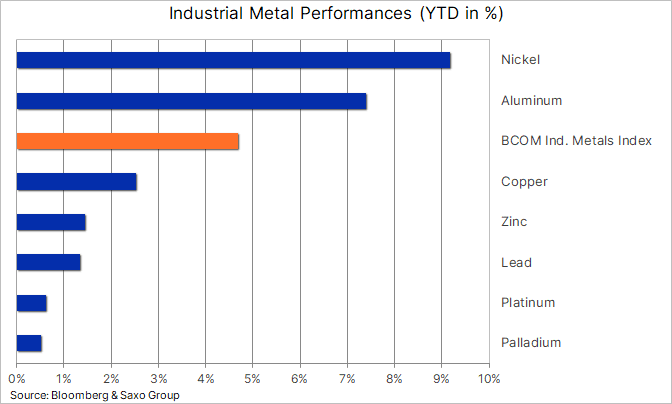

Sektor metali przemysłowych, podobnie jak ropy naftowej, rozpoczął 2022 rok silnym wzrostem, przede wszystkim w odniesieniu do niklu i aluminium, a po miesiącach kursu bocznego również i miedź wykazuje oznaki wybijania się w górę. Perspektywy rosnącego popytu na pojazdy elektryczne, ograniczone dostawy i oznaki, że Chiny intensyfikują swoją politykę w odpowiedzi na spowalniającą gospodarkę, przyczyniły się do minimalizacji niektórych obszarów ryzyka makroekonomicznego, które negatywnie wpływały na rynek w ostatnich miesiącach, w szczególności związanych z problemami chińskiego sektora nieruchomości.

W artykule z 1 grudnia omówiłem powody, dla których przewidujemy dalsze wzrosty cen miedzi i innych metali przemysłowych w 2022 r., między innymi ze względu na perspektywę nieelastycznej podaży, która z trudem zaspokaja popyt na zieloną transformację w kierunku elektryfikacji. W innym artykule - opublikowanym19 listopada - Peter Garnry, nasz dyrektor ds. strategii rynków akcji, również podkreślił, że miedź jest metalem o kluczowym znaczeniu dla dążenia do zielonej transformacji bazującej na samochodach elektrycznych i modernizacji infrastruktury sieci elektroenergetycznej.

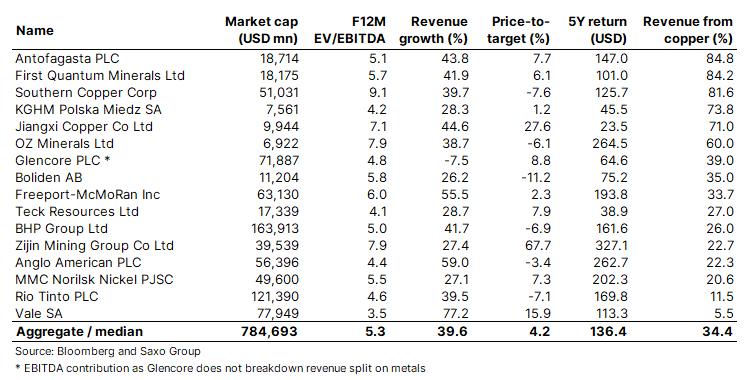

Ponadto postępująca globalna urbanizacja powoduje wzrost aktywności w branży budowlanej, który stanowi jeden z głównych czynników popytu na miedź. Oprócz opisania, jak uzyskać ekspozycję na miedź za pośrednictwem kontraktów terminowych, CFD i funduszy giełdowych, Garnry zaprezentował również listę akcji spółek wydobywczych, na czele której znajduje się sześć spółek z największą ekspozycją na miedź.

Podczas gdy światowy proces odchodzenia od węgla pozostaje kluczowym długoterminowym czynnikiem napędzającym popyt na metale przemysłowe, a co za tym idzie ryzyko jeszcze wyższych cen, w perspektywie krótkoterminowej rynek skupia się na Chinach, gdzie po dekadach wysokiego wzrostu nastąpił zastój, a niektórzy ekonomiści przewidują, że w 2022 r. wzrost gospodarczy w tym kraju spadnie poniżej 5%. Powszechnie uważa się, że chińskie władze postawiły sobie za cel osiągnięcie w tym roku co najmniej pięcioprocentowego wzrostu, a reakcja polityczna, która ma to zapewnić, została już uruchomiona. Należy m.in. wziąć pod uwagę, jak wielkie znaczenie dla partii komunistycznej ma stabilność gospodarcza i społeczna w okresie poprzedzającym 20. Narodowy Kongres Partii w 2022 r. - kluczowy szczyt partyjny organizowany co pięć lat, który odbędzie się w drugim półroczu.

Rząd Chin zasygnalizował już chęć przyspieszenia tempa realizacji 102 głównych przedsięwzięć ujętych w planie rozwoju na lata 2021-2025. Wiele z tych obszarów w pewnym stopniu będzie wymagało metali przemysłowych, ponieważ dotyczą bezpieczeństwa energetycznego, przystępnych cenowo mieszkań, rozwoju infrastruktury i logistyki.

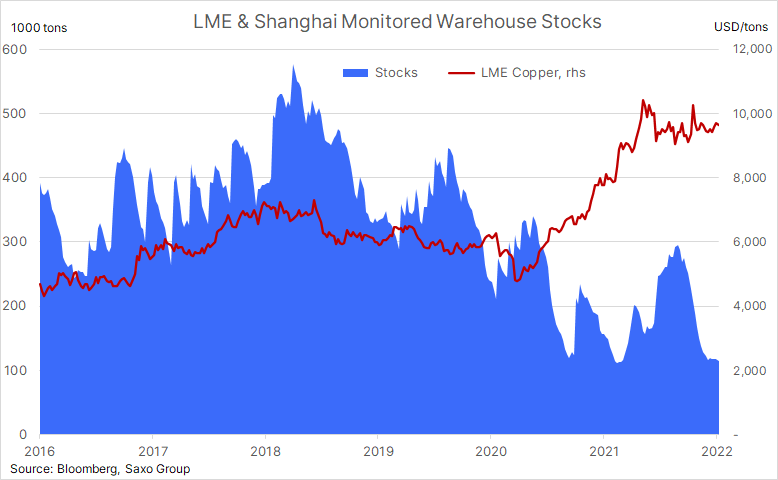

Wszystko to może spowodować, że warunki rynkowe w całym sektorze będą coraz bardziej ograniczone, przede wszystkim w odniesieniu do niklu, którego cena osiągnęła najwyższy poziom od dziesięciu lat, ponieważ popyt wśród producentów baterii, ze względu na silne trendy związane z pojazdami elektrycznymi, uwydatnił problem niewystarczającej przyszłej podaży. Pomimo utrzymujących się od miesięcy obaw o chiński rynek nieruchomości, zapasy miedzi pozostały na niskim poziomie i w rezultacie są narażone na skutki wzrostu popytu.

Miedź wysokogatunkowa wybiła się ze swojego dotychczasowego przedziału, a ruch w górę może teraz ponownie przyciągnąć impetem zarządzających środkami pieniężnymi, którzy po wielu miesiącach kursu bocznego zredukowali swoją długą pozycję w miedzi HG do 26 000 lotów, czyli znacznie poniżej maksimum z 2020 r. na poziomie 91 600 lotów i rekordowego maksimum z 2017 r. na poziomie 125 000 lotów. Jeżeli uda się obronić wybicie powyżej 4,47 USD za funt, jedynie 4,56 USD, czyli zniesienie o 61,8% z linii przeceny trwającej od października do grudnia, które jest już obecnie testowane, stoi na drodze do ponownej próby umocnienia, pierwotnie w kierunku październikowego maksimum na poziomie 4,82 USD/lb.

Więcej analiz dotyczących rynków surowców jest dostępnych tutaj.