Mówi się, że "mądrość" finansowa jest raczej cykliczna niż kumulatywna, ale to niesprawiedliwe stwierdzenie. Przynajmniej w dziedzinie zarządzania portfelem i projektowania, naukowcy i zarządzający pieniędzmi poczynili ogromne postępy w dekodowaniu tajemniczych sygnałów Mistrza Rynku w ciągu ostatniego półwiecza. Wyzwaniem, po doprowadzeniu przysłowiowego konia do wody, jest zmuszenie go do picia.

Stawka jest wysoka. Historia sugeruje, że koszty utraconych możliwości są ogromne, jak zauważa się w książce "The Missing Billionaires: A Guide to Better Financial Decisions", Victora Haghaniego i Jamesa White'a, którzy prowadzą Elm Wealth, firmę zarządzającą majątkiem. Autorzy podają przykład XIX-wiecznego przemysłowca Corneliusa Vanderbilta: Kiedy Vanderbilt zmarł w 1877 roku, był najbogatszym człowiekiem na świecie, a jego syn, Billy, odziedziczył 95% majątku ojca. "W ciągu 70 lat od śmierci komandora bogactwo rodziny zostało w dużej mierze rozproszone. Dziś żaden z potomków Vanderbiltów nie może przypisać swojego bogactwa do ogromnej fortuny odziedziczonej przez Corneliusa".

Co się stało? Krótka odpowiedź: złe zarządzanie majątkiem. Mówiąc dokładniej, zły projekt i zarządzanie portfelem inwestycyjnym są pogarszane przez równie słaby osąd w nadzorowaniu decyzji dotyczących deakumulacji (wydatków).

Doradztwo finansowe poprawiło się od czasu, gdy Złota Era stworzyła ogromne fortuny, ale krótkowzroczne decyzje w zarządzaniu majątkiem są i będą podejmowane. Haghani i White przytaczają dane opublikowane przez Forbes, według których w 2022 r. "w Stanach Zjednoczonych było nieco ponad 700 miliarderów i trudno będzie znaleźć jednego, który wywodzi swój majątek od przodka milionera z 1900 r.". W rzeczywistości "Mniej niż 10% dzisiejszych amerykańskich miliarderów pochodzi od członków pierwszej listy Forbes 400 Rich List opublikowanej w 1982 roku. Nawet najmniej zamożna rodzina na tej liście z 1982 roku, z "zaledwie" 100 milionami dolarów, powinna dziś zrodzić cztery rodziny miliarderów".

Nawet po uwzględnieniu dedykowanych wysiłków na rzecz rozdawania bogactwa, brak miliarderów jest zaskakujący.

"Chodzi nam o to, że wszyscy wspólnie borykamy się z naprawdę dużym i wszechobecnym problemem, jeśli chodzi o podejmowanie dobrych decyzji finansowych".

Pułapki, które doprowadziły do zjawiska tak zwanych „zaginionych miliarderów”, obejmują pewne oczywiste błędy, takie jak zbyt agresywne podejmowanie ryzyka i zbyt szybkie wydawanie zbyt dużych kwot. Prawdopodobnie najważniejszą decyzją, na której koncentruje się książka, jest tak zwana decyzja dotycząca wielkości - optymalny udział majątku w aktywach obarczonych ryzykiem lub odpowiednik określający, ile wydać w określonych odstępach czasu. Jak piszą autorzy, oszacowanie tego udziału jest "najbardziej krytyczną częścią inwestowania".

Dobrą wiadomością jest to, że badania nad decyzją o rozmiarze inwestycji mają długi rodowód, począwszy od ery nowożytnej, powiedział Haghani w niedawnym wywiadzie dla The Capital Spectator. Zaczyna się od badań Johna von Neumanna nad teorią gier w latach 40. ubiegłego wieku. Podstawowy cel, jak wyjaśnia: "Maksymalizacja oczekiwanego bogactwa na podstawie skorygowanej o ryzyko - ograniczenie maksymalnego poziomu ryzyka".

Ilościowe rozwiązanie dla decyzji o rozmiarze inwestycji zostało nakreślone w 1956 roku przez Johna Kelly'ego (kryterium Kelly'ego), a później, w 1969 roku, z nieco innej perspektywy, przez Roberta Mertona za pomocą tak zwanej akcji Mertona. Spora część "The Missing Billionaires" analizuje implikacje tego ostatniego i słusznie, ponieważ jest to kamień węgielny świadomego projektowania portfela i zarządzania nim. W rzeczywistości zręczny przegląd i dekonstrukcja metodologii akcji Mertona podnosi "The Missing Billionaires" do krótkiej listy książek, które należy przeczytać w ostatnim czasie w ramach gatunku inwestycyjnego.

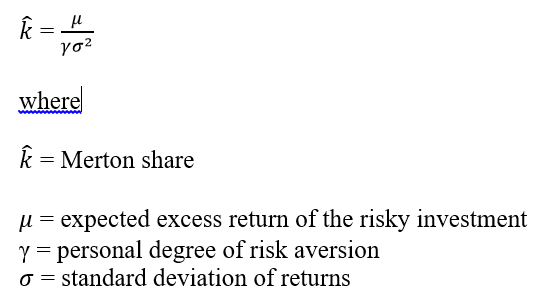

Na podstawowym poziomie formuła akcji Mertona jest równie elegancka, co prosta:

Jako przykład, "The Missing Billionaires" wykorzystuje udział Mertona do inżynierii odwrotnej wymaganych danych wejściowych w celu uzasadnienia portfela 60% / 40% akcji / obligacji, popularnego benchmarku alokacji aktywów. Rozwiązanie wskazuje na przybliżone oszacowanie "typowej" awersji do ryzyka na poziomie 2 z 20% rocznym odchyleniem standardowym i szacowaną 5% nadwyżką zwrotu dla akcji. Chociaż niektórzy eksperci rynkowi narzekali, że benchmark 60/40 jest subiektywny, a zatem podejrzany, analiza akcji Mertona sugeruje inaczej, wyjaśniają Haghani i White:

"Być może zalecana alokacja akcji i obligacji na poziomie 60/40 nie jest tak arbitralna, jak mogłoby się wydawać, biorąc pod uwagę, że od 1900 r. zrealizowany zwrot z amerykańskich akcji przewyższający amerykańskie obligacje rządowe wynosił około 6% rocznie".

Bardziej praktyczne zastosowanie akcji Mertona uwzględnia horyzont czasowy i kluczowe obliczenia szacowania oczekiwanej stopy zwrotu. Kluczowym spostrzeżeniem jest to, że dynamiczna alokacja aktywów jest uzasadniona, aby odzwierciedlić zmieniające się perspektywy ryzyka i zwrotu. Prowadzi to Haghaniego i White'a do przeglądu tego, co uważają za podstawę zarządzania alokacją aktywów w czasie: obliczania zwrotu ex-ante dla rynku akcji - licznika we wzorze na udział Mertona - za pomocą rentowności zysków, w oparciu o cyklicznie korygowany wskaźnik ceny do zysków (CAPE) profesora Roberta Shillera, oraz rentowności obligacji skorygowanych o inflację (indeksowanych inflacją obligacji skarbowych (TIPS)).

Przypływy i odpływy oczekiwanych wyników dla akcji tworzą podstawę dla dynamicznej strategii alokacji aktywów, która jest informowana o zmieniającym się stanie wycen rynkowych. Efekt końcowy: zwiększenie (zmniejszenie) wagi akcji, gdy oczekiwany zwrot jest stosunkowo wysoki (niski).

W porównaniu ze statycznym portfelem 65% akcji/35% TIPS od końca 1997 r. (najwcześniejsza data dla TIPS), wyniki faworyzują strategię dynamiczną. Rozszerzenie testu historycznego do 1900 r. (poprzez utworzenie proxy dla TIPS sprzed 1997 r.) generuje podobnie zachęcające wyniki w zakresie dostosowywania ekspozycji na akcje w oparciu o zmienne prognozy dotyczące wyników rynku akcji. Co więcej, strategia dynamiczna osiąga lepsze wyniki również w ujęciu skorygowanym o ryzyko, zgodnie z historycznym wskaźnikiem Sharpe'a.

"Co jeszcze bardziej godne uwagi", donoszą autorzy, strategia dynamiczna "przewyższała 100% udział w amerykańskich akcjach, co dawało niższy całkowity zwrot przy 40% wyższym ryzyku".

Autorzy ostrożnie wyjaśniają, że strategia oparta na zyskach, za pośrednictwem akcji Mertona, jest narzędziem analitycznym, które nie daje gwarancji uzyskania najlepszych wyników na rynku przez cały czas i we wszystkich okresach. W końcu to finanse, a nie fizyka. Doradzają również, że podstawową konfigurację można dostosować i dopasować na kilka sposobów - na przykład dodając komponent impetu. Jednak, jako podstawowa koncepcja, "The Missing Billionaires" stanowi przekonujący plan budowania dynamicznej strategii alokacji aktywów, a inwestorzy są dobrze przygotowani do zapoznania się ze szczegółami.

Główny wniosek powinien być znany oczytanym studentom finansów, a mianowicie: uwzględnienie ryzyka jest niezbędne przy projektowaniu strategii portfela. W tej kwestii nie ma debaty, co może być jedynym obszarem konsensusu w sferze inwestycji.

Wadą, jeśli można to tak nazwać, jest dodatkowa praca wymagana do zarządzania strategią dynamicznej alokacji aktywów w porównaniu z prostym przyjęciem statycznych wag i okresowym równoważeniem. Zdania będą się różnić, co do tego, które podejście jest bardziej praktyczne. W obronie modelu dynamicznego, Haghani i White podsumowują kluczową zaletę obliczania liczb:

"Bez wątpienia wdrażanie strategii dynamicznej jest bardziej złożone i wymaga więcej uwagi niż przestrzeganie polityki wagi statycznej. Z drugiej strony, dynamiczne podejście oparte na zasadach może być łatwiejsze dla inwestora, ponieważ może zaspokoić jego pragnienie reagowania w obliczu zmieniającego się świata".

Mówiąc najprościej, możliwość połączenia elementu behawioralnego zarządzania ryzykiem z solidną metodologią ilościową alokacji aktywów jest trudna do pokonania w dążeniu do utrzymania niedoszłych miliarderów przyszłości w kręgu zwycięzców.

Uwaga! Strategie ProPicks i wszystkie inne narzędzia InvestingPro są dostępne z rabatem do 55% na Cyber Monday Extended! Możesz również skorzystać z DODATKOWEGO 10% rabatu na 2-letnią subskrypcję Pro+ z kodem promocyjnym "PROM23"!