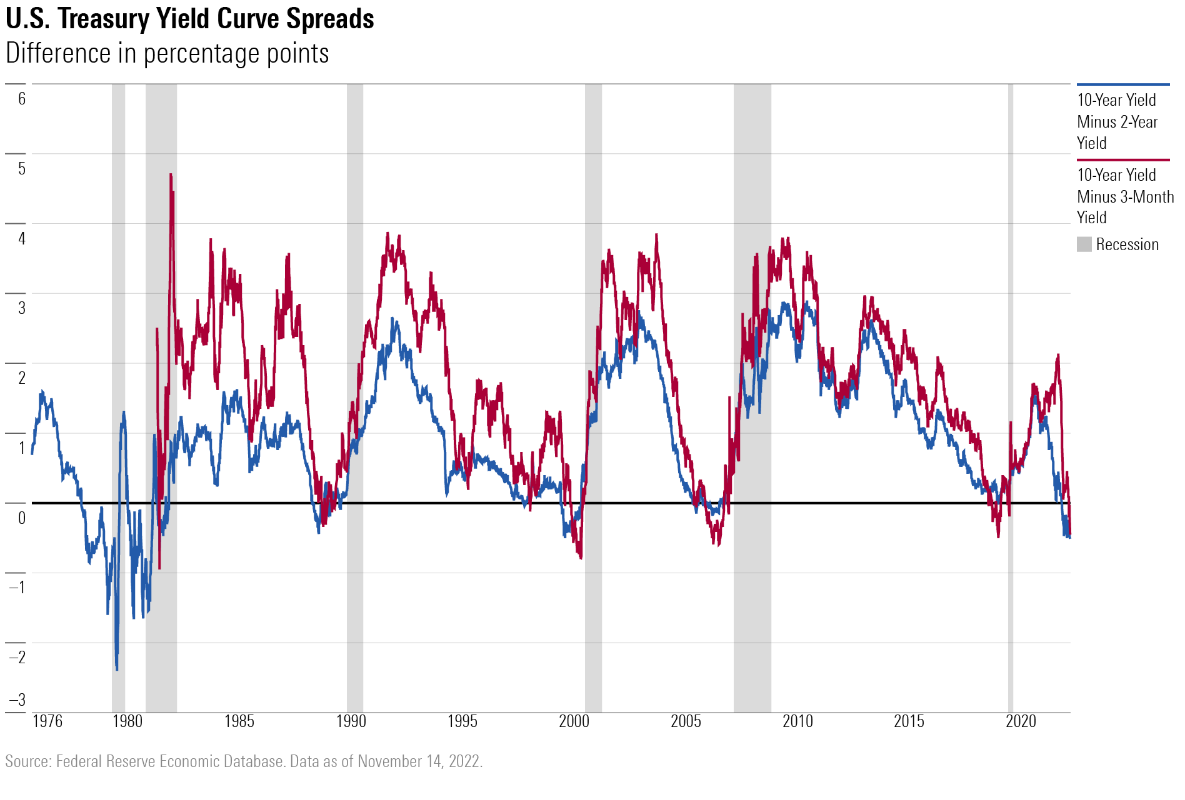

Krzywa rentowności to na przestrzeni wielu dekad jeden z najbardziej popularnych i skutecznych wskaźników, które sygnalizują zbliżające się problemy gospodarcze i potencjalną recesję. W sytuacji kiedy dochodzi o jej odwrócenia można to uznać właśnie za negatywny sygnał. Aktualnie już ponad 70% całego odcinka doświadcza inwersji, co na przestrzeni ostatnich 40 lat zawsze poprzedzało spadek dynamiki PKB poniżej 0.

Rysunek 1. Różnica pomiędzy rentownościami obligacji o różnym terminie zapadalności na przestrzeni ostatnich lat, źródło: www.morningstar.com

W związku z tym, że rynki finansowe bardzo często wyprzedzają załamanie w realnej gospodarce, nie można przesądzać, że wraz z recesją spadki na indeksach będą kontynuowane. Przykłady z 2001 oraz 2008 roku pokazują jednak, że okres recesji był również czasem dalszej dominacji niedźwiedzi na rynkach akcji. Tradycyjnie wszystko będzie zależeć od inflacji i zachowania Rezerwy Federalnej, która swoim pivotem może zatrzymać przecenę rynku akcji.

Co zrobi FED w grudniu?

W połowie grudnia odbędzie się kolejne posiedzenie FED, na którym poznamy decyzje o wysokości stóp procentowych na koniec bieżącego roku. Obecnie ze względu na malejącą inflację, powinniśmy być świadkami podwyżki o 50 pb, co oznaczać będzie spadek dynamiki względem ostatnich decyzji w wysokości 75 pb. W dalszym ciągu FED jest daleko od 2% celu inflacyjnego i mało prawdopodobne, że uda się go osiągnąć już w przyszłym roku. Niższa podwyżka nie musi oznaczać jeszcze wyczekiwanego pivota, wszystko zależy od tego na jakich poziomach Rezerwa Federalna zamierza zakończyć cykl i w jakim stopniu będzie redukować własny bilans.

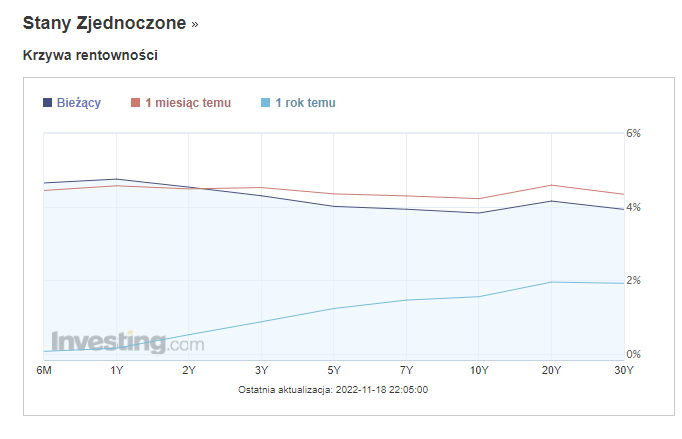

Zapowiedź dalszego wzrostu stóp procentowych w celu walki ze wzrostem cen powinna tylko i wyłącznie pogłębiać inwersję krzywej rentowności, która może osiągnąć nawet 100%, lub być blisko tego pułapu. Z takim zjawiskiem mieliśmy do czynienia kilkukrotnie na przestrzeni lat 70 oraz 80 XX w, natomiast po roku 2000 trzykrotnie przebijana pozostała granica 70% i za każdym razem kończyło się to recesją. Zmiany do jakich doszło na przestrzeni ostatnich miesięcy obrazuje poniższy wykres, gdzie możemy zobaczyć, że jeszcze rok temu krzywa miała naturalny kształt.

Rysunek 2. Krzywa rentowności USA

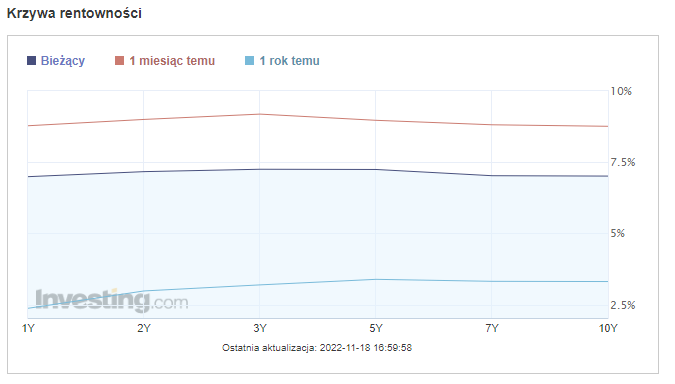

Wypłaszczenie widoczne również w Polsce

Spore wypłaszczenie widać również na krzywej rentowności polskich obligacji skarbowych. Wprawdzie są one średnio na niższym poziomie niż jeszcze miesiąc wcześniej, tak jednak fakt, że obligacje 1-roczne są oprocentowane na niemal tym samym poziomie co 10-letnie, nie jest dobrym prognostykiem na nadchodzące miesiące

Rysunek 3. Krzywa rentowności Polska

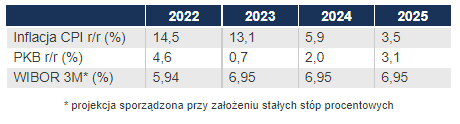

W przypadku gdy rentowności na krótkiej krzywej są na tym samym lub wyższym poziomie co na długim końcu, wówczas zachodzi poważne ryzyko względem możliwości pozyskiwania kapitału w krótkim terminie, co oznacza zwiększone prawdopodobieństwo znaczącego spowolnienia gospodarczego. Zgodnie z prognozami makroekonomicznymi opublikowanymi przez NBP na początku miesiąca, w przyszłym roku Polska powinna uniknąć recesji z wynikiem 0,7% rocznie.

Rysunek 4. Prognozy makroekonomiczne NBP, źródło: www.nbp.pl

Trzeba jednak zaznaczyć, że na przestrzeni roku prognozy co do dynamiki PKB są sukcesywnie obniżane. W marcu wynosiły one 3%, lipiec – 1,4%, w związku z tym niewykluczone, że kolejne predykcje będą już zaprezentowane z wartościami ujemnymi.

Indeks dolara w perspektywie powrotu do wzrostów

Notowania indeksu dolara po dosyć mocnych spadkach zatrzymały się w rejonie wyraźnego poziomu wsparcia zlokalizowanego w okolicy 105 pkt. W ramach tego obszaru została utworzona formacja odwróconej głowy z ramionami, która jest wyraźnym sygnałem odwrócenia kierunku.

Rysunek 5. Analiza techniczna indeksu dolara

Obecnie strona popytowa realizuje kierunek wskazany przez opisaną formację, co powinno doprowadzić do ataku w pobliże poziomu oporu 109.5 pkt. Z uwagi na brak istotnych danych makroekonomicznych w tym tygodniu, kierunek obrany wraz z początkiem tygodnia może być obowiązujący przez kolejne dni.