Chciałbym poinformować, że rozpocząłem współpracę z Domem Maklerskim Banku BPS, w ramach której i na blogu i na stronie domu maklerskiego będą ukazywać się moje komentarze (takie jak poniższy). Nad tym tekstem powinie być widoczny baner DM BPS. Zachęcam do „klikania” w niego, zapoznania się z ofertą domu maklerskiego i – jeśli wyda się Państwu atrakcyjna – akceptowania jej. Być może pozwoli to na przedłużenie funkcjonowania mojego bloga (proszę pamiętać o kodzie promocyjnym WB DMBPS ;)).

Materiał wykonany na zlecenie Domu Maklerskiego Banku BPS S.A.

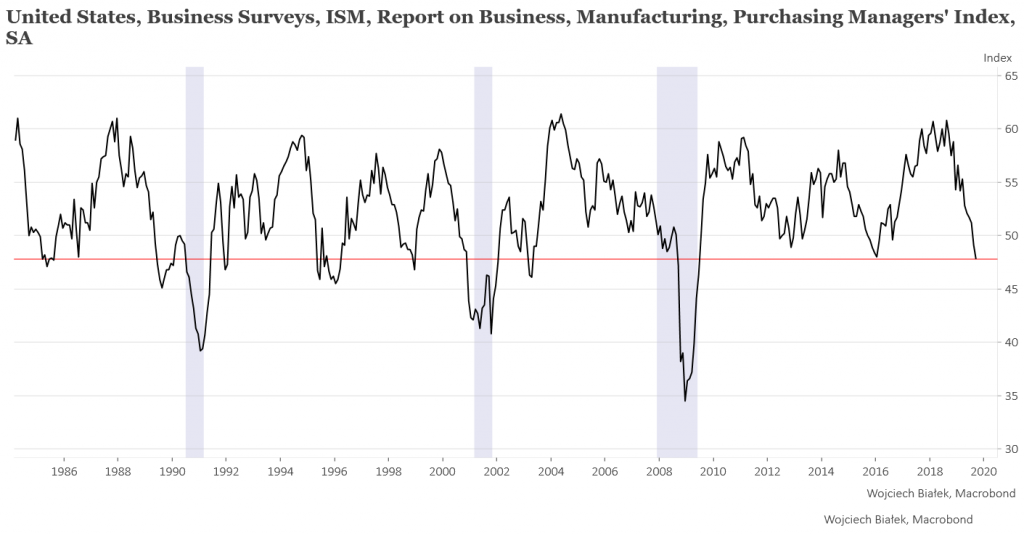

Niewątpliwie najważniejszą wiadomością wczorajszego dnia była informacja o spadku wrześniowej wartości ISM Manufacturing Index odzwierciedlającej opinie przedsiębiorstw na temat bieżącej koniunktury w przemyśle przetwórczym w USA do najniższego poziomu od czasu Wielkiej Recesji z lat 2008-2009.

Nie jest to poziom, który w przeszłości gwarantował ogólną recesję w gospodarce USA, bo w okresie minionego pokolenia było kilka przypadków, kiedy tak słabe odczyty dla przemysły nie towarzyszyły recesji. W czwartek poznamy dane ISM dla sektora usług w USA. Do tej pory sytuacja tam była znacznie lepsza niż w przemyśle. Ciekawe czy ta relatywna odporność sektora usług utrzymała się we wrześniu.

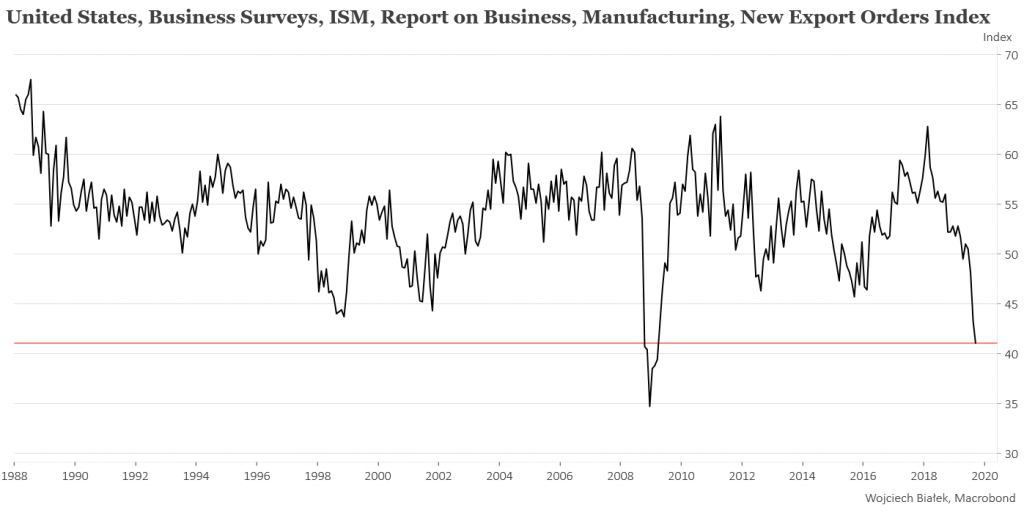

Najgorzej ze wszystkich 10 składowych tego indeksu koniunktury wyglądały nowe zamówienia eksportowe, co sugeruje, że wojna handlowa w połączeniu z relatywnie mocnym dolarem raczej nie sprzyja sektorowi eksportowemu amerykańskiego przemysłu.

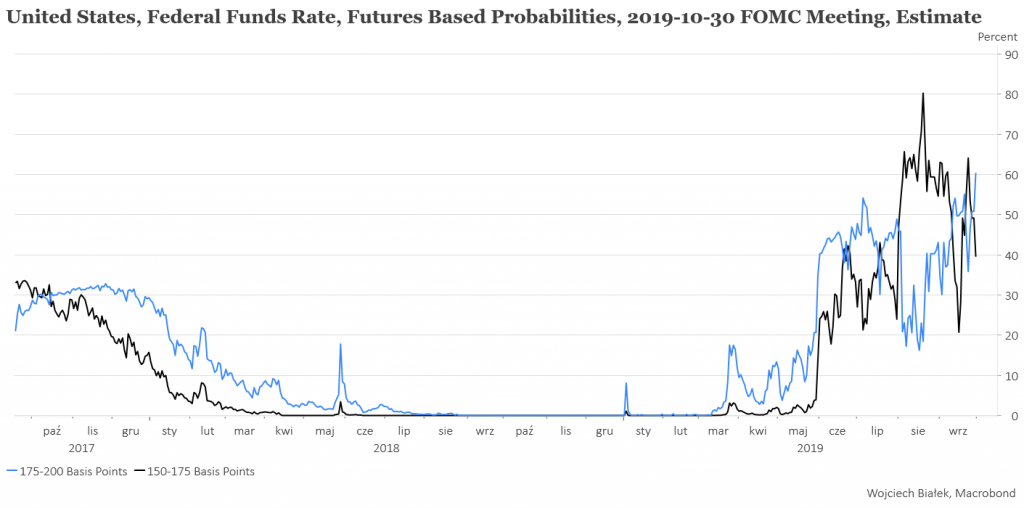

Przed tymi danymi rynek szacował prawdopodobieństwo kolejnej obniżki stóp o 0,25 pkt. proc. na posiedzeniu FOMC 29-30 października jednie na ok. 40 proc. Wydaje się, że po tych bardzo słabych danych oczekiwania co do październikowej obniżki stóp jednak wzrosną.

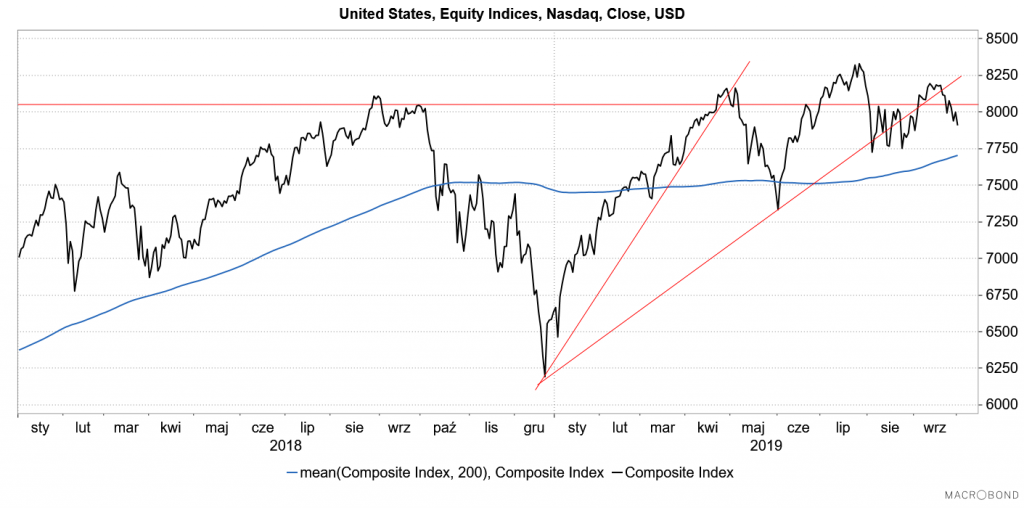

Ceny akcji w USA zareagowały na te wieści spadkami o ponad 1 proc. Niebyt przyjemnie zaczyna wyglądać Nasdaq Composite, który już po raz 4-ty w okresie minionego roku po wyjściu ponad poziom 8000 ponownie spada poniżej niego.

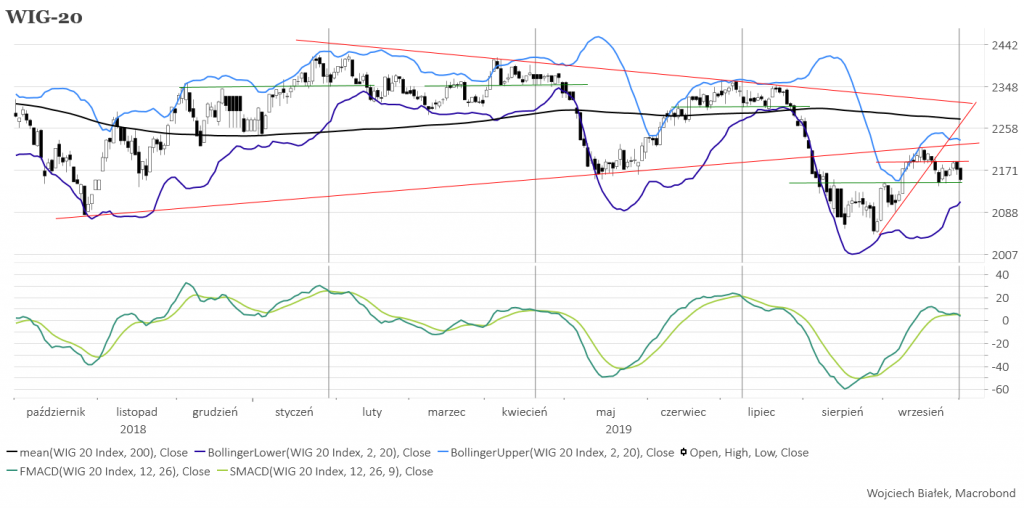

WIG-20 też spadł we wtorek, ale na razie broni wsparcia wyznaczonego przez minimum z 23 września (2147,3 pkt.) oraz szczyt z 2 września (2144,5 pkt.).

Klasyczny MACD dla WIG-u 20 przebił od góry linię sygnału podobnie jak to ostatnio działo się 9 lipca, 19 kwietnia oraz 30 stycznia. Co ciekawe w każdym z tych 3 przypadków bezpośrednio po takim sygnale MACD na WIG-u 20 rozpoczynała się trwająca 5-9 sesji korekta wzrostowa (a przynajmniej wypłaszczenie rynku), a dopiero później przychodził właściwy spadek. Niestety zapewne te techniczne rozważania zejdą w cień w czwartek, gdy opublikowany zostanie wyrok TSUE w sprawie polskich kredytów frankowych. Dzisiejsze poranne notowania na azjatyckich rynkach akcji, jakkolwiek przyniosły spadki, to nie widać tam na razie objawów jakiejś paniki.

Na nowy historyczny dołek spadł kurs PKB Cargo, który wali się w dół od kwietniu w stylu przypominającym okres maj 2015-maj 2016. Wskaźnik Cena/Wartości księgowej dla tej spółki wynosi już jedynie 0,3, ale do do hipotetycznego wsparcia wyznaczonego przez domniemany kanał trendu spadkowego na razie jeszcze daleko.

Z racji niskich stóp procentowych i rosnących cen nieruchomości akcje deweloperów radzą sobie na GPW ostatnio dosyć dobrze. Pod kluczowym oporem zdaje się czaić kurs akcji GTC i przy dużej dawce dobrej woli można sobie wyobrazić, że kończy tworzenie wielkiej 8-letniej formacji „odwróconej głowy z ramionami” o rozmiarach ponad 100 proc.

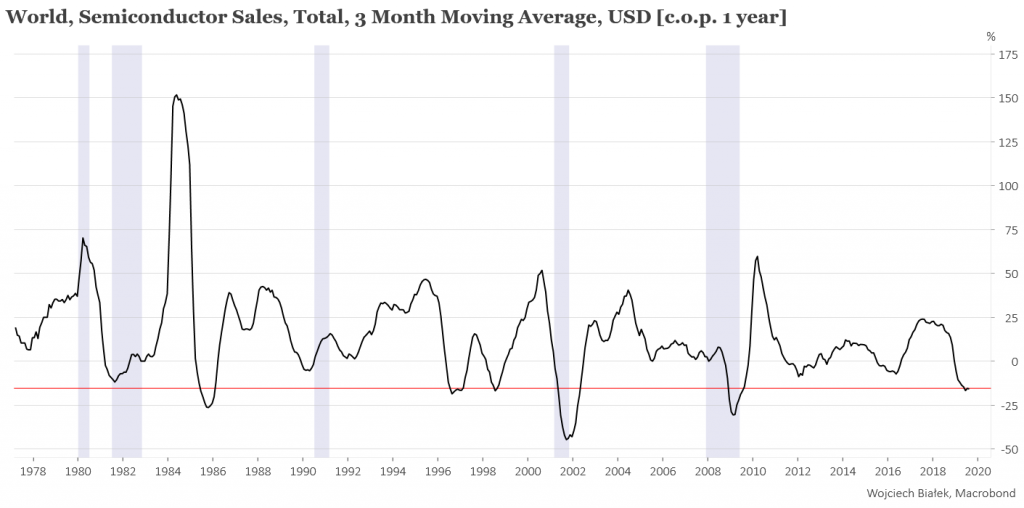

Z innych danych makroekonomicznych, które zostały opublikowane na świecie w okresie minionych 24 godzin warto wspomnieć o – silnie korelującej ze wzrostem gospodarczym – sprzedaży półprzewodników na świecie (3 miesięczna średnia), której roczna dynamika – jakkolwiek tak niska jak jedynie 5 razy w okresie minionych ponad 40 lat – nie spadła w sierpniu poniżej poziomu swego czerwcowego dołka:

…drugim już z rzędu wzroście World Manufacturing PMI firmy Markit (a więc tu sytuacja zupełnie inna niż w przypadku PMI z USA):

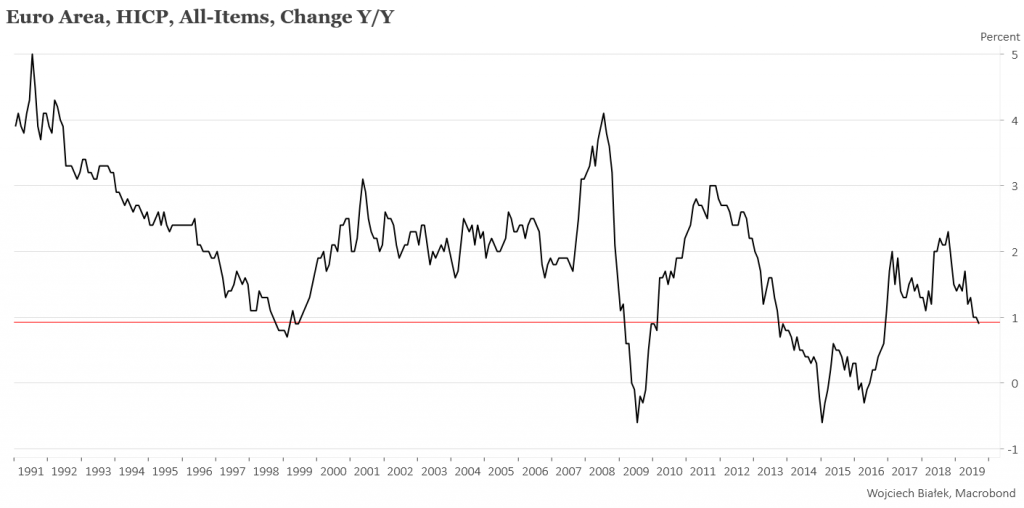

… kontynuacji spadku dynamiki CPI w strefie euro:

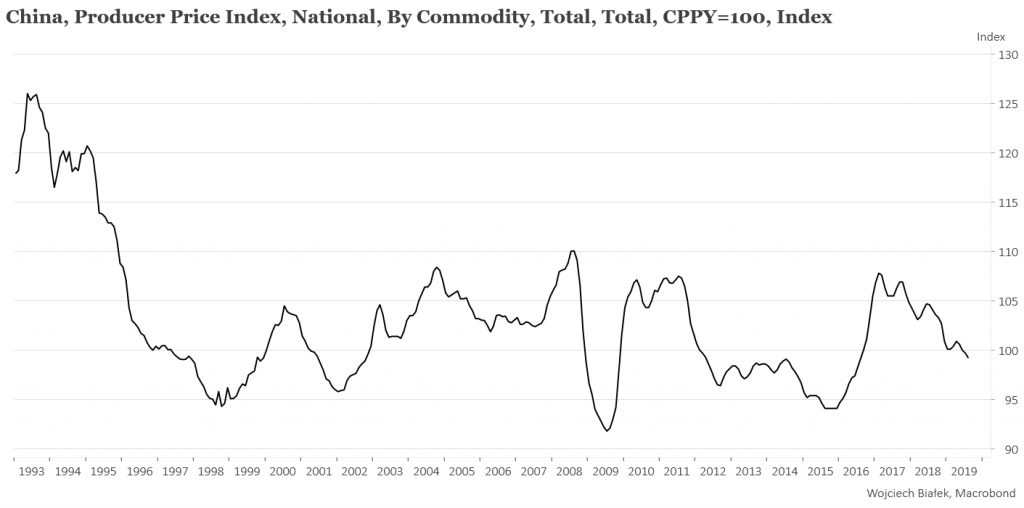

…czy pogłębieniu się do najniższego poziomu od 3 lat skali deflacji na chińskim PPI: