Niniejszy artykuł został sporządzony wyłącznie dla Investing.com

- Komunikaty płynące z Fed w zeszłym tygodniu zostały zaprojektowane tak, aby przetestować reakcję rynku na potencjalne 75 pb;

- Rynki wyraźnie odrzuciły sugestie Fed w tym zakresie;

- Jastrzębia mowa jest prosta i bez konsekwencji. Działania będą musiałby być bardziej wyważone.

Dawno temu, w mglistych zakamarkach historii rynku obligacji, czyli na początku lat dziewięćdziesiątych, polityka monetarna była nadal prowadzona w dużej mierze w cieniu. Gdy Rezerwa Federalna spotykała się w sprawie polityki pieniężnej, w żadnym przypadku nie było jakiegokolwiek komunikatu po posiedzeniu, ani konferencji prasowej na temat tego, co postanowiono. Zmiana w polityce była komunikowana poprzez działania i reakcje.

Załóżmy, że stopa funduszy overnight Fed wynosiłaby 5%, a rynek oczekiwałby podwyżki stóp procentowych. Brokerzy międzybankowi ustaliliby rynek na 5,25% oczekując na reakcję Open Markets Desk Fed, która miałaby nastąpić podczas interwencji zaplanowanej na godz. 11:30. Jeśli Desk zareagował z „system repos", oznaczało to, iż są zdania, że stawka 5,25% jest zbyt wysoka, zatem komunikowali rynkowi, że w rzeczywistości nie wdrożono zaostrzenia. Jeśli zareagowali „dopasowaną sprzedażą” oznaczało to, że 5,25% jest zbyt niska, a Fed podniósł stopy procentowe, do, co najmniej 5,5% (komunikat brzmiałby: musimy poczekać do jutra, kiedy powtórzymy eksperyment, aż dowiemy się, czy jest to 5,5%, czy 5,75%). Jeśli nie było reakcji z Desk oznaczało to, że czuli się komfortowo ze stopą 5,25%.

Obecnie schemat został zamieniony na pytania i reakcje: Fed zapytuje rynek reaguje.

W tym tygodniu rynek założył, że FOMC planuje podwyżkę stóp overnight o 50 punktów bazowych na posiedzeniu przypadającym 4 maja, co zostało wycenione. W zeszły poniedziałek prezes Fed z St. Louis - Bullard wspomniał od niechcenia, że nie wyklucza, w jakimś momencie, podwyżki stóp procentowych o 75 pb.

We wtorek stopy procentowe 5-latek wzrosły o 13 punktów bazowych do 2,92%. Pamiętajcie, jeszcze we wrześniu 5-letnie obligacje skarbowe były notowane 0,75%! Po niewielkim spadku w środę, w czwartek rentowności przekroczyły 3%, a w piątek osiągnęły niemal 3,05%. Obecnie uważa się, że Bullard jest jastrzębiem. Jednak w czwartek prezes Fed - Powell przedstawił swoje najbardziej jastrzębie, jak dotąd, poglądy, chociaż nie wspomniał konkretnie o 75 pb.

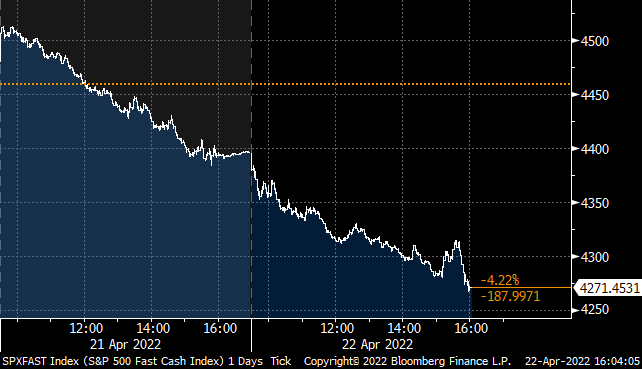

Owego ranka akcje były w trakcie ustalania dwutygodniowego maksimum, ale usłyszały przesłanie. Od wczesnego czwartku do piątkowego zamknięcia S&P spadł o 5,4% przy rosnącym wolumenie (patrz wykres, źródło Bloomberg). Jasne przesłanie? „Pogodziliśmy się z 50 pb., ale 75 pb. to już przesada”.

FOMC odkrył próg bólu. Jastrzębia gadka była tak naprawdę zapytaniem, a reakcja rynku jest bardzo jednoznaczna. W rezultacie możemy być niemal pewni, że 4 maja Fed nie podniesie stóp o 75 punktów bazowych, a jeśli giełda nie znajdzie dolnego poziomu w ciągu najbliższych kilku dni, można być pewnym, że mówcy z Fed wystąpią z kojącymi wypowiedziami.

Robiąc krok wstecz…

Ale to wciąż tylko dyskusja. Tak, obecnie panuje zgodna opinia, że reakcja monetarna na COVID była błędna; Fed posunął się za daleko i teraz trzeba zając się inflacją. Hoisington, legendarny ze względu na ich pogląd, że ryzyko dotyczy długoterminowej deflacji, a nie inflacji, również podziela ten pogląd i w piśmie z tego tygodnia ich ludzie przedstawiają interesujący punkt: niska stopa bezrobocia pomogła kilkudziesięciu milionom ludzi, ale wysoka inflacja dokucza 170 milionom. Należy zająć się inflacją. Ale co się stanie, jeśli giełda spadnie o 10% i setki milionów ludzi straci pieniądze?

Rozmowa to darmowa opcja. W taki sam sposób mogę rozprawiać o swoich umiejętnościach w rugby stojąc z kolegami przy ekspresie do kawy; i wszystko będzie w porządku do momentu, gdy trzeba będzie wbiec na boisko. Wtedy rozmowa staje tania (co jest miłe, ponieważ wszystko inne jest drogie). Prawda nie tkwi w rozmowie, ale w tym, czy będę w stanie się podnieść, gdy przydusi mnie do ziemi 120 kilogramowy osiłek.

Zdjęcie: Barnaby Conrad z Britannica

Hiszpański torreador Domingo Ortega najlepiej ujął różnicę między mówcami a wykonawcami:

„Krytycy walki byków usadowili się w rzędach/tłumie na ogromnej, pełnej Plazie. Ale jest tylko jeden, który wie i to on walczy z bykiem”.

Jak dobrze wpisuje się w nasz kontekst to odniesienie? Fed stopniowo zabija byka, starając się jednocześnie uniknąć ran. Ortega powiedział również, że kiedy matador zostaje ranny, to nigdy nie jest to wina byka. Prezes Rezerwy Federalnej wie, że jeśli giełda zanurkuje, to on zostanie oskarżony.

Problem w tym, że te rzeczy nie mogą współistnieć. Inflacji nie powstrzymają stopniowe podwyżki, które sprowadzają stopy overnight do zaledwie 2,5%. Wysoka inflacja, jeśli nie zostaje powstrzymana, niszczy realne zyski w każdej klasie aktywów finansowych. Wysokie stopy procentowe, zwłaszcza w połączeniu z wysokimi cenami energii, spowodują recesję. A wysokie mnożniki giełdowe nie będą w stanie przetrwać wysokich stóp dyskontowych, potencjalnej recesji i szybkich zmian perspektyw dla obu z nich.

W zeszłym tygodniu rynki zaczęły dostrzegać brak kongruencji i zaczynają analizować fakt, że terminowa krzywa stóp procentowych jest niespójna z terminową krzywą inflacji oraz terminową krzywą akcji.

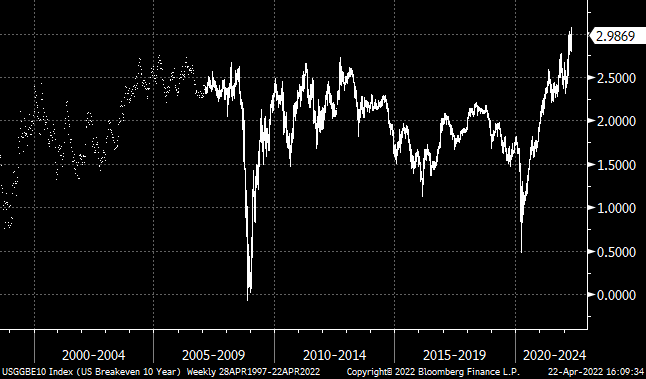

Dziesięcioletnie progi inflacji osiągnęły w minionym tygodniu nowe rekordy wszechczasów (od czasu wydania TIPS w 1997 r.) – patrz wykres powyżej. Jeśli wierzysz w giełdę powinieneś kupić obligacje. Jeśli wierzysz w rynek obligacji, powinieneś sprzedać akcje.

Fed nie spotyka się w tym tygodniu; to wydarzenie zaplanowano na przyszły tydzień. Jednak niektóre dane z tego tygodnia będą punktem wyjścia do dyskusji. Powinienem powtórzyć, iż jestem zdania, że Fed dostał zielone światło od rynku na podwyżkę stóp procentowych o 50 pb. i mając na uwadze kilka znaczących wydarzeń w tym tygodniu, jest to prawdopodobny scenariusz.

Dyskusja dotyczy tego, jak szybko Komitet chciałby uzyskać stopy na poziomie, który uznaje za „neutralny”, chociaż niemal nikt inny tak nie uważa. Wtorkowe dane w zakresie wskaźnika cen domów na rynku nieruchomości Corelogic i Case-Shiller (z 20 miast oczekiwane +1,5% m/m, 19,2% r/r) to istotne dane, chociaż o niskiej dynamice i dlatego jest mało prawdopodobne, aby wpłynęły na decyzję Fed w krótkim okresie.

W czwartek, sprawozdanie PKB Advance za I kwartał wywoła wiele wyszukiwań słowa „stagflacyjny”, a oczekiwany wzrost wyniesie tylko 1% w ujęciu rocznym, ale przy +5,6% bazowej PCE. Wielkości będą zgodne ze wzrostem dynamiki pieniądza, jednakże, z uwagi na to, że nie mamy jeszcze danych M2 z marca, nie będziemy tego pewni. W piątek otrzymamy jedynie nowe informacje o inflacji, przy czym indeks kosztów zatrudnienia ma wynieść +1,1% kw/kw, kolejny nowy szczyt 1,5 generacji w ujęciu r/r.

Poza danymi, szczególną uwagę będziemy zwracać na wieści z Chin. Trudno sobie wyobrazić, że kraj ten może pozostawać w zamknięciu, nie mówiąc wydłużeniu takowego, przez bardzo długi czas, gdy reszta świata zrzuca maski, ale im dłużej tak czyni, tym mniej prawdopodobne wydają się agresywne działania Fed w ciągu następnych sześciu miesięcy. Nadal jestem zdania, że krótki koniec krzywej obligacji skarbowych zdyskontował zbyt agresywne działania Fed; zaś długi koniec niewystarczająco zdyskontował rzeczywistą zmianę równowagi inflacyjnej, a giełda nadal dyskontuje nieprawdopodobnie optymistyczny wynik.

Michael Ashton, zwany też „The Inflation Guy”, jest Dyrektorem Zarządzającym Enduring Investments, LLC. Jest pionierem rynków inflacyjnych, specjalizującym się w obronie bogactwa przed zakusami inflacji ekonomicznej, o czym mówi w swoich podcastach Cents and Sensibility