Tegoroczne odbicie cen aktywów na całym świecie sugeruje, że po roku gry w defensywie, inwestorom wraca apetyt na ryzyko. Próba odgadnięcia przyszłości cen jest zawsze niepewna, zwłaszcza w bliskiej perspektywie; ale analiza czynników kluczowych trendów rynkowych za pośrednictwem różnych par ETF nic nie kosztuje. Jak możemy dostrzec, niektóre segmenty rynku przewidują nową hossę, ale jest jeszcze za wcześnie, aby dać wyraźny sygnał zgodnie z szeroką miarą amerykańskich akcji w stosunku do amerykańskich obligacji, co jest prawdopodobnie bardziej wiarygodnym wskaźnikiem. Ale zobaczmy, co w trawie piszczy.

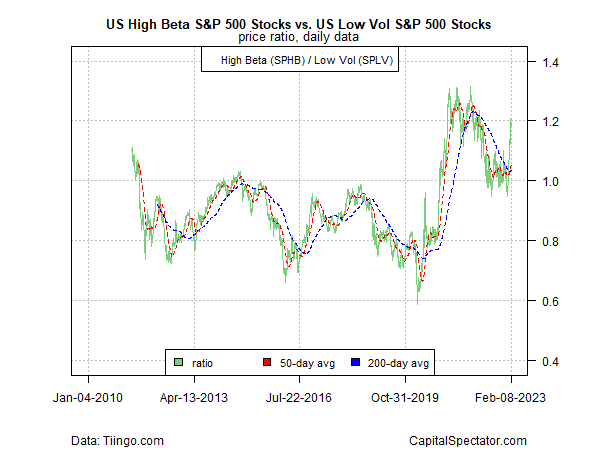

Twarz ostatniej zmiany apetytu na ryzyko została uchwycona przez niedawny wzrost stosunku między amerykańskimi akcjami o wysokim współczynniku beta (SPHB), a ich odpowiednikami wynikającymi z akcji o niskiej zmienności (SPLV). Kluczowe pytanie brzmi, czy ten wskaźnik nastrojów utrzyma swój ostatni wzrost i tendencję wzrostową?

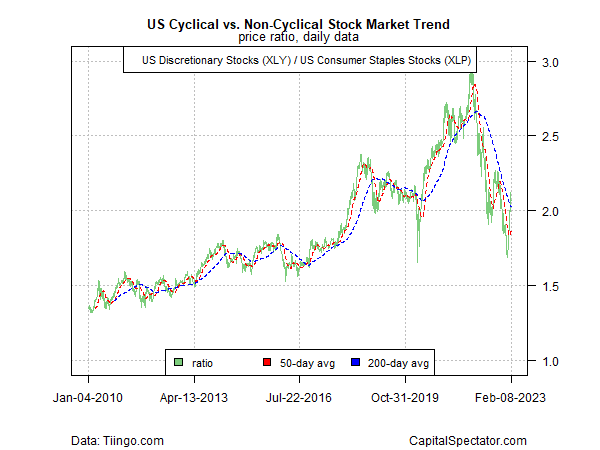

Innym sposobem mierzenia apetytu na ryzyko jest śledzenie, jak akcje dóbr konsumenckich wyższego rzędu (XLY) radzą sobie w porównaniu z ich bardziej defensywnymi odpowiednikami w postaci podstawowych dóbr konsumenckich (XLP). Tutaj również widoczna jest zmiana nastrojów, ale słabsza w porównaniu z wysokim beta/niskim wolumenem.

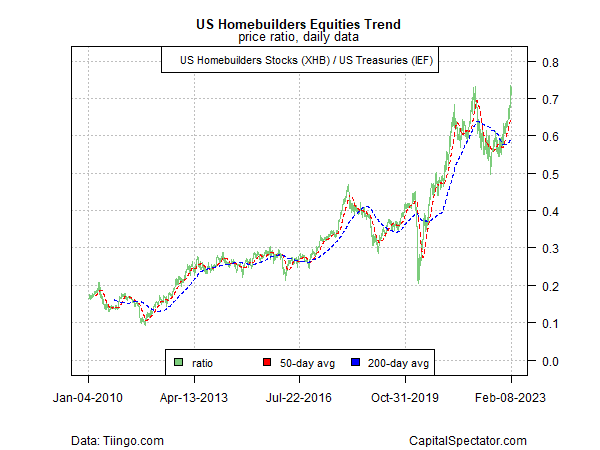

Dla kontrastu, wskaźnik perspektyw rynku mieszkaniowego wygląda na rozgrzany, w oparciu o akcje firm budowlanych (XHB) w stosunku do amerykańskich obligacji skarbowych (IEF). Można dyskutować, czy ten wycinek rynku wyprzedza sam siebie, ale w tym zakresie, jest to wiodący wskaźnik aktywności gospodarczej, krzyczący, że znów staje do wyścigu.

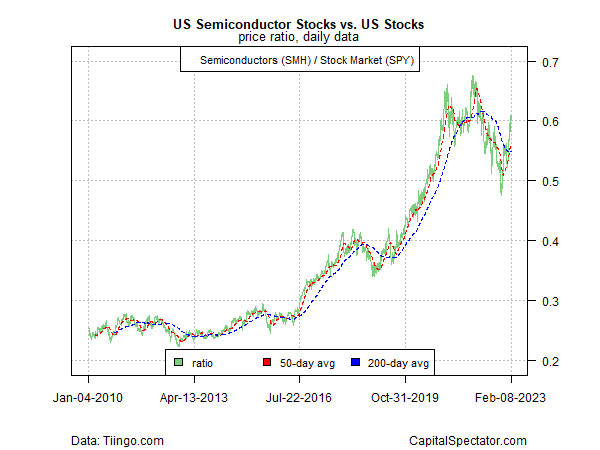

Innym wskaźnikiem cyklu koniunkturalnego i popytu na ryzykowne aktywa jest stosunek między akcjami półprzewodników (SMH), a szerokim rynkiem akcji (SPY). Zakłada się tutaj, że półprodukty są bardzo wrażliwe na cykl koniunkturalny i dlatego oferują wczesne sygnały dotyczące głównych punktów zwrotnych w działalności gospodarczej. Na tej podstawie można zauważyć, że zachodzi wyraźna zmiana.

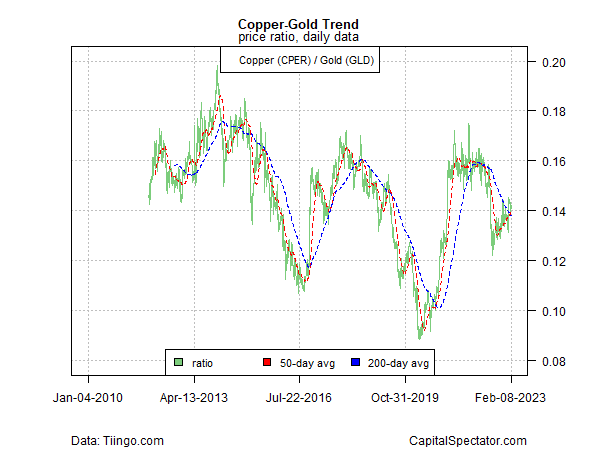

Wracając do towarów, stosunek cen United States Copper Index Fund (NYSE:CPER) do SPDR Gold Shares (NYSE:GLD) wskazuje na niewielką poprawę apetytu na ryzyko, ale o wiele ostrożniejszą, niż wskaźniki za pośrednictwem akcji wskazane powyżej. Chodzi o to, że popyt na miedź ma tendencję wzrostową i spadkową wraz z aktywnością gospodarczą w porównaniu z tradycyjną rolą złota, jako niezastąpioną inwestycją w niepewnych czasach.

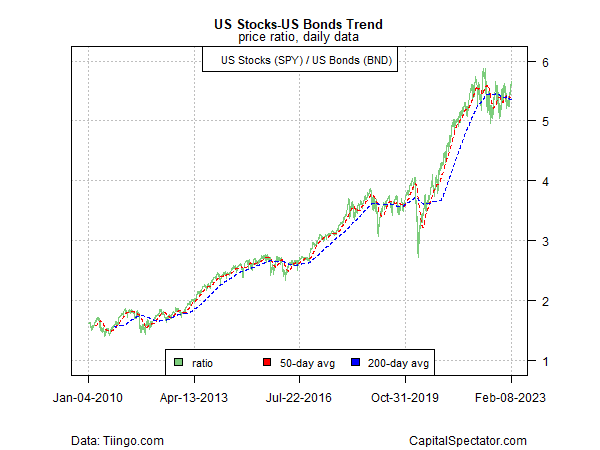

Na koniec, należy rozważyć szerokie miary akcji amerykańskich (SPY) w porównaniu z amerykańskimi obligacjami (BND), co jest prawdopodobnie główną miarą nastroju tłumu na rynku. Na tym froncie trend pozostaje niestabilny i utknął w formacji "trzymaj". W efekcie wskaźnik ten sugeruje, że strategia "wyczekiwania" jest nadal uzasadniona.